Биржи

Биржи

Биржа подобна красивой женщине: беспредельно чарующей, бесконечно сложной, всегда переменчивой, неизменно таинственной.

Адам Смит. Биржа – игра на деньги

Самые заметные и интересные составляющие вторичного рынка – это биржи и торговые системы, которые являются организованными рынками.

Наиболее существенное различие между биржей и торговой системой проявляется в способе, которым они обеспечивают ликвидность для публики. Напомню, что под ликвидностью понимается скорость превращения активов, в частности ценных бумаг, в деньги. Биржа – это аукционный рынок. Это место, где специальное лицо, называемое специалистом, проводит и наблюдает за всеми сделками с конкретной бумагой, за которую он отвечает. Специалист объявляет наилучшую цену и количество акций, которые предлагаются в настоящий момент на продажу (Прод. и размер Прод.), и наибольшую цену и количество акций (Пок. и размер Пок.), которые желают купить в настоящий момент брокеры, выполняющие заявки своих клиентов. Важно помнить, что на этом рынке специалист будет выставлять на обозрение только текущие биды и аски, которые предоставлены ему заинтересованными сторонами.

Например, текущая котировка, объявленная специалистом, – 32,12 на 32,37, размером 500 х 1000. Это означает, что существует покупатель или покупатели, которые готовы за 500 акций заплатить цену в 32,12 руб. И что существует продавец или продавцы, которые готовы продать 1000 акций по цене 32,37 руб.

В те моменты, когда на рынке отсутствуют желающие купить или продать бумаги, специалист обязан поддерживать ликвидность и преемственность рынка. Если брокер, представляющий интересы клиента хочет купить 1000 акций по текущему аску, а на продажу есть только 500 бумаг, то специалист продаст дополнительные 500 шт. со своего собственного счета. Следовательно, на рынке всегда можно купить или продать требуемое количество акций, чем и достигается его ликвидность. Таким образом, специалист всегда является покупателем акций при падении и продавцом на их взлете. Именно за это специалист получает привилегию по созданию рынка данной акции на бирже. Он гарантирует преемственность, ликвидность и упорядоченность рынка. На бирже для каждой акции есть только один специалист (это не обязательно один человек, специалистом может быть и компания), но один специалист может вести несколько акций в зависимости от того, насколько хорошо он справляется со своими обязанностями. Биржа может оштрафовать специалиста, если он не обеспечивает должной ликвидности, или даже отобрать у него бумагу.

Такая система работает очень хорошо, поскольку легко определить результаты действительно большой работы проводимой специалистом, который всего один. В результате его монопольного положения на рынке специалист знает все заявки клиентов, что позволяет ему определять баланс спроса и предложения, т. е. текущую цену акции. Такая система принята на самой большой бирже мира – Нью-Йоркской фондовой (www.nyse.com). Кстати, в некоторых странах специалиста называют маклером, или джоббером.

Однако в мире, в том числе и в России, все большее распространение получают электронные биржи, где нет выделенного специалиста и все сделки осуществляются автоматическим исполнением совпадающих пар заявок. Иными словами, если в систему поступают заявка на покупку 100 акций и заявка на продажу 130 таких же акций, по одной и той же цене, они исполняются в совпадающем объеме. В нашем примере будет продано 100 акций, а в биржевой системе останется «висеть» остаток ордера на продажу 30 бумаг. В Америке такая технология (принцип «Order driven market») имеет название электронных коммуникационных сетей (ECN), которые, тем не менее, являются полноценными биржами, реализующими главный биржевой принцип – принцип аукционной торговли. Единственный недостаток такой системы состоит в том, что ее работоспособность чрезвычайно сильно зависит от наличия интереса у публики к данной акции. Если интерес большой – акция ликвидная и хорошо торгуется, если интереса нет, то ликвидность практически нулевая, и заявка единичного инвестора может «висеть» в такой системе весьма долго, поскольку нет специалиста, который обязан поддерживать ликвидность этих бумаг.

Биржей № 1 в России является Московская межбанковская валютная биржа (ММВБ) – ведущая российская биржа, на основе которой создана общенациональная система торгов на всех основных сегментах финансового рынка – валютном, фондовом и срочном – как в Москве, так и в крупнейших финансовопромышленных центрах России. Совместно со своими партнерами (Расчетная палата ММВБ, Национальный депозитарный центр, региональные биржи и др.) биржа осуществляет также расчетноклиринговое и депозитарное обслуживание около 1500 организаций – участников биржевого рынка. За 10 лет работы ММВБ по совокупному торговому обороту (в 2001 г. – $107 млрд) стала крупнейшей биржей в России, странах СНГ и Восточной Европы.

Торговля на ММВБ ведется не только непосредственно на самой бирже, но и через региональные валютные биржи, объединенные с ММВБ в единую межрегиональную систему торговли. Торговыми представителями ММВБ в регионах являются Азиатско-Тихоокеанская межбанковская валютная биржа (АТМВБ), Нижегородская валютно-фондовая биржа (НВФБ), Ростовская валютно-фондовая биржа (РВФБ), Самарская валютная межбанковская биржа (СВМБ), Сибирская межбанковская валютная биржа (СМВБ), Санкт-Петербургская валютная биржа (СПВБ) и Уральская региональная валютная биржа (УРВБ).

Из всех российских валютных бирж СПВБ (http://www.spcex.ru) – единственная торговая площадка, которая помимо представительских функций ММВБ осуществляет биржевую торговлю корпоративными ценными бумагами и ценными бумагами субъектов Федерации в собственной торговорасчетной системе.

Основные направления деятельности ММВБ структурно поделены между секциями. Секция валютного рынка (СВР) – валютные торги по иностранным валютам, включая доллар США и евро. Секция государственных ценных бумаг (СГЦБ) – общенациональная торговая система по государственным ценным бумагам, Секция фондового рынка (СФР) – торги по акциям более 100 российских эмитентов, включая ЕЭС России, НК Лукойл, Сургутнефтегаз, Ростелеком, Мосэнерго и др. В торгах участвуют более 500 банков и финансовых компаний – членов секции фондового рынка. Также здесь организованы торги по корпоративным облигациям ведущих российских компаний и банков – Газпрома, Тюменской нефтяной компании, Магнитогорского металлургического комбината, РАО «ЕЭС России», Внешторгбанка и др. В секции срочного рынка (ССР) ММВБ организованы торги по фьючерсам на доллар США и евро.

Предоставление максимально возможных гарантий исполнения сделок – главный принцип работы биржи. Расчеты по биржевым сделкам осуществляются по принципу «поставка против платежа» через специализированные организации – Расчетную палату (РП) ММВБ и Национальный депозитарный центр (НДЦ). Важно отметить, что контроль «поставки против платежа» страхует участников и их клиентов от риска потери денежных средств и ценных бумаг. В день исполнения сделки ценные бумаги и денежные средства блокируются в РП и НДЦ, и окончательные поставка и платеж происходят только после соответствующей команды от ММВБ при выполнении контрагентами своих обязательств.

Выставление заявок и заключение сделок в секции фондового рынка ММВБ производится в течение торгового дня, который делится на следующие периоды:

• Предторговый период (определяется цена открытия): 10:15–10:30 (по Москве)

• Торговая сессия: 10:30–18:45.

• Послеторговый период: 18:45–19:00 (сделки совершаются по средневзвешенной цене, определяемой в течение последних 30 минут торговой сессии).

Торговля на ММВБ осуществляется торговыми лотами, размер которых зависит от торгуемой бумаги и должен быть кратен либо 100, либо 10. Например, акции РАО «ЕЭС России» имеют минимальный лот 100 бумаг, и большие лоты должны быть кратны 100. Для акции ОАО «Сбербанк РФ» минимальный лот равен 1 шт. Размеры лотов других ценных бумаг приведены в Приложении.

Параллельно с основным режимом торгов реализован механизм торговли крупными пакетами ценных бумаг. В рамках этого режима участники приходят к соглашению со своим контрагентом путем выставления так называемых «адресных» (адресованных конкретному участнику торгов) и «безадресных» (выставленных без указания конкретного участника) заявок. В данном режиме участники могут оговаривать срок исполнения сделки от текущего торгового дня до 30 дней после заключения сделки.

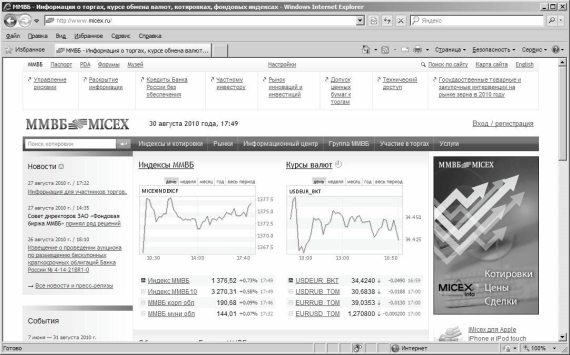

Рис. 3. Страница сервера ММВБ (www.micex.ru)

Сервер биржи (www.micex.com) предоставляет информацию о ходе торгов государственными и корпоративными ценными бумагами, в том числе и в режиме реального времени (рис. 3). На этом же сервере можно найти информацию по итогам торгов валютой, государственными, корпоративными ценными бумагами и срочными инструментами (фьючерсами), информацию по текущей деятельности биржи, отчеты о ее финансовом состоянии, правила членства в различных секциях ММВБ, информацию об услугах, предлагаемых подразделениями биржи.

Шлюз для торговли акциями через Интернет был открыт на ММВБ в пилотном режиме в мае 1999 г., а в полную силу он стал функционировать только в 2000 г. Тем не менее уже в июне 2000 г. 41 % оборота фондовой секции ММВБ приходилось на интернет-трейдинг, а к 2004 г. эта цифра достигла 60 %. Очевидно, эта цифра будет расти.

По сути дела, на сегодняшний день ММВБ стала самым большим и ликвидным рынком доступным интернет-инвестору.

На биржах ведется торговля ценными бумагами компаний, которые прошли строгий процесс допуска (листинг). Например, для включения ценных бумаг в котировальные листы ММВБ ценные бумаги и их эмитенты должны отвечать следующим требованиям:

• Ценные бумаги должны быть свободно обращаемыми.

• Размер чистых активов эмитента ценных бумаг – некредитной организации – должен быть не менее 3 000 000 000 (трех миллиардов) руб.

• Размер собственного капитала эмитента ценных бумаг – кредитной организации – не менее 600 000 000 (шестисот миллионов) руб.

• Срок осуществления деятельности эмитента – не менее трех лет. В случае образования эмитента вследствие реорганизации в форме преобразования срок осуществления деятельности эмитента исчисляется с момента государственной регистрации юридического лица – правопредшественника.

• Количество акционеров эмитента – акционерного общества – не менее одной тысячи.

• Безубыточность баланса в течение любых двух лет из трех лет, предшествующих подаче заявления на листинг.

• Для облигаций, выпускаемых корпоративными эмитентами объем эмиссии облигационного займа – не менее 200 000 000 (двухсот миллионов) руб.

• Минимальный объем продаж ценных бумаг в среднем за месяц по итогам каждого отчетного квартала – не менее 1 500 000 (одного миллиона пятисот тысяч) руб. – требование при поддержании ценных бумаг в Котировальном листе ММВБ первого уровня.

He следует, однако, думать, что, раз очутившись на бирже, компания будет пребывать там вечно. Если в какой-то момент ее ценные бумаги перестанут соответствовать определенным требованиям, они могут быть исключены из обращения на данной бирже (процедура делистинга).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

46. Задачи фондовой биржи

46. Задачи фондовой биржи Фондовая биржа выполняет ряд задач, среди которых :•?Предоставление места для рынка, т. е. централизация место, где может происходить как продажа ценных бумаг первым их владельцам, так и вторичная их перепродажа.•?Выявление равновесной биржевой

54. Этапы создания товарной биржи

54. Этапы создания товарной биржи Основным вопросом является выбор места расположения товарной биржи и видов продукции, реализуемых на них. Как правило, биржи размещаются в крупных центрах.Первый этап. Инициаторы этого дела должны четко определить, что они могут и желают

58. Организационная структура фондовой биржи

58. Организационная структура фондовой биржи Фондовая биржа должна иметь эффективную организационную структуру, которая могла бы обеспечить не только более низкие издержки, связанные с торговлей ценными бумагами, но и ликвидность рынка, достаточное число продавцов и

70. Правовой статус товарной биржи

70. Правовой статус товарной биржи Товарная биржа – это организация с правами юридического лица, формирующая оптовый рынок путем организации и регулирования биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в заранее определенном месте и в

71. Члены товарной биржи

71. Члены товарной биржи Члены товарной биржи – это учредители биржи или лица, которые вносят членские или иные целевые взносы в имущество биржи. Учредители вправе пользоваться особыми правами и обязанностями в биржевой торговле, по сравнению с другими членами биржи.

7.5. Клиринговая корпорация Товарной биржи

7.5. Клиринговая корпорация Товарной биржи В начале ноября 1925 года было объявлено, что 141 компания владеет 680 акциями Клиринговой корпорации Товарной биржи (BOTCC), а ее оплаченный капитал составляет чуть менее 1,6 млн долл. Три недели спустя ее управляющим был назначен

10.5. Биржи Eurex и Clearnet

10.5. Биржи Eurex и Clearnet К тому времени определилась судьба биржи DTB. К концу 1996 года в Цюрихе была основана новая компания Eurex Exchange AG. Находившаяся в совместном владении бирж Deutsche B?rse и Швейцарской биржевой группы (SWX), компания Eurex была корпоративной структурой, в которой DTB

Глава 5 Выбор биржи

Глава 5 Выбор биржи Познакомимся теперь с биржами, иначе говоря, с торговыми площадками, на которых мы сможем торговать.В России существуют две основные – ММВБ (Московская межбанковская валютная биржа http://www.micex.ru) и РТС (Российская торговая система http://www.rts.ru).Помимо них

Биржи

Биржи Московская межбанковская валютная биржа (ММВБ) – www.micex.ruРоссийская торговая система (РТС) – www.rts.ruФондовая биржа «Санкт-Петербург» – www.spbex.ruМосковская фондовая биржа (МФБ) – www.mse.ruСанкт-Петербургская валютная биржа – www.spcex.ruСибирская межбанковская валютная биржа

Глава 4 Валютные биржи

Глава 4 Валютные биржи Что такое биржа, мы с Вами уже выяснили, а теперь давайте рассмотрим, что же такое валютные биржи. По сути, это тот же рынок купли-продажи, только товаром здесь являются национальные валюты.Биржа позволяет любому желающему быстро осуществить валютный

28. Фондовые биржи

28. Фондовые биржи Фондовая биржа – юридическое лицо, которое создается в форме некоммерческого партнерства для организации торговли на рынке ценных бумаг. Исключительным предметом деятельности фондовой биржи является организация торговли на биржевом рынке ценных

Экономическая роль фондовой биржи

Экономическая роль фондовой биржи Невольно возникает вопрос – весь этот колоссальный механизм, требующий организационных расходов, оснащенный в современных условиях новейшей электронной и вычислительной техникой, с привлечением огромной армии образованных

Регулирование деятельности биржи

Регулирование деятельности биржи Можно ли оставить такие риски без внимания со стороны регулирующих органов? Вопрос даже не риторический, поскольку ответ абсолютно очевиден. Конечно же, нет! Деятельность фондовой биржи, вернее, оборот ценных бумаг, сделки с ценными

23.4. Правовое положение фондовой биржи

23.4. Правовое положение фондовой биржи Фондовой биржей признается организатор торговли на рынке ценных бумаг, то есть юридическое лицо, осуществляющее деятельность по предоставлению услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными

Биржи статей

Биржи статей Еще один способ быстрого заработка – это заработок на статьях, вернее, даже не только и не столько не статьях, сколько вообще на работе с текстом.Существуют такие сервисы, как биржи статей – сайты, на которых покупаются и продаются статьи.Если вы довольно

Какие существуют биржи статей?

Какие существуют биржи статей? Наиболее удобная и популярная из них – биржа «Адвего» (http://advego.ru/), но и другие тоже стоит попробовать. Есть биржи TextSale.ru и Etxt.ru – это аналоги «Адвего». Хотя, на наш взгляд, они более сложные и менее понятные. Но их тоже можно