Российская торговая система

Российская торговая система

Биржа имеет склонность учить скромности даже самых успешных адептов.

Адам Смит. Биржа – игра на деньги

Вообще говоря, выделение в отдельную главу описания Российской торговой системы не совсем корректно, поскольку ныне она называется Фондовой биржей РТС (рис. 4). Однако имеет смысл отдельно рассмотреть ее, поскольку первоначально она создавалась как аналог американской торговой системы NASDAQ.

Рис. 4. Сайт Фондовой биржи РТС (www.rts.ru)

В отличие от бирж в электронной торговой системе вместо единственного специалиста ликвидность рынка поддерживают несколько участников, называемых маркет-мэйкерами. Эти маркет-мэйкеры объединяют свои усилия, чтобы коллективно создавать рынок по каждой бумаге. От них требуется быть на обеих сторонах рынка, т. е. выступать и покупателями, и продавцами.

Это называется «поддержание двухстороннего рынка». Каждый маркет-мэйкер имеет список из 20–30 акций, за поддержание рынка которых он отвечает. Часть этих акций очень активные, а другая часть – бумаги с малыми оборотами торговли.

Технологически торговля в торговой системе отличается от торговли на бирже. Вместо того чтобы озвучивать свои намерения, как это делают трейдеры на традиционной бирже (неэлектронной), маркет-мэйкеры заносят свои имена в списки покупателей и продавцов. Эти списки поддерживаются электронным способом в «одном большом компьютере» системы. Все маркет-мэйкеры связаны с этим компьютером специальными линиями связи, т. е. работают на удаленном терминале этого компьютера. Количество маркет-мэйкеров, участвующих в этих списках, может варьировать в зависимости от активности бумаги. И каждый маркет-мэйкер будет присутствовать либо в списках покупателей, либо в списках продавцов, либо и там, и там, в зависимости от клиентских заявок, своих прогнозов относительно дальнейшего движения бумаги или своей обязанности поддерживать двухсторонний рынок. Сделки заключаются по телефону или прямо через компьютерную систему. И маркет-мэйкер несет обязанность купить или продать определенное количество акций «своего» конкретного эмитента. После исполнения данного обязательства он может выйти из рынка или переставить свой бид или аск с целью получения прибыли.

Такой тип рынка называется дилерским в отличие от аукционного (биржевого) и наилучшим образом отвечает рыночным требованиям в случае малоликвидных акций и низкого объема торгов. Однако при росте количества участников торгов (инвесторов) и объемов совершаемых ими сделок, он становится неэффективным и даже несправедливым.

Первая торговая сессия на основном рынке РТС состоялась 5 июля 1995 г. Тогда участники торгов, обладавшие терминалами РТС, могли выставлять котировки по российским акциям и по телефону договариваться о заключении и исполнении сделки. Иными словами, РТС выполняла роль индикатора котировок, а переход прав собственности на бумаги происходил вне системы. Сегодня организации, работающие на основном рынке биржи РТС, могут выставлять котировки и заключать сделки по акциям, выбирая валюту расчета и способ исполнения обязательств. При этом возможна либо торговля на условиях свободной поставки, либо на условиях «поставка против платежа» с постдепонированием.

Первая подразумевает такой способ организации торгов, при котором стороны, заключив сделку, самостоятельно договариваются об условиях, на которых она будет исполнена (предоплата или предпоставка). Срок исполнения сделок в этом случае, как правило, составляет три дня, однако в зависимости от особенностей функционирования реестра эмитента этот срок может быть увеличен. Расчеты по сделкам могут осуществляться в любой валюте. Этот способ не доступен интернет-инвестору.

Торговля на условиях «поставка против платежа» с постдепонированием подразумевает, что на момент исполнения сделки стороны переводят активы, необходимые для исполнения обязательств, в расчетный банк и расчетный депозитарий РТС, а биржа, проверив наличие активов на счетах, осуществляет их одновременный перевод контрагентам. Сделка исполняется на четвертый день после заключения. На сегодняшний день участники торгов, использующие схему «поставка против платежа» с постдепонированием активов, могут выбирать и валюту расчета: рубль или доллар США. Этот вариант тоже неприменим к интернет-трейдингу.

Следуя новейшим тенденциям мирового фондового рынка и стремлениям современных инвесторов использовать Интернет, РТС создала интернет-шлюз и Секцию гарантированных котировок (СГК) – полноценную электронную биржевую систему, торги в которой осуществляются по технологии «поставка против платежа» с предварительным депонированием активов. Таким образом, СГК обеспечивает немедленное заключение сделок, а клиринговый центр РТС гарантирует их исполнение за счет обязательного полного предварительного депонирования денежных средств и ценных бумаг в расчетном банке и расчетном депозитарии. Оплата ценных бумаг в СГК производится в рублях, а торги осуществляются только по акциям и облигациям, входящим в список для СГК.

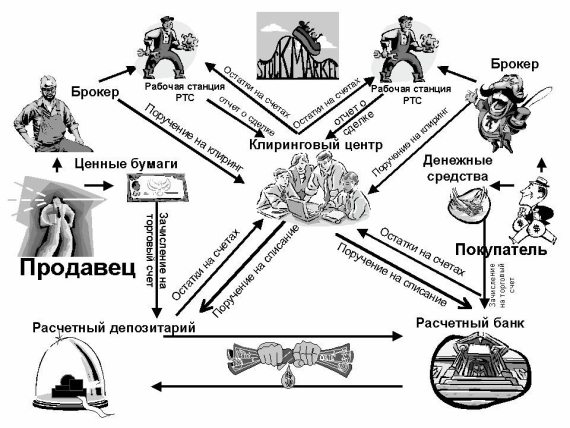

На рис. 5 показана схема заключения и исполнения сделок в СГК. Инвестор-покупатель, предполагающий купить ценные бумаги, вносит на свой торговой счет в расчетном банке некоторую сумму денег и отдает приказ (ордер) своему брокеру купить желаемые бумаги. Почти аналогично поступает и продавец, который предварительно задепонировал на своем торговом счете в расчетном депозитарии системы свои ценные бумаги. Он отдает своему брокеру приказ (ордер) продать его ценные бумаги. Дальнейшая процедура уже не касается ни покупателя, ни продавца, поскольку все делает система. Их ордера через рабочую станцию РТС, которая проверяет остатки по их счетам на предмет достаточности средств, попадают на рынок. Рынок, собственно, и есть СГК – физически это тоже «большой компьютер». Если ордера совпадают, то сделка заключается и система выдает требуемые квитанции о ее совершении и поручения в расчетный банк о списании средств со счета покупателя на счет продавца, а в расчетный депозитарий – о списании ценных бумаг со счета продавца на счет покупателя. Эти квитанции и поручения обрабатываются клиринговым центром РТС, что заканчивается зачетом встречных требований по всем операциям в системе и фактическим переводом денег и бумаг. Попутно практически все звенья цепи «откусывают» свои комиссионные.

Рис. 5. Общая схема заключения и исполнения сделок в СГК Фондовой биржи РТС

В самом общем случае такая схема может быть реализована не только для интернет-трейдинга, но при посредстве Интернета операции приобретают гигантскую скорость и изящество. А электронный документооборот снимает бюрократическую «головную боль».

Торговля в СГК также происходит торговыми лотами, размер которых зависит от объявляемой в гарантированной котировке цены:

• Если цена акции меньше $1, то торговый лот должен быть кратен 1000 шт.

• Если цена акции больше или равна $1, но меньше $10, то лот должен быть кратен 100 шт.

• Если цена акции больше или равна $10, лот должен быть кратен 10 шт.

В СГК торгуются обыкновенные и привилегированные акции российских эмитентов и их облигации. При этом отличительной особенностью Фондовой биржи РТС является использование собственных символ-тикеров для их обозначения. Обыкновенные акции имеют 4-буквенный тикер, привилегированные бумаги получают пятый символ – латинскую букву P, а обращающиеся в СГК – дополнительный шестой символ – латинскую букву G. Например, акции ОАО «Татнефть» имеют тикер TATN, ее привилегированные бумаги – тикер TATNP. Эти же бумаги в СГК имеют тикеры TATNG и TATNPG соответственно.

Чтобы получить доступ к торгам в СГК, инвестиционной компании или банку, профессиональному участнику рынка ценных бумаг необходимо стать членом РТС, установить рабочую станцию РТС, а также систему электронного документооборота. Физические лица могут продавать и покупать ценные бумаги в СГК, воспользовавшись услугами инвестиционных компаний и банков – членов РТС, в том числе предоставляющих услуги интернет-трейдинга.

Все вышеописанное делает СГК весьма привлекательной торговой площадкой для частного российского инвестора. Однако Фондовая биржа РТС имеет в своем арсенале дополнительные возможности.

Это система RTS Board, которая рассчитана на самый широкий круг участников российского фондового рынка и предназначена для индикативного котирования ценных бумаг, не допущенных к обращению в Торговой системе РТС.

А также система RTS Bonds, которая предназначена для торговли корпоративными, государственными, муниципальными облигациями и еврооблигациями для широкого круга участников финансового рынка России.

И наконец, система RTS Quadro – единственная в России система торговли ценными бумагами, позволяющая компаниям, в том числе нерезидентам, совершать торговые операции с российскими акциями через системы интернет-трейдинга и рассчитываться по заключенным сделкам в долларах США. Расчеты в этой системе происходят немедленно после заключения сделки на условиях «поставки против платежа». Иными словами, схема работы аналогична показанной на рис. 5. Предварительное депонирование активов для операций в системе происходит:

• денег – в Банке АБН АМРО;

• ценных бумаг – в Депозитарно-клиринговой компании.

Система обеспечивает анонимный режим торговли с возможностью ввода-вывода активов в течение торговой сессии. Время торгов – с 11:00 до 18:00, а тикер ценной бумаги соответствует стандартному тикеру, к которому прибавляется латинская буква «S» (например, TATNS).

Еще одним важным элементом российского рынка можно считать рынок срочных контрактов (деривативов), к которым относятся опционы и фьючерсы, но о нем мы еще поговорим.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.1. Что такое торговая система

1.1. Что такое торговая система Работа на валютных или фондовых рынках может дать хорошие результаты только при наличии торговой системы (ТС). Торговая система — это набор правил, согласно которым принимается решение об открытии или закрытии позиций. Обычно торговая

4.5. Торговая система на основе конвертов

4.5. Торговая система на основе конвертов Напомним, что конвертами обычно называю такие диапазоны, в которых содержится сглаженная цена и границы на заданном расстоянии от нее. Но можно строить конверты, границы которых образуют скользящие средние, сдвинутые вверх и вниз

Приложение 2 ДЛЯ ОСОБО НЕТЕРПЕЛИВЫХ: ТОРГОВАЯ СИСТЕМА «ГРЕТИС»

Приложение 2 ДЛЯ ОСОБО НЕТЕРПЕЛИВЫХ: ТОРГОВАЯ СИСТЕМА «ГРЕТИС» Торговая система «Гретис» была разработана Людмилой Кузнецовой — ученицей Станислава Гребенщикова. Система построена на философии механического трейдинга, описанной в данной

Глава 13 Торговая система трейдера – создание и тестирование

Глава 13 Торговая система трейдера – создание и тестирование Торговая система трейдера (в дальнейшем – ТСТ) – это выработанные вами правила и приемы торговли, протестированные на исторических данных (т. е. проверенные на графиках цен за предыдущие периоды времени по

ГЛАВА 8 "Новое земля и новое небо": российская банковская система в условиях восстановительного этапа экономического роста (1999–2003 гг.)

ГЛАВА 8 "Новое земля и новое небо": российская банковская система в условиях восстановительного этапа экономического роста (1999–2003 гг.) После девальвации рубля в течение 1998-99 гг. в пять раз многие секторы российской промышленности — пищевая, легкая, частично

Торговая система интуитивного трейдера

Торговая система интуитивного трейдера Торговая система интуитивного трейдера состоит из следующих четырех важнейших элементов:1. Модель рынка.2. Управление капиталом и риск-менеджмент.3. Триггеры входа и установочные наборы (сетапы).4. Самоконтроль и психология

Моя «Российская одиссея»

Моя «Российская одиссея» Я не профессиональный эксперт по России, хотя по сравнению с некоторыми специалистами, возможно, научился понимать эту страну глубже и тоньше, ведь все последние 15 лет моя профессиональная и личная жизнь была целиком связана именно с Россией. В

1.8 Российская экономическая школа и ее специфика

1.8 Российская экономическая школа и ее специфика 1.8.1 Отличительные черты российской экономической школы Особенности формирования российской экономической школы следует искать в специфике российской цивилизации. Она имеет ряд существенных черт.Специфика российской

Структурный кризис и российская повестка

Структурный кризис и российская повестка Особенность нашего времени - формирование новых приоритетов, новых вызовов и новых подходов к решению проблем, возникающих перед Россией и другими странами. Эта статья - попытка проанализировать масштабные изменения,

Российская мафия глазами американцев

Российская мафия глазами американцев О российской мафии заговорили всерьез лишь после того, как в августе 1997 г. в Конгресс США был представлен доклад рабочей группы Центра стратегических исследований под председательством бывшего директора ЦРУ и ФБР У. Уэбстера.В этом

Российская география наркобизнеса

Российская география наркобизнеса МоскваРоссийская столица, к сожалению, не смогла избежать участи большинства европейских наркоцентров. По мнению руководства УБНОН ГУВД Москвы, основное беспокойство сегодня вызывает быстрое увеличение доли героина на столичном

Полная торговая система Черепах

Полная торговая система Черепах Большинство трейдеров используют механическую торговую систему. И это не случайно. Хорошая механическая торговая система автоматизирует весь процесс торговли. Она отвечает на все вопросы, встающие перед трейдером во время торговли.

2.4. Российская империя: циклы в развитии

2.4. Российская империя: циклы в развитии В 1917 году в России произошла социалистическая революция, которая не только изменила страну, но и оказала влияние на ход всего мирового развития. Этот год совпадает с очередным максимумом солнечной активности. А что происходило в

4.1. Что делать? Российская особенность управленческих решений

4.1. Что делать? Российская особенность управленческих решений На вопрос «Что делать?» имеется масса конкретных ответов и на уровне управленческих решений, и на уровне здравого смысла. Однако, все на этот вопрос отвечают по-своему, в зависимости от понимания причин