Обработка ордеров брокером

Обработка ордеров брокером

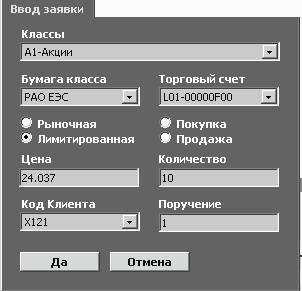

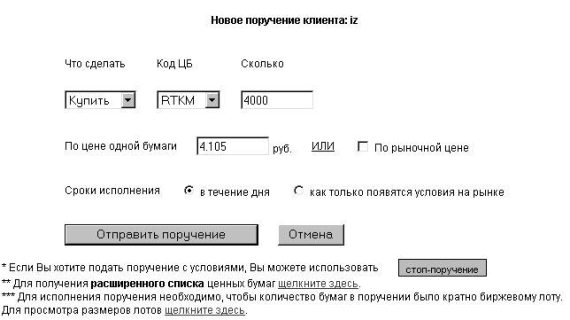

Для подготовки и передачи ордера на веб-сайте брокера существует специальная интерактивная страница. Нет нужды повторять, что она защищена и недоступна без соответствующего пароля. Внешний вид страницы для ввода ордера свой у каждого брокера, но в любом случае она будет обеспечивать подготовку и ввод любого типа ордеров, описанных в предыдущем разделе. Возможный вид такой страницы приведен на рис. 13. Другой, более простой вид страницы для ввода ордера показан на рис. 14.

Рис. 13. Страница (панель) ввода ордеров

Ввод ордера представляет собой простую последовательность следующих действий:

1) Выбрать опцию Buy (Покупка) или Sell (Продажа), в

зависимости от желаемой цели – купить или продать ценную бумагу. Для открытия и закрытия коротких позиций существуют опции Sell short и Cover short, соответственно.

2) Ввести количество ценных бумаг, которое пользователь хочет купить или продать. Выбрать из выпадающего меню (рис. 14) или ввести вручную тикер-символ акции или ее краткое название. Выбрать торговую площадку, где планируется провести сделку (если брокер обеспечивает доступ на разные площадки с одного счета)

3) Ввести цену сделки, если это лимит-ордер или выбрать опцию Market для маркет-ордера. Цена должна быть задана в десятичной форме (например, 4,105).

4) Выбрать тип ордера. Для лимит-ордера надо ввести значение цены в поле цены, для стоп-маркет– или стоп-лимит-ордеров в поле цены вводится цена активации. Для стоп-лимит-ордера в поле «Цена LIMIT» вводится цена того лимит-ордера, который будет активирован по достижении цены активации.

5) Выбрать срок действия ордера. Day-ордер остается действительным в течение торгового дня с момента ввода. Торговый день начинается в 18:46 и заканчивается в 18:45 (моск.) следующего рабочего дня. Таким образом, если инвестор ввел ордер в 18:50, то этот ордер будет действительным до 18:45 следующего рабочего дня. Ордер GTC (good till cancel) остается действительным в течение 30 дней или до тех пор, пока не будет выполнен или отменен. Если по каким-то причинам (сбой компьютера, сплит акций и т. п.) GTC-ордер отменяется, то клиента уведомляют об этом электронным письмом.

Рис. 14. Другой пример страницы подготовки ордеров

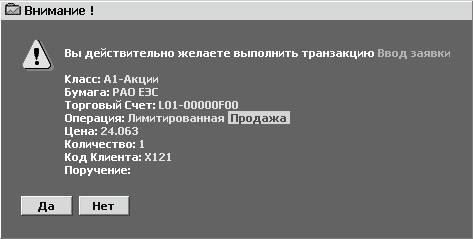

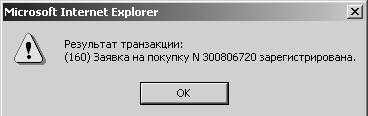

После нажатия кнопки «Ввести приказ» или «Отправить поручение» появляется запрос системы, просящий подтвердить ордер (рис. 15). Система повторяет параметры ордера во избежание ошибочных действий клиента. Другой вариант страницы подтверждения показан на рис. 16. На этой странице указаны не все параметры ордера, а только его номер в системе и тип (покупка). Иногда на страницу подтверждения может выводиться и текущая рыночная котировка по данной бумаге. После проверки соответствия страницы для подтверждения решения инвестора необходимо нажать кнопку «OK» или «Подтвердить поручение», как показано на рисунках. После этого ордер попадает к брокеру и он переправляет его на рынок, а клиент получает сообщение, в котором сказано, что ордер принят, идентификационный или трекинговый номер (tracking number или референс) ордера и время ввода. Если ордер отвергается, то выдается сообщение об отказе и причина отказа (чаще всего нехватка средств).

Рис. 15. Пример подтверждения ордера

Рис. 16. Другой пример подтверждения ордера

У некоторых брокеров ордер не принимается и не отвергается сразу, а сначала получает статус Pending (на рассмотрении) – до момента принятия окончательного решения о принятии к исполнению или об отказе.

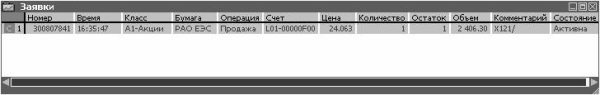

На странице открытых ордеров (обычно называется «Заявки, поручения» (рис. 17)) пользователь может видеть все действительные ордера, т. е. те, которые не были отменены и еще не исполнены. У некоторых брокеров нельзя изменить ордер после того, как он был введен и подтвержден. В этом случае при необходимости изменения текущего ордера надо сначала отменить первоначальный, а затем ввести новый ордер. Процесс отмены ордера также занимает некоторое время и не всегда заканчивается успешно, так как ордер находится на рынке и может оказаться уже исполненным. Особенно это относится к ордерам по рыночной цене (market order). Другие брокеры обеспечивают возможность редактирования текущего ордера, для чего надо поставить галочку против того ордера, который планируете отредактировать, и нажать ссылку «Изменить». Однако успешность внесения изменений в действующий ордер не гарантирована в силу той же причины. Кроме того, этот ордер будет также выведен с рынка, а после редактирования снова отправлен на рынок. Насколько мне известно, редактирование ордера, не выводя его из торговой системы биржи, не допускается.

Рис. 17. Пример страницы открытых ордеров

Итак, на странице открытых заявок (рис. 17) можно посмотреть время ввода заявки, ее параметры, срок, статус (Open – активная, Pending – на рассмотрении, Filled – исполнена, Canceled – отменена) и ее идентификационный номер в системе брокера (Референс, Номер). Если задать нужные параметры фильтра, то на эту страницу можно вывести информацию обо всех вводившихся инвестором ордерах за определенный промежуток времени. Кроме того, отметив галочкой, любую заявку можно отменить, нажав на кнопку «Отменить выделенные приказы» (на рис. 17 это кнопочка С).

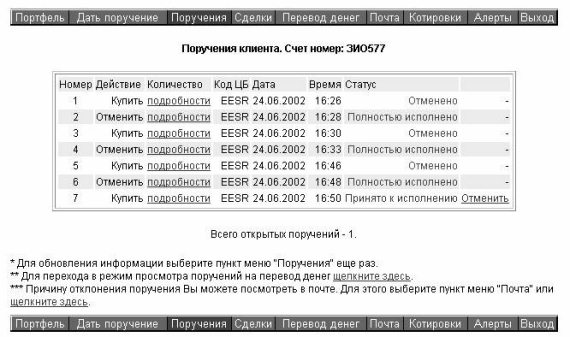

Другой пример страницы открытых ордеров приведен на рис. 18. Здесь все абсолютно прозрачно. Стоит лишь добавить, что по ссылке «Подробности» клиент получит полное описание своего поручения (сколько, по какой цене и т. п.)

Рис. 18. Другой пример страницы открытых поручений

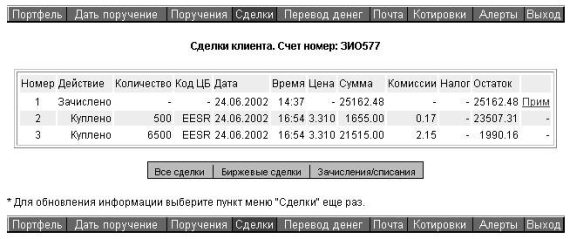

Выполнение ордера обязательно фиксируются в истории сделок по счету, куда попадаешь по ссылке «Сделки». В этом листинге записываются все параметры сделок, время исполнения ордера, а также сумма транзакции (рис. 19). Другой вариант истории сделок показан на рис. 20. Здесь дополнительно указано удержанное комиссионное вознаграждение и остаток по счету, что, безусловно, очень удобно. История сделок введется с самого открытия счета. Пользователя уведомляют о любых событиях, произошедших с его счетом следующими способами (сразу всеми одновременно или их комбинациями):

• например, сообщением, появляющимся на защищенных страницах пользователя, сразу после исполнения ордера. Это сообщение становится видимым, как только пользователь обратится к новой странице веб-сервера брокера или произведет обновление текущей с помощью кнопки «Обновить»;

• сообщением по электронной почте по адресу клиента.

История транзакций (сделок и ордеров) помогает инвестору контролировать действия брокера по своему счету и является документом, к которому апеллируют стороны в спорных вопросах.

Рис. 19. Таблица с историей сделок

Понятно, что история сделок может быть весьма объемной, особенно если пользователь играет на бирже и заключает по нескольку сделок в день. Поэтому по умолчанию показывают историю только за последний день, а для более ранней – нужен дополнительный запрос. Кроме того, можно использовать фильтр для поиска определенных транзакций. Например, из рис. 20 видно, что в 24.06.2002 клиенту были зачислены 25 162,48 руб., на которые в 16:54 московского времени было куплено 7000 ESSR (РАО ЕЭС) по цене 3,310 руб. двумя сделками – 500 и 6500 бумаг. Это вызвало расход по счету 1655 руб. и 21 515,00 руб. (+ 0,17 и 2,15 комиссии брокера). Остаток денег клиента после этих сделок составил 1990 руб. 16 копеек.

Рис. 20. Другой вариант страницы с историей операций по счету Особенности стоп-ордеров

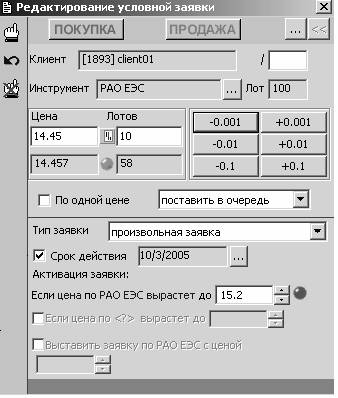

Для подготовки стоп-ордеров российские брокеры придумывают множество хитроумных систем и алгоритмов, что выгоднейшим образом отличает их от западных коллег. Чаще всего возможность ввода стандартного стоп-поручения согласно логике, описанной выше, в главе «Типы ордеров» (панель для ввода показана на рис. 21), дополняется собственными наработками исследовательских отделов брокерских фирм.

Рис. 21. Примеры ввода стоп-ордера

Например, на рис. 21 показан так называемый условный стоп-приказ – это усложненный вид стоп– и стоп-лимит-ордера. Он позволяет выставить приказ на покупку/продажу актива (например, на рисунке это РАО ЕЭС) при выполнении определенных условий – в данном примере, если цена акции РАО ЕЭС вырастет до 15,2 руб. (хотя текущая рыночная цена этой акции 14,45). При кажущейся нелогичности (зачем покупать по 15,2 то, что сейчас стоит 14,45) подобные приказы позволяют реализовывать комплексные торговые стратегии, типа «на прорыв». Но об этом мы поговорим далее.

Заявка этого вида, как и заявки стоп и стоп-лимит, хранятся в брокерской системе. При выполнении условий по активу сравнения брокерская система формирует лимитированную, либо рыночную заявку по покупке (продаже) базового актива, проверяет условия выполнимости заявки и выставляет ее на биржу. Первоначальный статус такого приказа – pending, как и у приказов стоп и стоп-лимит.

Такие приказы позволяют клиенту строить различные стратегии, сохраняющиеся на сервере брокера и реализующиеся при наступлении заранее заданного события. Например: Текущая цена акции – 5 руб. Клиент выставил три приказа: Stop на покупку по цене 8, условный приказ на продажу Limit 10 при условии, что цена акции достигнет 8, и условный приказ на продажу Stop 7 при условии, что цена акции достигнет 8.

Если цена акции действительно пойдет вверх и достигнет 8, то приказ Stop на покупку будет выставлен на биржу и выполнен. Если после этого цена продолжит подниматься и достигнет 10, то сработает приказ Limit на продажу и позиция закроется, если же цена, не достигая 10, понизится до 7, то сработает приказ Stop на продажу и позиция закроется. Из двух последних приказов сработает только один, условие, которого выполнится первым. Оставшийся приказ не будет выполнен по причине отсутствия открытой позиции.

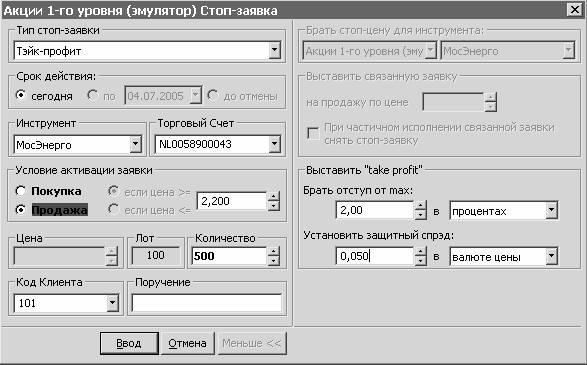

У разных брокеров могут быть свои усложненные версии стоп-заявок. Но, в принципе, все стараются дополнить свои системы, так называемым трейлинг-стопом, или стоп-заявкой типа тэйк-профит. Эта разновидность стоп-ордера предназначена для защиты прибыли инвестора, который рассчитывает, что потенциал роста цены еще не исчерпан. Тогда он выставляет трейлинг-стоп с условием, что если цена откатится от максимума (минимума – для коротких сделок) на заданную величину, которая может быть выражена в процентах или пунктах, то ордер на продажу (покупку – для коротких позиций) должен быть активирован и послан на рынок.

Вот, например, на рис. 22 показан ввод стоп-ордера, представляющего собой указание брокеру продать находящиеся в портфеле акции ОАО «Мосэнерго» при отклонении цены от максимума на 2 %. Это значит, что если, например, текущая цена акции 5 руб., то цена активации стопа будет 5 – 0,10 (2 %) = 4,90 руб. Если цена пойдет расти дальше, то стоп не активируется и следит за ценой., передвигаясь автоматически. Скажем цена доросла до 6 руб. – в этот момент цена стопа будет 6 – 0,12 (2 %) = 5,88 руб. Если акция продолжит снижение до этой величины, сработает стоп, позиция будет продана по 5,88 руб., а если снижение не докатится до этого уровня, и цена снова устремится вверх, выше 6 руб., вслед за ней передвинется и трейлинг-стоп.

Рис. 22. Ввод стоп-ордера, типа тэйк-профит или трейлинг-стоп.

Возможность ввода продвинутых стоп-приказов действительно сильно облегчает жизнь современного интернет-инвестора. Однако следует очень внимательно относится к алгоритму задания таких поручений, определив для себя конечную цель вводимого стоп-ордера. Если требуется его 100 %-ное исполнение, то лучше давать приказы стоп-маркет. Кроме того, важно помнить, что подобные приказы после принятия их торговой системой хранятся на сервере брокера до момента выставления на соответствующую торговую площадку. При выполнении условий срабатывания приказа он будет выставлен на торги как рыночный приказ или как лимитированная заявка. При этом торговая система брокера еще раз выполнит проверку на достаточность средств (в случае покупки) или бумаг (в случае продажи) перед выставлением приказа на биржу. В случае если условия достаточности будут не соблюдены, приказ будет отвергнут и отменен. Клиент должен сам прогнозировать то состояние своего портфеля, которое может возникнуть на момент срабатывания того или иного сложного стоп-приказа.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Обработка почты

Обработка почты Корреспонденция рассортирована, и вы научились делить ее на категории. Она перестала быть хламом, аморфной грудой вещей, которая вытягивает из вас силы, но ничего не предлагает взамен. Вы также выяснили, сколько времени уходит на сортировку. Прекрасно.

Выставление ордеров

Выставление ордеров О выставлении ордеров на открытие позиции говорят часто, но, на мой взгляд, обсуждение этого вопроса все же недостаточно полное и всестороннее. Мне много раз доводилось рассказывать о механике покупки или продажи посредством стоп-ордеров, лимитных

Выставление ордеров

Выставление ордеров О выставлении ордеров на открытие позиции говорят часто, но, на мой взгляд, обсуждение этого вопроса все же недостаточно полное и всестороннее. Мне много раз доводилось рассказывать о механике покупки или продажи посредством стоп-ордеров, лимитных

Учитесь быстрому исполнению ордеров

Учитесь быстрому исполнению ордеров Большинство проп-трейдеров работает на электронном рынке. Мы не стоим на полу Нью-Йоркской фондовой биржи или на чикагских фьючерсных площадках. Для того, чтобы войти в рынок, нам не нужно звонить брокеру. Все происходит с помощью

Штука-баксов: повышение качества исполнения ордеров

Штука-баксов: повышение качества исполнения ордеров Штука-баксов является одним из самых милых парней в нашем торговом зале. В его жизни еще никогда не случалось плохого дня. Он может потерять деньги и закрыть сессию в минус, но это не значит, что день не удался. Жизнь

Технология работы с интернет-брокером

Технология работы с интернет-брокером Успешные инвесторы, которых я знаю, никогда не цеплялись за то, как оно должно быть, а просто работали с тем, что есть на самом деле. Адам Смит. Биржа – игра на деньги Итак, открыв счет у сетевого брокера и перечислив туда

Типы ордеров

Типы ордеров Ордером (order) называется распоряжение или приказание брокеру на проведение какой-либо операции (транзакции) с ценными бумагами на рынке. Хотя слово «ордер» уже давно и прочно вошло в русский язык, большинство российских брокеров предпочитают использовать

Техника ввода и исполнения ордеров

Техника ввода и исполнения ордеров В тот момент, когда вы собираетесь послать ордер, очень важно чтобы решение продать, купить или «зашортить» к данному моменту времени уже было принято – и с той уверенностью, о которой говорилось ранее. Нерешительность перед

4. Не терять самообладания — контроль риска с помощью стоп-ордеров

4. Не терять самообладания — контроль риска с помощью стоп-ордеров Хотя любой профессиональный трейдер соблюдает это правило, контролируя риск, Фрэнки Лоу, трейдер из Гонконга, работающий на FOREX, высказывает дополнительные соображения о важности такой тактики. Вот что он

Применение стоп-ордеров

Применение стоп-ордеров Всегда есть цена, разрушающая торговую модель. Расстояние от этой критической точки до точки входа определяет риск. Уже при открытии позиции вы должны знать, когда и как вы ее закроете, если события начнут развиваться неблагоприятным образом. И

Обработка инструментов

Обработка инструментов В целях санитарии и просто эстетики после каждой стрижки инструменты нужно обрабатывать. Пластмассовые инструменты обрабатывают раствором хлорамина Б (одна чайная ложка хлорамина Б на 1 литр воды), погружая их в раствор на 15–20 мин. Рабочий стол

Обработка информации

Обработка информации Бюрократ стремится полностью контролировать информацию административного характера, которая определяет, «как выполнить работу правильно». Чтобы составить проект бюджета, нужно соблюсти сотни формальностей, а чтобы нанять или уволить сотрудника

ОБРАБОТКА ДАННЫХ

ОБРАБОТКА ДАННЫХ Опросные листы, как правило, обрабатывают с помощью программного обеспечения. Его создают в организации или чаще всего предоставляют внешние поставщики. Оно позволяет быстро и с минимальными усилиями собирать данные и анализировать их, представляя как

Обработка информации

Обработка информации Результаты диагностики i-Scope показали, что почти в каждом случае поведение в настоящее время каждого директора значительно отличалось от прежнего. Давление и требования их новых ролей были причиной сильного стресса в ходе поиска новых эффективных

Обработка материалов

Обработка материалов Чек-лист обработки

Обработка изображений

Обработка изображений Профессиональные фотографы пользуются для обработки изображений комбинацией программ Adobe Photoshop и Adobe Lightroom. Однако для дизайнера интерьера обычно вполне достаточно первой из них. Photoshop используется для многих задач – составления коллажей,