Глава 3 Доходы должны превышать расходы, или Основы семейного бюджета

Глава 3

Доходы должны превышать расходы, или Основы семейного бюджета

Надеюсь, вы еще не устали от всевозможных вопросов? Как бы там ни было, техника «задавания вопросов» самому себе является эффективным инструментом развития. Главное, чтобы вопросы были правильные! Поэтому приготовьтесь ответить на еще один, на мой взгляд, правильный вопрос:

Как вы думаете, сколько денег пройдет через ваши руки за ВСЮ ВАШУ ЖИЗНЬ?

Ответ: при средней зарплате 20 000 рублей в месяц и трудовом стаже 40 лет через наши руки пройдет 9 600 000 рублей, или $380 000.

Нравится цифра? Думаю, да! Однако такие суммы требуют грамотного обращения. Например, в организациях существует целый штат сотрудников, занимающихся учетом и контролем денег: бухгалтеры, экономисты, финансовые директора, специалисты по налогам и т. д.

Видите ли вы те деньги, которые в буквальном смысле текут через ваши руки? Знаете ли, как правильно вложить их, или у вас получается как в старом анекдоте про окулиста и его пациента?

Приходит мужчина к окулисту и говорит:

– Доктор, у меня проблема со зрением!

– В чем дело? – спрашивает врач.

– Я зарабатываю деньги, но я их НЕ ВИЖУ! – отвечает пациент.

Для того чтобы решить «проблему» со зрением и научиться «видеть» заработанные деньги, необходимо взять их под контроль, научиться управлять деньгами и НАНЯТЬ их на работу, вложив в правильные активы!

А для того чтобы управлять чем-то, необходимо понимать, как устроен объект управления и какие характеристики он имеет. Таким образом, нам прежде всего необходимо знать, каковы количественные показатели нашей финансовой жизни. Именно о них и пойдет разговор в этой главе.

Для начала давайте посмотрим на людей с точки зрения того, каким образом они получают доход, зарабатывают. Думаю, вы знакомы с известной классификацией «по Киосаки», а именно:

• Служащий или наемный сотрудник.

• Человек, работающий сам на себя (частнопрактикующие юристы, врачи и т. д.).

• Бизнесмен.

• Инвестор.

В целом эта классификация отражает общемировое состояние, но применительно к российским реалиям ее можно немного подкорректировать. Я предлагаю следующую схему:

• Наемный сотрудник. Не ошибусь, если скажу, что таких людей – большинство. Это человек, работающий «на дядю» или нескольких «дядей» (акционеров). Степень финансового риска достаточно велика, так как доход полностью зависит от работодателя. Правда, чем выше уровень квалификации специалиста и чем перспективней отрасль специализации, тем меньше зависимость, так как человек может с легкостью сменить одного «дядю» на другого.

• Человек, работающий сам на себя (специалист в какой– либо области – дизайнер, программист, юрист, врач, и т. д.). Доход зависит от его способностей как специалиста и способностей продавать свои услуги (что иногда даже более важно, чем квалификация). С возрастом есть риск быть вытесненным более молодыми и агрессивно «продающими» себя специалистами.

• Частный предприниматель или предприниматель без образования юридического лица. Часто это один или несколько человек, тоже работающих на себя, но, скажем, в сфере торговли или предоставления каких-либо услуг населению (мелкий бизнес). Их доход тоже зависит только от них самих, что снижает финансовые риски, но, с другой стороны, крах бизнеса может привести к полной потере активов, к тому же им сложнее, чем высококлассным специалистам, найти новый источник дохода.

• Бизнесмены и предприниматели (средний и крупный бизнес). Они поработали на создание бизнеса, и теперь их бизнес работает на них, зарабатывает им деньги. К сожалению, часто их бизнес продолжает держаться только на личности создателя, однако после внедрения грамотной системы управления владельцы часто ограничиваются лишь общим контролем за состояние дел. Бизнесмены рискуют собственным капиталом, однако их риски ниже, чем у мелких частных предпринимателей.

• Инвесторы. Таких людей в России очень мало. Это люди, которые профессионально занимаются вложением денег в новые компании или бизнес-проекты, покупают и продают существующие компании, работают с фондовым рынком и рынком валют, инвестируют в недвижимость.

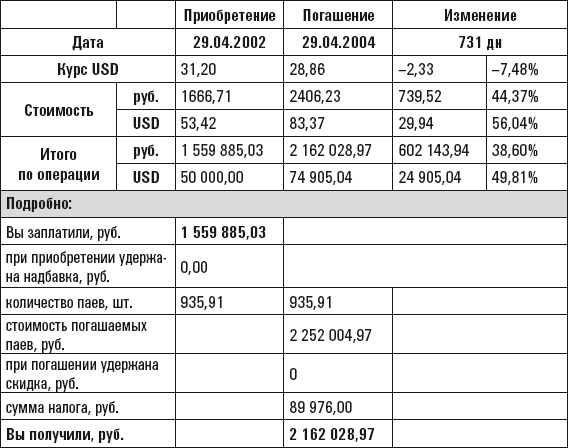

Забежав немного вперед, следует заметить, что вложения в создание нового бизнеса очень рискованны по сравнению со многими другими видами инвестиций. Вот пример из собственного опыта. В мае 2002 года мы с партнером создали компанию по разработке программного обеспечения для карманных компьютеров и мобильных телефонов, ориентированную на американский (достаточно широкий) рынок сбыта. Учитывая, что стоимость разработки ПО в России значительно ниже, чем в США, мы надеялись достаточно быстро выйти на окупаемость и начать зарабатывать (причем с рентабельностью минимум 50 %). Однако в силу ряда причин (описывать их здесь не стоит, это тема для отдельного разговора) проект не пошел и все вложенные деньги «вылетели в трубу». За 2 года в компанию было вложено прядка $50 000. Теперь давайте посмотрим, что бы произошло, если бы мы использовали какой-либо другой финансовый инструмент, скажем, Фонд Акций управляющей компании PIO GLOBAL.

Расчеты произведены с помощью паевого калькулятора на сайте www.pioglobal.ru.

Итак, понятно, что, к какой бы группе людей мы ни относились, финансовые риски все равно присутствуют. Теперь давайте посмотрим, каким рискам подвержены вы лично. Для этого нам потребуется проанализировать ваши активы и пассивы, а также текущие доходы (и способ их получения) и расходы, то есть составить вашу личную финансовую отчетность. Определить, так сказать, «репертуар» ваших финансов.

Согласитесь, что вы часто применяли к себе понятия «доходы» и «расходы», чуть реже – «активы» и «пассивы», и уж практически никогда – «финансовая отчетность». А зря! Прав был «богатый папа», когда говорил, что финансовую отчетность имеет все, что имеет дело с финансами (простите за тавтологию). Значит, и, говоря юридическим языком, у «физического лица» (в частности, вашего) такие отчеты есть! Жаль только, что вы об этом не подозревали. Может быть, ваши проблемы с деньгами – именно отсюда?

И еще: прежде чем перейти к анализу вашей ситуации, давайте определимся с понятиями «актив» и «пассив» в применении к человеку как объекту, участвующему в круговороте денег в природе. Ведь то, что для банка «пассив» (вклады), для человека – «актив». И наоборот. Вот несколько различных определений, которые могут вам встретиться в литературе о личных финансах.

Словарь экономики и финансов говорит нам, что:

актив – это совокупность имущественных прав: материальных ценностей, денежных средств, долговых требований и др., принадлежащих физическому или юридическому лицу;

пассив – в широком смысле – денежные обязательства, задолженность фирмы или отдельного лица.

С точки зрения бухгалтерского учета:

актив баланса – часть бухгалтерского баланса предприятия, отражающая в денежном выражении материальные и нематериальные ценности, принадлежащие предприятию, их состав и размещение;

пассив баланса – часть бухгалтерского баланса, обозначающая источники образования средств предприятия, его финансирования, сгруппированные по их составу, принадлежности и назначению: собственные резервы, займы других учреждений и т. п.

Роберт Киосаки утверждает следующее:

актив – то, что кладет деньги в ваш карман;

пассив – то, что вынимает деньги из вашего кармана.

Я предлагаю все же придерживаться классического экономического определения этих терминов, но с небольшими оговорками:

• «Актив». Все, что можно продать и что стоит хоть каких– то денег. Например, квартира, машина, домик в деревне (давно ли вы там были, кстати? Может, продавать пора?), депозиты, акции, облигации и т. д.

Есть еще одно важное свойство, которым должен обладать актив, – это его доходность. Исходя из этого, квартира, в которой вы живете, не будет являться активом. Однако и пассивом ее тоже сложно назвать. Поэтому я предлагаю считать ее необходимым «активом с отрицательной доходностью».

Понятно, что чем больше у вас активов, тем ближе вы к богатству.

• «Пассив». Все ваши долги, займы, ссуды, кредиты и прочая. То есть все ваши финансовые обязательства. Их нельзя продать и выручить за них наличность. Чем больше у вас пассивов (скажем, в виде потребительских кредитов), тем ближе вы к банкротству.

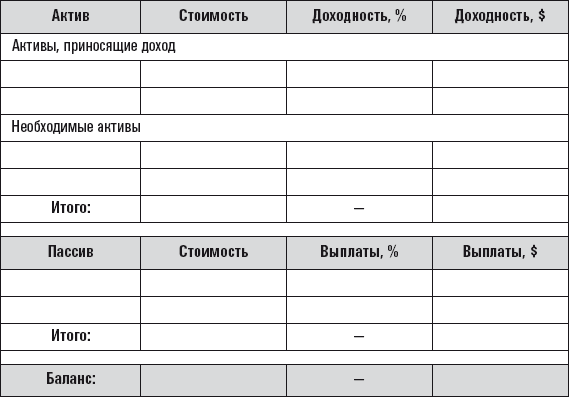

Вот теперь можно переходить к заполнению таблицы по вашим активам и пассивам. Шаблон ее таков:

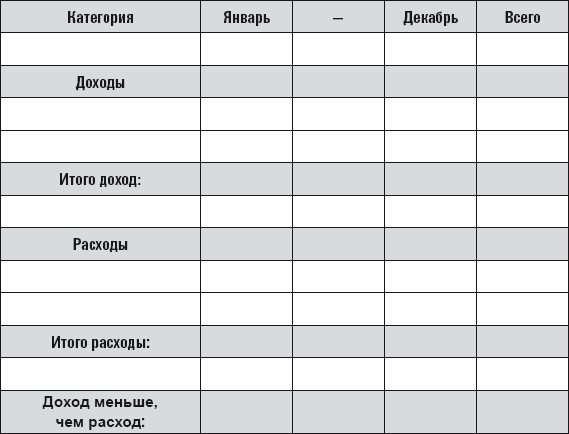

Заполнив табличку, перейдем ко второму финансовому отчету, который должен составить для себя каждый человек (или семья). Это ежемесячный отчет о прибылях и убытках или о доходах и расходах. Его ведение позволит вам, во-первых, постоянно контролировать текущую финансовую ситуацию (расходную часть которой мы сами не всегда до конца знаем), во-вторых, корректировать суммы, потраченные по различным статьям, и, в-третьих, планировать ваш будущий бюджет.

Вот так может выглядеть этот отчет:

Заполненная вами, эта таблица наглядно иллюстрирует тот простой факт, что статей расходов гораздо больше, чем статей доходов, а контролируем мы расходы хуже. Вот и получается, что деньги «куда-то деваются»!

Теперь и настало время более подробно познакомиться с неприличным словом на букву «Б». Думаю, вы догадались, что это – «бюджет». А неприличное потому, что все его знают, но как только его произносишь, на тебя смотрят как на человека, который сказал пошлость. Конечно, если речь идет о личных финансах. Ведь в корпоративной среде слово «бюджет» – одно из самых распространенных. И важность бюджета в вопросах финансов трудно переоценить.

Известно, что мы можем управлять тем, что хорошо себе представляем. Чтобы управлять расходами и понимать, через какую дыру утекают деньги, надо представлять себе структуру расходов. Как раз в этом и призван помочь такой инструмент, как бюджет, поскольку он позволяет прогнозировать будущие затраты (как, впрочем, и доходы) на основе информации предыдущих периодов. Это не настолько страшно, как кажется. Вот короткая инструкция, которая поможет вам приобрести актуальные знания о ваших расходах и составить грамотный бюджет:

• Прежде всего поставьте себе программу учета финансов или заведите специальный файл, использовав программу работы с электронными таблицами (Microsoft Excel, например). Это упростит работу по структурированию статей расходов и внесению информации.

• Ежедневно в течение трех месяцев записывайте ВСЕ ваши расходы. Указывайте, как минимум, следующую информацию: когда, кому, за что и сколько вы заплатили и к какой категории относятся эти расходы (например, автомобиль (бензин, обслуживание и т. д.), связь, коммунальные услуги, развлечения и увлечения, выплаты по кредиту и т. д.). Полезно также ввести три надкатегории расходов: постоянные (повторяющиеся), эпизодические (разовые) и экстренные.

• Возможно, на первом этапе вам понадобится учитывать большое количество мелких расходов. С этим нужно смириться. Но впоследствии вы опытным путем придете к тому уровню детализации, который приемлем именно для вас. Бюджет – это то, с чем придется работать в течение длительного времени, поэтому злоупотреблять детализацией тоже не стоит. Такой подход может отбить всякую охоту к ведению учета.

• Проанализируйте структуру ваших расходов и найдите статьи, на которых вы можете экономить:

+ Жилье. Вам действительно нужны все эти метры? Если они стоят вам больше чем 25 % того, что вы зарабатываете, – подумайте о переезде.

+ Одежда. Часто покупается под воздействием импульса. Здесь вам нужна стратегия. Просто составьте список необходимого и покупайте все четко по этому списку.

+ Автомобиль. Трехлитровый двигатель – это, конечно, здорово. А теперь подумайте, сколько вы сэкономите на бензине, если пересядете на автомобиль с меньшим объемом двигателя. Определитесь в том, какие расходы вам действительно необходимы. Только не путайте «необходимые расходы» и желания. Прикиньте, какую сумму вы вполне могли бы откладывать в конце месяца (дополнительно к тому, что вы уже отложили, заплатив себе в начале месяца). Составьте бюджет «необходимых расходов» и сопоставьте его в конце месяца с реальными расходами. Проанализируйте ситуацию, внесите изменения в бюджет следующего месяца.

И помните: бюджет – это не то, что записано раз и навсегда, не памятник в бронзе, а живое существо; это не цель, это – ПРОЦЕСС.

Что читать?

Б. Новак. Личные финансы на компьютере.

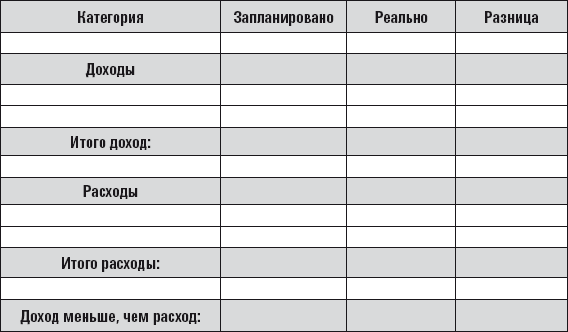

Выглядеть таблица бюджета будет почти так же, как и отчет по доходам и расходам, за тем лишь исключением, что в ней будет три столбца:

«Запланировано» та сумма, которую вы планируете получить или потратить по данной статье. Заполняется в начале месяца при составлении бюджета.

«Реально» – то, что реально было потрачено или получено в течение месяца. Заполняется по прошествии текущего месяца.

«Разница» – между запланированной и реальной суммой.

И напоследок одно важное пожелание. Пожалуйста, обратите внимание на то, что заполнить эти таблицы нужно НА БУМАГЕ, а не у себя в голове, ибо «слово не воробей, вылетит – не поймаешь», а «то, что написано пером, – не вырубишь топором». Это действительно важно. Письменные формулировки помогают разобраться в существующем положении вещей, так же как и в других случаях, будь это формулировка целей, описание текущей ситуации или просто «слив» эмоций в личный дневник.

Частный случай

Вариант ведения бюджета одного из участников форума Вкладчик. Ру:

Месячный бюджет составляю в Excel. Лист в Excel у меня разделен на три раздела: сводная информация, приход и расходы.

Сводная информация представляет собой таблицу, где строки – это счета, а столбцы «Остаток на начало», «Приход», «Расход», «Распределение прихода», «Остаток на окончание». 1. Первым делом переношу из учетной программы остатки счетов (столбец «Остаток на начало»), то есть указываю, в какой статье какие суммы присутствуют.

2. Планирую приход на период:

2.1. Оцениваю размер поступлений на месяц по всем приходным статьям (зарплата, премия, выплаты процентов по депозитам, отдача долгов, привлечение заемных средств, возврат резервов и т. д.) – делается в разделе «Приход».

2.2. Указываю, на какие счета ожидаю поступление средств (столбец «Приход» раздела сводной информации).

3. На основе общей суммы прихода планирую показатели рентабельности (бюджетирование сверху), то есть определяю, сколько могу потратить, а сколько пустить в инвестиции (под инвестициями также подразумевается, сколько хочу отложить).

4. Планирую текущие и целевые расходы (бюджетирование снизу).

4.1. Определяю, что нужно купить (по максимуму).

4.2. Определяю примерную цену приобретений (определяю лимиты).

4.3. Определяю источники финансирования – с какого счета будет оплачиваться покупка.

4.4. Суммирую все расходы с группировкой по счетам.

В течение месяца возникающие потребности (как правило, целевые расходы) ввожу в учетную программу в виде затрат, планируемых на следующий месяц. Поэтому когда приходит время формирования бюджета, список необходимых покупок у меня уже есть.

5. Проверяю соответствие допустимых расходов (из показателей рентабельности) и планируемых показателей (текущие и целевые расходы) – общей суммой.

5.1. В случае если планируемые расходы соответствуют разрешенным показателям, то перехожу к пункту 6, если не соответствуют, то перехожу к следующему подпункту – 5.2.

5.2. В случае если планируемые расходы не соответствуют разрешенным показателям, провожу следующие действия:

5.2.1. Пытаюсь уменьшить планируемые расходы за счет «удаления» (переноса на следующий месяц) целевых расходов.

5.2.2. В случае невозможности удаления целевых расходов (либо их отсутствия) провожу увеличение разрешенных показателей за счет понижения количества откладываемых средств, планирования взятия денег из «заначки», привлечения заемных средств. Эти действия производятся с корректировкой прихода.

В конце каждой главы я буду ссылаться на приложение «Финансовый самоучитель», которое призвано помочь вам отработать полученную информацию на практике. Поэтому загляните в него сейчас и начните заполнять те таблицы, о которых мы с вами только что говорили.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

19. Структура государственного бюджета. Доходы и расходы бюджета. Современные проблемы

19. Структура государственного бюджета. Доходы и расходы бюджета. Современные проблемы Основными источниками доходной части федерального бюджета являются различные виды налогов — подоходный налог с граждан, налог на фонд заработной платы, налог на прибыль компаний,

Глава 30 Доходы и расходы

Глава 30 Доходы и расходы Чтобы прибыль и убыток начали соответствовать реалиям, а вместе с ними приблизился к реалиям бухгалтерский баланс, потребовалось изобрести и осмыслить ранее неизвестные категории расходов и доходов. Что они такое? Расходы обычно возникают ранее,

3. Расходы государственного бюджета, их виды

3. Расходы государственного бюджета, их виды Расходы бюджета согласно Бюджетному кодексу, – это денежные средства, направляемые на финансирование выполнение задач и функций государства и местного самоуправления.Процесс формирования расходов бюджетов всех уровней

24. Расходы государственного бюджета, их виды

24. Расходы государственного бюджета, их виды Расходы бюджета согласно Бюджетному кодексу, – это денежные средства, направляемые на финансирование выполнение задач и функций государства и местного самоуправления.Процесс формирования расходов бюджетов всех уровней

Расходы федерального бюджета

Понятие и роль бюджета Под бюджетом понимается образование и расходование денежных средств государства. Средства государственного бюджета могут расходоваться на различные нужды государства и местного самоуправления. Например, за счет этих средств содержится армия,

10. Расходы бюджета

10. Расходы бюджета Вид расходов подкрепляется источником финансового покрытия. Если появляется новый вид расхода, должны быть определены источники и порядок финансирования новых видов расходов бюджетов, в том числе в случае необходимости передачи финансовых ресурсов

11. Доходы бюджета

11. Доходы бюджета Структура доходной части состоит из налоговых, неналоговых доходов. Перечень налоговых поступлений зависит от законодательно закрепленных налогов и сборов. При этом существует распределение доли налоговых источников между бюджетами различных

19. Расходы бюджета муниципального уровня

19. Расходы бюджета муниципального уровня Расходы муниципального образования связаны с его расходными обязательствами, к которым относятся:1) принятие нормативных правовых актов органов местного самоуправления по вопросам местного значения, устанавливающиеся

6. Расходы, финансируемые из федерального бюджета

6. Расходы, финансируемые из федерального бюджета В соответствии с законодательством РФ, из федерального бюджета финансируются следующие расходы:1) обеспечение деятельности Президента РФ, Центральной избирательной комиссии РФ, Федерального Собрания РФ, Счетной палаты

28. Доходы федерального бюджета

28. Доходы федерального бюджета В федеральный бюджет зачисляются налоговые доходы от следующих федеральных налогов и сборов:1) налога на прибыль организаций;2) налога на прибыль организаций;3) налога на добавленную стоимость;4) акцизов на спирт этиловый из пищевого

13. Доходы бюджета

13. Доходы бюджета Доходы бюджета– денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с действующим законодательством в распоряжение органов государственной власти РФ, органов государственной власти соответствующих субъектов РФ и

14. Расходы бюджета

14. Расходы бюджета Согласно положениям ст. 65 БК РФ расходы бюджета – это денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления. Формирование расходов бюджетов всех уровней бюджетной системы РФ осуществляется в

29. Доходы федерального бюджета Российской Федерации

29. Доходы федерального бюджета Российской Федерации Перечень доходов федерального бюджета установлен ст. ст. 50, 51 БК РФ.В федеральный бюджет зачисляются налоговые доходы от федеральных налогов и сборов, а также налогов, предусмотренных специальными налоговыми режимами.

E-Mealz – инструмент планирования семейного бюджета

E-Mealz – инструмент планирования семейного бюджета В 2003 г. Джейн Дилэни из Бирмингема, штат Алабама, нашла в своем кармане скомканную купюру в $5. Она говорит, что этот момент вдохновил ее на открытие собственной компании, и, преисполненная оптимизма, она открыла счет своего