Примеры

Примеры

Рассмотрим некоторые примеры работы этой стратегии.

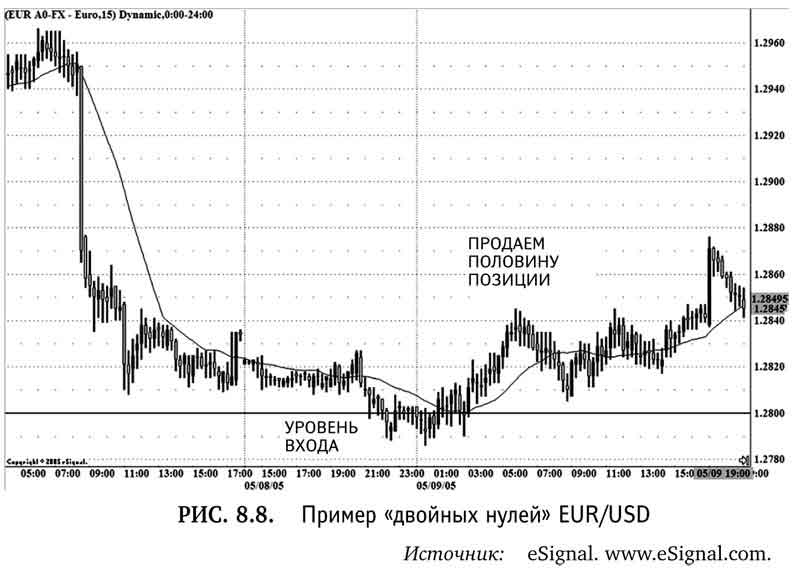

1. 15-минутный график EUR/USD на рис. 8.8.

В соответствии с правилами этой стратегии, мы видим, что EUR/USD упал и торговался ниже 20-дневной скользящей средней. Цены продолжали снижаться, двигаясь к 1,2800, которое является нашим числом с двумя нулями. Согласно правилам, мы ставим ордер на открытие позиции по 1,2795, т. е. на несколько пунктов ниже круглого числа. Наш ордер исполнен, и мы размещаем свой стоп на 20 пунктов ниже, т. е. на 1,2775. Валютная пара достигает минимума в 1,2786 и идет вверх. Мы продаем половину позиции, когда валютная пара доходит до уровня, вдвое превышающего сумму, которой мы рисковали, т. е. до 1,2835. После этого мы переставляем стоп для оставшейся половины позиции на уровень безубыточности 1,2795. Продолжаем подтягивать стоп. Это можно делать разными способами, в частности на денежной или процентной основе. Для этой краткосрочной сделки мы выбираем подтягивание стопа на минимум двух штрихов и в результате заканчиваем закрытием второй половины позиции по 1,2831. Таким образом, в этой сделке мы заработали 40 пунктов на первой позиции и 36 пунктов на второй.

2. График USD/JPY на рис. 8.9.

USD/JPY торгуется значительно ниже 20-дневной скользящей средней на 10-минутном графике и направляется к уровню с двумя нулями 105. Данная сделка особенно сильная, поскольку уровень 105 очень важен для USD/JPY. Это не только психологически значимый уровень, но он был важным уровнем поддержки и сопротивления в2004 г. и в начале 2005 г. Кроме того, уровень 105 — это 23,6%-ная коррекция Фибоначчи относительно максимума 14 мая 2004 г. и минимума 17 января 2005 г. Все это дает сильный сигнал о том, что многие спекулянты могли поставить на этот уровень ордера на фиксацию прибыли и очень вероятна торговля против тренда. Поэтому мы ставим наш лимитный ордер на несколько пунктов ниже 105,00 — на 104,95. Ордер исполнен, и мы ставим стоп на 104,75. Валютная пара достигает минимума 104,88 и идет вверх. Мы продаем половину позиции, когда валютная пара доходит до 105,35, т. е. уровня, вдвое превышающего сумму, которой мы рисковали. После этого мы переставляем стоп для оставшейся половины позиции на уровень безубыточности 104,95. Мы продолжаем подтягивать стоп на минимум пяти штрихов, чтобы отфильтровать краткосрочные колебания. В итоге мы продаем вторую половину позиции по 105,71. Таким образом, в этой сделке мы заработали 40 пунктов на первой позиции и 76 пунктов на второй. Эта сделка оказалась более прибыльной, чем в первом примере, поскольку уровень с двумя нулями был также важным техническим уровнем.

Удостовериться, что уровень с двумя нулями очень важен, нужно с целью отфильтровать хорошие сделки.

3. 15-минутный график USD/CAD на рис. 8.10.

Особенность данной сделки в том, что это уровень с тремя, а не двумя нулями. Уровни с тремя нулями важнее уровней с двумя нулями, поскольку они появляются реже. На рис. 8.10 мы видим, что USD/CAD торгуется значительно ниже 20-дневной скользящей средней и направляется к 1,2000. Мы хотим открыть длинную позицию на несколько пунктов ниже круглого числа по 1,1995. Мы ставим стоп на 20 пунктов ниже, т. е. на 1,1975. Валютная пара достигает минимума 1,1980 и идет вверх. Мы продаем половину позиции, когда валютная пара доходит до 1,2035, т. е. уровня, вдвое превышающего сумму, которой мы рисковали. После этого мы переставляем стоп на оставшуюся половину позиции на уровень безубыточности 1,1995. Мы вновь продолжаем подтягивать стоп на минимум двух штрихов и в результате закрываем вторую половину позиции по 1,2081. Таким образом, в этой сделке мы заработали 40 пунктов на первой позиции и 86 пунктов на второй. И опять эта сделка оказалась очень хорошей, потому что 1,2000 было уровнем с тремя нулями.

Хотя примеры 1-3 показывают длинные позиции, эта стратегия хорошо работает и для коротких позиций.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Примеры

Примеры Рассмотрим несколько примеров.1. На рис. 8.14 представлен дневной график EUR/GBP. На этом графике выявлены два внутренних дня, и ясно, что обе границы этих дней — максимумы и минимумы — находятся в пределах диапазона предыдущего дня. В соответствии с нашими правилами,

Примеры

Примеры Рассмотрим примеры.1. На рис. 8.17 показан часовой график EUR/USD. Применяя вышеприведенные правила, мы видим, что 14-периодный ADX опускается ниже 35, после чего мы начинаем искать прорыв цен на 15 пунктов ниже минимума предыдущего дня, равного 1,2166. Когда это происходит, мы

Примеры

Примеры Рассмотрим некоторые примеры работы этой стратегии.1. На рис. 8.19 дневной график GBP/USD показывает, что 17 ноября валютная пара достигла 20-дневного максимума на уровне 1,8631. Это значит, что данная валютная пара попадает на экран нашего радара и мы готовимся ждать, когда

Примеры

Примеры Изучим несколько примеров.1. На рис. 8.22 приведен 15-минутный график USD/CAD . Общий диапазон канала составляет примерно 30 пунктов. В соответствии с нашей стратегией, мы ставим ордера на вход на 10 пунктов выше и ниже канала, т. е. на 1,2395 и 1,2349. Ордер на покупку исполнен

Примеры

Примеры Рассмотрим некоторые примеры этой стратегии в действии.1. На рис. 8.25 показан дневной график EUR/USD . 27 октября 2004 г. скользящие средние EUR/USD образовали последовательный правильный порядок. Мы открываем позицию через пять свечей после начала формирования по 1,2820.

Примеры

Примеры Наш первый пример EUR/USD показан на рис. 9.18. Видно, что 25-дельтовые развороты риска были опережающим индикатором для поведения цены EUR/USD. Когда развороты риска снизились 30 сентября до -1,39, это было сигналом о том, что у рынка сильный медвежий настрой. Это оказалось

2.5. Примеры

2.5. Примеры Рассмотрим некоторые варианты назначения трудовых пенсий в случае передачи документов в территориальные органы Пенсионного фонда почтовым отправлением:Пример 1 Заявление о назначении трудовой пенсии по старости выслано в территориальный орган фонда

3.5. Примеры

3.5. Примеры Пример 1 Трудовой стаж состоит из периодов работы с 15.03.1966 г. по 23.05.1967 г.; с 15.09.1970 г. по 21.05.1987 г.; с 01.01.1989 г. по 31.12.1989 г.; с 04.09.1991 г. по 14.07.1996 г.; с 15.07.1996 г. по 12.07.1998 г. и службы в армии с 27.05.1967 г. по 09.06.1969 г.Подсчитаем трудовой стаж для оценки пенсионных прав

4.4. Примеры

4.4. Примеры Пример 1 Инженер Сергеев А. П., 1950 г. р., обратился за назначением трудовой пенсии по старости в марте 2010 г. В 2010 г. ему исполнилось 60 лет. Общий трудовой стаж для оценки пенсионных прав на 01.01.2002 г. составляет 32 года 5 мес 18 дней, в том числе до 1991 г. – 30 лет.

6.3. Примеры

6.3. Примеры Пример 1 Менеджер по продаже Соколов В. Н. работал по трудовому договору с 01.01.2010 г.1 января 2013 г. он умирает в возрасте 25 лет. При этом у него остаются трудоспособные родители, трудоспособная жена и дочь в возрасте 3 лет. В этом случае право на получение трудовой

7.4. Примеры

7.4. Примеры Пример 1 Менеджер Васильев Р. С., 60 лет. Общий трудовой стаж по трудовой книжке для оценки пенсионных прав на 01.01.2002 г. составляет 40 лет. Среднемесячный заработок за 2000–2001 гг., по данным персонифицированного учета, – 4000 руб. Рассчитаем и сравним размеры пенсий по

8.3. Примеры

8.3. Примеры Пример 1 Пенсионер получает пенсию по инвалидности I группы. С 20 мая по 5 июня 2009 г. он проходил очередное переосвидетельствование в БМСЭ и был признан инвалидом III группы 3 июня 2009 г. Группа инвалидности в этом случае снизилась. Базовая часть пенсии подлежит

10.4. Примеры

10.4. Примеры Пример 1 Смерть пенсионера наступила 28 января 2009 г. За пенсией вдова пенсионера обратилась в феврале 2009 г. Совместное проживание вдовы с пенсионером на день смерти не установлено.По данному пенсионному делу территориальным органом фонда были приняты

14.7. Примеры

14.7. Примеры Пример 1 Кошкина В. Н., находившаяся на иждивении умершего мужа, достигла 55 лет через 3 месяца после его смерти. За назначением пенсии обратилась по истечении 1 года со дня смерти супруга.Согласно пенсионному законодательству, пенсия будет назначена со дня

17.5. Примеры

17.5. Примеры Пример 1 У индивидуального предпринимателя по трудовому договору работают четыре человека: Мороз К. В. (1978 г. р.), СветловаТ. Г. (1968 г. р.), Леонова Т. Н. (1956 г. р.) и Комаров С. Н. (1952 г. р.). Предположим, ежемесячная заработная плата каждого из них составляет 7000 руб.

ПРИМЕРЫ

ПРИМЕРЫ B&Q Все содержание системы электронного научения B&Q разделено на кастомизированные учебные модули, делающие акцент на потребностях сотрудников магазинов. Например, в модуле «демонстрационный зал», имеющем отношение к продаже обстановки для кухонь и ванных,