2.5. Бухгалтерский учет последующей оценки нематериальных активов

2.5. Бухгалтерский учет последующей оценки нематериальных активов

Как уже отмечалось, отдельным разделом ПБУ 14/2007 установлены правила изменения фактической (первоначальной) стоимости объектов нематериальных активов.

В соответствии с п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости нематериального актива, по которой он принят к бухгалтерскому учету, допускается в случаях переоценки и обесценения нематериальных активов.

Общие требования к проведению переоценки объектов нематериальных активов аналогичны требованиям к проведению переоценки объектов основных средств:

– переоценка может проводиться не чаще одного раза в год;

– текущая рыночная стоимость объектов нематериальных активов определяется исключительно по данным активного рынка вышеуказанных нематериальных активов;

– при принятии решения о переоценке нематериальных активов, входящих в однородную группу, организациям следует учитывать, что в последующем данные активы должны переоцениваться регулярно, чтобы стоимость, по которой они отражаются в бухгалтерской отчетности, существенно не отличалась от текущей рыночной стоимости;

– переоценка производится путем пересчета их остаточной стоимости, то есть отдельно переоценивается первоначальная стоимость объектов и сумм амортизации, начисленной до момента переоценки;

– результаты переоценки принимаются при формировании данных бухгалтерского баланса на начало отчетного года;

– результаты переоценки не включаются в данные бухгалтерского баланса предыдущего отчетного года, но раскрываются организацией в пояснительной записке к бухгалтерской отчетности предыдущего отчетного года.

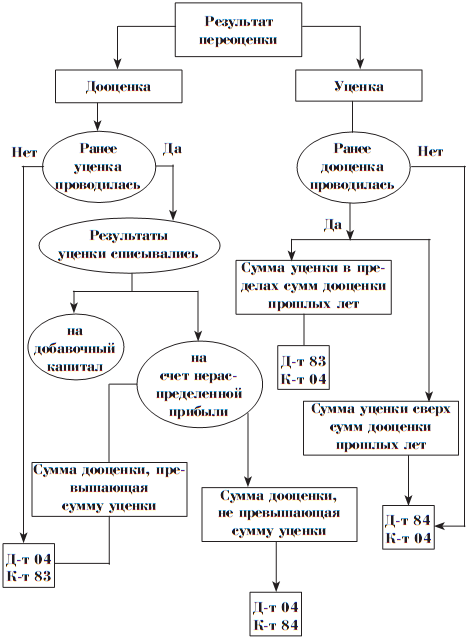

Пунктами 20 и 21 ПБУ 14/2007 допускается существование параллельно двух схем бухгалтерских проводок: по одной из них результаты переоценки отражаются на счете 83; а по второй – на счете 84;

– сумма дооценки нематериальных активов в результате переоценки зачисляется в добавочный капитал организации;

– сумма дооценки нематериального актива, равная сумме его уценки, проведенной в предыдущие отчетные годы и отнесенной на счет учета нераспределенной прибыли (непокрытого убытка), зачисляется на счет учета нераспределенной прибыли (непокрытого убытка);

– сумма уценки нематериального актива в результате переоценки относится на счет учета нераспределенной прибыли (непокрытого убытка);

– сумма уценки нематериального актива относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого актива, проведенной в предыдущие отчетные годы. Превышение суммы уценки нематериального актива над суммой его дооценки, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные годы, относится на счет учета нераспределенной прибыли (непокрытого убытка). Сумма, отнесенная на счет учета нераспределенной прибыли (непокрытого убытка), должна быть раскрыта в бухгалтерской отчетности организации.

При выбытии нематериального актива сумма его дооценки переносится с добавочного капитала организации на счет учета нераспределенной прибыли (непокрытого убытка) организации.

Выбор решения и порядок оформления проводок можно представить в следующем виде (вариант, когда решение о проведении проверки не принимается, не рассматривается) (см. схему).

В бухгалтерском учете процесс переоценки оформляется следующими проводками:

1) при отнесении сумм переоценки на добавочный капитал:

Д-т 04 К-т 83 – на сумму проведенной дооценки;

Д-т 83 К-т 05 – на сумму корректировки начисленного износа;

Д-т 83 К-т 04 – на сумму проведенной уценки;

Д-т 05 К-т 83 – на сумму корректировки износа при проведении уценки;

2) при отнесении сумм дооценки на счет прибыли или списании сумм уценки за счет нераспределенной прибыли:

Д-т 04 К-т 84 – на сумму проведенной дооценки;

Д-т 84 К-т 05 – на сумму корректировки начисленного износа;

Схема

Д-т 84 К-т 04 – на сумму проведенной уценки;

Д-т 05 К-т 84 – на сумму корректировки износа при проведении уценки.

Схема

Приведем примеры, иллюстрирующие применение норм ПБУ 14/2007 в части последующей оценки объектов нематериальных активов. Для большей наглядности в приводимых ниже примерах используются одни и те же цифровые данные.

Пример.

Руководством организации принято решение о проведении дооценки объекта нематериальных активов первоначальной стоимостью 100 тыс. руб. с применением индекса 1,2. Сумма начисленной амортизации равна 40 тыс. руб. Сумма дооценки должна быть отнесена на счет учета добавочного капитала.

В бухгалтерском учете были оформлены следующие проводки:

Д-т 04 К-т 83 – 20 тыс. руб. [100 тыс. руб. x (1,2 – 1)] – на сумму дооценки первоначальной стоимости объекта;

Д-т 83 К-т 05 – 8 тыс. руб. [40 тыс. руб. x (1,2 – 1)] – на сумму корректировки износа.

Нетрудно убедиться, что в данном случае до переоценки степень изношенности объекта составляла 40 % (40 тыс. руб. : 100 тыс. руб. x 100 %). После проведения корректировки износа это соотношение сохранилось [(40 тыс. руб. + 8 тыс. руб.) : (100 тыс. руб. + 20 тыс. руб.) x 100 %)].

Пример.

Руководством организации принято решение о проведении уценки объекта нематериальных активов первоначальной стоимостью 100 тыс. руб. с применением индекса 0,8. Сумма начисленной амортизации равна 40 тыс. руб. Сумма уценки должна быть отнесена на счет учета добавочного капитала. Предполагается, что кредитовое сальдо по счету 83 допускает списание сумм уценки в полном размере.

В бухгалтерском учете были оформлены следующие проводки:

Д-т 83 К-т 04 – 20 тыс. руб. [100 тыс. руб. x (1 – 0,8)] – на сумму уценки первоначальной стоимости объекта;

Д-т 05 К-т 83 – 8 тыс. руб. [40 тыс. руб. x (1 – 0,8)] – на сумму корректировки износа.

Нетрудно убедиться, что и в данном случае переоценки степень изношенности объекта сохранится (40 тыс. руб. : 100 тыс. руб. x 100 %) = [(40 тыс. руб. – 8 тыс. руб.) : (100 тыс. руб. – 20 тыс. руб.) x 100 %].

Пример.

Руководством организации принято решение о проведении уценки объекта нематериальных активов первоначальной стоимостью 100 тыс. руб. с применением индекса 0,8. Сумма начисленной амортизации равна 40 тыс. руб. Сумма уценки должна быть отнесена на счет учета нераспределенной прибыли. В бухгалтерском учете была оформлена следующая проводка:

Д-т 84 К-т 04 – 20 тыс. руб. [100 тыс. руб. x (1 – 0,8)] – на сумму уценки первоначальной стоимости объекта.

Кроме того, как уже отмечалось, фактическая (первоначальная) стоимость нематериальных активов может изменяться в результате их обесценения. По этому поводу ПБУ 14/2007 содержит только отсылочную норму (п. 22): «нематериальные активы могут проверяться на обесценение в порядке, определенном Международными стандартами финансовой отчетности» (МСФО).

По нашему мнению, в данном виде рекомендация ПБУ вряд ли может быть применена на практике.

Во-первых, она не позволяет определить правомерность принятия решения о проверке объектов нематериальных активов на обесценение. Обесценение активов для целей бухгалтерской отчетности должно проводиться по национальным стандартам (Российским стандартам бухгалтерского учета). Данные, определенные (или скорректированные) в соответствии с требованиями того или иного международного стандарта, по нашему мнению, могут быть включены в отчетность, формируемую для тех пользователей, которые основную деятельность осуществляют там, где этот стандарт действует. Проще говоря, проверка на обесценение, проведенная по правилам МСФО, может быть не принята пользователями бухгалтерской отчетности, являющимися резидентами Российской Федерации, а пересчитанные показатели могут оказаться несопоставимыми с другими отчетными данными.

Во-вторых, отсылка к МСФО носит слишком общий характер. На практике пользователи бухгалтерской отчетности заинтересованы в перекладке данных применительно к какому-либо конкретному национальному стандарту.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Требования к методам оценки нематериальных активов

Требования к методам оценки нематериальных активов Венчурный капиталист и бизнес-аналитик Уильям Давидоу писал: «Назрела необходимость выйти на новый уровень бухгалтерского учета, при котором количество движения компании будет измеряться ее положением на рынке,

8.4. Варианты учета и оценки основных средств и нематериальных активов

8.4. Варианты учета и оценки основных средств и нематериальных активов В управленческом учете, как правило, используются варианты учета и оценки основных средств, предусмотренные в учетной политике для целей бухгалтерского финансового учета. Вместе с тем можно

39. Учет амортизации нематериальных активов

39. Учет амортизации нематериальных активов Стоимость нематериальных активов включается в себестоимость продукции путем начисления амортизации. Срок полезного использования нематериальных активов определяется организацией при принятии объекта к бухгалтерскому

40. Учет выбытия нематериальных активов

40. Учет выбытия нематериальных активов Основными видами выбытия нематериальных активов являются их продажа, безвозмездная передача, передача в счет вклада в уставные капиталы других организаций.При выбытии нематериальных активов в результате их продажи, списания,

2. Бухгалтерский учет объектов нематериальных активов

2. Бухгалтерский учет объектов нематериальных активов 2.1. Общие положения Учет объектов нематериальных активов регулируется в настоящее время Положением по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007, утвержденным приказом Минфина России от 27.12.2007 №

2.6. Бухгалтерский учет выбытия объектов нематериальных активов

2.6. Бухгалтерский учет выбытия объектов нематериальных активов Пунктом 34 ПБУ 14/2007 установлено, что стоимость нематериального актива, который выбывает или не способен приносить организации экономические выгоды в будущем, подлежит списанию с бухгалтерского

4.4. Бухгалтерский учет амортизации объектов нематериальных активов

4.4. Бухгалтерский учет амортизации объектов нематериальных активов До 1 января 2008 года допускалось начисление амортизации по объектам нематериальных активов одним из способов: путем накопления соответствующих сумм на отдельном счете (05) либо путем уменьшения

5.2. Учет нематериальных активов

5.2. Учет нематериальных активов В соответствии с ПБУ 14/2007 (утв. приказом Минфина РФ от 27 декабря 2007 г. № 153н) для принятия к бухгалтерскому учету объекта в качестве нематериального актива необходимо единовременное выполнение следующих условий:а) объект способен

15. Учет нематериальных активов

15. Учет нематериальных активов Данный учет регламентируется ПБУ 14/2000, утвержденный Приказом Минфина от 16.10.2000 г. за № 91 «Об утверждении Положения по бухгалтерскому учету „Учет нематериальных активов“».К нематериальным активам относятся объекты собственности или

Бухгалтерский учет нематериальных активов

Бухгалтерский учет нематериальных активов Объект нематериальных активов принимается к бухгалтерскому учету на основании документов, подтверждающих как существование самого актива, так и исключительного права организации на результаты интеллектуальной деятельности

41. Учет нематериальных активов

41. Учет нематериальных активов Согласно Положению по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007) (утв. приказом Министерства финансов РФ от 27 декабря 2007 г. № 153н) для принятия к бухгалтерскому учету объекта в качестве нематериального актива (НА)

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком Данные расходы принимаются налогоплательщиками в следующем порядке:1) в отношении приобретенных (созданных самим налогоплательщиком) нематериальных

2.2. Учет нематериальных активов (2-й ур.)

2.2. Учет нематериальных активов (2-й ур.) Нематериальные активы – это нефинансовые активы, которые удовлетворяют одновременно следующим условиям:> отсутствие материально-вещественной (физической) структуры;> возможность идентифицировать (выделения, отделения)