Финансовые вложения

Финансовые вложения

Порядок учета финансовых вложений регулируется ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 № 126н.

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо одновременное выполнение следующих условий:

? наличие документов, подтверждающих право на финансовые вложения и получение денежных средств или других активов, вытекающее из этого права;

? возможность подтвердить способность приносить экономические выгоды (получение процентов, дивидендов, доходов от продажи по более высокой цене, использование для погашения обязательств);

? переход к организации финансовых рисков, связанных с финансовыми вложениями.

? Финансовые вложения принимаются к учету по первоначальной стоимости.

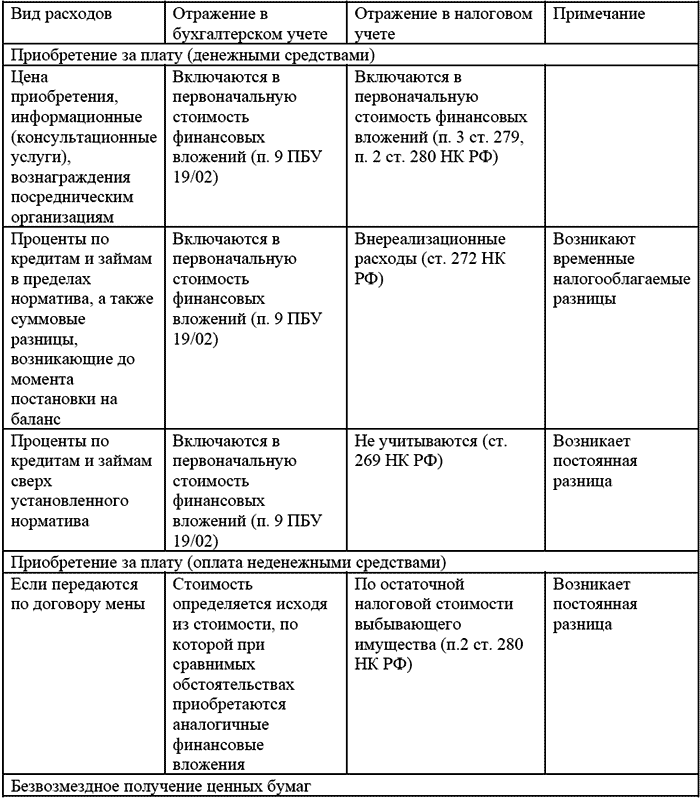

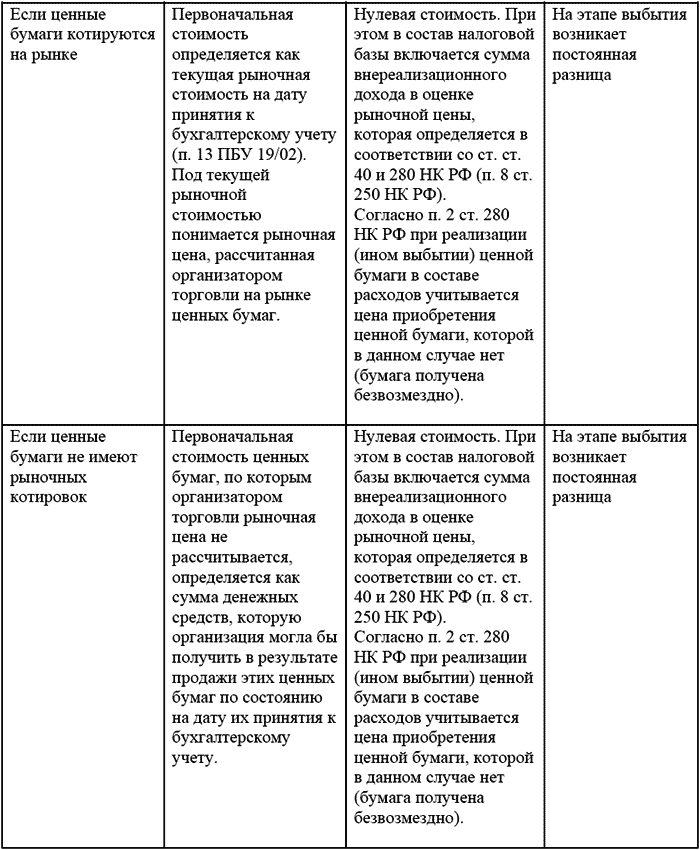

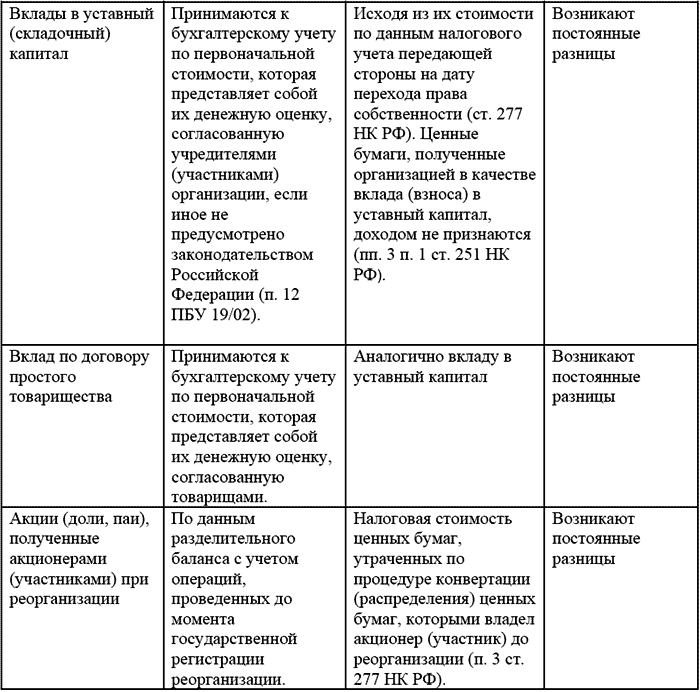

Порядок определения первоначальной стоимости для целей бухгалтерского и налогового учетов представлен в следующей таблице:

До вступления в силу Федерального Закона от 06.06.2005 г. №58-ФЗ участники ценных бумаг, стоимость которых выражена в иностранной валюте, должны были переоцениваться на конец каждого отчетного периода с учетом возникающих курсовых разниц в составе внереализационных доходов или расходов (п. 11 ст. 250 и подп. 5 п. 1 ст. 265 НКРФ). Поправка, внесенная в п. 2 ст. 280 НК РФ Федеральным Законом РФ от 06.06.2005 г. №58-ФЗ, однозначно установила, что ценные бумаги, номинированные в иностранной валюте, в течение всего времени нахождения в организации переоценке не полежат. Данная норма вступила в силу с 15.07.2005 г., но ее действие распространено на отношения, возникшие с 2002 года. При этом ст. 3 указанного закона установлено, что если организация раннее осуществляла переоценку номинальной стоимости ценных бумаг и учитывала результаты переоценки при определении налоговой базы по налогу на прибыль, то пересчет по прошлым периодам может е производится, а налоговая стоимость ценных бумаг в учете будет числиться по курсу на 14.07.2005 г. или 01.07.2005 (письмо Минфина России от 26.10.2005 г. № 03-03-02/118).

При выбытии стоимость финансовых вложений в бухгалтерском учете определяется в соответствии с порядком, установленном п.25-33 ПБУ 19/02. Выбытие финансовых вложений, по которым не определяется текущая рыночная стоимость, производится одним из установленных в учетной политике способов:

? по первоначальной стоимости каждой единицы;

? ФИФО (по стоимости первых по времени приобретения);

? по средней первоначальной стоимости (которая определяется как частное от деления первоначальной стоимости вида ценных бумаг на их количество (с учетом остатка на начало месяца и поступлений за месяц)). В налоговом учете вышеназванные финансовые вложения учитываются одним из ниже представленных способов, закрепленных в учетной политике (п. 9 ст. 280 НК РФ):

? ФИФО (по стоимости первых по времени приобретения);

? ЛИФО (по стоимости последних по времени приобретения).

Например, по состоянию на 01.01.2006 года на балансе ОАО «Купец» числятся корпоративные облигации номинальной стоимостью 100 000 руб. в количестве 5 штук. Цена приобретения составляет 294 000 руб.

В течение января 2006 года ОАО «Купец» приобрела облигации:

? 3 штуки по цене приобретения 97 000 руб. каждая;

? 2 штуки по цене приобретения 95 000 руб. каждая.

В течение января 2006 года продано 6 облигаций, остаток на конец месяца составил 4 облигации.

1. Допустим, что учетной политикой предусмотрено определение стоимости выбывающих ценных бумаг по средней первоначальной стоимости. Рассчитаем среднюю первоначальную стоимость одной облигации 77 500 руб. (294 000 руб.+291 000 руб. + 190 000 руб.)/(5 штук+3 штуки+2 штуки).

Стоимость проданных облигаций составила 465 000 руб. (77 500 руб.*6 штук)

Стоимость остатка облигаций составляет 310 000 руб. (77 500 руб.*4 штуки)

В налоговом учете стоимость облигации будет точно такой же.

Доходы от реализации финансовых вложений в бухгалтерском учете учитываются в составе доходов и расходов по обычным видам деятельности (если операции с финансовыми вложениями являются одним из основных видом деятельности), либо в составе операционных доходов и расходов.

В целях исчисления налога на прибыль доходы от операций по реализации финансовых вложений определяются исходя из цены реализации. Убыток, полученный от операций с ценными бумагами, по итогам года переносится на будущее по правилам ст. 283 НК РФ. Но погашать его можно только прибылью, полученной от операций с ценными бумагами. Убыток от выбытия ценных бумаг не может уменьшать прибыль, полученную в рамках иной деятельности организации.

Кроме того, убыток, полученный от операций с ценными бумагами, обращающимися на организованном рынке, не может уменьшать прибыль, полученную от операций с ценными бумагами, не обращающимися на организованном рынке. Это справедливо и для обратной ситуации.

Для того чтобы выполнить все требования гл. 25 НК РФ, налоговую базу по операциям с ценными бумагами необходимо определять отдельно от налоговой базы по другим операциям.

С 1 января 2006 г. в ст. 280 НК РФ внесено изменение, позволяющее налогоплательщикам определять расчетную цену акций самостоятельно или с привлечением оценщика с использованием любых методов оценки, предусмотренных законодательством РФ. Если организация решает определять расчетную цену акций самостоятельно, то используемый ею метод должен быть закреплен в учетной политике для целей налогообложения (п. 6 ст. 280 НК РФ в редакции изменений, внесенных Законом № 58-ФЗ).

Приобретенная организацией дебиторская задолженность принимается к учету как финансовые вложения, с отражением на счете 58 «Финансовые вложения» по первоначальной стоимости в сумме фактических затрат на ее приобретение (п. п. 8, 9 ПБУ 19/02).

Дебиторская задолженность числится в составе финансовых вложений организации до момента ее погашения должником либо до момента уступки права требования долга другому лицу. При реализации (выбытии) дебиторской задолженности организация уплачивает НДС с суммы полученного дохода.

Определения налоговой базы по налогу на прибыль при реализации приобретенного права требования определены п. 3 ст. 279 НК РФ. В соответствии с этим пунктом дальнейшая реализация права требования организацией, купившей это право требования, рассматривается как реализация финансовых услуг.

Выручка от реализации финансовых услуг признается в сумме средств, полученных организацией при последующей переуступке права требования или прекращении соответствующего обязательства. При определении налоговой базы организация вправе уменьшить доход, полученный от реализации права требования, на сумму расходов по приобретению указанного права требования.

В соответствии с п. 3 ст. 279 НК РФ убыток от реализации права требования, полученный организацией, купившей это право требования, для целей налогообложения не принимается.

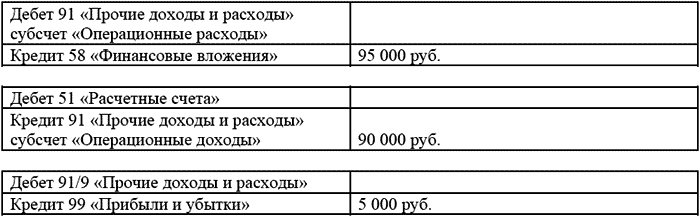

Например, ОАО «Купец» (первичный векселедержатель) досрочно предъявило к погашению вексель номиналом 100 000 руб., приобретенный за 95 000 руб. По договоренности сторон сумма погашения составила 90 000 руб.

В данном случае ОАО «Купец» в бухгалтерском учете выявлен убыток в размере 5 000 руб. и отражены следующие хозяйственные операции:

Допустим, что указанный вексель со сроком предъявления к платежу через 100 дней с даты составления реализован через 60 дней. Расчетная цена на дату реализации равна цене приобретения, увеличенной на часть дисконта: 98 000 руб. (95 000 руб. + ((100 000 руб.– 95 000 руб.)/100 дней*60 дней)).

Фактическая цена реализации ценных бумаг, не обращающихся на организованном рынке ценных бумаг, признается в целях налогообложения, если она не отклоняется более чем на 50% от расчетной цены. Таким образом, исходя из примера, расчетная цена, уменьшенная на 20%, равна 78 400 руб. Учитывая, что фактическая цена реализации составила 90 000 руб., то в целях налогообложения принимается цена фактическая цена реализации. Т.е. в данном случае разницы между бухгалтерским и налоговым учетом не возникает.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3.2. Вложения в акции

3.2. Вложения в акции Бухгалтерский учет финансовых вложений с 1 января 2003 г. регламентируется ПБУ 19/02 (утв. приказом Минфина России от 10.12.2002 г. № 126н). Согласно этому документу к финансовым вложениям относятся:1) ценные бумаги;2) паи и доли в уставных (складочных)

8.2. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ПОНЯТИЯ «ФИНАНСОВЫЕ ВЛОЖЕНИЯ» И ИХ КЛАССИФИКАЦИЯ

8.2. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ПОНЯТИЯ «ФИНАНСОВЫЕ ВЛОЖЕНИЯ» И ИХ КЛАССИФИКАЦИЯ Финансовые вложения – это средства предприятия, которые переданы в пользование другим организациям. Зачастую собственнику выгоднее использовать свои средства, прежде всего деньги, в

39. Капитальные вложения

39. Капитальные вложения Капитальные вложения – совокупность затрат, которые связаны с созданием и обновлением основных средств народного хозяйства.На основе капитальных вложений осуществляется регулирование пропорций и темпов развития некоторых отраслей народного

12.1. Финансовые вложения в паи и акции

12.1. Финансовые вложения в паи и акции Наличие и движение инвестиций организации в акции акционерных обществ, уставные капиталы других организаций учитываются на активном счете 58 «Финансовые вложения» на субсчете 58—1 «Паи и акции».В соответствии с п.3 ПБУ

12.2. Финансовые вложения в долговые ценные бумаги

12.2. Финансовые вложения в долговые ценные бумаги Наличие и движение инвестиций предприятия в частные и государственные долговые ценные бумаги учитываются на активном счете 58 «Финансовые вложения» на субсчете 58—2 «Долговые ценные бумаги».Если сумма фактических

12.3. Финансовые вложения в предоставленные займы

12.3. Финансовые вложения в предоставленные займы Организации могут предоставлять юридическим и физическим лицам (кроме работников организации) займы в виде денежных средств или имущества, что учитывается на активном счете 58 «Финансовые вложения» на субсчете

12.4. Финансовые вложения во вклады по договору простого товарищества

12.4. Финансовые вложения во вклады по договору простого товарищества Двое или более лиц могут совместно действовать без образования юридического лица, для чего могут просто соединить свои вклады. Наличие и движение вкладов в общее имущество по такому договору

37. Финансовые вложения

37. Финансовые вложения Для обобщения информации о наличии и движении инвестиций организации в ценные бумаги, акции, облигации, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы предназначен счет 58 «Финансовые

Капитальные вложения

Капитальные вложения Капитальные вложения – это инвестиции в основной капитал, в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение, а также приобретение основных средств (машин, оборудования, инструмента, инвентаря,

6.4. Вложения в недвижимость, или «А что там, за забором?»

6.4. Вложения в недвижимость, или «А что там, за забором?» Если верить статьям в научно-популярных журналах конца 70-х годов прошлого века, то фраза «и вот, наконец, мы подошли к воротам Парижа» является своеобразным чемпионом – в ней в минимуме слов заключено максимум смысла,

6.5. Вложения в консервативные финансовые инструменты, или «Срок годности не ограничен»

6.5. Вложения в консервативные финансовые инструменты, или «Срок годности не ограничен» К консервативным финансовым инструментам принято относить малодоходные, но очень надежные инструменты. Во всем мире к ним относятся: • банковские депозиты (срочные

ФИНАНСОВЫЕ ВЛОЖЕНИЯ

ФИНАНСОВЫЕ ВЛОЖЕНИЯ В процессе хозяйственной деятельности у организации могут образовываться временно свободные денежные средства, которые она может либо оставить на своих расчетных счетах в банках, либо вложить в чужой бизнес с целью получения дополнительных

1. Буржуазно-демократические революции и мировые финансовые кризисы. Финансовые кризисы перерастают в экономические депрессии

1. Буржуазно-демократические революции и мировые финансовые кризисы. Финансовые кризисы перерастают в экономические депрессии Итак. В чём причина мирового финансового кризиса? Как он развивается и что за ним следует?Чтобы разобраться в этом, полезно обратиться к

Вложения (Inventory – I)[12]

Вложения (Inventory – I)[12] Вложения – это деньги, которые система инвестирует в объекты, предназначенные для переработки и продажи, или все деньги, удерживаемые в данный момент в системе. Очевидно, что на ум сразу приходят товарно-материальные запасы (ТМЗ), сырье, незавершенное

Пассивные вложения

Пассивные вложения Как следует из названия, пассивными можно назвать вложения, которые испытывают на себе какие-либо воздействия. В случае с производством пассивными вложениями было бы сырье и материалы, преобразуемые в денежный поток. Но в некоммерческой организации

Активные вложения

Активные вложения Активные вложения измеряются в денежном эквиваленте, так как это помещения, оборудование и материальные активы, которые воздействуют на пассивные вложения. Эта доля вложений показана в верхней правой части системы на рис. 1.11.Итак, на что направляют