Оценка валютного риска

Оценка валютного риска

Валютный риск – это риск изменения стоимости ваших активов в зависимости от колебаний курсов валют.

Думаю, что все уже ощутили на себе, что такое валютный риск. Возможно, некоторые из вас пытались ловить выгодные курсы, чтобы купить или продать валюту. Даже и спрашивать не буду, чем все это закончилось, – итог, как правило, всегда один и тот же.

Как застраховать свои активы от данного риска? Ответ очень прост: нужно создать валютную корзину, включив в нее разные валюты в различных долях.

Правда, есть противники такого подхода. Они делятся на тех, кто:

• любит играть и поэтому держит свой капитал в одной валюте, ожидая хорошего курса, чтобы переложиться в другую валюту. Шансы на попадание – ниже, чем в казино;

• держит все деньги в той валюте, в которой осуществляет текущие расходы (то есть в рублях).

О первых говорить нет смысла – только время и опыт могут их научить. А вот о вторых стоит сказать несколько слов.

Вообще тем, кто пережил 1990-е годы и все денежные реформы, довольно просто объяснить, в чем состоит риск инвестирования в одной валюте. Я привожу на семинарах пример одного моего клиента, который десять лет работал на Крайнем Севере, потерял здоровье и семью (жена не выдержала тяжелых условий и уехала с ребенком к своим родителям), но заработал большую сумму.

И так ему «повезло», что, доехав до Москвы, он понял, что за время пути все его заработанные деньги превратились в пыль. ДЕСЯТЬ ЛЕТ ТЯЖЕЛЕЙШЕЙ РАБОТЫ – В ПЫЛЬ!!! Это был сокрушительный удар, однако он очень сильный человек и, погоревав пару месяцев, начал думать, что делать дальше. В результате он вместе с таким же невезучим товарищем занялся собственным торговым бизнесом, который со временем перерос в крупный холдинг.

Есть еще забавные люди, которые не хотят держать свои активы в той или иной валюте по самым экзотическим причинам.

Год назад я беседовал со своей клиенткой Галиной о том, в какой валюте осуществлять инвестирование. В нашей анкете, которую Галина предварительно заполнила, есть такой вопрос: «В каких валютах и в каких долях вы хотели бы инвестировать свои деньги?». И Галина ответила так: «Доллары – 50 %, рубли – 50 %, евро – 0 %».

Естественно, меня такой ответ очень удивил, и я спросил, почему она распределила свой капитал на доллары и рубли и полностью исключила евро.

– Знаете, – ответила Галина, – я не люблю евро. Эти купюры очень цветастые и, кроме того, они очень большие и не влезают в мой бумажник.

Тем не менее в любом портфеле должны быть активы в разных валютах.

В каких валютах лучше инвестировать? Лучше выбирать самые популярные и ликвидные, в первую очередь доллар США и евро. Фонды, предлагаемые управляющими компаниями, в основном котируются именно в указанных валютах.

Часть портфеля должна быть в национальной валюте той страны, в которой вы живете (для большинства читателей данной книги это рубль).

Это три основные валюты. Дополнительные валюты вы можете выбирать исходя из их популярности (швейцарский франк, английский фунт, норвежская крона и т. д.). Но вам гораздо сложнее будет найти фонд, в который вы сможете инвестировать свои кроны и иены.

В каких долях распределять валюты в своем портфеле?

Прежде всего я хотел бы сказать о долях доллара и евро – я рекомендую держать их в равных пропорциях (именно так я и делаю сам).

В то же время я уменьшил долю рубля в своем портфеле, поскольку меня волнует ситуация в российской экономике и, прежде всего, огромные долги российских предприятий зарубежным кредиторам, которые должны быть погашены в 2009 году. Скорее всего, значительную часть этих долгов придется погашать из средств Стабилизационного фонда России.

Поэтому на сегодняшний день я рекомендую следующую пропорцию валют в портфеле: доллар – 40 %; евро – 40 %; рубль – 20 %.

Такой портфель защитит ваш капитал от значительных колебаний, которые мы видим сегодня на рынке.

* * *

Еще раз хочу сказать, что понимание рисков – самое главное при инвестировании.

А сейчас давайте подведем итог всему сказанному о рисках и об инвестиционных инструментах, построив список К-, У– и А-активов.

Вы можете попробовать сделать это самостоятельно, но будет естественным, если я начну.

Итак, каким активом, на ваш взгляд, является собственный бизнес в России? Как бы вы ни считали, любой бизнес в любой стране – это агрессивное инвестирование. Очевидно, что небольшой бизнес, как правило, более рисковый, чем крупный (можно ли сравнивать по риску концерн «Газпром» и небольшую торговую компанию со штатом 100 человек?). Тем не менее «Газпром» – это тоже бизнес, и он подвержен всем рыночным рискам.

Вывод: покупка акций одной компании – это агрессивное инвестирование.

Кстати, именно по этой причине мы никогда не рекомендуем нашим клиентам инвестировать в отдельные акции – только в фонды. Исключением являются те клиенты, которые любят сами изучать компании и проводят на фондовом рынке не менее пяти часов в неделю. Однако такие люди и сами прекрасно понимают все риски инвестирования в акции одной компании.

Сохраняется ли риск на том же уровне, если вы покупаете акции не одной, а двадцати компаний? Или ПИФа? Конечно же нет: диверсификация снижает риски.

ПИФы «голубых фишек» развитых стран – это умеренное инвестирование. А ПИФы «голубых фишек» России? Затрудняетесь ответить? Тогда рекомендую снова беспристрастно взглянуть на Россию одновременно с теми странами, которые имеют такой же рейтинг надежности, – Индией и Бразилией. ПИФы Бразилии – это агрессивное инвестирование. ПИФы России – это тоже агрессивное инвестирование.

Следующая категория – акции малых и средних компаний. И акции, и ПИФы – агрессивный тип инвестирования независимо от того, российские это акции и ПИФы или же зарубежные.

Конечно, не все малые компании одинаково агрессивны; точно так же и не все ПИФы акций малых компаний одинаково агрессивны.

При желании можно было бы разбить классификацию рисков не на три категории (К, У, А), а на пять и более, но я не вижу в этом большого смысла.

А теперь об облигациях.

На своих семинарах я провожу следующий тест. Ближе к концу семинара, когда слушатели узнали от меня все об акциях, облигациях, ПИФах и рисках, я даю им перечень инвестиционных инструментов (банки, ПИФы, хедж-фонды, недвижимость) и прошу определить, к какому виду риска относится тот или иной инструмент. Это мой главный тест по итогам семинара (я же говорил выше, что понимание рисков – самое основное при инвестировании). Не скрою – мне очень льстит то, что большинство слушателей правильно оценивают риски всех инструментов (хотя у меня там есть несколько небольших ловушек). Однако всегда есть те, кто что-то упускает. Например, слово «облигация» некоторые полностью ассоциируют со словом «гарантия». Дальнейшее движение по пути логики приводит к тому, что, если есть слово «гарантия» – значит, это консервативный инструмент. Но кто дает такую гарантию? Кто выпустил эту облигацию? Вы же сами прекрасно понимаете, что нельзя сравнивать по рискам облигации, выпущенные правительством Нигерии и правительством Германии.

Поэтому, когда мы говорим о рисках облигаций (или фондов облигаций), нужно знать, кто за ними стоит – иначе говоря, каков рейтинг эмитента этих облигаций.

• Государственные облигации США, Германии, Франции, Великобритании имеют самый высокий рейтинг надежности – ААА, и поэтому они являются консервативными инструментами.

• Государственные облигации Польши, Чехии – умеренные.

• Облигации России, Индии и других стран с рейтингом ВВВ – умеренные.

• Облигации с рейтингом ниже ВВВ – агрессивные.

Точно так же оценивается по рискам и недвижимость. Квартиру или офис в российском городе N нельзя приравнять по риску к квартире или офису в Женеве или во Франкфурте. (Хотя некоторые жители города N считают, что их недвижимость надежнее, чем недвижимость в Швейцарии.)

Хедж-фонды – какие риски они несут? Из раздела о хедж-фондах вы уже знаете, что они могут быть и К-, и У-, и А-инструментами. Риск здесь определяется волатильностью отдельно взятого хедж-фонда, а также наличием гарантии банка при инвестировании в хедж-фонд.

* * *

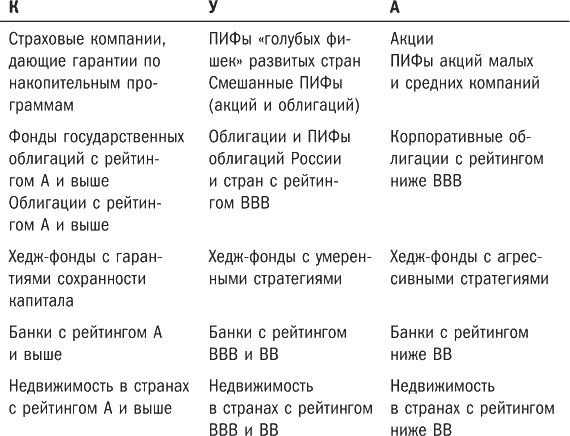

Давайте подведем небольшой итог сказанному выше и попытаемся составить небольшие списки К-, У– и А-инструментов (табл. 4).

Табл. 4. Консервативные, умеренные и агрессивные инструменты

Возможно, я не все здесь учел, но и этого краткого списка хватит, чтобы у вас было представление об инвестиционных инструментах категорий К, У и А.

Перед тем как начать работу над портфелем клиента, я всегда задаю вопрос, как он сам хотел бы распределить свои активы по рискам. Другими словами, какую долю капитала он хотел бы инвестировать консервативно, какую – умеренно и какую – агрессивно. Константин, Ульяна и Александр тоже ответили на данный вопрос. Ответили по-разному (что и понятно).

К.: «Я хотел бы инвестировать все 100 % консервативно: на пенсии я не хочу рисковать своим капиталом».

У.: «Меня интересует высокая доходность, но я не хочу сильно рисковать. В то же время я не хочу инвестировать бо?льшую долю консервативно. Давайте сделаем такое распределение: К – 40 %; У – 60 %; А – 0 %.

А.: «Все 100 % – агрессивно. Однозначно! Мне нужен адреналин, и я чувствую, что рынки еще долго будут идти вверх. С чего бы им падать, когда экономика так прет?»

Забегая вперед, скажу, что после 2008 года Александр несколько поостыл и изменил свое мнение относительно распределения активов по рискам.

Из всех троих труднее всего было переубедить Александра. Я на исторических примерах показывал ему, что может случиться с фондовым рынком и недвижимостью:

– Александр, как вы думаете, сколько процентов капитала вы потеряли бы, если бы инвестировали 100 % капитала агрессивно на зарубежных рынках в 1999 году?

– Может быть, 20 %. Вряд ли больше, – ответил, немного подумав, Александр.

– Нет, Александр. 25 % вы могли бы потерять за один день – именно настолько упал индекс Доу-Джонса в октябре 1987 года. А если бы вы вложили свой капитал в бурно развивающиеся акции интернет-компаний в 1999 году, вы могли бы потерять более 90 % капитала. С 1999 по 2003 год акции одной из самых крупных интернет-компаний – Yahoo! – упали на 95 %, а многие игроки вообще исчезли с этого рынка.

– Нет, мне такие потери, конечно, не нужны. Но ведь российский рынок-то растет, и растет хорошо.[20] Только ленивый не делает деньги на нем. И я не вижу причин, по которым он может упасть.

– В 1999 году очень многие инвесторы тоже не видели никаких причин. То, что вы не видите причин, не значит, что рынок не может упасть. Я предлагаю сделать так. Значительную часть вашего капитала вы действительно можете инвестировать агрессивно, в том числе в отдельные акции, которые можете купить через брокера. Но, на мой взгляд, в вашем портфеле обязательно должны быть и умеренные, и немного консервативных активов. Поэтому я предлагаю вам следующую структуру рисков: К – 15 %, У – 35 %, А – 50 %. Посидим в такой структуре пару лет, а дальше посмотрим, что делать.

В конце концов Александр согласился с данной структурой, что помогло в будущем удержать его портфель от глубокого падения во время мирового финансового кризиса.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

91. Оценка уровня риска

91. Оценка уровня риска Оценка уровня риска является одним из важнейших этапов риск – менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить. В экономической литературе существует множество определения этого понятия, однако в

Модель валютного замещения

Модель валютного замещения Модель валютного замещения является продолжением монетарной модели, поскольку в ней учитывается приток инвестиций в страну. Согласно этой модели, перемещение инвестиционного капитала из одной страны в другую может серьезно повлиять на

68. Оценка уровня риска

68. Оценка уровня риска Оценка уровня риска является одним из важнейших этапов риск – менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить.В экономической литературе существует множество определения этого понятия, однако в

Оценка рыночного риска

Оценка рыночного риска Рыночный риск – это риск изменения стоимости вашего актива в зависимости от рыночных колебаний цены актива. Другими словами, чем сильнее колеблется цена, тем выше рыночный риск.Здесь необходимо сказать о волатильности как об одном из показателей

Оценка валютного риска

Оценка валютного риска Валютный риск – это риск изменения стоимости ваших активов в зависимости от колебаний курсов валют.Думаю, что все уже ощутили на себе, что такое валютный риск. Возможно, некоторые из вас пытались ловить выгодные курсы, чтобы купить или продать

57. Оценка кредитоспособности на основе анализа денежных потоков и анализа делового риска

57. Оценка кредитоспособности на основе анализа денежных потоков и анализа делового риска Анализ денежных потоков клиента – определение чистого сальдо поступлений и расходов за определенный промежуток времени. Для этого берутся данные как минимум за три года. Если

64. Оценка уровня риска

64. Оценка уровня риска Оценка уровня риска является одним из важнейших этапов риск – менеджмента, так как для управления риском его необходимо прежде всего проанализировать и оценить. В экономической литературе существует множество определения этого понятия, однако в

7.3. Оценка бухгалтерского риска

7.3. Оценка бухгалтерского риска При оценке бухгалтерского риска в отношении отдельных статей баланса и показателей бухгалтерской отчетности организации в бухгалтерском деле необходимо принимать во внимание следующие факторы.1. Условия и методы ведения производства1.1

Оценка кредитного риска

Оценка кредитного риска Кредитный риск – опасность несвоевременной или неполной уплаты долга и/или процентов, которая выражается в возможности возникновения убытков у кредитора.Основные причины кредитных рисков:1.отрецательные изменения в экономике страны, региона,

Оценка рыночного риска

Оценка рыночного риска Рыночный риск – это риск изменения стоимости вашего актива в зависимости от рыночных колебаний цены актива. Другими словами, чем сильнее колеблется цена, тем выше рыночный риск.Здесь необходимо сказать о волатильности как об одном из показателей

31. ОЦЕНКА АУДИТОРСКОГО РИСКА И СИСТЕМЫ ВНУТРЕННЕГО КОНТРОЛЯ У СУБЪЕКТОВ, ИСПОЛЬЗУЮЩИХ ОБСЛУЖИВАЮЩИЕ ОРГАНИЗАЦИИ

31. ОЦЕНКА АУДИТОРСКОГО РИСКА И СИСТЕМЫ ВНУТРЕННЕГО КОНТРОЛЯ У СУБЪЕКТОВ, ИСПОЛЬЗУЮЩИХ ОБСЛУЖИВАЮЩИЕ ОРГАНИЗАЦИИ Обслуживающая организация – это фирма, которая оказывает различные услуги по ведению бухгалтерского учета, подготовке финансовой отчетности. В этих

60. Понятие валютного курса

60. Понятие валютного курса Важным элементом валютной системы является валютный курс, так как развитие международных экономических отношений требует измерения стоимостного соотношения валют разных стран. Валютный курс необходим для проведения следующих

47. Оценка риска

47. Оценка риска Анализ внешней бизнес-среды позволяет определить возможности и угрозы компании при решении воплотить в жизнь свои предпринимательские замыслы. Возможностями компании являются возможности удовлетворения потребностей потребителей. Угрозы внешней

4. Оценка риска

4. Оценка риска Оценить ожидаемый риск в предпринимательской деятельности может только высококвалифицированный и опытный бизнесмен. Богатый опыт проведения бизнес-операций позволяет предпринимателю чувствовать степень риска на уровне интуиции.Научный расчет

5.3. Органы валютного регулирования и валютного контроля

5.3. Органы валютного регулирования и валютного контроля В соответствии с главой 2 «Валютное регулирование» Закона № 173-ФЗ органами валютного регулирования в Российской Федерации являются Банк России и Правительство РФ (ранее Банк России был основным органом валютного

84. Обобщенный индекс риска и матрица риска 5 × 5

84. Обобщенный индекс риска и матрица риска 5 ? 5 Инструмент«Чем следует воспользоваться, прежде чем прибегнуть к диаграмме “Солнца и тучи”?», – возможно, спросите вы.Имеется множество других инструментов, используемых для оценивания рисков, каждый из которых