Глава 6 Личная инвестиционная стратегия, или План захвата города Парижа

Глава 6

Личная инвестиционная стратегия, или План захвата города Парижа

Наконец-то мы с вами настолько обогащены знаниями, что можем приступить к построению личной инвестиционной стратегии. Личная инвестиционная стратегия – это серьезно проработанный, детализированный план создания личной системы финансовой безопас-

ности.

В этой главе мы обсудим конкретные инвестиционные решения, пока же сделаем предварительные замечания по поводу построения личной инвестиционной стратегии.

В первых главах книги мы показали, что практически любой человек может стать финансово независимым в течение своей жизни. Кто-то успеет сделать это за 10 лет, кто-то – за 20. Если же у человека очень скромный уровень доходов, он может добиться того же за 30 лет. Наверное, некоторые из тех, кто читает эту книгу сегодня, отдают себе отчет в том, что столь продолжительным временем они уже не располагают. Следовательно, цель, которой они должны добиться при построении личной инвестиционной стратегии, будет не «достижение полной финансовой свободы», а какой-то другой, например «обеспечение более высокого уровня доходов в старости» или «формирование активов, которые помогут начать бизнес детям» и т. д.

Давайте посмотрим, какие цели можно поставить перед собой в зависимости от того возраста, в котором вы решили начать строить систему личной финансовой независимости и личную инвестиционную стратегию как ее составную часть.

Интересно посмотреть, что в таких случаях советуют делать зарубежные консультанты по управлению личными финансами. Как, по их мнению, должна меняться личная инвестиционная стратегия в зависимости от возраста?

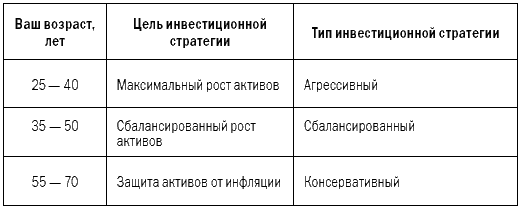

В рекламном проспекте любого финансового консультанта вы увидите примерно следующую таблицу (или график, или диаграмму), иллюстрирующую зависимость финансовой цели от возраста (табл. 18).

Таблица 18

Цели инвестиционных стратегий в зависимости от возраста инвестора

Пространные пояснения к этой таблице, наверное, излишни.

Очевидно, что в 25 и в 30 лет надо рисковать: это то время, когда еще человек полон сил, надежд, желания реализовать себя. На языке финансов это означает, что в вашем личном инвестиционном портфеле должны быть наряду с другими представлены и очень доходные активы, правда, они, конечно, будут и самыми рискованными. Почему в этом возрасте можно рисковать? А потому, что, что бы ни случилось с вашими вложениями, еще будет время начать все сначала, повторить, так сказать, попытку. Поэтому надо начинать, и чем раньше, тем лучше.

В 35–40 лет нужно стать поспокойнее. О максимальном росте активов говорить уже не приходится: если все начинания окажутся неудачными, уже не хватит времени, чтобы подняться с колен. Поэтому цель – все же рост активов, но сбалансированный, взвешенный, обдуманный. Если вы начали активно инвестировать еще в молодости, то к этому возрасту объем активов должен быть уже солидным, и даже более спокойный рост активов в процентах в абсолютных цифрах может быть очень значительным. Если же вы начинаете инвестировать только в этом возрасте, то стабильный, размеренный рост – это, видимо, самая лучшая стратегия.

В 55–60 лет опять пора менять стратегию. Сейчас целью становится защита сбережений. Угроз у скопленных за жизнь активов две – собственные потребности и инфляция. Если инвестиционный доход обеспечивает ежегодный рост активов в объеме, равном убыли их из-за двух указанных причин, можно считать, что консервативная стратегия инвестирования со своей задачей справляется. Начинать в этом возрасте инвестировать, наверное, уже поздно. Поздно не потому, что вложения будут неудачными. Нет, каждая конкретная сделка может быть успешной, возможно, даже фантастически успешной. Просто сколько-нибудь значительного результата при инвестировании можно добиться за продолжительное время, а его к такому возрасту, к сожалению, останется очень мало.

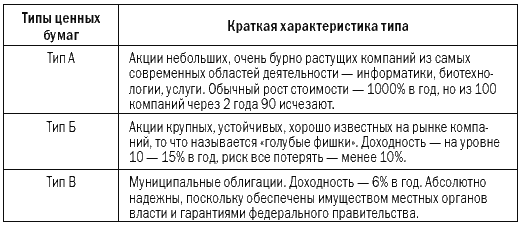

Как же реализуются различные типы стратегий, как можно стать агрессивным инвестором, а как – консервативным? Еще раз обратимся к примеру из зарубежной жизни. Давайте выделим, например, три группы интересующих нас ценных бумаг, в которые мы будем вкладывать свои сбережения (табл. 19).

Таблица 19

Различные по надежности и доходности типы активов, используемые при построении инвестиционной стратегии

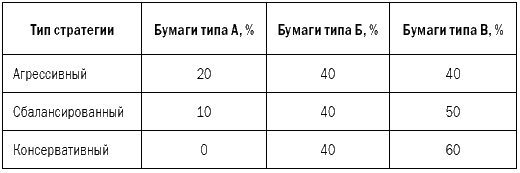

А теперь из разных количеств этих бумаг можно скомбинировать различные стратегии. Попробуем сделать это. В табл. 20 представлен один из возможных вариантов процентного содержания ценных бумаг различных типов в зависимости от типа стратегии.

Таблица 20

Процентное содержание различных типов активов при выборе различных инвестиционных стратегий

Так личные активы перетекают из области более рискованных вложений в сферу практически безрисковых с изменением возраста инвестора.

Поглядел на эту таблицу и подумал: как хорошо быть «голубой фишкой»! Что бы ни происходило, какого бы возраста, социального положения и образовательного уровня инвесторы ни выходили на рынок, финансовые консультанты всегда советуют иметь порядка 40 % портфеля в акциях этих компаний. А может быть, эти самые «фишки» просто платят за это этим самым «финансовым консультантам»?

Таким образом происходит построение личной инвестиционной стратегии в развитых странах. При этом вам не нужно долго и мучительно думать и советоваться с кем-либо, чтобы принимать решения. Сотрудники финансовых супермаркетов давно уже решили все вопросы, Вам нужно лишь поставить свою подпись под договором, и спустя полчаса ваши денежки уже либо агрессивно, либо консервативно поведут себя на рынке ценных бумаг.

Совсем другое дело – построение инвестиционной стратегии в России. Супермаркетов нет, консультантов нет, финансовых институтов почти нет. И что при этом есть (и в прямом и в переносном смысле!) – придется решать самому!

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Шаг четвертый. Инвестиционная стратегия

Шаг четвертый. Инвестиционная стратегия История четвертая. Мудрость Махмуда Три года Санджар создавал богатство, соблюдая все правила, о которых говорил с ним учитель, но при этом он видел, что по сравнению с Амирбеком его дело выглядит каплей в море.

Глава 11 Личная и семейная безопасность в условиях роста преступности

Глава 11 Личная и семейная безопасность в условиях роста преступности 11.1. Причины активизации криминала во время кризиса Во время любого социально-экономического кризиса, а также любого значимого снижения уровня жизни людей, не говоря уже о периодах массовой

Глава 45 Личная карточка

Глава 45 Личная карточка Личная карточка – основной документ унифицированного первичного учета персональных данных работника. Форма документа – форма № Т-2 – утверждена постановлением Госкомстата РФ от 5 января 2004 г. № 1. Порядок обращения с личной карточкой установлен

Завоевание Парижа

Завоевание Парижа Шотландский парламент отверг проект учреждения банка. Английское правительство дважды отклонило ходатайства Ло о прощении совершенного им 10 лет назад преступления. В связи с подготовкой акта об унии (объединении) Англии и Шотландии Ло вновь был

Завоевание Парижа

Завоевание Парижа Шотландский парламент отверг проект учреждения банка. Английское правительство дважды отклонило ходатайства Ло о прощении совершенного им 10 лет назад преступления. В связи с подготовкой акта об унии (объединении) Англии и Шотландии Ло вновь был

36. Что такое маркетинговая стратегия и чем она отличается от просто стратегии? Когда мы говорим о лидерах по издержкам и дифференциаторах – это стратегия маркетинга или стратегия бизнеса?

36. Что такое маркетинговая стратегия и чем она отличается от просто стратегии? Когда мы говорим о лидерах по издержкам и дифференциаторах – это стратегия маркетинга или стратегия бизнеса? Вопрос терминологии.Маркетинговая стратегия есть стратегия маркетинга.

Ваша личная «стратегия цитадели»

Ваша личная «стратегия цитадели» Составьте отчетливое представление о своих основных личных навыках. Как вы можете усовершенствовать каждый из них? Какие навыки и умения понадобятся для того, чтобы стать лидером в своей области в предстоящие годы? Как вы планируете

Глава 10 Маркетинговый план и стратегия продаж

Глава 10 Маркетинговый план и стратегия продаж Им интересно, что они получают, а не то, что вы делаете. Охват и захват потребителей Необходимо заставить потребителя оставаться с вами возможно дольше. Такова непреложная истина бизнеса. Именно поэтому эффективный план

«Только сегодня, проездом из Парижа…»

«Только сегодня, проездом из Парижа…» Чтобы следующий визит клиента в ваш магазин или офис состоялся уже в самое ближайшее время, вы можете дать покупателю повод поселить вас именно сейчас. Простейший вариант — предложить скидку, которая действительна в течение

Страница захвата

Страница захвата У вас есть сайт, есть рассылка. Надо, чтобы люди на эту рассылку подписывались.Задача не совсем очевидная, потому что если просто повесить на сайте предложение: «Подпишитесь на мою рассылку», то, как мы уже говорили, почему-то подписываются единицы. Если

Страница захвата

Страница захвата Страница захвата – это страница, которая будет собирать контакты потенциальных клиентов в обмен на ваш бесплатный инфопродукт с максимальной

Глава 3 Личная эффективность

Глава 3 Личная эффективность В этой главе рассматривается комплекс вопросов, относящихся к улучшению методов вашей работы в сфере бизнеса Внешний вид Вы должны сделать так, чтобы ваш внешний вид и облик вашего офиса отражали успех. Нужен план действий в

Глава 4 Города: старое сливается с новым

Глава 4 Города: старое сливается с новым Прибой житейский, и всегда проворный, Несется в городах с двойным напором, Но как он грязен здесь, как возмущен, А сквозь село течет спокойно он. Уильям Каупер. Отставка (Retirement) Пообщавшись с Карло Петрини, я отправился пешком