12.3. Учетная политика для налогообложения

12.3. Учетная политика для налогообложения

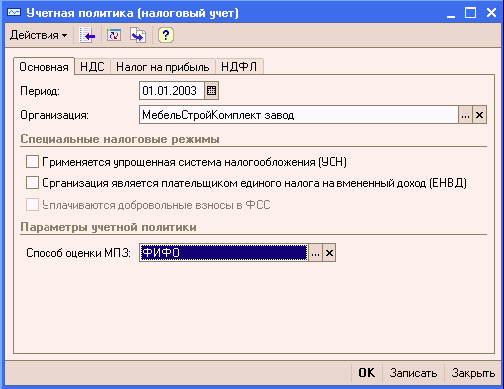

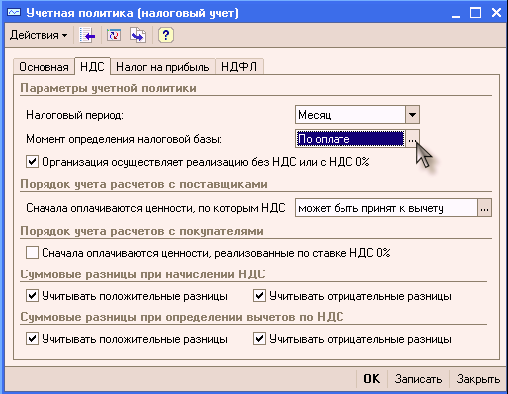

Учетная политика для налогообложения задается в регистре сведений «Учетная политика (налоговый учет)», который можно открыть из меню «Предприятие – Учетная политика – Учетная политика (налоговый учет)».

Данный регистр предназначен для хранения сведений об учетной политике организации для целей налогообложения и является периодическим (период – месяц, что равно минимальному налоговому периоду по НДС).

В регистр вводятся следующие сведения об учетной политике для налогообложения:

? Способ оценки МПЗ (способ расчета себестоимости МПЗ: ФИФО, ЛИФО или по средней стоимости) – для ведения налогового учета по налогу на прибыль;

? Флаг «Применяется ли упрощенная система налогообложения» выставляется для организаций, применяющих эту систему;

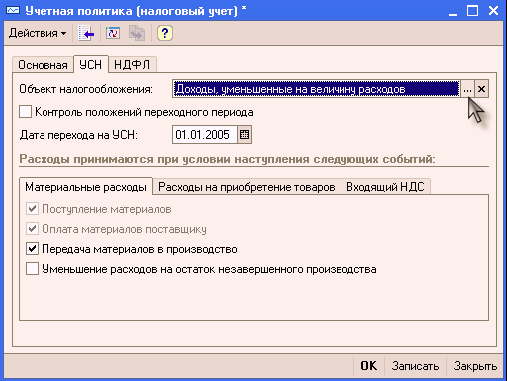

? Объект налогообложения УСН: Доходы или Доходы, уменьшенные на величину расходов

? Дата перехода на УСН – проставляется для организаций, переходящих с обычной системы налогообложения на упрощенную;

? Контроль положений переходного периода – проставляется для организаций, переходящих с обычной системы налогообложения на упрощенную.

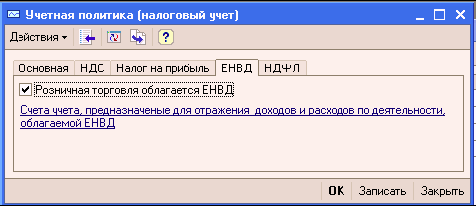

? Флаг «Организация является плательщиком ЕНВД» устанавливает, если организация имеет хотя бы один вид деятельности, облагающийся ЕНВД

? Флаг «Розничная Торговля Облагается ЕНВД» устанавливается для организаций розничная торговля, которых облагается ЕНВД.

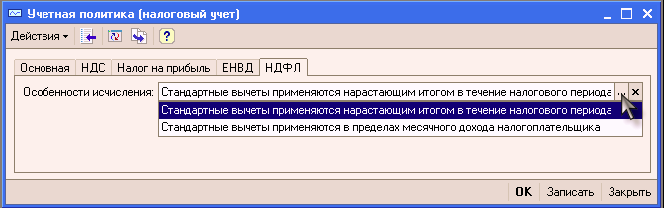

? Особенности исчисления НДФЛ. Выбора способа учета стандартных налоговых вычетов при исчислении НДФЛ.

По учету НДС следует указать:

? Момент определения налоговой базы НДС – даты реализации (в соответствии с п.1 ст. 167 НК РФ, налогоплательщик определяет дату реализации товаров, работ, услуг одним из двух способов: по мере отгрузки и предъявления покупателю расчетных документов, либо по мере поступления оплаты);

? Налоговый период по НДС (месяц или квартал);

? Наличие операций без НДС или с НДС 0% – если соответствующий флаг установлен, то включается возможность «увязки» вычетов по НДС с конкретными операциями реализации, что требуется ст. 170 НК РФ (для операций реализации, не облагаемых НДС) или ст. 172 НК РФ (особые условия вычетов при осуществлении операций по реализации, по которым применяется нулевая ставка НДС); в частности, тогда используется механизм партионного учета запасов для целей НДС;

? Порядок учета расчетов с поставщиками для НДС – режим учета распределенных оплат поставщикам по одному и тому же документу поступления ценностей: либо первыми считаются оплаченными ценности, НДС по которым может быть принят к вычету, либо наоборот – те, по которым НДС не подлежит вычету;

? Порядок учета расчетов с покупателями для НДС – режим учета распределенных оплат от покупателей в случае, если в одном и том же документе реализации есть реализация с НДС 0% и с другой ставкой НДС (например, без НДС): при установленном флаге первой считается оплаченной реализация с НДС 0%, иначе – наоборот.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

14. Налоговая учетная политика

14. Налоговая учетная политика Учетная политика для целей налогообложения определена ст. 11 НК РФ как выбранная налогоплательщиком совокупность допускаемых НК РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета

4.4. Учетная политика по товарам

4.4. Учетная политика по товарам Основными элементами учетной политики по товарам являются:• способ распределения складских расходов между видами материальных ценностей в неторговых организациях;• способ распределения расходов на продажу товаров;• метод

Глава 9 Учетная политика для целей налогообложения

Глава 9 Учетная политика для целей налогообложения 9.1. Основные нормативные документы 1. Налоговый кодекс Российской Федерации (части первая и вторая).2. Приказ Минфина России от 15.10.2009 № 104 н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и

4.2. Учетная политика для целей налогообложения

4.2. Учетная политика для целей налогообложения Учетная политика для целей налогообложения прибыли, составленная с учетом изменений, внесенных в главу 25 НК РФ Федеральным законом от 22.07.2008 № 158-ФЗ и вступающих в силу с 1 января 2009

80. Учетная политика для целей налогообложения

80. Учетная политика для целей налогообложения Под учетной политикой для целей налогообложения понимается совокупность выбранных предприятием способов и методов ведения налогового учета и порядка исчисления налогов и сборов.Это означает следующее:1) предприятие

16. Учетная политика организации (извлечение)

16. Учетная политика организации (извлечение) Учетная политика организации – это совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

1.3 Учетная политика организации

1.3 Учетная политика организации В России сложилась четырехуровневая система нормативного регулирования бухгалтерского учета:• первый уровень – Закон «О бухгалтерском учете», другие федеральные законы, указы Президента РФ и постановления Правительства РФ по вопросам

Тема 20. Учётная политика ЦБ

Тема 20. Учётная политика ЦБ Учётная ставка используется ЦБ в операциях с КБ по учёту краткосрочных государственных облигаций, коммерческих векселей и других ц.б., отвечающих требованиям ЦБ. Таким образом, официальная учётная ставка ЦБ – дисконт, взимаемый им при покупке

15.2. Учетная политика по налогообложению

15.2. Учетная политика по налогообложению При исчислении ЕСН и страховых взносов в ПФР, а также при отражении начисленной зарплаты в регламентированном учете поддерживается использование всех режимов налогообложения доходов организации, включая специальные налоговые

15.3. Учетная политика по НДФЛ

15.3. Учетная политика по НДФЛ Учетная политика определяется для каждой организации на очередной налоговый период. Предусмотрено два варианта учетной политики:? Стандартные вычеты применяются нарастающим итогом в течение налогового периода – в этом случае вычеты, на

12.4. Учетная политика организации по персоналу

12.4. Учетная политика организации по персоналу Для каждой организации могут быть заданы сведения учетной политики по персоналу (меню «Предприятие – Учетная политика – Учетная политика по

Типовая учетная политика арендодателя

Типовая учетная политика арендодателя В ходе ведения хозяйственной деятельности арендные отношения между субъектами возникают часто. Ведь далеко не каждый может позволить себе покупку земли, недвижимости, транспорта или иного необходимого оборудования. «Выручить» в

9. Учетная политика предприятия

9. Учетная политика предприятия Методические указания, инструкции, рекомендации в системе нормативного регулирования бухгалтерского учета относятся к документам третьего уровня. Они призваны конкретизировать основные положения, изложенные в нормативных документах

УЧЁТНАЯ ПОЛИТИКА И ВОПРОСЫ НАЛОГООБЛОЖЕНИЯ

УЧЁТНАЯ ПОЛИТИКА И ВОПРОСЫ НАЛОГООБЛОЖЕНИЯ Эссе Баффетта, посвящённые экономическому и учётному гудвиллу и прибыли акционеров, ведут к политической позиции в многолетних бухгалтерских спорах, время от времени пробивающихся в сенсационные новости: учитывать слияния

Часть VII. Учётная политика предприятия и вопросы налогообложения

Часть VII. Учётная политика предприятия и вопросы налогообложения Даже несмотря на недостатки Общепринятых принципов бухгалтерского учёта (GААР), я бы не взялся за их совершенствование. Ограничения, присущие существующим правилам, не должны удерживать от их