Подготовка инвестиционных проектов

Подготовка инвестиционных проектов

Большинство проектов капитальных вложений инициируются на уровне заводов (иногда в компаниях их называют «активами» или «промышленными площадками»), что неудивительно: промышленные площадки производят продукты, так что кто как не они лучше знают, какое оборудование необходимо покупать и какие модернизации нужно производить.

Первичная подготовка проекта проводится инициатором, то есть человеком или подразделением, которое предлагает проект и наиболее заинтересовано в проекте. Это нормально: тот, кто больше всех заинтересован в проекте, должен нести наибольшую «нагрузку» при его проработке. Но менеджеры линейных подразделений обычно не являются специалистами в денежных потоках и инвестиционном анализе, поэтому, как правило, на каждом уровне управления существует инвестиционный отдел, задачей которого является подготовка анализа инвестиционных проектов. Иногда эту роль выполняют планово-экономические отделы.

При анализе специалисты-инвестиционщики строят финансовые модели в Excel совместно с другими службами предприятия и другими подразделениями компании анализируют данные, необходимые для подтверждения предположений, и вообще готовят пакет документов для рассмотрения проектов.

Здесь хотелось бы упомянуть несколько моментов.

Во-первых, обычно на уровне корпоративного центра формируются методология оценки инвестиционных проектов и единые стандарты оценки. Стандарты, как правило, включают в себя:

• стандартные требования по процедуре рассмотрения инвестиционных проектов;

• единый набор инвестиционных форм;

• макроданные, которые необходимо использовать всем предприятиям при оценке инвестиционных проектов (единая ставка дисконтирования, курсы валют для пересчета, уровень инфляции, цены на основные входящие компоненты и готовую продукцию и т. д.;

• требования по отчетности по инвестициям;

• критерии принятия/отклонения инвестиционных проектов.

Обычно критерии устанавливают следующие:

• NPV-проекта должен быть положительным;

• DPP не должен быть больше 6–8 лет (у разных компаний по-разному);

• RR не должен быть ниже ставки дисконтирования плюс некий процент.

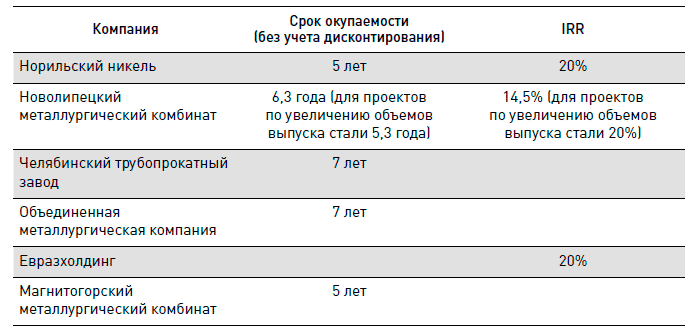

Вот, например, критерии принятия инвестиционных проектов некоторых российских компаний:

Для чего нужны стандарты? Ну, во-первых, единые стандарты позволяют корректно сравнивать инвестиционные проекты. Представьте, есть два абсолютно одинаковых проекта, в которых два предприятия используют разные обменные курсы и уровень инфляции. В этом случае NPV двух проектов может существенно отличаться, и, соответственно, эти проекты трудно будет корректно сравнить между собой. Во-вторых, единые стандарты (методология, инвестиционные формы) дисциплинируют инвестиционщиков в построении моделей и минимизируют количество ошибок. Я очень рекомендую использовать во всех подразделениях компании для оценки инвестиционных проектов единые стандарты.

Во-вторых, рекомендую каждый проект закрепить персонально за каким-то одним сотрудником инвестиционного подразделения. Всегда должно быть ясно, кто конкретно выполнял анализ и владеет подтверждающей документацией и информацией по проекту. На практике часто при рассмотрении проекта на уровне дивизионов и корпоративного центра возникают рабочие вопросы. Например, требуют подтверждения или уточнения предположения, использованные в модели. В этом случае необходимо наличие и контактные данные конкретного человека, который сможет дать квалифицированные ответы на все вопросы. Лучше, если по одному проекту контактным лицом будет один человек.

В-третьих, рекомендую ввести в инвестиционный процесс на этапе подготовки проекта к рассмотрению независимую проверку корректности модели и пакета документов по проекту. Это может быть соседнее подразделение (например, отдел бюджетирования и бизнес-планирования), либо специальные люди внутри инвестиционного подразделения. Например, когда я возглавлял инвестиционное подразделение на одном крупном промышленном предприятии, у меня была так называемая «Группа анализа и контроля». Ее задачей была проверка предварительных версий расчетов инвестиционных проектов на предмет отсутствия ошибок, соблюдения методологии и вообще проверки расчетов на здравый смысл. Специалисты этой группы исправляли массу ошибок в расчетах инвестиционщиков. При подготовке проекта инвестиционщики ошибаются – все мы люди. Человек постоянно обновляет данные, исправляет модель. В результате глаз «замыливается», и часто, особенно в сложных расчетных моделях, появляются глупые ошибки. Сделав один раз проверку расчетов на корректность и исправив эти ошибки, можно значительно облегчить рассмотрение и принятие проекта в дальнейшем. Более того, само наличие независимого контроля заставляет инвестиционщика более ответственно подходить к подготовке проекта.

Далее несколько рекомендаций по проработке проектов и разработке их финансовых моделей.

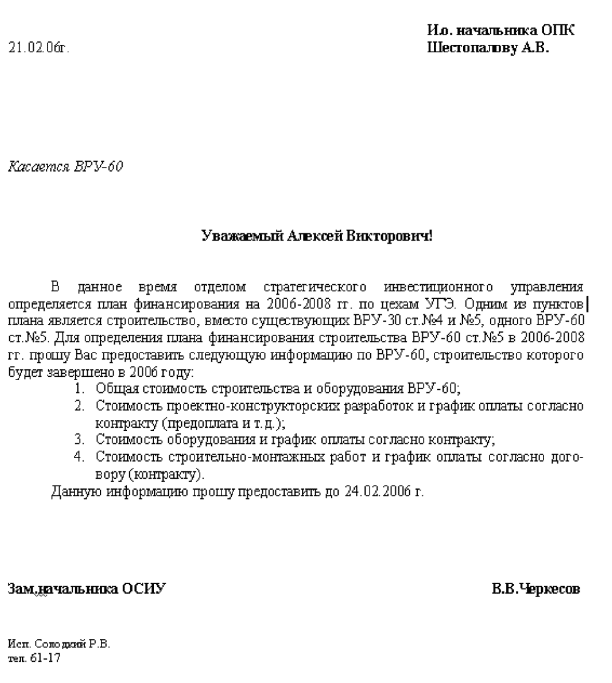

• Информацию от подразделений запрашивайте официально, чтобы получить официальный письменный ответ (см. пример запроса на рисунке). Если базировать оценку на неких устных ответах, часто потом при появлении вопросов или проблем в проекте человек отказывается от своего мнения или же просто оказывается, что он неправильно понял вопрос.

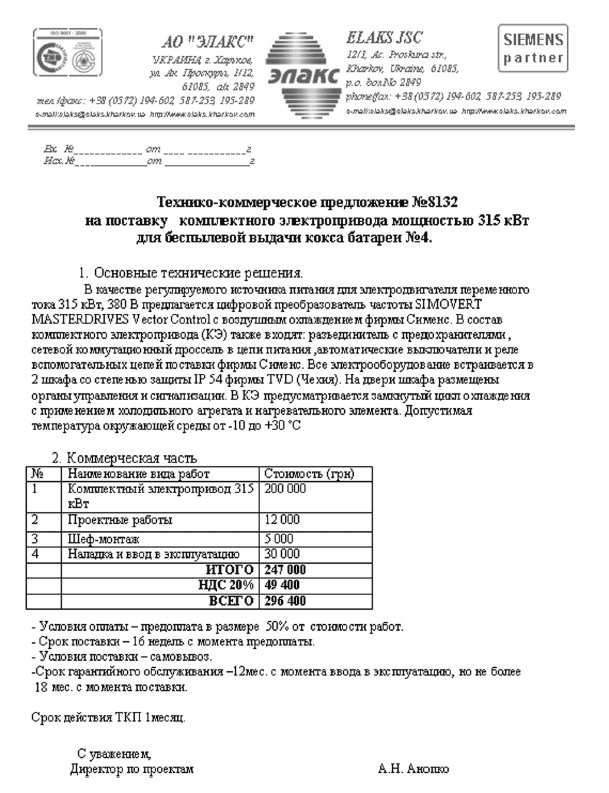

• Информацию от поставщиков по характеристикам и ценам оборудования также получайте письменно – через технико-коммерческие предложения (см. пример на рисунке). При отсутствии ТКП может возникнуть масса проблем: «неожиданно» изменится цена поставляемого оборудования («ой, извините, это мы без НДС вам цену дали»), его характеристики, условия поставки. Все это может привести к отрицательному фактическому NPV проекта.

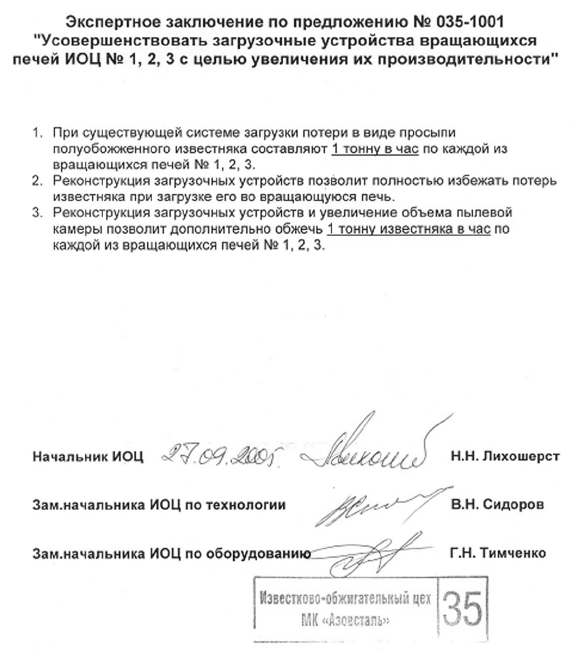

• При проработке проектов часто возникает соблазн построить расчет проекта на экспертных оценках экономии, а не на расчетах (так упрощается расчет – не надо возиться со сложной моделью). Как показывает практика, это прямой путь к потере денег. Экспертная оценка – самый ненадежный способ оценки параметров инвестиционного проекта. На практике я встречал массу случаев, когда фактическая проверка экспертной оценки подтверждала ее явно чрезмерную оптимистичность, и проект, якобы имеющий положительный NPV, в реальности имел NPV строго отрицательный. Всегда старайтесь базировать предположения на фактах – хронометраже операций, анализе производственных журналов, анализе технических характеристик оборудования. Если нет никакой возможности получить фактическое подтверждение предположений, используйте только письменные экспертные оценки (см. пример на рисунке). Они дисциплинируют людей, так как потом им придется держать ответ за свои слова. В письменном виде люди дают экспертные оценки гораздо более близкие к реальности.

• При согласовании расчетов проектов с различными подразделениями компании должен быть четко указан предмет согласования. Это поможет избежать некорректных комментариев, не относящихся к компетенции согласующего менеджера, или фраз вроде: «А я думал, что подписываюсь просто за то, что проект хороший».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

83. Осуществление инвестиционных проектов

83. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

21. Виды инвестиционных проектов

21. Виды инвестиционных проектов Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение общества внутренний валовой

42. Неопределенность инвестиционных проектов

42. Неопределенность инвестиционных проектов Неполнота или неточность информации об условиях, связанных с исполнением отдельных плановых решений, влекут за собой определенные потери или в некоторых случаях дополнительные выгоды. Это и называется

2. Моделирование инвестиционных проектов

2. Моделирование инвестиционных проектов Цифры управляют миром; по крайней мере нет сомнения в том, что цифры показывают, как он управляется. Иоганн Гете Моделирование инвестиционных проектов по сути является работой с механизмом расчетов различных параметров и

5.10. Бюджетирование инвестиционных проектов

5.10. Бюджетирование инвестиционных проектов Бюджетирование – это технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые

7. Особенности инновационных инвестиционных проектов

7. Особенности инновационных инвестиционных проектов Кто прожекты станет абы как ляпать, того чина лишу и кнутом драть велю. Все прожекты зело исправны быть должны, дабы казну не разорять и отечеству ущерба не чинить. Петр I Классическими типами инвестиционных проектов

8. Примеры инвестиционных проектов

8. Примеры инвестиционных проектов Воображение гораздо важнее, чем знания. Альберт Эйнштейн В данной книге рассмотрим два примера (кейса) реальных инвестиционных проектов – по одному для каждого из двух классических типов проектов.1. Инновационный проект, связанный с

60. Осуществление инвестиционных проектов

60. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

49. Осуществление инвестиционных проектов

49. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

ЛЕКЦИЯ № 5. Методы финансирования инвестиционных проектов

ЛЕКЦИЯ № 5. Методы финансирования инвестиционных проектов Метод финансирования инвестиций – это финансирование инвестиционного процесса с помощью привлечения инвестиционных ресурсов.Методы финансирования инвестиций:1) самофинансирование;2) финансирование через

ЛЕКЦИЯ № 6. Экономическая эффективность инвестиционных проектов

ЛЕКЦИЯ № 6. Экономическая эффективность инвестиционных проектов Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение

Принципы оценки инвестиционных проектов

Принципы оценки инвестиционных проектов В жизни менеджерам и предпринимателям постоянно приходится принимать решения – куда вкладывать (или не вкладывать) деньги. Как принять такое решение? В какие проекты нужно, а в какие не нужно вкладывать деньги? Логика принятия

Методы оценки инвестиционных проектов

Методы оценки инвестиционных проектов Итак, нам надо оценить и сравнить между собой два инвестиционных проекта, каждый из которых приносит больше денег, чем требуется в него вложить (по-научному, имеет положительный кумулятивный денежный поток). Как это сделать? Давайте

8.2. Принципы оценки инвестиционных проектов

8.2. Принципы оценки инвестиционных проектов Наиболее важный этап в процессе принятия инвестиционных решений – оценка эффективности реальных инвестиций (капитальных вложений). От правильности и объективности такой оценки зависят сроки возврата вложенного капитала и

54. Неопределенность инвестиционных проектов

54. Неопределенность инвестиционных проектов Неопределенность инвестиционных проектов вызвана неполнотой или неточностью информации об условиях выполнения отдельных плановых решений, вызывающей определенные потери (в некоторых случаях – дополнительные выгоды).