Чем заемный капитал отличается от собственного?

Чем заемный капитал отличается от собственного?

Давайте сначала разберемся, что же представляет собой заемный капитал. Когда компания получает финансирование, обычно подразумевается, что эти средства в будущем компания планирует вернуть тем, кто эти средства ей дал. В этом случае может быть два вида обязательств по возврату капитала:

• деньги, которые надо вернуть в обязательном порядке (заемный капитал);

• деньги, которые надо вернуть, но потом и неизвестно сколько (собственный капитал).

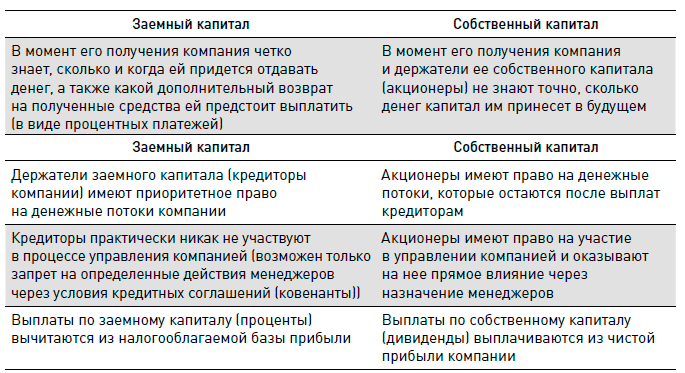

У заемного капитала есть несколько основных отличий от собственного:

Итак, два вида капитала имеют для их держателей и для компаний разные плюсы и минусы. Собственный капитал дает меньше гарантий возврата, но больше возможностей для контроля деятельности компании, а также больший потенциальный рост возврата. Заемный капитал фиксирует сроки и размер возврата, но не дает такого же контроля работы компании.

В мире также существует и множество гибридных видов капитала, которые несут в себе черты и собственного, и заемного.

Ключевое отличие собственного и заемного капитала – это разный уровень риска и разный порядок налогообложения. Из-за того, что денежные потоки кредиторам имеют приоритет над потоками акционерам, а также из-за того, что процентные платежи по займам можно вычитать из налогооблагаемой прибыли, для компаний наиболее дешевым источником капитала будет являться заемный.

Объем, доступность и процедуры получения займов различаются в зависимости от вида заемного капитала. Далее мы рассмотрим основные виды заемного капитала примерно в том порядке, в каком с ними обычно сталкивается компания в процессе своего развития:

• векселя (Notes);

• лизинг (Leasing);

• банковские кредиты (Bank Loans);

• синдицированные кредиты (Syndicated Loans);

• облигации (Bonds);

• кредитные ноты (CLN: Credit-Linked Notes);

• секьюритизированные активы (Asset-Backed Securities).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Чем эта книга отличается от других

Чем эта книга отличается от других Большинство советов по заработку в Сети вертятся вокруг действенных, но не обеспечивающих долгосрочного эффекта способов привлечения трафика на сайт. Такой подход основан на определенных приемах: вы сможете получить какие-то

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал Формирование уставного капитала производится с целью создания организации и ее организационно-правовой формы.Организации подразделяются

30. Заемный капитал и источники его формирования. Оценка экономической целесообразности привлечения заемных средств

30. Заемный капитал и источники его формирования. Оценка экономической целесообразности привлечения заемных средств Заемный капитал –?совокупность заемных денежных средств и материальных ценностей, которые авансированы в деятельность предприятия с целью

Глава 6 Заемный капитал

Глава 6 Заемный капитал Мы с вами уже знаем, что компании финансируются с помощью собственного и заемного капитала. В этой главе мы с вами рассмотрим, какие существуют виды заемного капитала, чем они отличаются и каким образом выглядит процесс их

34. Заемный капитал организации

34. Заемный капитал организации Бухгалтерский учет операций по договорам кредита и займа ведется с учетом ПБУ 15/01 «Учет кредитов и займов и затрат по их обслуживанию». Это положение не применяется к беспроцентным договорам займа и договорам государственного займа.

22.5. Конституционный суд и заемный НДС

22.5. Конституционный суд и заемный НДС Если НДС поставщику оплачен из заемных средств, его нельзя вычесть до погашения долга. В 2004 году это определение Конституционного суда (от 8 апреля 2004 г. № 169-О по делу ООО «Пром Лайн») стало, наверное, самым скандальным документом. Ряд

Капитал как общественное отношение производства. Постоянный и переменный капитал.

Капитал как общественное отношение производства. Постоянный и переменный капитал. Буржуазные экономисты объявляют капиталом всякое орудие труда, всякое средство производства, начиная от камня и палки первобытного человека. Такое определение капитала имеет целью

X. КАПИТАЛ И ДОХОД: ПЕРЕМЕННЫЙ КАПИТАЛ И ЗАРАБОТНАЯ ПЛАТА[55]

X. КАПИТАЛ И ДОХОД: ПЕРЕМЕННЫЙ КАПИТАЛ И ЗАРАБОТНАЯ ПЛАТА[55] Всё годовое воспроизводство, весь продукт данного года представляет собой продукт полезного труда за этот год. Но стоимость всего этого продукта больше, чем та часть его стоимости, в которой воплощается годовой

ГЛАВА ТРИДЦАТАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – I

ГЛАВА ТРИДЦАТАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – I Единственно трудные вопросы в исследовании кредита, к которым мы теперь подходим, суть следующие:Во-первых, накопление собственно денежного капитала. В какой мере оно является и в какой не является признаком

ГЛАВА ТРИДЦАТЬ ПЕРВАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – II (продолжение)

ГЛАВА ТРИДЦАТЬ ПЕРВАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – II (продолжение) Мы всё ещё не покончили с вопросом, в какой степени накопление капитала в форме ссудного денежного капитала совпадает с действительным накоплением, с процессом расширенного

ГЛАВА ТРИДЦАТЬ ВТОРАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – III (окончание)

ГЛАВА ТРИДЦАТЬ ВТОРАЯ ДЕНЕЖНЫЙ КАПИТАЛ И ДЕЙСТВИТЕЛЬНЫЙ КАПИТАЛ. – III (окончание) Таким образом, масса денег, которая превращается обратно в капитал, является результатом массового процесса воспроизводства, но рассматриваемая сама по себе, как ссудный денежный капитал,

6.4. Чем контент отличается от рекламы

6.4. Чем контент отличается от рекламы Контентом сайта называют его содержимое. Английское слово content так и переводится – «содержание». Все, что можно просмотреть, прочитать, прослушать, скачать с сайта, – это контент.Вопрос: если на сайте нет ничего, кроме рекламных

5.4.2. Чем отличается ЗППП от ЗПФП?

5.4.2. Чем отличается ЗППП от ЗПФП? Только без шуток и улыбок. ЗППП – это заболевание, передаваемое половым путем. Вспомнили? В Париже говорят, что это лечится как насморк. Хотя это не шутки!А ЗПФП – это заболевание, передаваемое финансовым путем. И с тем, и с другим достаточно