Секьюритизация активов

Секьюритизация активов

Секьюритизация – это превращение будущих денежных потоков, обеспеченных какими-то активами или правами требования, в ценные бумаги (для вас это означает деньги сейчас). Например, вы – девелопер, у вас есть офисное здание, в котором куча арендаторов, все с долгосрочными контрактами. Деньги от них вы понемногу получаете, но их недостаточно, чтобы затеять проект строительства следующего центра. В этом случае вы можете секьюритизировать поступления по аренде, то есть продать инвесторам права на будущие поступления арендных платежей. Таким образом, вы можете получить деньги, необходимые вам для дальнейших строительных проектов, уже сейчас. Такие ценные бумаги, обеспеченные будущими денежными потоками, называют ABS (Asset Backed Securities).

Обычно секьюритизируют:

• наборы ипотечных кредитов (так называемые MBS – Mortgage Based Securities);

• наборы потребительских кредитов, автокредитов;

• будущие поступления по лизинговым договорам;

• будущие поступления выручки по твердым контрактам (контрактам, в которых покупатель не может отказаться от своих обязательств без 100 % компенсации недополученной продавцом выручки).

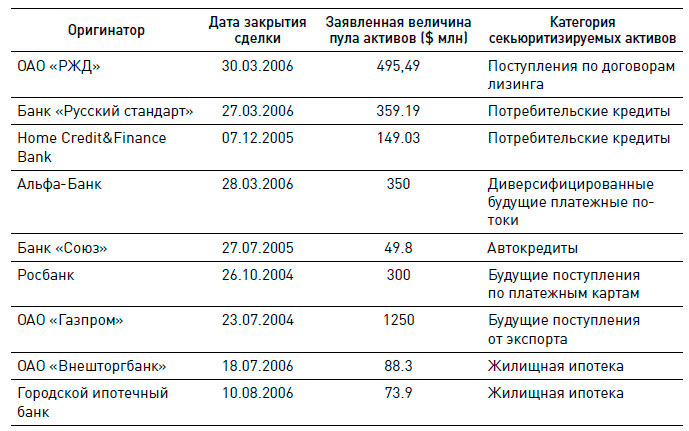

Вот, например, данные по выпускам ABS в России на 2006 год (см. таблицу).

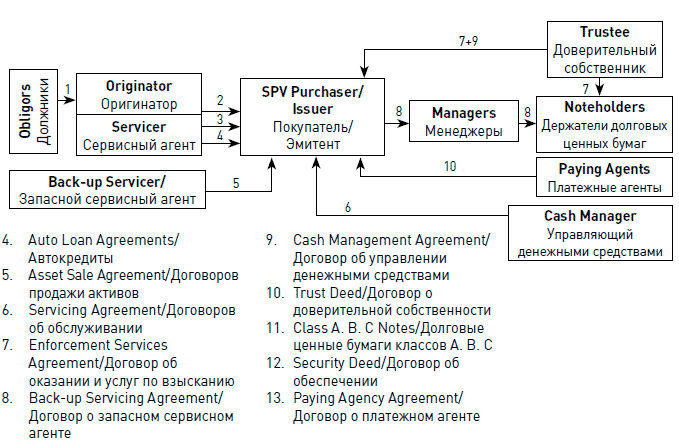

Обычно схема секьюритизации выглядит примерно следующим образом:

Оригинатор, то есть компания, которая хочет секьюритизировать свои активы (оригинаторов, кстати, в одной сделке по секьюритизации может быть несколько), передает активы в SPV (убирает их со своего баланса). SPV выступает эмитентом ABS. ABS размещают организаторы выпуска (инвестиционные банки). При этом оригинатор обычно продолжает обслуживать активы в качестве сервисного агента. Иными словами, когда банк секьюритизирует портфель ипотечных кредитов, его клиенты продолжают платить этому банку. Просто деньги, получаемые по этому кредиту, перечисляются платежному агенту, который из этих средств осуществляет регулярные выплаты держателям ABS. После продажи активов SPV оригинатор уже не несет дополнительных обязательств перед инвесторами ABS. Иными словами, в случае банкротства оригинатора держатели ABS могут обратить взыскание только на активы SPV.

Основная «фишка» секьюритизации, помимо ее роли в качестве инструмента «поднятия» финансирования, заключается в том, что, когда вы выделяете пул активов в SPV, кредитный рейтинг этих ABS будет зависеть от рискованности этих активов и может быть выше, чем ваш собственный кредитный рейтинг (соответственно, процент или дисконт по ABS будет ниже). Например, вы – банк, который секьюритизировал свои лучшие кредиты. У вас на балансе остались более рискованные кредиты. Кредитный рейтинг ABS, обеспеченных вашими «лучшими» кредитами, будет выше, чем кредитный рейтинг вашего банка, который остался с «худшими» по качеству кредитами. В этом случае вам финансирование с помощью ABS может обойтись дешевле займа или выпуска облигаций.

Иногда вы можете этого добиться за счет организации нескольких траншей ABS с различной степенью «старшинства». Например, транш А 35 % от общего объема активов SPV – выплаты по нему производятся в первую очередь. В этом случае этот транш будет наименее рискованным. Транш Б 65 % – выплаты по нему производятся после выплат по траншу А. Соответственно он будет более рискованным и будет иметь меньший кредитный рейтинг, что будет транслироваться в более высокий процент по займу транша Б.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

4.2.2. Приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

4.2.2. Приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком Нематериальные активы – это приобретенные или созданные налогоплательщиком результаты интеллектуальной деятельности, иные объекты интеллектуальной

75. Анализ активов

75. Анализ активов В рыночной экономике России активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.Актив

Анализ активов

Анализ активов Многие люди не представляют, каким «богатством» они располагают, а про некоторые активы забывают вовсе или не берут их в расчет – например, земельный участок на другом конце страны, доставшийся в наследство от прадедушки, или полуразвалившаяся дача за

Накопление активов

Накопление активов Первый дом Брэд приобрел в 2001 году. Это был коттедж площадью более 200 м2, с тремя спальнями, в новом развивающемся районе города. «Я заплатил за него 305 тыс. долл., и это был предел наших возможностей, – говорит Брэд. – Но буквально сразу после покупки

Классы активов

Классы активов Сколькими различными классами активов вам следует владеть? Это все равно что спрашивать о смысле жизни. Примерно все, что вам могут сказать, – «больше трех». Портфели бывают различной степени сложности, и количество используемых активов зависит большей

2.2. Учет активов

2.2. Учет активов Структура активов включает в себя пропорцию различных типов активов, которыми владеет компания, отраженная в балансе компании. Например, предприятия, производящие продукцию или представляющие государственный сектор экономики должны иметь большую долю

3.1 Покупка активов

3.1 Покупка активов Купля-продажа является не только самым распространенным и надежным способом приобрести активы, но и самым затратным.Под приобретением активов в смысле организации своего бизнеса следует понимать то имущество, которое необходимо компании для

3.2 Аренда активов

3.2 Аренда активов Аренда является во многом альтернативой собственности, так как необходимое имущество переходит к арендатору и он имеет право им пользоваться. Ограничен он, по большому счету, только в распоряжении объектом аренды.Оформляется аренда таким же образом,

Секьюритизация - нереальные сделки

Секьюритизация - нереальные сделки Поскольку сам предмет секьюритизации выстроен с такой сложностью, никто и даже его создатели полностью не осознавали опасность распространения рисков, не говоря уже об одновременной концентрации системного риска. Секьюритизация

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком Данные расходы принимаются налогоплательщиками в следующем порядке:1) в отношении приобретенных (созданных самим налогоплательщиком) нематериальных

Секьюритизация

Секьюритизация Как я уже отмечал выше, в прежние времена (до секьюритизации, которая стала модным направлением финансового бизнеса в 1990–х), когда банки еще были настоящими банками, они сохраняли у себя обеспечение по выданным ими кредитам. Если заемщик объявлял о своей

66. Присвоение активов

66. Присвоение активов Недобросовестное составление финансовой (бухгалтерской) отчетности подразумевает искажение или неотражение числовых показателей либо нераскрытие информации в финансовой (бухгалтерской) отчетности.Различают два типа преднамеренных искажений ,

Реализация активов

Реализация активов После того, как конкурсная масса сформирована, проводится комплекс мероприятий по реализации активов, включающий: Важно обратить внимание на следующее обстоятельство: если речь идет о реализации активов, за исключением непрофильных, ни о каком

Секьюритизация – сделка вне реальности

Секьюритизация – сделка вне реальности Поскольку сам предмет секьюритизации выстроен с такой сложностью, то никто (и даже его создатели) полностью не осознавал опасность распространения рисков, не говоря уже об одновременной концентрации системного