Что значит «нормальный»?

Что значит «нормальный»?

Распределения цены актива имеют большое практическое значение для портфельных менеджеров. Стандартная финансовая теория предполагает, что изменения цены активов следуют нормальному распределению, имеющему форму хорошо известной колоколообразной кривой. Это предположение верно бо?льшую часть времени, что позволяет аналитикам использовать очень робастные (устойчивые) вероятностно-статистические методы оценки. Например, для выборки, подчиняющейся нормальному распределению, вы можете рассчитать среднее значение и охарактеризовать вероятный разброс значений относительно среднего.

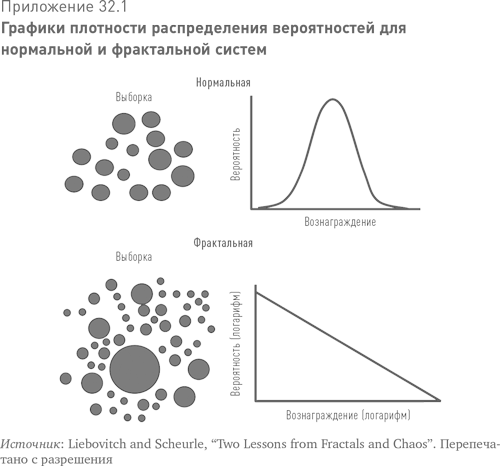

Однако многое в природе, включая сотворенный человеком фондовый рынок акций, не соответствует понятию «нормальный»3. Многие природные системы имеют две определяющие характеристики: большее число меньших по величине частей и подобные друг другу части в разных масштабах. Например, дерево имеет большой ствол и множество меньших по размеру веток, при этом маленькие ветви подобны большим. Такие системы называются фрактальными. В отличие от нормального распределения никакая средняя величина не характеризует фрактальную систему. В приложении 32.1 визуально сравниваются нормальная и фрактальная системы и приведены графики плотности распределения вероятностей, соответствующие этим данным. Фрактальные системы подчиняются степенным законам4.

Использование статистики нормальных распределений для характеристики фрактальной системы, подобной финансовым рынкам, потенциально очень опасно. А между тем теоретики и практики проделывают это каждый день5. Различия между двумя системами сводятся к вероятностям и прибылям. Для фрактальных систем характерны немногие, но очень крупные события, выходящие за пределы нормального распределения. Классический пример – рыночный крах 1987 г. Вероятность, согласно нормальному распределению, более чем 20 %-ного падения рынка была бесконечно малой, близкой к нулю. А убытки тем не менее ошеломили, превысив $2 трлн.

Сравнение обычной игры в орлянку и санкт-петербургской игры иллюстрирует это. Предположим, вы подбрасываете монету и получаете $2, если выпадает орел, и ничего не получаете, если выпадает решка. Математическое ожидание выигрыша в такой игре равно $1, что также равняется сумме взноса, который вы были бы готовы заплатить, чтобы сыграть в эту игру в справедливом казино. Я смоделировал миллион раундов по 100 бросков в каждом (график распределения выигрышей показан в приложении 32.2) и, как и ожидалось, получил четкое нормальное распределение6.

Затем я смоделировал миллион раз санкт-петербургскую игру и также составил график распределения выигрышей (см. приложение 32.3). Хотя в основе лежит стохастический процесс, исходы подчиняются степенному закону. Например, в половине случаев выигрыш составляет $2, а в трех четвертях случаев – $4 или меньше. Однако серия из 30 бросков дает выигрыш $1,1 млрд, но вероятность такого исхода составляет лишь 1 к 1,1 млрд. Как мы уже говорили, фрактальная система характеризуется большим количеством мелких событий и несколькими очень крупными событиями. А средний выигрыш на игру в санкт-петербургском парадоксе непостоянен, так что никакое среднее точно не описывает долгосрочный результат игры.

Фрактален ли фондовый рынок? Бенуа Мандельброт доказал: при удлинении или сжатии горизонтальной оси прогрессии цен (фактически ускорении или замедлении времени) прогрессии цен действительно фрактальны. Мало того что редкие сильные изменения цены перемежаются большим количеством меньших изменений, так изменения цены еще и сходны в различных масштабах времени (например, на дневных, недельных и месячных интервалах). Мандельброт называет финансовые временны?е ряды мультифрактальными, чтобы отразить корректировку по времени.

В значимой и увлекательной книге «Причины краха финансовых рынков» геофизик Дидье Сорнетт доказывает, что распределения на фондовом рынке включают две различные совокупности: тело (которое можно смоделировать с помощью стандартной теории) и хвост (который создается совсем другим механизмом). Анализ Сорнеттом рыночных спадов убедительно опровергает предположение о том, что цены акций независимы друг от друга, – краеугольный камень классической финансовой теории. Его работа предлагает свежий и глубокий взгляд на недостатки теории финансов7.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Что это значит?

Что это значит? Поразительно: этот набор данных позволяет составить уравнение прямой, выражающей зависимость между температурой и объемами продаж в магазинах Ben & Jerry’s. Сначала объясним данные, на основе которых составляется линейное уравнение. Подставляя эти

Что значит «ближе»

Что значит «ближе» Миллионы потребителей (за незначительным исключением) находятся в течение 50 недель в году в рамках достаточно узкого мира. Несмотря на то, что цивилизация управляется по законам глобализации и массового производства, видно, что все больше людей

Что все это значит

Что все это значит Итак, движения не являются полностью случайными. Как это открытие влияет на среднего инвестора? Исключительно в смысле маржи. Если только мы не слишком увлечемся, то наиболее впечатляющие автокорреляции можно найти в диапазоне 0,2. Это означает, что не

5. Борьба за нормальный рабочий день. Принудительные законы об удлинении рабочего дня с середины XIV до конца XVII столетия

5. Борьба за нормальный рабочий день. Принудительные законы об удлинении рабочего дня с середины XIV до конца XVII столетия «Что такое рабочий день?» Как велико то время, в продолжение которого капитал может потреблять рабочую силу, дневную стоимость которой он оплачивает?

7. Борьба за нормальный рабочий день. Влияние английского фабричного законодательства на другие страны

7. Борьба за нормальный рабочий день. Влияние английского фабричного законодательства на другие страны Читатель помнит, что производство прибавочной стоимости, или извлечение прибавочного труда, составляет специфическое содержание и цель капиталистического

Маленькая – значит, успешная

Маленькая – значит, успешная Креативные команды должны быть небольшими. Чем крупнее команда, тем тяжелее ее членам взаимодействовать друг с другом, а тихих неприметных сотрудников могут просто не услышать в многоголосом хоре коллектива. Если ваша команда достаточно

Что это значит

Что это значит Приведенная схема и описанные ситуации позволяют сделать два вывода. Во-первых, чтобы понять то, что нам хотят сообщить, то есть подлинный смысл слов «да», «нет», «мы сделали», «нам нужно», – нельзя опираться на собственные представления. Надо учитывать, кто

Р значит «purposeful»[2]

Р значит «purposeful»[2] Скука не поможет продать товар, но и неуместная игривость тоже не поможет. Билл Бернбах Сообщение, построенное на интересной игре слов, не обретает автоматически статус выстреливающего, если только не удовлетворяет двум условиям: 1) точно выражает вашу

О значит «original»[3]

О значит «original»[3] Читатель должен остаться доволен вашим с ним свиданием. Курт Воннегут Чтобы ваше рекламное сообщение выстрелило, вы должны быть интересны для своих потребителей. Что бы вы ни говорили или ни продавали, наверняка вы один из многих. Одна из многих

Р значит «pithy»[6]

Р значит «pithy»[6] Ни один грешник не был спасен… спустя первые двадцать минут проповеди. Марк Твен Лаконичность, то есть краткость и точность, – очень важная составляющая выстреливающего сообщения.Человеческий мозг способен удерживать в кратковременной памяти примерно

Больше не значит лучше

Больше не значит лучше Иногда лучше не говорить ничего, иногда нужно сказать хоть что-нибудь, но не бывает такого случая, когда нужно говорить все. Неизвестный автор Представьте, что вы ведущий тренингов и хотите разработать курс по совершенствованию коммуникативных

Что значит оценить?

Что значит оценить? 1. Аттестация – не самоцель, это средство.2. Это двусторонний процесс, в ходе которого оценивается профессиональная деятельность работника.3. Его работа оценивается по объективным параметрам:• реальным и значимым фактам или событиям;• строго

Медленнее не значит понятнее

Медленнее не значит понятнее A считает, что делать быстро – значит делать плохо. Он передвигается степенно и важно. Его речь нетороплива, а тон внушителен. Он подолгу обдумывает каждую мелочь.Когда A чувствует, что собеседник в замешательстве, он говорит еще медленнее.

Планировать – не значит наметить, что делать завтра. Планировать – значит решить, что делать сегодня, чтобы добиться желаемого завтра

Планировать – не значит наметить, что делать завтра. Планировать – значит решить, что делать сегодня, чтобы добиться желаемого завтра Научитесь говорить переменам «да».A легче родить, чем сказать «да». Он страдает от синдрома, который хорошо описан в анекдоте.Молодой

Что значит имя: брэнд и имидж

Что значит имя: брэнд и имидж Yahoo! обладает целью, фокусом и последовательной индивидуальностью с самых ранних дней своего существования. Название Yahoo! – не случайность. Оно было выбрано намеренно. Что же означает Yahoo!?Считается, что Yahoo! – анаграмма от Yet Another Highly Officious Oracle