Глава 16 Вклады

Глава 16

Вклады

Виды вкладов

Мы приведем авторскую классификацию банковских вкладов, рассмотрим особенности каждого из них, а также опишем процедуру оформления завещательного распоряжения.

Можно привести следующую условную классификацию частных вкладов:

— накопительные;

— сберегательные;

— рентные.

Можно выделить три основные группы потребностей клиента при размещении свободных денежных средств в банке:

1) накопление средств с какой-либо целью (накопительные вклады);

2) сбережение накопленных средств (сберегательные вклады);

3) получение дохода от свободных денежных средств (рентные вклады).

Выделять в отдельный вид вклада текущие, а тем более банковские счета, не имеет смысла, так как их основная функция — расчеты, а не размещение средств для получения дохода. Под расчетами понимается не только оплата товаров или услуг с помощью банковского перевода или с использованием платежной карты, но и получение заработных плат, пенсий, пособий и других выплат, а также операции по погашению кредитов. В главе VI ст. 36 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» дано следующее определение банковскому вкладу: «Вклад — это денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода». Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором. Вклады от физических лиц принимаются только банками, включенными в реестр банков — участников системы страхования вкладов. Ведение этого реестра, в том числе включение в него банков, осуществляет Государственная корпорация «Агентство по страхованию вкладов», созданная в январе 2004 г. на основании Федерального закона от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Обычно под обозначенную выше классификацию создаются вкладные линейки, нередко так же и называют сами вклады, хотя в некоторых, обычно небольших, банках практикуется подход «вклад-конструктор», т. е. универсальный продукт, который можно настроить под конкретные нужды клиента, гибко варьируя сроки, условия частичного снятия и пополнения, суммы и другие составляющие, от которых в итоге зависит процентная ставка. Такой подход в большинстве случаев может быть использован в небольших банках с малой по численности, но значительной по объему привлеченных средств базой клиентов, требующих индивидуального подхода. В более крупных банках, с конкретизированной и стандартизированной вкладной линейкой, такие вклады используются для VIP-клиентуры, которая не приемлет стандартизированного подхода. Обслуживание VIP-клиентов — отдельное направление банковской деятельности, которое отличается от традиционной розницы, — общее только в том, что услуги предлагаются физическому лицу. Аналогии можно провести не из банковской сферы. Розничный банк можно сравнить с Макдоналдсом, предлагающим стандартное меню: обслуживание происходит быстро, достаточно качественно, но изменить что-то в получаемом продукте покупатель не может по определению. Попробуйте купить только котлету от гамбургера или положить две котлеты в один гамбургер — вряд ли это получится, хотя все эти продукты есть в наличии. Обслуживание же VIP-клиентуры банка можно сравнить с рестораном, где вам приготовят обед или ужин так, как вы попросите. Аналогии можно проводить и дальше, например между фабричным костюмом и сшитым на заказ и т. д. Понятно, что доходы Макдоналдса или фабрики по пошиву недорогих стандартных костюмов превышают доходы самых элитных конкурентов именно благодаря их массовости. Возможно, что работа с VIP-клиентурой вскоре станет основным направлением в деятельности небольших кредитных организаций, которые не имеют конкурентных преимуществ по сравнению с лидерами рынка в других направлениях.

В основном банки все же разделяют вклады по потребительским свойствам и создают разнообразные тарифные планы, различающиеся условиями привлечения средств. Рассмотренные нами три класса вкладов трудно распределить по популярности — в большинстве случаев операционисты банков не стремятся узнать, для каких именно целей клиенты размещают средства, а те выбирают вклады, обещающие больший процент. В таком подходе кроется опасность, так как максимальные проценты предлагаются на максимально длительный срок вклада, и если клиент досрочно расторгает договор с банком, то клиент не получает ожидаемый доход в полном объеме.

При выборе вклада следует прежде всего решить, с какой целью клиент размещает деньги, затем ответить на не менее важный вопрос: «На какой максимальный срок возможно их разместить?» Определив цель, легко подобрать вклад с наиболее удобными условиями выплаты процентов, дополнительных взносов и услуг. Ответив на второй вопрос, вы получите возможность не потерять доход по вкладу, правильно выбрав срок размещения денежных средств. Рассмотрим подробно каждый из видов вкладов.

Накопительные вклады. Открывая в банке вклад для накопления необходимой суммы на какую-либо серьезную покупку, особое внимание стоит уделить сроку, в течение которого вы планируете накапливать денежные средства. Именно данный параметр является наиболее значимым, так как в погоне за высоким процентом вы рискуете потерять значительную долю предполагаемого дохода.

Для относительно небольших покупок, которые будут совершены в ближайшее время, был бы идеальным бессрочный вклад, не накладывающий никаких ограничений на сроки снятия или дополнительных взносов, но такие вклады обычно бывают текущими, т. е. они предназначены для расчетов и по ним начисляются минимальные проценты на остаток или вообще начисления процентов не предусмотрено.

Выделим основные особенности накопительные вкладов:

— возможность дополнительных взносов в период действия договора вклада;

— широкий набор сроков размещения вклада, начиная от одного-трех месяцев;

— невысокая сумма первоначального взноса;

— ограниченное количество пролонгаций;

— выплата процентов в конце срока действия договора или капитализация в течение срока действия без выплат;

— отсутствие возможности частичного снятия.

Экономический смысл вклада очевиден из его названия: «Накопительный», «Ипотечный», «Пополняемый». Более того, банки начинают привлекать клиентов, создавая специализированные вклады, предназначенные для накопления средств на определенную покупку.

Так, обычно владельцам ипотечных вкладов после окончания срока действия договора предлагается ипотечный кредит на льготных условиях и (или) возможность аренды ячейки со скидкой для проведения ипотечной сделки. Владельцам вкладов, которые копят деньги на машину, предлагаются льготные автокредиты, клиентам, откладывающим средства на отдых, — бесплатные международные платежные карты и скидки в турагентствах — партнерах банка, а также многие другие преференции. Для накопительных вкладов не критично частичное снятие, а также ежемесячное (ежеквартальное) получение процентов и неограниченное количество пролонгаций. Действительно, зачем снимать часть вклада или накопленные проценты во время периода накопления, если гораздо более актуальной является возможность дополнительного внесения сумм на вклад. Специфика вклада направлена на планомерное увеличение остатка с момента его открытия до момента окончания срока действия. Именно поэтому не рекомендуется использовать для накопления текущие счета, и особенно платежные карты. Карта — слишком удобный источник доступа к счету, которым можно воспользоваться 24 часа в сутки, 365 дней в году из любой части мира. Именно поэтому клиент тратит эти деньги, а не накапливает. Недаром существует пословица: «Подальше положишь, поближе возьмешь», чем «сложнее» и менее выгодно снимать деньги с накопительного вклада до окончания срока его действия, тем больше вероятность накопления нужной суммы. Для форс-мажорных трат лучше открыть кредитную карту, которая также позволит выйти из затруднительной финансовой ситуации, но при этом не израсходовать отложенные средства, так как использовать заемные средства более дорого как с точки зрения выплаты процентов за пользование кредитами, так и с точки зрения дополнительных комиссий за использование. Используя кредитную карту, клиент чаще задумается, нужно ли тратить свои средства сейчас. Необходимо отметить, что срок накопления ограничен, и пролонгация его неограниченное количество раз не является необходимой, потому что клиент в обозримом будущем снимет эти деньги, какие бы привлекательные условия ни предлагал банк. Вклад открывается с конкретной целью и по ее достижении заканчивает свое существование, но это не значит, что заканчивается сотрудничество с вкладчиком. Обычно клиент возвращается в тот банк, с которым привык работать для получения других услуг или нового накопления.

При этом нельзя сказать, что описанные особенности будут одинаковы для всех банков и всех вкладов, являющихся накопительными. Условия по вкладам в различных банках значительно отличаются и ограничены только фантазией разработчиков и действующим законодательством. Остановимся более подробно на каждой из особенностей накопительных вкладов.

1. Возможность внесения дополнительных взносов в период действия договора вклада является наиболее важной особенностью накопительного вклада. Процесс накопления состоит из постепенного внесения небольших сумм, позволяющих в будущем накопить необходимую для покупки сумму. Именно данная особенность и отличает накопительный вклад от всех остальных, хотя сейчас появляется возможность дополнительных взносов и если вы выбрали другие категориям вкладов. Желательно наличие минимальных ограничений по срокам и суммам дополнительных взносов, но при этом важно подчеркнуть, что многие банки ограничивают нижнюю границу минимального взноса для повышения рентабельности банковского обслуживания.

2. Широкий набор сроков размещения вклада, начиная от одного-трех месяцев. Как уже упоминалось, для накопительного вклада очень важным обстоятельством является правильный выбор срока, в течение которого вкладчик рассчитывает накопить необходимую сумму. Нужды клиентов разнятся, поэтому сроки накопления тоже отличаются, т. е. клиент может копить на летний отдых в течение трех-четырех месяцев, а может — на новую квартиру, которую купит через три-четыре года. Особенно важно выбрать нужный период, на который необходимо положить денежные средства для накопления. Никто же не отменит поездку из-за того, что вклад заканчивается на неделю позже срока оплаты путевки. Естественно, договор будет расторгнут досрочно и вкладчик не получит процентов, на которые рассчитывал изначально. В такой ситуации в проигрыше окажутся оба участника — и банк, и вкладчик. Вкладчик недополучит доход по вкладу, испортит себе настроение и мнение о банке. Банк, возможно, потеряет клиента или, по крайней мере, лояльность такого вкладчика. Для любого банка более выгодно, чтобы вкладчик четко следовал условиям договора и денежные средства размещались на тот срок, который в нем указан. Таким образом, банку легче планировать свою кредитную политику и поддерживать ликвидность, балансируя активы и пассивы по срокам и суммам.

3. Небольшая сумма первоначального взноса. Как мы уже упоминали, главная функция накопительных вкладов — возможность накопления небольших сумм для последующей крупной покупки. Данный вклад можно сравнить со своеобразной копилкой, в которую регулярно добавляются суммы. Именно эта особенность и требует наличия невысокого входного порога. Таким образом, клиент, имея небольшую сумму, может начинать копить средства. Можно предположить, что накопительный вклад с первоначальным взносом 5 тыс. дол. может быть интересен только клиентам, планирующим приобрести квартиру или дорогую машину. При этом люди с доходами ниже среднего и средними имеют наибольшую потребность в накоплении, кроме того, этот клиентский сегмент имеет неменьшую потребность в кредитовании, о чем мы подробно поговорим ниже. Наличие двух этих потребностей приводит к возможности кросс-продаж услуг, что выгодно и банку, и клиентам.

4. Ограниченное количество пролонгаций. Эта возможность не всегда присутствует в накопительных вкладах, и ее необходимость спорна. Следует отметить, что процесс накопления конечен, т. е. после достижения необходимой суммы вклад закрывается, однако иногда не удается выдержать сроки, которые клиент для себя выбрал. В этом случае удобнее, чтобы вклад автоматически пролонгировался на тот же срок. В защиту ограниченного количества пролонгаций необходимо отметить, что обычно продление периода накопления имеет меньший срок, чем первоначальное накопление. Вкладчику, которому не удалось накопить достаточную сумму, скажем, за год, выгоднее открыть новый вклад уже на меньший срок, например на три месяца, и заработать процентный доход еще и за этот период.

5. Выплата процентов в конце срока действия договора или капитализация в течение срока действия без выплат. В отличие от рентных вкладов, клиенты, накапливающие денежные средства, не нуждаются в регулярном получении процентного дохода по размещенным денежным средствам. Для них важнее накопление в составе самого вклада, чтобы при его закрытии получить не только накопленную сумму, но и доход по вкладу. В этом случае важно получить проценты в конце срока действия договора, иначе есть опасность потратить их не на цель накопления, а на сторонние покупки. У накопительных вкладов проценты чаще всего прибавляются к сумме вклада, а не выплачиваются клиенту в течение срока действия договора вклада. При этом в случае ежемесячной (ежеквартальной или иной) капитализации клиент имеет возможность получить проценты на проценты, тем самым увеличив свой доход.

6. Отсутствие возможности частичного снятия. На первый взгляд, данное ограничение может показаться для вкладчика минусом, но, учитывая характер накопительного вклада, более верно рассматривать его как положительный момент. Данное ограничение стимулирует клиента именно к сохранению средств, а значит, к постепенному увеличению суммы вклада. В противном случае такой вид вклада можно сравнить с кошельком, из которого всегда можно достать деньги на сиюминутные нужды.

Сберегательные вклады. Вторая важная цель, с которой клиент обращается в банк, — сбережение собственных средств, причем не только от внешних и внутренних угроз (ограбления, траты и др.), но и от различного рода экономических катаклизмов. Нередко люди имеют накопления не на конкретную цель, а на так называемый черный день. Это очень важный сегмент для любого банка, поскольку такие средства клиенты готовы размещать на длительный срок. Не менее важно, что, как правило, это значительные суммы, обычно речь идет о тысяче и больше долларов. Если накопительные вклады больше ориентированы на молодежь, то сберегательные — на людей старшего поколения, которые заботятся о своем будущем и будущем своей семьи.

Основные особенности этой категории вкладов:

— долгосрочность;

— неограниченное количество пролонгаций;

— значительная сумма первоначального взноса;

— высокая процентная ставка;

— возможность получения начисленных процентов и частичное снятие.

1. Долгосрочность вклада — это наиболее важный фактор, отличающий сберегательные вклады от накопительных. Невозможно точно предугадать, какие жизненные обстоятельства заставят вкладчика потратить сбереженные средства, поэтому обычно данные вклады размещают на максимальные сроки, рассчитывая на максимальную процентную ставку. К этой категории относятся популярные в банках пенсионные вклады, отложенные без конкретных целей денежные средства. Обычно сберегательные вклады начинаются со сроков от одного года и выше.

2. Неограниченное количество пролонгаций является продолжением долгосрочности сберегательных вкладов. Если клиент не знает точно, на что он потратит средства, то ему удобнее постоянно пролонгировать действующий договор, не посещая всякий раз банк, поскольку, если у него нет необходимости снятия денежных средств, вклад может продлеваться на новый срок неограниченное количество раз. Правда, необходимо обратить внимание на то, что каждая пролонгация производится на условиях, действующих в момент пролонгации для этого вклада, так что не исключено, что условия по данному вкладу окажутся хуже, нежели по похожим вкладам этого же банка. Кредитные организации часто разрабатывают новые вклады с более интересными для клиента условиями, а условия уже существующих вкладов оставляют без изменений. В этом случае ущемляются права старых вкладчиков, хотя это происходит исключительно потому, что значительная часть клиентов не интересуется действующими условиями вкладов, полагая, что банк сам продлит вклад на новый срок на новых условиях. Надо отметить, что в настоящее время банки стараются избежать таких ситуаций, поскольку дорожат своими частными вкладчиками и стараются не омрачать сотрудничество.

Для первоначального взноса на сберегательный вклад не всегда требуется значительная сумма, например, часто пенсионные вклады предполагают достаточно низкую сумму первоначального взноса. Следует отметить, что это скорее маркетинговый шаг, направленный на позиционирование этих вкладов как «социально значимых». Пенсионеры, которые имеют возможность сберечь какую-то часть своих доходов, как правило, размещают достаточно крупные суммы.

В отличие от накопительного вклада при размещении сберегательного клиент уже имеет некоторую сумму, которую он готов разместить, и в большинстве случаев она достаточно велика, поэтому он хочет получить высокий доход по вкладу.

Мы уже говорили о том, почему по этим вкладам чаще всего бывают одни из самых высоких процентных ставок. Действительно, банкам требуются долгосрочные ресурсы, чтобы иметь возможность выдавать долгосрочные кредиты или участвовать в инвестиционных проектах, которые почти всегда являются долгосрочными. Кроме того, возможность получения быстрого спекулятивного дохода от краткосрочных операций с каждым годом уменьшается. В силу этих причин долгосрочные вклады являются важными и нужными ресурсами, хотя в условиях снижения процентных ставок у банков возникает риск привлечения слишком дорогих ресурсов. Если банк ведет краткосрочную кредитную политику и не имеет возможности размещать длинные ресурсы, процентная ставка по вкладам на два и три года иногда меньше, чем по вкладам на один год.

Возвращаясь к сберегательным вкладам, еще раз отметим: если у вкладчика имеется значительная сумма, которую он готов разместить на значительный срок, он имеет право на высокую процентную ставку. В случае же досрочного закрытия вклада доход за фактически размещенный вклад будет значительно меньше, вплоть до ставки вклада «До востребования».

Говоря о накопительных вкладах, мы указывали, что получение процентов, а также частичное снятие противоречит самому принципу накопления.

Очень часто клиент рассматривает сумму сберегательного вклада как неприкосновенный запас, который можно использовать только в крайнем случае, но это не распространяется на процентный доход, получаемый по вкладу. Действительно, накопленные деньги можно хранить и не на банковском вкладе, а, допустим, дома или в депозитарной ячейке. Основным преимуществом вклада является возможность получить доход. Этой возможностью необходимо пользоваться, причем необязательно снимать проценты — можно оставлять их во вкладе, тем самым частично сберегая денежные средств от инфляции. Иногда процентный доход превышает инфляцию, преумножая сбереженную сумму. Можно еще раз обратить внимание на пенсионные вклады. Регулярный доход по ним пусть и не позволяет вести жизнь рантье, но является важным источником поступления средств в бюджет домохозяйства.

Рентные вклады. Это относительно новый по сравнению со сберегательными и накопительными вид вкладов, предусматривающий получение периодической ренты на капитал. Рантье (от фр. rente — рента) — лица, живущие на проценты с отдаваемого в ссуду капитала или с ценных бумаг.

Некоторое время назад образ жизни рантье негативно воспринимался обществом, да и сейчас получение дохода от размещения денежных средств без ведения трудовой деятельности вызывает негатив у большой части населения. Несмотря на это, относительно недавно стал формироваться класс вкладчиков, рассматривающих заработанные или полученные денежные средства в качестве средства получения дохода. Этот доход необязательно является единственным или даже основным, а скорее, дополнительным к доходу от основной деятельности. В данном случае вкладчиков особенно интересует регулярность выплат и ставка по вкладу. К тому же сколько-нибудь значимый рентный доход можно получить, только имея большую сумму вклада, поэтому часто вкладчики, о которых идет речь, являются клиентами категории VIP. Рентные вклады близки к сберегательным несколькими общими факторами, которые будут очевидны при рассмотрении их особенностей:

— регулярность получения процентного дохода;

— высокая процентная ставка;

— максимальная сумма первоначального взноса;

— долгосрочность вклада.

1. Регулярность получения процентного дохода для рентных вкладов является наиболее важным параметром, отражающим их сущность. Главной функцией рентных вкладов является выплата их владельцам на регулярной основе дохода, позволяющего формировать доходную часть личного бюджета. Конечно, данный вид вложения денежных средств не является наиболее эффективным — более доходным может быть рынок ценных бумаг или доверительное управление средствами. Но основным преимуществом банковского вклада является относительная надежность (без привязки к надежности банка) и четко прогнозируемая доходность, чего не могут дать другие инструменты. Играя на рынке ценных бумаг, можно вообще не получить дохода и даже понести потери. Для удобства клиента проценты по вкладу обычно перечисляются на текущий счет или платежную карту, которая позволяет вкладчику пользоваться полученным доходом, не посещая банк, и делает регулярные выплаты процентов схожими, например, с выплатами заработной платы.

2. Высокая процентная ставка. Эффективность размещенных средств на рентных вкладах не менее важна для вкладчика, чем регулярность их получения. В этом, а также в долгосрочности размещения денежных средств заключается их сходство со сберегательными. Рентные вклады по определению являются наиболее крупными в портфеле привлеченных средств физических лиц, и обычно по ним выплачиваются самые высокие проценты. В данном случае для вкладчика наиболее важным является именно доход по этому вкладу, так как разница в 1–2 % годовых в абсолютных цифрах может составлять значительные суммы ежемесячно.

3. Максимальная сумма первоначального взноса. Существенный рентный доход можно получить при значительных суммах вклада. Именно поэтому для рентных вкладов наряду с максимальной процентной ставкой устанавливается максимальная сумма первоначального взноса. Обычно сумма рентного вклада остается без изменения, так как клиент не накапливает средства, а получает доход с уже имеющихся, поэтому банк не рассчитывает на увеличение первоначальной суммы в течение срока действия договора, хотя возможность пополнения вклада иногда присутствует. Если сумма, имеющаяся у потенциального вкладчика, недостаточна для оформления рентного вклада, всегда есть возможность открытия сберегательного вклада, который можно сравнить с рентным вкладом начального уровня. Банки даже в некоторых случаях вводят два вида рентных вкладов или градацию одного по сумме, чтобы дать возможность получить ренту на любую сумму, хотя рентный вклад с невысоким первоначальным взносом, на наш взгляд, лучше называть сберегательным, так как получаемый доход не составляет значимую часть в бюджете вкладчика.

4. Долгосрочность вклада. Этот признак роднит рентный вклад со сберегательным, но имеет иную природу. Рентные вклады по определению не могут иметь короткий срок, так как направлены на получение регулярного дохода в течение продолжительного периода. В случае если вклад будет расторгнут, то вкладчик потеряет значимую часть доходов. Досрочное расторжение рентных вкладов — еще более редкая ситуация, чем в случае со сберегательными. Второй важно причиной расторжения рентных вкладов может быть смена банка или инструмента размещения средств. Первый вариант бывает редко, так как эта категория вкладчиков относится к VIP-клиентам, для которых обслуживание выстраивается по самому высшему разряду, а также часто устанавливаются индивидуальные процентные ставки по вкладам. Второй вариант встречается не чаще: если клиент выбирает консервативный стиль управления своими денежными средствами, то это характеризует его самого как консерватора, более ценящего стабильность и надежность, чем риски.

Оформление завещательного распоряжения

Рассмотрим организацию операционной работы в коммерческом банке при совершении завещательных распоряжений по вкладам физических лиц в валюте Российской Федерации и в иностранной валюте: порядок оформления распоряжений вкладчика на случай смерти, а также порядок выплаты вклада после смерти вкладчика.

Вкладчик вправе завещать свой вклад одному или нескольким гражданам, юридическим лицам, государству, субъекту Российской Федерации, муниципальному образованию, иностранному государству и международной организации путем оформления завещательного распоряжения в банке.

Вкладчик вправе завещать свой вклад посредством:

— оформления в банке завещательного распоряжения (заверяет завещательного распоряжения ответственный сотрудник банка, имеющий такое право, делегированное банком);

— оформления завещания у нотариуса и иных лиц, уполномоченных совершать указанное нотариальное действие:

завещания граждан, находящихся на излечении в больницах, госпиталях, других стационарных лечебных учреждениях, или проживающих в домах для престарелых и инвалидов, удостоверяются главными врачами, их заместителями по медицинской части или дежурными врачами этих больниц, госпиталей и других стационарных лечебных учреждений, а также начальниками госпиталей, директорами или главными врачами домов для престарелых и инвалидов;

завещания граждан, находящихся на судах, плавающих под Государственным флагом Российской Федерации, удостоверяются капитанами этих судов;

завещания граждан, находящихся в разведочных, арктических или других подобных экспедициях, удостоверяются начальниками этих экспедиций;

завещания военнослужащих, а в пунктах дислокации воинских частей, где нет нотариусов, также завещания работающих в этих частях гражданских лиц, членов их семей и членов семей военнослужащих, удостоверяются командирами воинских частей;

завещания граждан, находящихся в местах лишения свободы, удостоверяются начальниками мест лишения свободы.

Не вправе оформить завещательное распоряжение (завещание) по вкладу:

— совершеннолетний вкладчик, находящийся под опекой;

— несовершеннолетний вкладчик;

— опекун несовершеннолетнего или совершеннолетнего вкладчика по вкладу подопечного;

— доверенное лицо вкладчика по вкладу вкладчика.

Завещательное распоряжение, совершенное в банке, либо завещание, оформленное нотариально, не лишает вкладчика права распоряжаться вкладом при жизни. В завещании должны быть указаны место и дата его удостоверения; оно должно быть собственноручно подписано завещателем. Если вкладчик вследствие физического недостатка, болезни или неграмотности не в состоянии собственноручно подписать завещание, то оно по его просьбе может быть подписано другим лицом и удостоверено в нотариальном порядке с указанием причин, по которым вкладчик не мог собственноручно подписать завещание. Кроме того, в соответствии с документами, удостоверяющими личность гражданина, подписавшего завещание, указываются его фамилия, имя, отчество и место жительства. Если вкладчик вследствие физического недостатка, болезни или неграмотности не может собственноручно подписать завещательное распоряжение в банке и (или) собственноручно указать фамилию, имя, отчество (при его наличии), дату оформления завещательного распоряжения, то распоряжение на случай смерти оформляется в нотариальном порядке.

Если вкладчик вследствие физического недостатка, болезни или по другим причинам не может записать текст завещательного распоряжения, то за него заполнить текст завещательного распоряжения может любое другое лицо, за исключением сотрудника банка.

Права на денежные средства, внесенные гражданином во вклад, могут быть по его усмотрению завещаны либо в порядке, предусмотренном ст. 1124–1127 ГК РФ, либо посредством совершения в банке завещательного распоряжения в письменной форме. Права на денежные средства, в отношении которых в банке совершено завещательное распоряжение, входят в состав наследства и наследуются на общих основаниях в соответствии с правилами ГК РФ. Эти средства выдаются наследникам на основании свидетельства о праве на наследство и в соответствии с ним.

Когда завещание, в том числе в виде завещательного распоряжения, на вклад не оформлено, его наследование производится по закону.

Совершение завещательного распоряжения осуществляется при соблюдении следующих условий:

— личность завещателя удостоверена паспортом или другими документами, удостоверяющими личность;

— завещатель ознакомлен с содержанием ст. 1128, 1130, 1149, 1150 и 1162 ГК РФ;

— лица, участвующие в совершении завещательного распоряжения, обязаны соблюдать положения ст. 1123 ГК РФ о тайне завещания.

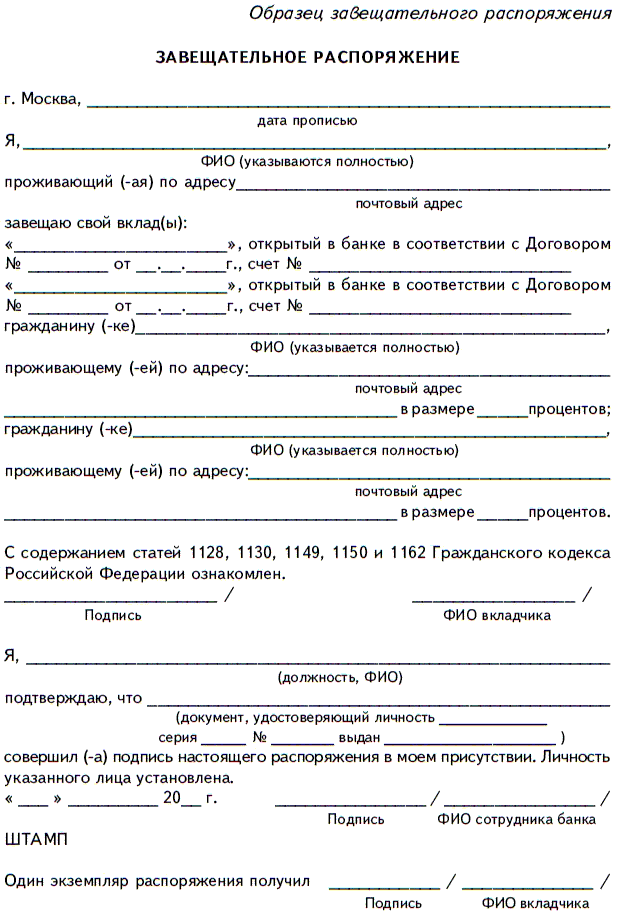

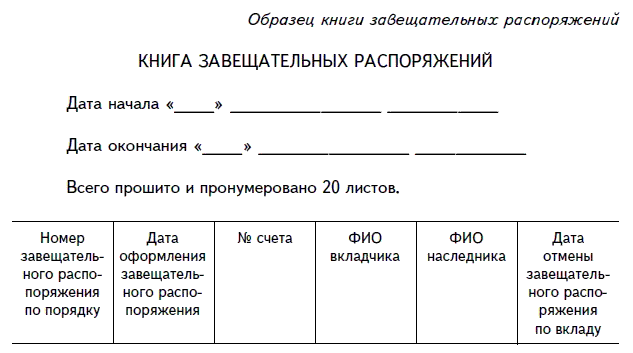

Завещательное распоряжение совершается бесплатно. Оно составляется в двух экземплярах, каждый из которых собственноручно подписывается завещателем и удостоверяется подписью ответственного исполнителя банка и печатью.

Первый экземпляр выдается завещателю, а второй — регистрируется в книге завещательных распоряжений и подшивается в специальную папку завещательных распоряжений, хранящихся в несгораемом шкафу. Примеры завещательного распоряжения, а также отмены завещательного распоряжения и оформления книги завещательных распоряжений приведены ниже.

Выдержки из Гражданского Кодекса Российской Федерации

Статья 1128. Завещательные распоряжения правами на денежные средства в банках

1. Права на денежные средства, внесенные гражданином во вклад или находящиеся на любом другом счете гражданина в банке, могут быть по усмотрению гражданина завещаны либо в порядке, предусмотренном статьями 1124–1127 настоящего Кодекса, либо посредством совершения завещательного распоряжения в письменной форме в том филиале банка, в котором находится этот счет. В отношении средств, находящихся на счете, такое завещательное распоряжение имеет силу нотариально удостоверенного завещания.

2. Завещательное распоряжение правами на денежные средства в банке должно быть собственноручно подписано завещателем с указанием даты его составления и удостоверено служащим банка, имеющим право принимать к исполнению распоряжения клиента в отношении средств на его счете. Порядок совершения завещательных распоряжений денежными средствами в банках определяется Правительством Российской Федерации.

3. Права на денежные средства, в отношении которых в банке совершено завещательное распоряжение, входят в состав наследства и наследуются на общих основаниях в соответствии с правилами настоящего Кодекса. Эти средства выдаются наследникам на основании свидетельства о праве на наследство и в соответствии с ним, за исключением случаев, предусмотренных пунктом 3 статьи 1174 настоящего Кодекса.

4. Правила настоящей статьи соответственно применяются к иным кредитным организациям, которым предоставлено право привлекать во вклады или на другие счета денежные средства граждан.

Статья 1130. Отмена и изменение завещания

1. Завещатель вправе отменить или изменить составленное им завещание в любое время после его совершения, не указывая при этом причины его отмены или изменения.

Для отмены или изменения завещания не требуется чье-либо согласие, в том числе лиц, назначенных наследниками в отменяемом или изменяемом завещании.

2. Завещатель вправе посредством нового завещания отменить прежнее завещание в целом либо изменить его посредством отмены или изменения отдельных содержащихся в нем завещательных распоряжений.

Последующее завещание, не содержащее прямых указаний об отмене прежнего завещания или отдельных содержащихся в нем завещательных распоряжений, отменяет это прежнее завещание полностью или в части, в которой оно противоречит последующему завещанию.

Завещание, отмененное полностью или частично последующим завещанием, не восстанавливается, если последующее завещание отменено завещателем полностью или в соответствующей части.

3. В случае недействительности последующего завещания наследование осуществляется в соответствии с прежним завещанием.

4. Завещание может быть отменено также посредством распоряжения о его отмене. Распоряжение об отмене завещания должно быть совершено в форме, установленной настоящим Кодексом для совершения завещания. К распоряжению об отмене завещания соответственно применяются правила пункта 3 настоящей статьи.

5. Завещанием, совершенным в чрезвычайных обстоятельствах (статья 1129), может быть отменено или изменено только такое же завещание.

6. Завещательным распоряжением в банке (статья 1128) может быть отменено или изменено только завещательное распоряжение правами на денежные средства в соответствующем банке.

Статья 1149. Право на обязательную долю в наследстве

1. Несовершеннолетние или нетрудоспособные дети наследодателя, его нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследодателя, подлежащие призванию к наследованию на основании пунктов 1 и 2 статьи 1148 настоящего Кодекса, наследуют независимо от содержания завещания не менее половины доли, которая причиталась бы каждому из них при наследовании по закону (обязательная доля).

2. Право на обязательную долю в наследстве удовлетворяется из оставшейся незавещанной части наследственного имущества, даже если это приведет к уменьшению прав других наследников по закону на эту часть имущества, а при недостаточности незавещанной части имущества для осуществления права на обязательную долю — из той части имущества, которая завещана.

3. В обязательную долю засчитывается все, что наследник, имеющий право на такую долю, получает из наследства по какому-либо основанию, в том числе стоимость установленного в пользу такого наследника завещательного отказа.

Статья 1150. Права супруга при наследовании

Принадлежащее пережившему супругу наследодателя в силу завещания или закона право наследования не умаляет его права на часть имущества, нажитого во время брака с наследодателем и являющегося их совместной собственностью. Доля умершего супруга в этом имуществе, определяемая в соответствии со статьей 256 настоящего Кодекса, входит в состав наследства и переходит к наследникам в соответствии с правилами, установленными настоящим Кодексом.

Статья 1162. Свидетельство о праве на наследство

1. Свидетельство о праве на наследство выдается по месту открытия наследства нотариусом или уполномоченным в соответствии с законом совершать такое нотариальное действие должностным лицом.

Свидетельство выдается по заявлению наследника. По желанию наследников свидетельство может быть выдано всем наследникам вместе или каждому наследнику в отдельности, на все наследственное имущество в целом или на его отдельные части.

В таком же порядке выдается свидетельство и при переходе выморочного имущества в порядке наследования к Российской Федерации (статья 1151).

2. В случае выявления после выдачи свидетельства о праве на наследство наследственного имущества, на которое такое свидетельство не было выдано, выдается дополнительное свидетельство о праве на наследство.

Завещательное распоряжение должно быть написано завещателем от руки или с использованием программно-технических средств. Поправки и приписки в завещательном распоряжении не допускаются.

Завещатель может совершить завещательное распоряжение в пользу одного или нескольких лиц. Если завещатель желает, чтобы денежные средства со вклада после его смерти были выданы нескольким лицам, то в завещательном распоряжении он указывает, кому из них какая доля завещается. Денежные средства, права на которые завещаны нескольким лицам без указания доли каждого, выдаются всем этим лицам в равных долях. Завещатель может указать в завещательном распоряжении другое лицо на случай, если назначенный им в завещательном распоряжении наследник умрет ранее него самого или подаст заявление об отказе в принятии завещанного имущества, а также в иных случаях, предусмотренных ст. 1121 ГК РФ.

Завещатель вправе предусмотреть в завещательном распоряжении условия выдачи вклада (например, выдачу наследнику определенных денежных сумм, находящихся во вкладе, в установленные завещателем сроки; выдачу наследнику денежных средств, находящихся во вкладе, после достижения им определенного возраста и т. п.), которые не должны противоречить ГК РФ.

Завещатель вправе отменить или изменить завещательное распоряжение в любое время после его совершения:

— посредством нотариально удостоверенного завещания, в котором специально указывается от отмене или изменении конкретного завещательного распоряжения;

— посредством нотариально удостоверенного отдельного распоряжения об отмене завещательного распоряжения;

— посредством нового завещательного распоряжения;

— посредством распоряжения об отмене завещательного распоряжения.

Нотариально удостоверенное завещание (или приравненное к нему) может быть изменено или отменено в порядке, установленном действующим законодательством. Банк не вправе оформлять отмену или изменение нотариально удостоверенного завещания.

Выдача вклада в связи со смертью вкладчика. Выплата денежных средств со счетов умерших завещателей производится в зависимости от конкретного случая на основании следующих документов:

— свидетельства о праве на наследство по завещанию или закону, выданного нотариусом или консульским должностным лицом Российской Федерации;

— постановления нотариуса о возмещении расходов, вызванных смертью наследодателя, в соответствии со ст. 1174 ГК РФ;

— нотариально удостоверенного соглашения о разделе наследственного имущества в соответствии со ст. 1165 ГК РФ;

— свидетельства, выданного нотариусом исполнителю завещания в соответствии со ст. 1135 ГК РФ;

— свидетельства о праве собственности на долю в имуществе, находившемся в совместной собственности супругов, выданного нотариусом или консульским должностным лицом Российской Федерации в соответствии со ст. 1150 ГК РФ;

— копией решения суда с отметкой о вступлении его в законную силу или исполнительного листа в случае рассмотрения дела в судебном порядке.

Если в банк явились не все наследники, которым причитаются денежные средства, находящиеся во вкладе, то суммы, причитающиеся неявившимся, хранятся на вкладе умершего вкладчика.

При выдаче первому явившемуся наследнику причитающейся ему наследственной доли определяется наследственная доля остатка средств во вкладе, начисляются проценты на сумму этой доли по день совершения расходной операции включительно. Если наследник обратился в банк до истечения срока договора по срочному вкладу, то производится перерасчет начисленных процентов на вклад по ставке вклада «До востребования», причем если в период фактического хранения средств эта ставка изменялась, то для расчета процентов применяется каждое значение ставки пропорционально сроку ее действия. Дальнейшее начисление процентов со дня, следующего за днем снятия вкладчиком части суммы вклада (за исключением снятия выплаченных на счет вкладчика процентов), производится банком по ставке вклада «До востребования».

Из вклада умершего вкладчика банк производит выплату сумм на его достойные похороны, включая необходимые расходы на оплату места погребения. Из вклада умершего вкладчика не производится выплата сумм на возмещение расходов, вызванных предсмертной болезнью вкладчика, расходов на охрану наследства и управление им, а также расходов, связанных с исполнением завещания. Возмещение расходов на достойные похороны производится до истечения шести месяцев со дня смерти вкладчика и до выплаты вклада наследнику (собственнику по свидетельству о праве собственности):

— по завещанным вкладам;

— по вкладам, по которым в банке оформлено завещательное распоряжение (выплаты на достойные похороны производятся лицу, указанному в завещательном распоряжении по предъявлению паспорта, свидетельства о смерти вкладчика и заявления на выплату из завещанного ему вклада средств на достойные похороны);

— по вкладу, по которому оформлено нотариально удостоверенное завещание (выплаты производятся лицу, указанному в завещании, по предъявлении паспорта, завещания, свидетельства о смерти вкладчика и заявления на выплату из завещанного ему вклада средств на достойные похороны); на завещании должна быть отметка нотариуса о том, что оно не отменено и не изменено;

— по вкладу, по которому оформлено завещательное распоряжение (завещание) (выплаты производятся на основании постановления нотариуса, ведущего наследственное дело вкладчика, лицу, указанному в нем, по предъявлении им паспорта, постановления и заявления на выплату ему со вклада средств на достойные похороны; предъявление свидетельства о смерти необязательно);

— по вкладам, свободным от завещания (завещательного распоряжения) (выплаты производятся лицу, указанному в постановлении нотариуса, ведущего наследственное дело вкладчика, о выплате средств на достойные похороны, по предъявлении им паспорта, постановления и заявления на выплату ему со вклада средств на достойные похороны; предъявление свидетельства о смерти необязательно).

Выплаты расходов на достойные похороны на основании завещательного распоряжения (завещания) производятся банком в пределах остатка денежных средств во вкладе, но не более 40 тыс. руб., установленных законодательством Российской Федерации на день обращения лица, указанного в завещательном распоряжении (завещании), за получением этих средств.

Выплаты расходов на достойные похороны на основании постановления нотариуса производятся банком также в пределах остатка вклада, но не более 40 тыс. руб., установленных законодательством Российской Федерации на день обращения физического лица за получением этих средств. Если сумма, указанная в постановлении нотариуса, менее 40 тыс. руб., то выплата средств осуществляется в пределах остатка средств на вкладе, но не более суммы, указанной в постановлении.

Выплата расходов на достойные похороны со вклада в валюте Российской Федерации осуществляется в валюте вклада.

Со вклада в иностранной валюте при выплате наследнику по завещательному распоряжению (завещанию) выплата осуществляется в валюте вклада в сумме, рассчитанной по курсу Банка России на день выплаты. При выплате по постановлению нотариуса — в валюте и по курсу, указанному нотариусом в постановлении. При этом нотариус может указать или курс Банка России, или курс покупки банка. Вид валюты — валюта вклада или валюта Российской Федерации. При отсутствии в постановлении нотариуса вида валюты и курса расчет производится в валюте вклада по курсу Банка России на день выплаты.

Если по завещанному вкладу была произведена выплата на достойные похороны по завещательному распоряжению (завещанию), то выплата на достойные похороны по постановлению нотариуса не производится. Если же была произведена выплата по постановлению нотариуса, то выплата лицу, указанному в завещательном распоряжении (завещании), также не производится.

По вкладу, по которому была произведена выплата на достойные похороны одному физическому лицу по постановлению нотариуса в размере меньшем, чем 40 тыс. руб., оставшаяся часть может быть выплачена этому же или другому физическому лицу по второму постановлению нотариуса. При этом оба постановления должны быть выданы одним и тем же нотариусом.

Если один вклад умершего наследуется несколькими наследниками, то выплата на достойные похороны на основании завещательного распоряжения (завещания) производится до истечения шести месяцев со дня смерти вкладчика при обращении одного из наследников — данному наследнику без учета его доли в пределах остатка вклада, но не более 40 тыс. руб. Наследник оформляет заявление на получение расходов на достойные похороны с указанием конкретной суммы.

При одновременном обращении нескольких наследников — данным наследникам без учета долей по соглашению между ними в пределах остатка вклада, но суммарно не более 40 тыс. руб. Каждый наследник оформляет заявление на получение расходов на достойные похороны с указанием конкретной суммы.

Если наследнику (наследникам) была выплачена сумма меньше, чем 40 тыс. руб., то оставшаяся сумма может быть выплачена следующему наследнику (наследникам).

Если у умершего вкладчика несколько вкладов, и каждый из них завещан разным наследникам, т. е. один вклад — одному наследнику, другой — второму, третий — третьему и т. д., то выплата на достойные похороны на основании завещательного распоряжения (завещания) производится до истечения шести месяцев со дня смерти вкладчика при обращении первого наследника — данному наследнику в пределах остатка вклада, завещанного ему, но не более 40 тыс. руб. При одновременном обращении двух и более наследников — данным наследникам в пределах остатка вклада, завещанного каждому из них, в размере по соглашению между ними, но суммарно не более 40 тыс. руб. Каждый наследник оформляет заявление на получение расходов на достойные похороны с указанием конкретной суммы.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Почему ПИФы и пенсионные вклады не дадут вам разбогатеть

Почему ПИФы и пенсионные вклады не дадут вам разбогатеть В 2008 году я побывал на семинаре по инвестициям с фиксированным доходом, который проводила одна крупная брокерская компания. Инвестиции с фиксированным доходом сродни муниципальным и корпоративным облигациям.

Глава 12 Привлечение денежных средств юридических и физических лиц во вклады (до востребования и на определенный срок)

Глава 12 Привлечение денежных средств юридических и физических лиц во вклады (до востребования и на определенный срок) Нормативная база1. Гражданский кодекс Российской Федерации (ГК РФ) часть первая от 30 ноября 1994 г. № 51-ФЗ, часть вторая от 26 января 1996 г.

1. Привлечение денежных средств юридических и физических лиц во вклады: общие положения

1. Привлечение денежных средств юридических и физических лиц во вклады: общие положения Привлечение денежных средств юридических и физических лиц во вклады (до востребования и на определенный срок) – банковская операция, в силу которой происходит привлечение

Глава 13 Размещение кредитными организациями денежных средств, привлеченных во вклады, от своего имени и за свой счет

Глава 13 Размещение кредитными организациями денежных средств, привлеченных во вклады, от своего имени и за свой счет Нормативная база1. Гражданский кодекс Российской Федерации, часть первая от 30 ноября 1994 г. № 51-ФЗ, часть вторая от 26 января 1996 г. № 14-ФЗ.2. Федеральный

3. Привлечение во вклады и размещение драгоценных металлов

3. Привлечение во вклады и размещение драгоценных металлов Банковская операция «привлечение во вклады и размещение драгоценных металлов» не предусмотрена современным гражданско-правовым регулированием, хотя, исходя из общих начал гражданского права, и не запрещена им.

12.4. Финансовые вложения во вклады по договору простого товарищества

12.4. Финансовые вложения во вклады по договору простого товарищества Двое или более лиц могут совместно действовать без образования юридического лица, для чего могут просто соединить свои вклады. Наличие и движение вкладов в общее имущество по такому договору

Глава 3. Вклады

Глава 3. Вклады От чего зависят ставки по депозитам К выбору банка нужно подходить столь же осмотрительно, как и к выбору невесты. У ослепительной красавицы может быть не все в порядке с характером. Так же и у банка. Если он предлагает супервыгодные условия, например 15 %

5. Из каких источников отец-пенсионер собирается продолжать делать вклады (так как по тексту он планирует делать это до своих 80 лет)?

5. Из каких источников отец-пенсионер собирается продолжать делать вклады (так как по тексту он планирует делать это до своих 80 лет)? Честно говоря, я не думал об этом – инвестируемые суммы столь незначительны, что вряд ли у отца будут проблемы с инвестированием, и он

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития Часть II. Рыночная

Глава VI Услуги и рыночная система Глава VII Рыночная система и искусство Глава VIII Самоэксплуатация и эксплуатация

Глава VI Услуги и рыночная система Глава VII Рыночная система и искусство Глава VIII Самоэксплуатация и эксплуатация Часть III. Планирующая

Глава IX Природа коллективного разума Глава X Как используется власть: защитные цели Глава XI Положительные цели Глава XII Как устанавливаются цены Глава XIII Издержки, контракты, координация и цели империализма Глава XIV Убеждение и власть Глава XV Новая экономическая теория технического прогресса

Глава IX Природа коллективного разума Глава X Как используется власть: защитные цели Глава XI Положительные цели Глава XII Как устанавливаются цены Глава XIII Издержки, контракты, координация и цели империализма Глава XIV Убеждение и власть Глава XV Новая экономическая

Глава XVIII Нестабильность и две системы Глава XIX Инфляция и две системы Глава XX Экономическая теория тревоги: проверка

Глава XVIII Нестабильность и две системы Глава XIX Инфляция и две системы Глава XX Экономическая теория тревоги: проверка Часть V. Общая теория

Глава XXI Негативная стратегия экономической реформы Глава XXII Раскрепощение мнений Глава XXIII Справедливая организация домаш-него хозяйства и ее последствия Глава XXIV Раскрепощение государства Глава XXV Политика для рыночной системы Глава XXVI Равенство в планирующей системе Глава XXVII Социалис

Глава XXI Негативная стратегия экономической реформы Глава XXII Раскрепощение мнений Глава XXIII Справедливая организация домаш-него хозяйства и ее последствия Глава XXIV Раскрепощение государства Глава XXV Политика для рыночной системы Глава XXVI Равенство в планирующей