Эстония

Эстония

Эстония находится в сердце самого быстрорастущего рынка в Европе – региона Балтийского моря. Благодаря выгодному географическому расположению, стремительному экономическому развитию и либеральной налоговой системе, Эстония лидирует среди стран Центральной и Восточной Европы по привлечению иностранных инвестиций, а также по инвестированию за рубежом на душу населения. Динамичное развитие и стабильность реформ на протяжении последних десяти лет позволили Эстонии закончить в 2002 году переговоры о вступлении в Европейский Союз. 1 мая 2004 года Эстония стала полноправным членом Европейского Союза.

Опубликованный Heritage Foundation в The Wall Street Journal «Индекс экономической свободы 2004» ставит Эстонию на 6 место из 155 стран по степени экономической свободы. В списках Международной антикоррупционной ассоциации Transparency International Эстония занимает 31 место из 146 стран, то есть является одной из менее коррумпированных стран ЕС. Индекс конкурентоспособности (Current Competitiveness Index) на 2004–2005 гг., составленный Всемирным Экономическим Форумом, отводит Эстонии 20 место из 104 стран.

Эстонию отличает благоприятный инвестиционный климат. Иностранным инвесторам гарантируются равные права с резидентами, включая неограниченный вывоз прибыли и капитала, а также право собственности на землю.

Основные преимущества эстонских компаний

> 0 % ставка налога на прибыль юридических лиц, если эта прибыль не распределяется между участниками.

> Налоги на дивиденды, выплачиваемые компаниям-нерезидентам, при соблюдении определенных условий, не удерживаются.

> Привлекательные налоговые ставки в отношении процентов и лицензионных платежей для резидентов стран, имеющих с Эстонией договоры об избежании двойного налогообложения (Украина, Казахстан, Латвия, Литва и.т.д.). К сожалению, подписанный договор между Россией и Эстонией пока не ратифицирован.

> Возможность приобрести европейскую компанию с уже открытым счетом в эстонском банке.

> Высокоразвитая система Интернет-банкинга.

> Не имеют ничего общего с репутацией оффшорных компаний.

> Неограниченный вывоз прибыли и капитала.

> Удобный документооборот. В связи с присоединением Эстонии к Гаагской конвенции 1961 г. все документы могут быть легализованы через апостиль. А благодаря международным договорам, заключенным Эстонией, Россией и странами СНГ, нотариально удостоверенные документы в этих странах взаимно признаются, без дополнительной легализации.

Основные способы использования эстонских компаний

> возможно использование в качестве агента зарубежных компаний

> могут представлять интерес как холдинговые компании

> могут быть использованы при осуществлении международных торговых операций

Общая информация

Месторасположение: Эстония расположена в северо-западной части Европы, граничит с Латвией на юге и с Россией на востоке.

Время: ‹Московское› ?1 час

Население: 1 351 000 человек

Столица: Таллин

Государственный язык: Эстонский

Денежная единица: Эстонская крона

Политическая ситуация: Стабильная

Международные банковские структуры: Хорошие

Системы связи: Отличные. Код набора (Москва) 8-10-372 + код города + номер телефона

Информация о компаниях

Типы компаний: Товарищество (компания) с ограниченной ответственностью и Акционерное общество с ограниченной ответственностью

Минимальный уставный капитал: Товарищества – 40 000 эст. крон. АО – 400 000 эст. крон (1 EUR = 15,65 эст. крон). Уставный капитал должен быть полностью оплачен на момент регистрации.

Минимальное число акционеров: Акционерами (пайщиками) могут быть физические и юридические лица, резиденты и нерезиденты Эстонии. Минимальное число акционеров (пайщиков) – 1.

Минимальное число директоров: Минимальное число директоров – 1. Как минимум половина директоров должна быть резидентами ЕС. Директора избираются акционерами сроком на 3 года.

Номинальный сервис: Возможен

Типы акций: АО выпускает именные акции с правом голоса и без права голоса, а также с гарантированными дивидендами (но не ›1/3) и без гарантий дивидендов. Товарищество (компания) выпускает именные акции (паи) с равными правами голосов.

Юридический адрес: Должен быть в Эстонии

Налогообложение: 0 % – Налог на прибыль юридических лиц в отношении нераспределенной прибыли. При распределении прибыли в виде дивидендов между собственниками, она облагается по ставке 23/77 (приблиз. 29,87 %). Налог на дивиденды не удерживается, если нерезидентная компания – получатель дивидендов находиться не в низконалоговой (оффшорной) юрисдикции и владеет более 20 % акций эстонской компании, выплачивающей дивиденды.

Бухгалтерская отчетность: Подается в налоговые органы ежемесячно, если компания зарегистрирована по Налогу с оборота (VAT) и имеет работников. В противном случае нет необходимости отчитываться ежемесячно.

Аудит: Обязателен при наличии двух из трех показателей:

оборот › 6 млн. ЕЕК,

объем балансовой прибыли › 3 млн. ЕЕК,

количество работников › 5 человек.

Ежегодный финансовый отчет: Подается в «Коммерческий регистр» (регистрирующий орган)

Сроки регистрации: 3 недели

Личное присутствие при регистрации: Не требуется

Дополнительная информация: Юрисдикция отсутствует в указаниях ЦБ РФ (1317-у) и в списках OECD и FATF. Эстония присоединилась к Гаагской конвенции 1961 г., т. е. все документы могут быть легализованы через апостиль. Кроме того между Эстонией, Россией и странами СНГ действует Договор о правовой взаимопомощи. Нотариально удостоверенные документы в этих странах взаимно признаются без дополнительной легализации. Возможно нотариальное заверение как на русском, так и на английском языках.

Стоимость регистрации:

Товарищество с ограниченной ответственностью (капитал уже оплачен): EUR 3300

Акционерное общество с ограниченной ответственностью (капитал уже оплачен): EUR 4600

В стоимость регистрации входит:

> Нотариально удостоверенный комплект документов (с переводом на русский или английский язык)

> Оплата государственных регистрационных пошлин

> Предоставление юридического адреса и услуги агента в Эстонии на 1 год

> Открытие счета в эстонском банке

> Предоставление телефона/факса (обязательное требование: предоставляется в государственные структуры)

> Бухгалтерия за полугодие (до 10 операций в месяц)

> Курьерские услуги

Стоимость ежегодного поддержания:: EUR 2650

В стоимость ежегодного поддержания входит:

> Предоставление юридического адреса и услуги агента

> Предоставление телефона/факса

> Бухгалтерия/год (до 10 операций в месяц)

> Ежегодный финансовый отчет

Дополнительные услуги

Номинальный директор (член правления): EUR 1380

Номинальный корпоративный акционер (пайщик): EUR 800

Аудит: EUR 220

Бухгалтерия/месяц (до 10 операций): EUR 110

Свидетельство о налоговой резидентности (по желанию клиента): EUR 100

Печать (по желанию клиента): EUR 100

Апостилирование документов: EUR 90

Регистрация и комплексное обслуживание оффшорных компаний

Наша цель – наиболее полное удовлетворение меняющихся запросов Клиентов в области сравнительного корпоративного права, международного налогового планирования, регистрации и комплексного обслуживания иностранных компаний.

Оффшорные компании можно условно разделить на две категории.

1. К первой категории относятся так называемые «классические оффшоры». В подавляющем большинстве они регистрируются в островных юрисдикциях. Эти компании освобождены от уплаты налогов при условии, что они не ведут свою деятельность на территории страны регистрации. Бухгалтерская отчетность не предоставляется, что также является существенным преимуществом. Одним из условий продления срока нахождения компании в реестре является уплата фиксированной пошлины.

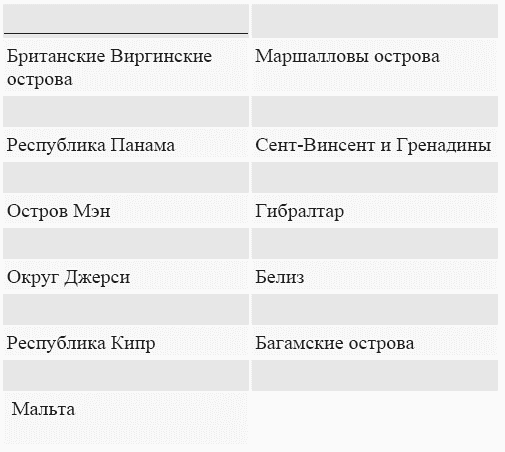

В качестве примера можно привести Британские Виргинские острова, Белиз, Содружество Доминика, Сейшелы и ряд других юрисдикций. В то же время, поскольку с подобными юрисдикциями отсутствуют соглашения об избежании двойного налогообложения, зарегистрированные в них компании сложно использовать для построения комплексных финансовых схем.

2. Ко второй категории можно отнести так называемые низконалоговые юрисдикции. Эти страны не имеют специального оффшорного законодательства. Однако компании, зарегистрированные в этих юрисдикциях, в силу традиций налогового законодательства могут либо не уплачивать налог с деятельности вне страны, либо уплачивать его по пониженной ставке. Такими странами могут быть признаны Великобритания, Уругвай, Швейцария, Гонконг, Кипр.

При выборе оффошорной компании можно руководствоваться как соображениями престижа той или иной юрисдикции, так и практическими бизнес-задачами, т. е. теми целями, которые преследуются при использовании этой нерезидентной компании. Это могут быть:

1. Минимизация налогообложения российского предприятия.

2. Использование компании в качестве посредника при экспортно-импортных операциях.

3. Использование компании как средства накопления и средства международных расчетов и механизм инвестиций.

В то же время за прошедшие годы возможности использования оффшорных компаний существенно изменились, поэтому сегодня этот вопрос требует индивидуального и комплексного подхода. Мы предлагаем Вам посетить наш офис и получить бесплатную ознакомительную консультацию по заинтересовавшим Вас аспектам использования нерезидентных компаний.

Перечень возможных юрисдикций для регистрации судов:

Налоговое право ЕС в свете последних изменений

Законодательство Европейского Союза в сфере налогообложения компаний, безусловно, представляет интерес для многих российских предпринимателей, ведущих экономическую деятельность на территории ЕС.

В настоящей статье Вы сможете ознакомиться со следующим кругом вопросов:

1. Последние изменения в налоговом праве ЕС

2. Проекты поправок к Директивам по налоговым вопросам (проценты, роялти, НДС)

Изменения в налоговом праве Европейского Союза

Декабрь 2003 года ознаменовался принятием поправок к Директиве о материнских и дочерних компаниях (Parent-Subsidiary Directive 90/435/EEC of July 23, 1990).

Данная Директива предусматривает, что распределение дивидендов дочерней компании в пользу материнской компании не подлежит в Европейском Союзе налогообложению у источника дохода и предоставляет материнской компании налоговое освобождение или налоговый кредит в том случае, если налог уже был уплачен дочерней компанией.

Принятые поправки к Директиве предусматривают следующее:

> если в настоящий момент Директива подлежит применению в тех случаях, когда материнская компания владеет как минимум 25 % акций дочерней компании, то в результате принятия поправок к данной Директиве, с 1 января 2005 года количество акций, принадлежащих материнской компании может составлять 20 %, с 1 января 2007 года – 15 %, с 1 января 2009 года – 10 %.

> кроме того, предусматривается распространение действия этой Директивы в отношении Европейской Компании (SE) и Европейского кооперативного общества (SCE).

> в том случае если государство-член ЕС предоставляет материнской компании налоговый кредит, то данный кредит должен компенсировать налог, уплаченный не только прямо контролируемыми, но и косвенно контролируемыми дочерними компаниями.

> Директива также будет регулировать отношения, возникающие в связи с распределением дивидендов от дочерней компании, учрежденной на территории одного государства-члена ЕС (А), в пользу материнской компании, находящейся в том же (А) или ином государстве-члене (Б) и имеющей постоянное представительство в третьем государстве (С), на балансе которого находятся акции дочерней компании. Однако распределение дивидендов от дочерней компании, учрежденной на территории одного государства-члена (А), в пользу материнской компании, находящейся в ином государстве члене (Б) и имеющей постоянное представительство государстве (A), на балансе которого находятся акции дочерней компании, не подпадают в сферу действия данной Директивы с соответствующими дополнениями и изменениями.

Принятые поправки к Директиве о материнских и дочерних компаниях должны быть имплементированы государствами-членами ЕС в национальное законодательство к 1 января 2005 года.

Проекты поправок к Директивам по налоговым вопросам

Проценты и роялти

Комиссия ЕС, пользуясь правом законодательной инициативы, выступила с предложением внести изменения в Директиву о налогообложении платежей по процентам и роялти (EU Council Directive on taxation of interest and royalty payments 2003/49/EC of June 3, 2003). Основные изменения коснутся положений, содержащихся в параграфе 1 статьи 1 Директивы. Если предлагаемые поправки будут одобрены, то платежи по процентам и роялти будут освобождаться от налогообложения на территории государства, в котором они возникли, только в том случае, если выгодоприобретателем были уплачены все предусмотренные налоги в другом государстве-члене (таким образом предусматривается, что платежи по процентам и роялти не могут быть освобождены от налогообложения).

Более того, данная Директива, так же как и Директива о материнских и дочерних компаниях, будет распространять свое действие также в отношении Европейской Компании (SE) и Европейского кооперативного общества (SCE).

Предполагается, что в случае одобрения вышеуказанных поправок, государства-члены будут обязаны привести национальное законодательство в соответствие с Директивой в срок, не позднее 31 декабря 2004.

Налог на добавленную стоимость

Вопросы, связанные с налогом на добавленную стоимость, также не остались без внимания Европейской Комиссии. Предложение Комиссии связано с внесением изменений в Шестую Директиву по НДС.

Комиссия предложила рассмотреть вопрос об изменении подхода к понятию «место предоставления услуг» для целей взимания НДС.

По мнению Комиссии, под местом предоставления услуг, для целей взимания налога на добавленную стоимость, следует понимать территорию того государства, на которой данные услуги потребляются.

В настоящий момент действующая Шестая Директива по НДС предусматривает, что налог на добавленную стоимость должен взиматься на территории государства, где расположена сторона, предоставляющая услугу.

Предполагается, что поправки будет распространяться в отношении услуг, оказанных только профессиональным субъектам предпринимательской деятельности, таким образом, обычные конечные потребители услуг исключаются из сферы действия поправок.

Более того, государства-члены вправе не применять указанные поправки в том случае, если в соответствующие отношения вовлечена сторона, не являющаяся резидентом ЕС. В этом случае, налог на добавленную стоимость должен взиматься на территории той страны, где услуги потребляются.

Внесенное Комиссией предложение также содержит более детальные требования в отношении регистрации услуг, предоставляемых субъектами экономической деятельности одного из государств-членов ЕС резидентам других стран-членов ЕС. Создание подобной системы представляется возможным не ранее 1 января 2008 года.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Эстония

Эстония Лилия Шевцова (ведущий исследователь Московского центра Карнеги):Уважаемые друзья и коллеги! Вначале позвольте сказать несколько слов по поводу наших целей и задач. Они достаточно амбициозные: мы хотим не только содействовать формированию нормальных и

Эстония

Эстония Независимые государственные образования на территории современной Эстонии появились в I в. В XIII в. эти земли были завоеваны немецкими крестоносцами и стали частью Ливонии, а к концу XVI в. оказались поделены между Швецией, Данией и Речью Посполитой. В середине