§ 3 Денежно-кредитная система страны

§ 3 Денежно-кредитная система страны

Давайте сначала выясним, что такое денежно-кредитная система. Под такой системой подразумевается совокупность действий государства по регулированию всех денежных расходов в экономике. Последние зависят от деятельности банков, предложения с их стороны денег, предоставления заемных средств и определения процентных ставок.

Денежно-кредитная система – единая совокупность мер по регулированию кредита и денежного обращения.

Изучать такое регулирование мы начнем с деятельности банковско-кредитных организаций.

Как действует банковская система

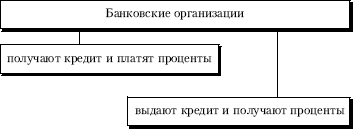

Как известно (см. гл. 8), банки являются наиболее развитой и универсальной формой кредита. Для раскрытия сущности этих современных кредитных организаций важно иметь в виду, что они вступают в двусторонние долговые отношения (рис. 14.2).

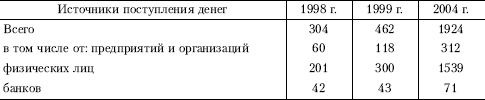

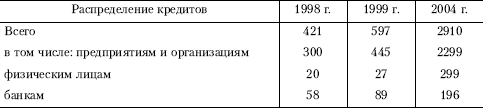

О масштабах двойных денежных связей можно судить по статистическим данным, приведенным в табл. 14.2 и 14.3.

Рис. 14.2. Кредитные отношения банков

Таблица 14.2

Денежные средства, привлеченные кредитными организациями в России (млрд руб.)

Таблица 14.3

Кредиты, предоставленные предприятиям, организациям, банкам и физическим лицам в России (млрд руб.)

Приведенные данные свидетельствуют о том, что двойственность кредитных связей в масштабе страны получает все большее развитие. С одной стороны, юридические и физические лица предоставляют все более значительные суммы денег кредитным организациям, а с другой стороны, такие лица получают от кредитных организаций возрастающие суммы займов для своих целей. Это происходит по ряду причин.

1. Сложная цепь денежных связей непрерывно расширяется благодаря тому, что все участники материально заинтересованы в их развитии, поскольку они получают определенный процент за предоставленный кредит или же платят процент за полученную денежную ссуду.

2. Во второй половине XX в. резко возросла роль кредита в обеспечении текущих и перспективных потребностей хозяйства. Этой цели служат инвестиции – долгосрочные вложения денежной ссуды в какое-то коммерческое дело. При этом различают два вида инвестиций?

• финансовые инвестиции, идущие на закупку акций, облигаций и других ценных бумаг;

• реальные инвестиции – это использование денег для увеличения основного капитала (зданий, сооружений, оборудования), жилищного строительства, товарно-материальных запасов.

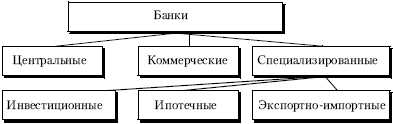

Рис. 14.3. Виды банков

3. Наконец, по мере развития денежных отношений в обществе усиливаются взаимные кредитные связи внутри банковской системы.

Что представляет собой эта система? О ее структуре дает представление следующая схема (рис. 14.3).

В зависимости от характера выполняемых функций и операций банки делятся на центральные, коммерческие и специализированные.

Центральный банк – это главный банк страны, который действует как банкир государства и всей кредитной системы. Основные его функции:

• осуществлять монопольное право выпуска кредитных денег (банкнот);

• регулировать обращение денежной массы в стране и обменный курс национальной валюты;

• хранить централизованный золотой и валютный запас;

• быть главным банкиром и финансовым консультантом правительства;

• оказывать помощь правительству в управлении бюджетом;

• оказывать разнообразные услуги другим кредитным учреждениям и контролировать работу других банков;

• проводить денежно-кредитную политику.

Важнейшей частью банковской системы являются коммерческие банки. Они являются финансовыми посредниками между теми юридическими и физическими лицами, которые с пользой для себя предоставляют временно свободные денежные средства, и теми, кто нуждается в кредите. Коммерческие банки выполняют следующие задачи:

• накапливают временно свободные денежные средства;

• предоставляют денежные займы государству, фирмам, населению;

• организовывают и осуществляют денежные расчеты между юридическими и физическими лицами;

• учитывают векселя и проводят операции с ними;

• осуществляют операции с ценными бумагами;

• хранят финансовые и материальные ценности;

• управляют имуществом клиентов по доверенности.

Коммерческие банки занимаются и другими видами финансового обслуживания.

Специализированные банки осуществляют некоторые виды финансово-кредитных операций. Например, инвестиционные банки занимаются финансированием и долгосрочным кредитованием капитальных вложений, ипотечные банки предоставляют ссуды под залог недвижимости (земельных участков, домов). Экспортно-импортные банки кредитуют внешнюю торговлю и ведут расчеты с иностранными участниками сделок. Сберегательные учреждения (кредитные союзы, ссудно-сберегательные ассоциации) накапливают сбережения населения и вкладывают денежный капитал в финансирование коммерческого и жилищного строительства.

Государство и центральный банк обеспечивают нормальное развитие денежно-кредитной системы посредством эффективных мер воздействия на количество денег в обращении.

Каковы способы регулирования денежно-кредитных отношений

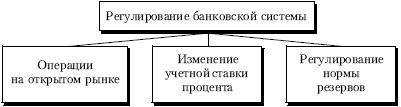

Во многих странах центральный банк влияет на денежно-кредитную систему с помощью ряда действенных мер (рис. 14.4).

Рассмотрим способы регулирования количества денег для обращения и кредитования.

1. Операции на открытом рынке. Это операции центрального банка по купле-продаже государственных ценных бумаг (государственных облигаций и векселей казначейства) в банковской системе. Если центральный банк продает коммерческим банкам ценные бумаги, то у последних уменьшается сумма тех свободных денег, которые они могут предоставить в кредит. В результате в банковской системе в целом сокращаются кредитные ресурсы, а их цена повышается.

Рис. 14.4. Способы регулирования банковской системы

Когда же, напротив, центральный банк скупает ценные бумаги у коммерческих банков, то у них увеличиваются свободные кредитные ресурсы, цены на которые снижаются.

Стало быть, центральный банк проводит операции на открытом рынке, чтобы по своему усмотрению сравнительно быстро повлиять на количество денег и кредитных ресурсов в банковской системе.

2. Изменение учетной ставки процента. Центральный банк традиционно предоставляет ссуды коммерческим банкам. При этом с самого начала из суммы кредита вычитается скидка, равная ставке ссудного процента, которая называется учетной ставкой процента. Центральный банк может воздействовать на кредитные резервы банковской системы путем увеличения или уменьшения учетной ставки процента. В свою очередь, в зависимости от уровня учетной ставки коммерческие банки удорожают (при повышении учетного процента) или удешевляют (при его понижении) кредит.

Итак, устанавливая и пересматривая официальную процентную ставку по рефинансированию (кредитованию банковской системы), центральный банк ограничивает или расширяет денежную массу в обращении, регулирует спрос коммерческих банков на кредитные средства.

3. Регулирование норм обязательных резервов банков. Государство, как правило, в законодательном порядке обязывает все кредитные организации хранить минимальный объем наиболее ликвидных денежных средств (в форме наличных денег в кассе банка или вкладов в центральном банке). При этом устанавливается доля обязательных резервов во всей сумме банковских средств. Эти резервы призваны обеспечивать обязательства коммерческих банков по депозитам (вкладам) своих вкладчиков. Обязательные резервы центральный банк использует для регулирования объема денежной массы в стране.

При увеличении нормы минимальных резервов коммерческие банки вынуждены сокращать объем кредитных средств. Если же эта норма снижается, банки расширяют предложение денег. Такое регулирование является самым мощным инструментом воздействия на денежное обращение. Однако этот инструмент является негибким средством регулирования денежного обращения и может наносить вред банковской деятельности. Поэтому с развитием финансовых рынков в ряде стран жесткие резервные требования были отменены.

В современной мировой экономике финансовая и денежно-кредитная системы не замыкаются в рамках отдельных стран. Они обретают новые масштабы и формы развития. Об этом мы расскажем в заключительной главе учебника.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Что такое денежно-кредитная политика?

Что такое денежно-кредитная политика? Денежно-кредитная политика имеет отношение, как вы можете догадаться, к деньгам – то есть контролирует приток и ценность денег.В отличие от фискальной политики она обычно не является прерогативой правительства страны – в

1. Финансовая система страны

1. Финансовая система страны Основные экономические субъекты народного хозяйства страны: 1) государственный сектор; 2) предпринимательский сектор; 3) сектор домашних хозяйств; 4) сектор «Заграница».В каждом секторе есть своя специфика управления финансами, но в целом вся

Стабилизационная денежно-кредитная политика.

Стабилизационная денежно-кредитная политика. Денежно-кредитная политика ЦБ является составной частью экономической политики государства. Она представляет собой систему мер для достижения основных экономических целей: экономический рост, высокий уровень занятости,

Три сценария кризиса: развитые страны, развивающиеся страны и страны с переходной экономикой

Три сценария кризиса: развитые страны, развивающиеся страны и страны с переходной экономикой Современный кризис носит глобальный характер, и он поразил все страны, сильно сказавшись на динамике экономики и особенно промышленности, на инфляции, на безработице, на

Глава 14 Финансы и денежно-кредитная система

Глава 14 Финансы и денежно-кредитная система Из предыдущих разделов учебника стало понятно, что в современном цивилизованном обществе государство приобрело новые качественные признаки. Во-первых, оно стало одним из действенных регуляторов экономики. Во-вторых, оно, как

Гипотеза эффективного рынка и ошибочная денежно — кредитная политика

Гипотеза эффективного рынка и ошибочная денежно — кредитная политика Широко распространенная вера в справедливость гипотезы эффективного рынка сыграла свою роль и в сбое, допущенном Федеральной резервной системой. Если эта гипотеза верна, то таких вещей, как пузыри, не

Лекция 18 Тема: ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА. ЭКОНОМИЧЕСКАЯ НЕСТАБИЛЬНОСТЬ НА ДЕНЕЖНОМ РЫНКЕ: ИНФЛЯЦИЯ

Лекция 18 Тема: ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА. ЭКОНОМИЧЕСКАЯ НЕСТАБИЛЬНОСТЬ НА ДЕНЕЖНОМ РЫНКЕ: ИНФЛЯЦИЯ Макроэкономическая нестабильность наряду с кризисами и безработицей проявляется еще в одной форме, в форме инфляции, которая образуется в сфере денежно-кредитного

18.3. Денежно-кредитная система: структура и функции

18.3. Денежно-кредитная система: структура и функции Кредитная система – это комплекс валютно-финансовыхучреждений, призванных регулировать экономику посредством изменения количества находящихся в обращении денег. Современная денежно-кредитная система состоит из трех

3. Денежно-кредитная политика государства: цели и инструменты

3. Денежно-кредитная политика государства: цели и инструменты Денежно-кредитная политика представляет собой вид экономической политики, проводимой Центральным банком (ЦБ) страны с целью урегулирования денежных отношений и обеспечения более эффективного распределения

4. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

4. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА В чем заключалась основная на тот момент проблема? Банковская система нашей республики по многим параметрам оставалась рудиментом советской финансово-распределительной модели. Деньги не циркулировали в организме экономики естественным

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА ЛИБЕРАЛИЗМА И СОЦИАЛЬНАЯ ПОЛИТИКА НАЦИОНАЛИЗМА

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА ЛИБЕРАЛИЗМА И СОЦИАЛЬНАЯ ПОЛИТИКА НАЦИОНАЛИЗМА (спасение экономики России в социальной политике

1. Денежно-кредитная политика порождается интересами коммерческого капитализма

1. Денежно-кредитная политика порождается интересами коммерческого капитализма Весь 2000-й год продолжалось падение роста экономических показателей развитых капиталистических стран Запада и всей мировой системы рыночного хозяйствования. Единственным лекарством,

«Национальная денежно-кредитная комиссия» Моргана-Рокфеллера

«Национальная денежно-кредитная комиссия» Моргана-Рокфеллера Результатом кризисов 1907-08 годов, в дополнение к монументальному расширению финансового и политического влияния Дж. П. Моргана, стало формирование национальной Денежно-кредитной комиссии для изучения