РАЗВЯЗКА: МИНФИН СДАЛСЯ

РАЗВЯЗКА: МИНФИН СДАЛСЯ

Предложения были подготовлены, но внести их не удалось. Последовавшие события опередили все замыслы: середина мая ознаменовалась новой волной кризиса, которая окончательно перечеркнула надежды на благополучное решение накопленных проблем. Как и в январе, все началось с попыток ряда инвесторов сыграть на понижение, но в отличие от того, что было зимой, на этот раз не нашлось инвесторов, привлеченных повышенной доходностью и готовых вкладывать новые деньги в Россию.

Эту вспышку кризиса удалось погасить за счет исключительного психологического шага Банка России – повышения ставки рефинансирования до 150% годовых[53]. Все понимали, что такой уровень процентной ставки не играет экономической роли, но показывает решимость властей удерживать стабильность национальной валюты. Однако стало очевидно, что это последний раз, когда использование инструментов денежной политики могло существенно повлиять на ситуацию на финансовых рынках. Логика развития кризисных явлений отныне целиком обуславливалась состоянием и перспективами бюджета, действенность инструментов денежной политики в таких условиях приблизилась к нулю. Для Банка России складывалась тяжелейшая ситуация: мы понимали всю остроту кризиса, мы могли предвидеть некоторые из возможных последствий дальнейшего ухудшения ситуации, но у нас к этому времени не было абсолютно никаких рычагов воздействия на ситуацию.

Из квартального обзора текущей ситуации в России, подготовленного МВФ

(июнь 1998)

Неустойчивость на финансовом рынке в конце мая служит напоминанием о необходимости энергичных усилий по выполнению программы в полном объеме. При том, что быстрота ответных действий, предпринятых властями, свидетельствует об их понимании того, что требуется делать в такой ситуации, чрезвычайно важно, чтобы в отличие от прошлого они избежали повторения случаев невыполнения мер, предусмотренных в программе, в полном объеме. Сейчас необходимо предпринять всяческие усилия к тому, чтобы фактические обязательства по расходам не превысили уровень, установленный в программе. Эта задача будет представлять особую сложность для правительства ввиду значительного размера сокращений, нажима, которому оно подвергнется, когда урезание расходов начнет «кусаться», а также из-за все еще недостаточной эффективности механизмов контроля за расходами. В то же время целевой показатель программы в отношении доходов представляет собой абсолютный минимум, и новому правительству необходимо будет обеспечить достижение этой цели. Нужно предпринять согласованные усилия по сбору налогов от крупнейших недоимщиков, усилению полномочий налоговых органов и совершенствованию институциональных основ сбора налогов, в первую очередь путем обеспечения необходимой политической поддержки инспекции по работе с крупными налогоплательщиками. Для решения налогово-бюджетных проблем необходимо решительным образом разорвать круг недосбора налогов в кассовой форме, принятия чрезмерных обязательств по расходам и накопления задолженности по расходам. В этой связи чрезвычайно важным шагом стала отмена операций по взаимозачету, который дополнительно подрывал стимулы к уплате налогов в наличной форме, и нельзя будет допускать никакого отхода от этой политики.

В это время мне довелось подробнейшим образом информировать ближайшее окружение Президента о развитии событий на финансовом рынке страны и предупредить о возможности самых неблагоприятных сценариев в будущем. Банк России настаивал на необходимости принятия в экстренном порядке самых решительных мер, направленных на противодействие кризису, в первую очередь, в деле сбора налогов и применении процедур банкротства. Казалось, что приводившиеся аргументы и доводы услышаны, но за исключением назначения Б. Федорова на должность руководителя Госналогслужбы реально ничего сделано не было.

Именно в этот момент руководству Банка России стало понятно, что всерьез рассчитывать на Правительство в поддержании долгосрочной стабильности не приходится. Попытки Банка России обратить внимание руководителей Правительства на ухудшение ситуации не вызывали никакой ответной реакции, его предложения, как правило, не рассматривались, в лучшем случае рассматривались с большой задержкой и сопровождались ничего не значащими резолюциями. Единственной надеждой оставались обращения к Президенту России, но и это срабатывало не всегда.

Из письма Банка России Президенту Российской Федерации

(20 мая 1998)

…В течение последней недели наблюдается ускоряющееся развитие кризисных явлений на рынке государственных ценных бумаг (ГКО—ОФЗ) и рынке корпоративных акций, что проявляется в резком падении их цен. Так, за последнюю неделю из-за падения цен ГКО—ОФЗ их доходности возросли с уровня 25—32% до уровня 45%. Сводные индексы корпоративных акций, которые отражают совокупное изменение цен наиболее ликвидных акций, упали на 15%. Снова возобновился отток иностранного капитала, вложенного в российские финансовые инструменты.

В целях противодействия кризисной ситуации Банк России принял решение о повышении своих процентных ставок с уровня 30% до уровня 36—40% с 18 мая и до уровня 50% с 19 мая с. г. На аукционе по размещению ГКО 20 мая Минфином России было направлено более 1 млрд рублей на выкуп погашаемых облигаций. Эти меры позволили несколько стабилизировать ситуацию, наметились первые признаки ее улучшения. Однако до полной нормализации еще далеко, поскольку в целом сохраняется настороженное отношение инвесторов к российской ситуации.

Банк России считает, что в основе текущего кризиса лежат в основном внутренние причины, хотя некоторым влиянием событий в Юго-Восточной Азии нельзя совсем пренебрегать. Главным фактором событий последних дней стала потеря инвесторами доверия к российским финансовым инструментам, вызванная отсутствием видимого улучшения ситуации в российской экономике.

Первой и наиболее серьезной проблемой российской экономики является состояние федерального бюджета. Несмотря на все усилия Правительства России не удается увеличить собираемость налогов. Платежи Минфина России по уплате процентов по обслуживанию долга превысили треть общих расходов бюджета. Сохраняется высокий уровень бюджетного дефицита, существенная часть которого финансируется за счет коротких и дорогих заимствований на внутреннем финансовом рынке.

Вторая проблема, серьезно беспокоящая инвесторов, это отсутствие улучшения в деле защиты прав собственности в России. Наряду с многочисленными конфликтами между акционерами и менеджерами, которые далеко не всегда решаются судами в пользу собственников, возникли два новых негативных момента. Во-первых, принятие вопреки позиции Президента России закона, ограничивающего участие нерезидентов в уставном капитале РАО ЕЭС уровнем 25%> при существующем уровне в 30%> при отсутствии каких-либо ориентиров относительно путей решения этой проблемы. Во-вторых, заявление Председателя Счетной палаты Российской федерации X. М. Кармокова о необходимости отказа от платежей по долгам Правительством России и принудительной реструктуризации государственного внутреннего долга. Если острота первой проблемы несколько снята заявлением Правительства России о намерении добиться судебной отмены действия указанного закона, то относительно второй до настоящего времени не последовало никакой реакции Правительства России.

Третья проблема, создающая определенную неустойчивость в отношении инвесторов к российской ситуации, – неопределенность в отношении планов и намерений Правительства России. Новый состав Правительства России оказался во многом неизвестным для широкого круга аналитиков и одних словесных заявлений о планах действий здесь явно недостаточно.

В данной ситуации Банк России рекомендовал Правительству России:

• в течение ближайших нескольких дней принять и опубликовать план решительных мер, направленных на укрепление доходной части федерального бюджета, включая внесение в Государственную Думу пакета чрезвычайных поправок в действующее законодательство;

• рассмотреть комплекс организационно-технических вопросов, связанных с работой государственных органов, отвечающих за формирование доходной части федерального бюджета;

• внести в кратчайший срок в Государственную Думу законопроект об отмене ограничений на права нерезидентов в отношении акций РАО ЕЭС и иска в Верховный суд о признании указанной нормы незаконной;

• обратиться с запросом в МВФ о предоставлении дополнительного кредита (SRF), средства которого могли бы быть использованы для выкупа государственных обязательств на внутреннем рынке.

Из письма М. Камдессю Б. Ельцину

(22 мая 1998)

…Я внимательно слежу за последними событиями в финансовой сфере России и хотел бы воспользоваться данной возможностью, чтобы изложить свои взгляды на ситуацию и свои мысли по поводу того, как Вы и Ваше правительство могли бы восстановить финансовую стабильность и достичь дальнейших успехов по оживлению экономического роста в Вашей стране. Недавние финансовые потрясения, затронувшие Россию и характеризующиеся высокими процентными ставками и давлением на валютном рынке, действительно вызывают серьезную озабоченность, поскольку могут подорвать достигнутые за последние несколько лет успехи по снижению инфляции и восстановлению экономики.

Недавние события на финансовых рынках в России отчасти связаны с негативными процессами на других развивающихся рынках, в особенности в Азии, и на мировых товарных рынках – в частности, на нефтяном. Они также, разумеется, отражают тот факт, что в налогово-бюджетной сфере по прежнему сохраняется серьезный дисбаланс, несмотря на предпринимаемые в последние несколько лет усилия по его сокращению. Этот дисбаланс обусловлен неудачами в области сбора налогов и сокращения расходов до такого уровня, который может быть реально профинансирован. Нерешенная проблема дефицита бюджета и все возрастающий объем государственного долга привели к тому, что российская финансовая система и экономика в целом чрезвычайно уязвима для изменения настроений инвесторов – как резидентов, так и нерезидентов. Одним из факторов, оказавших негативное воздействие на состояние финансового рынка, явился недавний шаг, предпринятый Государственной Думой, по сокращению доли иностранного участия в электроэнергетике, что привело к усилению обеспокоенности в отношении прав акционеров и собственников. Благодаря решительным действиям Банка России, как в самые последние дни, так и на протяжении нескольких последних месяцев, удалось стабилизировать финансовую ситуацию. Однако сохраняющийся высокий уровень процентных ставок – хотя и необходимый для стабилизации ситуации на финансовых рынках – не соответствует задаче восстановления экономического роста и благосостояния страны. Действия только Банка России будут недостаточны в условиях сохраняющихся проблем с бюджетом и растущей необходимости в заимствованиях правительства.

…Подход к ужесточению налогово-бюджетной политики должен быть сбалансированным и включать действия по мобилизации дополнительных доходов в бюджет… Это вызывает особую необходимость осуществления незамедлительных дополнительных мер, направленных на ужесточение сбора налогов, в том числе посредством обращения взыскания на финансовые активы и недвижимое имущество предприятий и посредством применения процедур банкротства с тем, чтобы обеспечить сбор причитающихся сумм и должный уровень собираемости налогов… Разумеется, для реализации данных мер потребуется принятие Государственной Думой некоторых поправок к налоговому законодательству. Действительно, участие Думы обязательно – в частности, потому, что при отсутствии дополнительных доходов бюджета бремя ужесточения налогово-бюджетной политики в еще большей степени ляжет на процесс сокращения бюджетных расходов…

Г-н Президент, я понимаю, что данные меры сложны, но их реализация уже неоднократно откладывалась. Непринятие их в настоящий момент может привести к усугублению финансовых сложностей. Если это произойдет, то обстоятельства вынудят Россию принимать еще более жесткие меры. Хочу Вас заверить: я обращаю Ваше внимание на эти обстоятельства только потому, что разделяю Вашу озабоченность, связанную с обеспечением дальнейших успехов по достижению финансовой стабильности и экономического роста в России. Как всегда, МВФ готов сотрудничать с Вашим правительством и оказывать содействие в Ваших усилиях по достижению этих важнейших задач…

Дело доходило до абсурда: страна явно попала в тяжелейший финансовый кризис, а предложение Банка России о начале новых переговоров с МВФ не принималось Правительством. Повторялась история с подписанием Заявления об экономической политике: многочисленные противоречивые выступления чиновников различного уровня по этому вопросу (будем обращаться или не будем обращаться) запутали не только российскую общественность, но и руководителей МВФ и стран «семерки», которые стали делать заявления о том, что «Россия сама в состоянии справиться со своими проблемами, не прибегая к дополнительной поддержке». Самое поразительно, что такие заявления продолжались и после визита заместителя Министра финансов О. Вьюгина в Вашингтон в середине июня, когда он передал в МВФ официальный запрос Правительства о начале таких переговоров. Все это порождало у сторонних наблюдателей ощущение полного развала системы власти в России.

Российские власти пошли на прямой диалог с международными инвесторами, начав регулярные встречи с ними в Белом Доме. Но на этих встречах высказывания со стороны Правительства были слишком общими, цифры не до конца выверенными, обещания не подкреплялись реально принятыми решениями. Это стоило дорогого: объем получаемой инвесторами информации возрастал с каждым днем, анализ ситуации в России становился все более глубоким, уже нельзя было скрывать серьезнейшие изменения в платежном балансе, всеобщий интерес стали вызывать перспективы финансирования дефицита федерального бюджета.

Выход России на рынок внешних заимствований в июне и выпуск еврооблигаций с уровнем платежей по купону, превышающим 12% процентов, стал индикатором того, что надежных источников финансирования у государства не остается – на такой уровень доходности при размещении своих обязательств идут только страны, находящиеся в безвыходном положении. Инвесторам в этой ситуации было уже недостаточно заявлений о намерениях, они хотели видеть конкретные дела Правительства, а их так и не последовало. Это было очевидно иностранным и российским аналитикам, это было очевидно Банку России, но Правительство упорно не соглашалось с такой оценкой ситуации и продолжало готовить планы и программы.

Из письма Банка России Президенту Российской Федерации

(22 июня 1998)

…удалось стабилизировать ситуацию на валютном рынке и предотвратить девальвацию российского рубля, несмотря на действие целого ряда неблагоприятных для России внешних и внутренних факторов (падение мировых цен на нефть, газ, низкая собираемость налогов и др.). Однако в целом качественного улучшения ситуации на финансовом рынке не наступило. Главным фактором сохранения негативных тенденций сегодня является недоверие инвесторов к средней долгосрочным перспективам устойчивости российского рубля, связанное с неулучшающимся положением дел с бюджетом. Негативная оценка международными финансовыми организациями, инвестиционными институтами способности Правительства России предпринять решительные действия по активизации экономических преобразований, по укреплению федерального бюджета приводит к существенному изъятию иностранных инвестиций из России, падению цен на российские государственные бумаги, к повышенному спросу на иностранную валюту. Как результат всего этого уровень процентных ставок на финансовом рынке превышает 50% годовых.

…Во второй декаде июня не удалось закрепить положительные тенденции, и ситуация снова начала обостряться. В течение второй декады июня Банк России продал 1,25 млрд долларов, т. е. объем среднедневных продаж превысил 200 млн долларов. В целом, за период с начала года золотовалютные резервы Банка России сократились с 17,2 млрд долларов до 14,8 млрд долларов. Существенным фактором, обострившим ситуацию, стала отсрочка в выделении кредита со стороны МВФ из-за невыполнения Россией ряда предварительных мер. Это крайне негативно сказалось на финансовых рынках, поскольку инвесторы считают, что согласие с МВФ должно быть ключевым приоритетом для Правительства России в сегодняшних условиях.

В этой ситуации начинающиеся на днях переговоры с МВФ о предоставлении резервного фонда в объеме до 10 млрд долларов играют ключевую роль. Для благоприятного развития событий переговоры с МВФ необходимо завершить до конца июня с. г. с тем, чтобы получение резервного кредита стало возможным в первой половине июля. С другой стороны, затяжка с проведением переговоров или их чрезмерное затягивание могут возродить панические настроения среди инвесторов. Такое развитие событий резко повысит угрозу давления на рубль, поставит под угрозу наши возможности по удержанию обменного курса рубля в пределах ранее объявленных границ.

Участившиеся в последнее время разговоры о возможности использования «управляемой» девальвации рубля для решения текущих проблем российской экономики свидетельствуют о полном непонимании сторонниками этой идеи всех последствий такого шага. Банк России абсолютно уверен, что девальвация рубля не может быть «подконтрольной». Воздействие ускоренного падения курса рубля на социально-экономические процессы будет настолько сильным, что может привести к массовым социальным протестам, к возникновению принципиально новых негативных явлений типа банковского кризиса, массового банкротства крупнейших российских компаний и т. д. Можно твердо утверждать, что девальвация рубля приведет к катастрофическим последствиям для экономики и государства.

Переговоры с МВФ обещают быть крайне трудными и сложными. Даже в случае их успеха, выделение денег России будет обусловлено не согласованием программы действий, а реализацией ряда предварительных мер. Главными из них станут безусловно шаги по укреплению доходной базы бюджета. Часть этих мер потребует внесения изменений в действующее законодательство. Однако представляется маловероятным, что Государственная Дума поддержит в нынешних условиях любые инициативы Правительства России.

В сложившейся ситуации Банк России считает необходимым:

Незамедлительно внести в Государственную Думу пакет законопроектов, предусматривающих внесение изменений в действующее законодательство, направленных на укрепление доходной части бюджета.

Потребовать от Федерального Собрания рассмотрения и принятия в полном объеме указанного пакета в ускоренном режиме (в течение одной-двух недель).

В случае неспособности или вызванного политическими мотивами отказа законодательных органов власти от выполнения указанных требований в короткие сроки, руководство России должно быть готовым к принятию всех необходимых решений Указами Президента Российской Федерации. (Именно так поступил Президент Украины в конце прошлой недели.)

Правительству России сконцентрировать максимум внимания на практическом претворении в жизнь уже принятых решений и тех решений, подготовка которых завершается.

Тем временем ситуация на рынке ГКО—ОФЗ обострялась с каждой неделей: уровень доходности постепенно достиг 50% годовых, заимствования при таком уровне процентных платежей делали бюджет 1999 года абсолютно невыполнимым, поскольку доля процентных платежей могла превысить 40% от суммы расходов бюджета. Такой объем процентных платежей не позволял спланировать бюджет, который мог бы соответствовать основным макроэкономическим параметрам, согласованным с МВФ. Новые заимствования давались Минфину труднее и труднее, несмотря на помощь Сбербанка, который выставлял заявки по более выгодным для Минфина ценам.

Развязка наступила в среду 17 июня. Получив реестр заявок участников аукциона с заявками, уровень доходности которых превышал 50%, Минфин принял решение отказался даже от частичного размещения новых выпусков ценных бумаг. Такое решение было бы оправдано, если бы у Минфина нашлось достаточно средств для расплаты по старым долгам, но инициативы нового руководителя Госналогслужбы давали больше информационных новостей, но меньше налоговых поступлений. В результате вся сумма, необходимая для погашения ранее эмитированных ценных бумаг (почти 6,8 млрд рублей), была «одолжена» Минфином у Банка России[54]. Не погасив эту задолженность, в следующую среду Минфин «позаимствовал» таким же образом еще около 3,6 млрд рублей.

Эти рубли, которые получили участники рынка, были избыточными для них. Спрос на деньги со стороны реального сектора снижался из-за роста процентных ставок и восстановления в начале лета практики налоговых зачетов (уплаты налогов без движения денежных средств у налогоплательщика). Количество финансовых инструментов, доступных участникам рынка, не росло, а их привлекательность снижалась из-за устойчивого падения цен. Как обычно бывает в таких ситуациях, вся сумма «избыточных» рублей была направлена участниками рынка на приобретение иностранной валюты. Тем более что в это время стало ощущаться прекращение внешнего финансирования российской экономики: привлечь внешние кредиты не удавалось никому, предоставленные ранее российским предприятиям и банкам внешние кредиты не пролонгировались, и кредиторы настаивали на их возврате, падение цен на российские ценные бумаги, которые выступали обеспечением под полученные кредиты, требовало внесения новых сумм в качестве страховых платежей. Воспроизводилась ситуация ноября предыдущего года: одной рукой Банк России давал рынку рубли, другой – обменивал рубли на иностранную валюту Болезненные уроки того времени были слишком свежи в памяти Центрального банка, чтобы второй раз наступать на те же грабли. Кроме того, Банк России считал, что неурегулированная задолженность Минфина по результатам аукциона есть не что иное, как кредит ему со стороны Банка России, предоставление которых запрещено законом. Но все попытки обсудить эту проблему не приводили к результатам. Премьер-министр был занят подготовкой своего выступления на расширенном заседании Правительства, где он собирался объявить свою программу действий, и ему было не до таких «мелочей». Минфин уверял премьера, что вопрос «чисто технический», и обещал заплатить, как только будут деньги. В этой ситуации единственным способом для Банка России заставить Правительство обсуждать эту проблему было использование «силовых» методов давления. После обсуждения вопроса на Совете директоров соответствующее письмо было направлено в Минфин России.

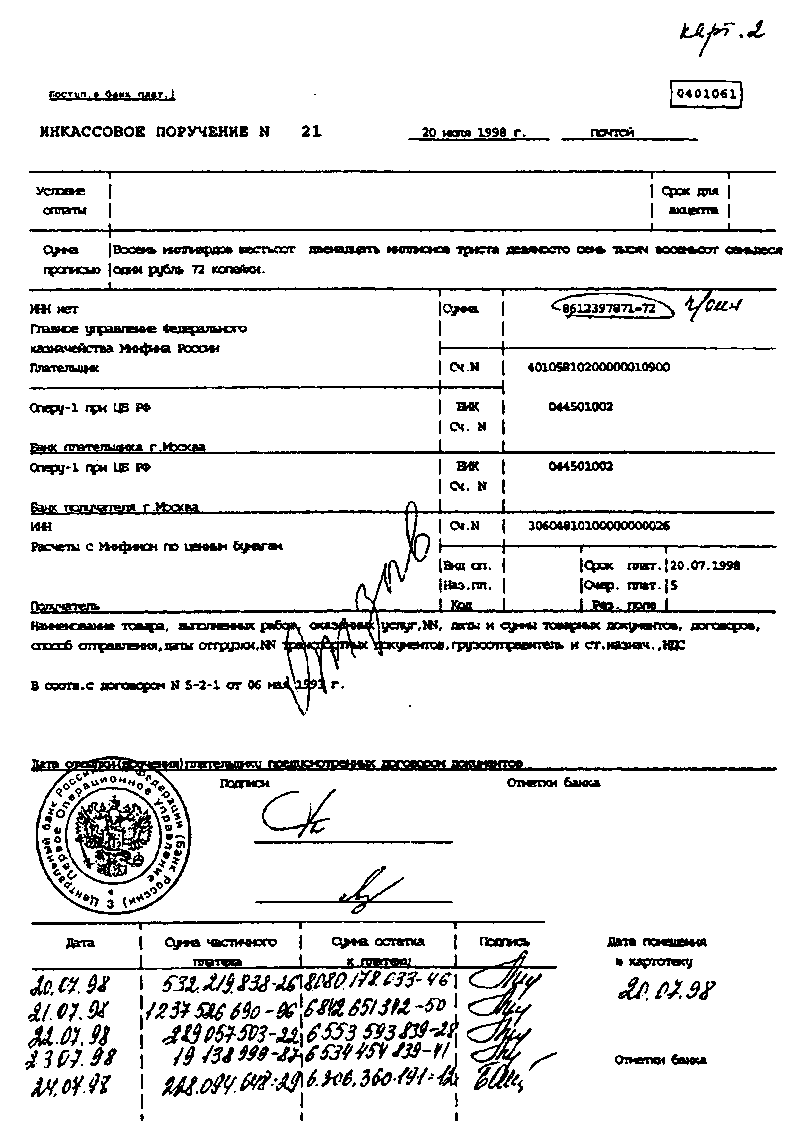

Из письма Банка России Министру финансов Российской Федерации

(26 июня 1998)

…Банк России, учитывая сложную ситуацию на финансовых рынках, просит вас рассмотреть вопрос о более быстром погашении задолженности по расчетам…

По результатам аукционов 17 июня 1998 г. у Минфина России образовалась задолженность по расчетам перед Банком России в сумме 4. 931. 770. 627-37 руб., которая не погашена до настоящего времени. В дополнение к этому, по результатам аукционов 24 июня 1998 г. у Минфина России образовалась задолженность в сумме 3. 569. 632. 336-24 руб. В целом, на утро 26 июня 1998 г. задолженность Минфина России по расчетам перед Банком России составляет 8. 501. 402. 959-61 руб.

В связи с изложенным, Банк России информирует Вас о том, что в случае непогашения задолженности по расчетам, образовавшейся 17 июня с. г., до конца рабочего дня 26 июня с. г. Банк России вынужден будет списать со счетов Минфина России в Банке России соответствующие суммы в погашение указанной задолженности. В случае списания средств с валютных счетов Минфина России конверсия иностранной валюты в российские рубли будет осуществлять по официальному курсу Банка России на дату списания средств.

Но и угрозы не работали. Никто не верил в то, что Банк России решится на такой шаг. Единственным аргументом, который оказал свое действие в тот момент, стало информирование А. Чубайса, который возглавлял российскую делегацию на переговорах с МВФ, о том, что непогашение Минфином образовавшейся задолженности к 30 июня приведет к нарушению выполнения параметров денежной программы и поставит под угрозу срыва продолжение переговоров. В результате А. Чубайсу удалось убедить С. Кириенко и Минфин в необходимости погашения всей суммы задолженности, что было сделано 30 июня.

Но рецепт решения бюджетных проблем Минфином был найден. И на следующий день все началось снова. С начала июля это «чудодейственное средство» стало использоваться каждую среду: аукционы по размещению новых выпусков отменялись, а Минфину каким-то странным для посторонних наблюдателей образом удавалось расплачиваться с инвесторами. Иногда Минфину удавалось погасить некоторую часть задолженности за счет внешних займов (июньский транш МВФ, кредит Мирового банка, размещение еврооблигаций и т. д. Минфин «пылесосил» внешние рынки, пытаясь получить деньги практически под любые проценты), но только для того, чтобы в ближайшую среду снова занять у Центрального банка.

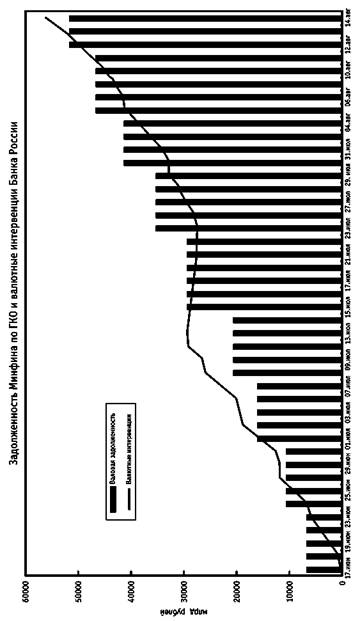

Задолженность Минфина быстро нарастала, и к середине июля ее размер превысил 13,3 млрд рублей. Естественно, все полученные рублевые ресурсы инвесторы вкладывали в иностранную валюту. Центральный банк проводил валютные интервенции и терял резервы. Это означало, что потеря более чем двух миллиардов долларов из валютных резервов Центрального банка в июле была вызвана тем, что Банк России фактически кредитовал Минфин. Происходило ослабление денежной политики, наиболее вероятным последствием чего могла стать утрата общей макроэкономической стабильности в стране.

Самое парадоксальное состояло в том, что по-прежнему никто не хотел всерьез обсуждать эту проблему. Минфин вообще не видел в этом ничего страшного и считал, что следует продолжать политику получения средств от Центрального банка[55]. Миллиарды рублей выплескивались на финансовый рынок и подпитывали силы игроков, давивших на рубль. Оборот валютного рынка многократно возрос, спрос на иностранную валюту стал приобретать характер ажиотажного. Это становилось видно всем участникам рынка и еще больше разогревало их аппетиты.

К этому моменту в Банке России было принято окончательное решение о переходе в ближайшем будущем к плавающему курсу рубля. Казалось, что август – самое подходящее для этого время: давление на валютном рынке традиционно ослабевает, и есть возможность перейти к плавающему курсу, получив относительно спокойную ситуацию на две-три недели для сохранения прежней динамики курса. Но выброс каждую неделю трех-четырех миллиардов рублей для погашения очередного выпуска ГКО перечеркивал эти надежды и все усилия Центрального банка по ужесточению денежной политики. Ситуация зашла в тупик – с одной стороны, переход к плавающему курсу в такой ситуации неизбежно будет сопровождаться существенным падением рубля, с другой стороны, отказ от перехода к плавающему курсу сделает практически неизбежной разовую девальвацию рубля.

Попытки Банка России перевести разговор в плоскость обсуждения приближающихся последствий такой политики и объяснить, что фактически Правительство своими руками разрушает основы макроэкономической стабильности, толкает страну к экономической катастрофе, были «гласом вопиющего в пустыне».

Из письма Банка России Председателю Правительства Российской Федерации

(10 июля 1998)

…Главная особенность текущей ситуации заключается в том, что положение на рынке государственных ценных бумаг и валютном рынке невозможно нормализовать, используя имеющиеся в распоряжении Банка России инструменты денежно-кредитной политики: ставки рефинансирования, ломбардного кредитования, операции на открытом рынке, краткосрочные депозиты, применяемые для стерилизации рублевой ликвидности коммерческих банков-участников валютного рынка.

Основным источником потока денежных средств, оказывающих давление на обменный курс рубля и валютные резервы Банка России, стали еженедельные выплаты Министерством финансов держателям государственных ценных бумаг с наступившими сроками погашения. Несмотря на чрезвычайно высокую текущую доходность ГКО—ОФЗ полученные при погашении денежные ресурсы практически не реинвестируются на рынке государственных ценных бумаг, а большая их часть направляется на покупку иностранной валюты. Данные показывают, что такой стратегии в настоящее время придерживаются как инвесторы-нерезиденты, так и частные российские коммерческие банки.

Наибольшее беспокойство у участников рынка вызывает низкий уровень валютных резервов Банка России, заметно уступающих по стоимости портфелю ГКО—ОФЗ, принадлежащему нерезидентам, а также наблюдающаяся в текущем году тенденция к увеличению этого расхождения. На 5 июля 1998 г. превышение номинальной стоимости портфеля нерезидентов над валютными резервами составило 11,3 млрд долл. США. В ближайший месяц выплаты по погашению государственных ценных бумаг должны составить свыше б млрд долл. США (по текущему курсу). Такая ситуация вызывает у инвесторов ожидания единовременной резкой девальвации рубля и приводит к выводу средств из рублевых финансовых инструментов.

Потеря валютных резервов на общем фоне бегства от рубля может вынудить Банк России принять решение об отказе от поддержания обменного курса российского рубля, что приведет к неконтролируемому падению стоимости национальной валюты. Такое развитие событий отбросит российскую экономику на несколько лет назад и перечеркнет все достижения, достигнутые в области финансовой стабилизации. Будет серьезно подорвано доверие к российской национальной валюте со стороны международного финансового сообщества, внутри страны начнется новый стремительный виток «долларизации» экономики, резко возрастет темп инфляции.

Одним из наиболее тяжелых последствий подобного развития событий станет перевод сбережений населения в иностранную валюту. Депозиты и вклады населения в Сбербанке и коммерческих банках составляют сейчас около 160 млрд руб. Можно предположить, что в связи с резким снижением обменного курса рубля не менее половины этих денег будет конвертирована в иностранную валюту. Таким образом, дополнительный спрос на валюту со стороны населения может составить около 12—13 млрд долл. (по текущему курсу)…

В Правительстве не было ни одного человека, который мог бы обсуждать весь спектр макроэкономических проблем, там просто не хватало квалифицированных людей с соответствующими опытом и знаниями. (Так же как не было в Правительстве и людей, которые могли бы вести переговоры с международными финансовыми организациями. Не случайно, видимо, было в этой ситуации назначение А. Чубайса на странную должность – специальный представитель Президента на переговорах.) В результате страна шаг за шагом приближалась к катастрофе, но никто не хотел задуматься об этом.

Из служебной записки автора Председателю Банка России

(12 июля 1998)

Можно однозначно констатировать, что на нашем рынке сложилась паническая ситуация, где основными паникерами выступают резиденты. Ситуация подогревается отсутствием каких-либо действий Правительства и нашими регулярными «вспрысками» ликвидности по средам, что позволяет поддерживать достаточность средств для давления на рубль…

В своей позиции я исхожу из следующего.

Главная проблема сегодня – слабость бюджета и жесткая денежная политика, ориентированная на стабильность рубля. В этой ситуации Банк России должен решить, что делать: или ослаблять денежную политику (читай – девальвация и хаос), или ставить Правительство в такую ситуацию, когда оно вынуждено будет укреплять бюджет или объявлять мораторий на возврат долгов и уходить в отставку. Мы не можем больше решать проблемы Правительства, т. к. это рушит основы нашей политики.

Совершенно понятно, что Правительство не ставит перед собой никаких целей, и тем более в части денежной политики. Мы вынуждены действовать в одиночку и быть готовыми к публичному конфликту с Правительством.

Как институт Банк России не может отказаться от своих обязательств на рынке ГКО (осуществлять погашение по средам при отсутствии денег у Минфина. – С.А.), но их исполнение делает нас заложниками Правительства и ответственными за развитие ситуации…

Конфликт по вопросу о долгах Минфина перед Банком России проходил «за кулисами» (он всплыл в «Независимой газете» из-за осознанной утечки материалов из Минфина после перехода Банка России к более решительным действиям). В этот момент Банк России не имел права затевать публичное обсуждение своих взаимоотношений с другими государственными структурами, поскольку в завершающей стадии находились июльские переговоры с МВФ, а такие «новости», безусловно, сделали бы невозможным их продолжение.

Содержательное обсуждение этой проблемы в Правительстве началось только в последней декаде июля после завершения переговоров с МВФ, когда стало понятно, что такие действия приведут к тотальному провалу в выполнении денежной программы. Но и в этом случае решающим аргументом стала не угроза дестабилизации экономики, а «силовое давление» – 20 июля Центральный банк начал реальное списание средств со счетов Минфина в погашение накопленной задолженности, было списано 532,2 млн рублей. Это означало, что все деньги, которые попадали на счета Минфина, должны отныне направляться на погашение задолженности перед Центральным банком. Всех поступлений в бюджет не хватало даже на расплату по долгам. Только таким способом можно было показать Минфину и Правительству всю остроту и опасность сложившейся ситуации.

Однако и теперь дискуссии не носили характера обсуждения причин возникновения проблемы и поиска реальных путей ее решения, а сводились к попыткам убедить Центральный банк в необходимости скорейшего «разблокирования» счетов Минфина. На очередном совещании у премьер-министра 27 июля в ответ на мой прямой вопрос: «Что правительство собирается делать для выплаты зарплаты Президенту, если все налоги идут на обслуживание долга, а в долг больше не дают?» прозвучал ответ: «Налоги мы собрать не сможем, предлагайте, что делать»[56].

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Развязка

Развязка В субботу Чубайс и Дубинин вернулись в Москву. Вместе с Гайдаром, Задорновым, Алексашенко и Вьюгиным они составили ядро российской команды, пытавшейся найти выход из кризиса и консультировавшей Кириенко относительно имевшихся у него возможностей. Они

«Золотая развязка»: некоторые очевидные последствия

«Золотая развязка»: некоторые очевидные последствия Трудно сказать, какой будет реакция общества на открывшийся факт мошенничества со стороны денежных властей стран «золотого миллиарда». Очевидно, что доверие к центральным банкам (а также связанным с ними

Развязка: протестовал против войны, лежа на пляже

Развязка: протестовал против войны, лежа на пляже Раздел «Дополнительная информация» предполагает сведения о том, насколько вы владеете иностранным языком, компьютером, автомобилем (есть ли у вас водительские права – это может быть важно, если предполагаются разъезды,

Развязка: протестовал против войны, лежа на пляже

Развязка: протестовал против войны, лежа на пляже Раздел «Дополнительная информация» предполагает сведения о том, насколько вы владеете иностранным языком, компьютером, автомобилем (есть ли у вас водительские права - это может быть важно, если предполагаются разъезды,

Развязка

Развязка После кульминации сделайте небольшую паузу. Многие мои клиенты признаются, что пауза заставляет их нервничать, так как они боятся потерять внимание аудитории. Между тем пауза создает обратный эффект. Она позволяет вашим слушателям лучше осознать и переварить