Глава 12. Имущественное неравенство в мире в XXI веке

До настоящего момента мы рассматривали динамику имущественного неравенства исключительно через национальную призму. Конечно, мы неоднократно отмечали ключевую роль, которую играли зарубежные активы во Франции и в Великобритании в XIX веке и в Прекрасную эпоху. Однако этого недостаточно, поскольку вопрос о зарубежных вложениях касается прежде всего будущего. Поэтому теперь нам следует исследовать динамику имущественного неравенства в мировом масштабе и рассмотреть основные силы, действующие в начале XXI века. Не приведут ли силы финансовой глобализации к такой высокой концентрации капитала в начинающемся столетии, которая превзойдет все показатели прошлого, — или, быть может, это уже произошло?

Мы начнем изучение этого вопроса с рассмотрения личных состояний (будет ли в XXI веке безгранично расти доля мирового капитала, принадлежащая сверхбогатым собственникам, фигурирующим в рейтингах различных журналов?), а затем изучим его на уровне неравенства между странами (будут ли страны, богатые сегодня, принадлежать нефтедобывающим странам, Китаю или же своим собственным миллиардерам?). Однако начать мы должны с той силы, которую до сих пор не учитывали и которая будет играть ведущую роль в анализе всех этих процессов: речь идет о неравенстве в доходности капитала.

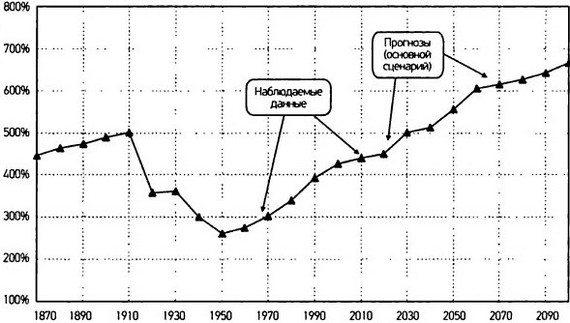

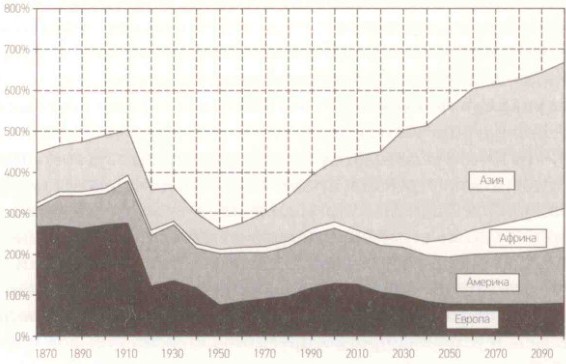

Неравенство в доходности капитала. В экономических моделях есть привычная гипотеза, которая гласит, что капитал приносит одинаковую среднюю доходность всем его держателям, будь то крупным или мелким. Однако это далеко не очевидно: вполне возможно, что обладатели более крупных состояний получают более высокую доходность. Это можно объяснить несколькими причинами. Самая очевидная из них заключается в том, что у тех, кому принадлежит 10 миллионов евро, есть больше средств для того, чтобы нанять финансовых посредников и других управляющих состоянием, чем у тех, кто располагает 100 тысячами евро, а обладателям одного миллиарда евро это сделать еще проще, чем владельцам 10 миллионов. В той мере, в которой посредники помогают определить наиболее выгодные вложения, эффект масштаба, связанный с управлением портфелями («экономия на масштабе»), автоматически приводит к тому, что более крупные состояния имеют более высокую среднюю доходность. Вторая причина состоит в том, что, когда имеешь серьезные резервы, проще идти на риск и проявлять терпение, чем когда у тебя почти ничего нет. По этим двум причинам — а все указывает на то, что на практике первая из них важнее второй, — вполне вероятно, что при средней доходности капитала на уровне 4 % в год самые крупные состояния приносят больше, например до 6–7 % в год, тогда как небольшие состояния вынуждены довольствоваться средней доходностью в размере всего 2–3 % в год. Действительно, как мы увидим, в последние десятилетия самые крупные состояния в мире (в том числе и наследственные) росли в среднем очень высокими темпами (около 6–7 % в год), заметно превышавшими рост имущества в целом.

Сразу видно, что такой механизм может привести к радикальному расхождению в распределении капитала. Если состояния верхней децили или верхней центили в мировой иерархии капитала структурно растут быстрее, чем имущество нижних децилей, то имущественное неравенство обнаруживает тенденцию к бесконечному расширению. Этот процесс может принять небывалые масштабы в рамках новой мир-экономики. При приложении закона накопленных процентов, описанного в первой главе, обнаруживается, что такой механизм расхождения может действовать очень быстро и что если он применяется без каких-либо ограничений, то доля самых крупных состояний в мировом капитале за несколько десятилетий может достичь чрезвычайно высокого уровня. Неравенство в доходности капитала является силой, которая усиливает и усугубляет последствия неравенства, выраженного формулой r > g. Оно подразумевает, что разница между r и g может быть выше для более крупных состояний и при этом оставаться неизменной в масштабах всей экономики в целом.

С чисто логической точки зрения и в этом случае единственной «естественной» силой сопротивления — т. е. не зависящей от какого-либо вмешательства государства — является рост. Пока в мире сохраняются высокие темпы роста, взлет очень крупных состояний остается относительно умеренным в том смысле, что превышение темпов их увеличения над средними темпами роста доходов и имущества не выглядит непропорциональным. Так, если темпы мирового роста составляют около 3,5 % в год, как это было в период между 1990 и 2012 годом и как, возможно, будет с 2012 по 2030 год, отрыв самых крупных состояний в мире, разумеется, не проходит незамеченным, однако впечатляет не так сильно, как в том случае, если бы темпы роста составляли бы всего 1 или 2 % в год. Кроме того, сильный мировой рост в настоящее время в значительной степени обуславливается демографической составляющей и отражает приток состояний из развивающих стран в число самых крупных состояний планеты, что создает впечатление сильного и быстрого обновления и в то же время порождает все возрастающее и гнетущее чувство отставания в богатых странах, которое порой затмевает все прочие тревоги. Однако в более долгосрочной перспективе — когда мировой рост сократится до более низкого уровня — самым тревожным механизмом неравенства представляется тот, что вытекает из неравенства в доходности капитала, вне зависимости от того, кто кого догоняет на международной арене. В долгосрочном плане имущественное неравенство внутри каждой страны, безусловно, вызывает еще больше беспокойства, чем неравенство между странами.

Исследование вопроса о неравенстве в доходности капитала мы начнем через призму международных рейтингов индивидуальных состояний. Далее мы изучим доходность целевых капиталов крупных американских университетов: этот вопрос может показаться анекдотическим, однако он позволяет ясно и беспристрастно исследовать неравенство в доходности в зависимости от размеров начального портфеля. Затем мы исследуем вопрос суверенных фондов, прежде всего нефтедобывающих стран и Китая и их доходности, что позволит нам вернуться к проблеме имущественного неравенства между странами.

Эволюция мировых рейтингов состояний. Среди исследователей считается хорошим тоном не придавать особого значения рейтингам состояний, которые публикуются различными журналами («Forbes» в Соединенных Штатах и многими другими во всех остальных странах). Действительно, эти данные далеки от совершенства и грешат серьезными методологическими проблемами (это эвфемизм). Однако их достоинство состоит в том, что они есть и пытаются ответить, как могут, на настойчивое и законное требование общества о предоставлении информации по одному из важнейших вопросов нашего времени, который касается распределения богатства в мировом масштабе и его эволюции. Исследователям следовало бы больше придерживаться такого подхода. Кроме того, важно осознавать, что нам остро не хватает надежных источников информации относительно динамики развития имущества в мире. Национальные власти и официальные статистические институты не поспевают за интернационализацией имущества, а предлагаемые ими инструменты наблюдения — например, опросы домохозяйств в данной конкретной стране — не позволяют корректно анализировать процессы, протекающие в начале XXI века. Рейтинги состояний, предлагаемые журналами, могут и должны быть улучшены, прежде всего путем их сопоставления с административными, налоговыми и банковскими источниками, однако было бы контрпродуктивно и нелепо вовсе их игнорировать, тем более что в настоящее время административные источники очень плохо согласованы на международном уровне. Поэтому мы попытаемся определить, какие полезные уроки можно извлечь из этих списков богачей.

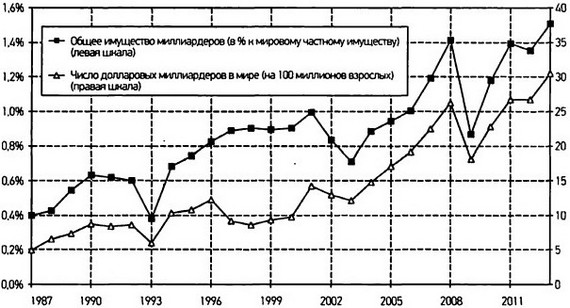

Старейшим и наиболее систематическим рейтингом является список миллиардеров мира, публикуемый с 1987 года американским журналом «Forbes». Каждый год журналисты этого издания пытаются установить полный список всех людей в мире, чистое состояние которых превышает один миллиард долларов, и применяют для этого самые разные источники. Этот рейтинг с 1987 по 1995 год возглавлял японский миллиардер, с 1995 по 2009 год — американский, а с 2010 года — мексиканский. Согласно «Forbes», в 1987 году на планете насчитывалось всего 140 долларовых миллиардеров, а в 2013 году их число превысило 1 400, т. е. выросло в 10 раз. Их общее имущество росло еще быстрее, увеличившись с 300 миллиардов долларов в 1987 году до 5,4 триллионов в 2013, т. е. почти в 20 раз (см. график 12.1). Однако, если учесть инфляцию и мировой рост с 1987 года, эти впечатляющие цифры, тиражируемые каждый год всеми мировыми СМИ, становится трудно интерпретировать. Если сопоставить их с населением планеты и с общим объемом частного имущества в мировом масштабе (эволюцию которого мы исследовали во второй части книги), то мы получим следующие результаты, которые имеют несколько больше смысла. Мировое население насчитывало всего пять миллиардеров на 100 миллионов взрослых в 1987 году и 30 в 2013 году; миллиардеры владели всего 0,4 % мирового частного имущества в 1987 году, тогда как в 2013 году им принадлежало уже более 1,5 %, что позволило им побить предыдущий рекорд, установленный в 2008 году, накануне мирового финансового кризиса и банкротства Lehman Brothers (см. график 12.2)[426]. Однако такое изложение данных остается туманным: нет ничего удиви тельного в том, что группа, насчитывающая в шесть раз больше людей в соотношении с населением, владеет вчетверо большей долей мирового имущества.

График 12.1

Миллиардеры, согласно рейтингу «Forbes», в 1987–2013 годах.

Примечание. По данным «Forbes», с 1987 по 2013 год число долларовых миллиардеров в мире выросло со 140 до 1 400, а их общее имущество увеличилось с 300 миллиардов до 5,4 триллионов долларов. Источнини: piketty.pse.ens.fr/capital21с.

График 12.2

Миллиардеры в соотношении к мировому населению и имуществу в 1987–2013 годах.

Примечание. С 1987 по 2013 год число миллиардеров на 100 миллионов взрослых выросло с 5 до 30. а доля их имущества выросла с 0.4 до 1.5 %.

Источники: piketty.pse.ens.fr/capital21с.

Единственный способ придать смысл этим рейтингам состояний состоит в исследовании эволюции имущества, принадлежащего фиксированному проценту мирового населения, например одной двадцатимиллионной самых богатых взрослых планеты, т. е. примерно 150 человек из трех миллиардов взрослых в конце 1980-х годов и 225 из 4,5 миллиардов в начале 2010-х годов. В этом случае можно констатировать, что средний размер имущества вырос с 1,5 миллиарда долларов в 1987 году до примерно 15 миллиардов в 2013 году, увеличиваясь быстрее инфляции в среднем на 6,4 % в год[427]. Если же рассмотреть одну стомиллионную самых богатых людей планеты, т. е. 30 человек из трех миллиардов в конце 1980-х годов и 45 из 4,5 миллиардов в начале 2010-х годов, то обнаруживается, что средний размер их имущества вырос с трех миллиардов до примерно 35 миллиардов долларов, т. е. темпы его роста были еще выше — на 6,8 % быстрее инфляции. Для сравнения: средний размер имущества на душу населения в мире рос на 2,1 % в год, а средний мировой доход — на 1,4 %, как мы напомнили в таблице 12.1[428].

Таблица 12.1 Темпы роста крупнейших состояний в 1987–2013 годах Реальные средние ежегодные темпы (после вычета инфляции) Период с 1987 по 2013 год Одна стомиллионная самых богатых (примерно 30 взрослых на три миллиарда в 1980-е годы.45 человек на 4,5 миллиарда в 2010-е годы) 6,8% Одна двадцатимиллионная самых богатых (примерно 150 взрослых на три миллиарда в 1980-е годы. 225 человек на 4,5 миллиарда в 2010-е годы) 6.4% Среднее мировое имущество на одного взрослого 2.1% Средний мировой доход на одного взрослого 1.4% Взрослое население в мире 1,9% Мировой ВВП 3.3% Примечание. С 1987 по 2013 год крупнейшие мировые состояния росли на 4–7 % в год. тогда как мировое среднее имущество ежегодно увеличивалось на 2.1 %. а мировой средний доход — на 1,4 %. Все указанные показатели темпов роста очищены от инфляции (составлявшей 2.3 % в период с 1987 по 2013 год). Источники: piketty.pse.ens.fr/capital21с.Подытожим: с 1980-х годов имущество в мировом масштабе в среднем росло немного быстрее, чем доходы (этот тот самый феномен повышения соотношения между капиталом и доходом, который мы исследовали во второй части), а самые крупные состояния росли намного быстрее, чем средний размера имущества (этот новый факт четко прослеживается по рейтингам «Forbes» в той мере, насколько их можно считать надежными).

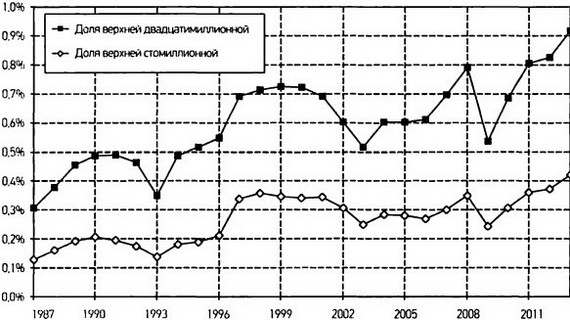

Можно отметить, что точные выводы довольно сильно зависят от рассматриваемого года. Например, если мы обратимся к периоду 1990–2010 годов, а не 1987–2013 годов, то реальные темпы роста крупнейших состояний снизятся с 6–7 % в год до 4 %[429]. Это обусловлено тем фактом, что 1990 год был верхней точкой в мировом биржевом цикле и в цикле развития рынка недвижимости, тогда как 2010 год представлял собой намного более низкую точку (см. график 12.2). Тем не менее какие бы годы мы ни выбирали, структурный ритм увеличения крупнейших состояний всегда оказывается намного выше — как минимум в два раза, — чем рост среднего дохода и среднего размера имущества. Если мы исследуем эволюцию доли различных миллионных долей крупнейших состояний в мировом имуществе, то мы обнаружим ее приумножение в три с лишним раза менее чем за 30 лет (см. график 12.3). Конечно, объемы остаются довольно ограниченными, когда выражаются в пропорции к мировому населению, однако ритм расхождения от этого не становится менее внушительным. Если такая эволюция будет продолжаться бесконечно, то доля этих очень небольших групп к концу XXI века достигнет очень существенных масштабов[430].

Можно ли распространить этот вывод на более широкие сегменты мирового распределения богатства, что приведет к тому, что расхождение станет массовым намного быстрее? Первое ограничение рейтингов состояний, публикуемых «Forbes» и другими журналами, заключается в том, что они затрагивают слишком мало людей для того, чтобы на сегодняшний день они были действительно значимой группой с макроэкономической точки зрения. Каким бы ни был масштаб этого роста и баснословный размер некоторых личных состояний, данные эти касаются лишь нескольких сотен человек в мире (иногда нескольких тысяч), в результате чего на данном этапе на них приходится чуть более 1 % мирового имущества[431]. Таким образом, около 99 % мирового капитала остается за пределами поля исследования, что вызывает сожаление[432].

График 12.3

Доля квантилей крупнейших состояний в мировом частном имуществе в 1987–2013 годах.

ордината: Доля в мировом частном имуществе.

Примечание. С 1987 по 2013 год доля верхней двадцатимиллионной выросла с 0,3 до 0,9 %, а доля верхней стомиллионной — с 0,1 до 0,4 %.

Источники: piketty.pse.ens.fr/capital21c.

От рейтингов миллиардеров к «мировым отчетам о состояниях».

Чтобы продвинуться дальше и оценить доли верхней децили, центили и тысячной в мировой иерархии состояний, нужно использовать налоговые и статистические данные наподобие тех, что мы привели в десятой главе. Там мы констатировали тенденцию к повышению имущественного неравенства во всех богатых странах с 1980-1990-х годов: как в Соединенных Штатах, так и в Европе, и было бы неудивительно, если бы мы обнаружили ту же тенденцию в масштабах всей планеты. К сожалению, имеющиеся источники изобилуют приблизительными оценками (возможно, мы недооценивали тенденцию к повышению в богатых странах; кроме того, не хватает данных по многим развивающимся странам в том смысле, что имеющиеся по ним источники настолько приблизительны, прежде всего в силу отсутствия адекватного прогрессивного налогообложения, что иногда возникают сомнения в возможности их использования), в результате чего в настоящий момент попытки точно рассчитать эволюцию доли верхней децили, центили или тысячной в мировом масштабе сопряжены с большими сложностями.

В последние несколько лет многие международные финансовые учреждения, стремясь удовлетворить растущий социальный запрос на информацию по этим вопросам, приняли эстафету от журналов и попытались расширить их рейтинги, публикуя «мировые отчеты по богатству», которые затрагивают не только миллиардеров. Так, Credit suisse (один из крупнейших швейцарских банков) с 2010 года ежегодно издает внушительный отчет о мировом распределении имущества, охватывающий все население планеты[433]. Другие банки и страховые компании — Merrill Lynch, Allianz и др. — специализируются на изучении долларовых миллионеров в мировом масштабе (знаменитые HNIW: «High net worth individuals»). Каждый банк хочет издавать собственный отчет, желательно на мелованной бумаге. Забавно, конечно, наблюдать за тем, как учреждения, во многом живущие за счет управления состояниями, берутся выполнять роль официальных статистических ведомств и пытаются публиковать беспристрастную информацию о распределении имущества в мире. Также следует признать, что авторы этих отчетов зачастую склонны выдвигать смелые и не всегда убедительные гипотезы и предположения ради того, чтобы создать по-истине «мировую» картину распределения имущества. В любом случае, эти отчеты, как правило, охватывают лишь последние годы, максимум последнее десятилетие, и, к сожалению, не дают возможности исследовать долгосрочную эволюцию и даже не позволяют точно определить тенденции, касающиеся имущественного неравенства в мировом масштабе, ввиду чрезвычайно раздробленности используемых данных[434].

Как и рейтинги «Forbes» и им подобные списки, эти отчеты тем не менее обладают тем достоинством, что свидетельствуют о неспособности национальных и международных статистических организаций — а в значительной степени и исследовательского сообщества — выполнять возложенную на них роль в этом вопросе. Речь идет прежде всего о проблеме демократической прозрачности: в отсутствие надежной и всеохватывающей информации о распределении имущества можно говорить все что угодно и предаваться фантазиям самого разного рода. Такие отчеты, несмотря на все свое несовершенство, могут придать содержательности и порядка общественным дебатам, пока официальные учреждения не начнут делать то, чего от них ожидают[435].

Если применить глобальный подход, используемый в этих отчетах, и сравнить различные имеющиеся оценки, то можно прийти к следующему выводу. Неравенство в распределении имущества в мировом масштабе в начале 2010-х годов сравнимо с уровнем, наблюдавшимся в европейских обществах в 1900-1910-е годы. Доля верхней тысячной части в настоящее время составляет около 20 % общего имущества, доля верхней центили — около 50 %, а доля верхней децили колеблется от 80 до 90 %; беднейшая половина мирового населения, вне всякого сомнения, владеет менее чем 5 % общего имущества.

Так, 0,1 % самых богатых людей планеты, т. е. около 4,5 миллионов взрослых на 4,5 миллиарда, в среднем владеет чистым имуществом на сумму 10 миллионов евро, что в 200 раз превышает средний размер имущества в мировом масштабе (около 60 тысяч евро на взрослого), а значит, их доля в общем имуществе примерно равна 20 %. Один процент самых богатых, т. е. 45 миллионов взрослых из 4,5 миллиардов, обладают средним имуществом на сумму три миллиона евро (грубо говоря, речь идет о населении, личное состояние которого превышает один миллион евро), что в 50 раз больше среднего размера имущества, вследствие чего их доля в общем имуществе равна примерно 50 %.

Важно также подчеркнуть, что эти расчеты сопряжены с серьезными погрешностями (в том числе и касающимися общего и среднего имущества в мировом масштабе), а значит, их следует в еще большей степени, чем все прочие статистические данные, приводимые в этой книге, рассматривать просто как величины, дающие общее представление[436].

Также стоит отметить, что очень высокая концентрация имущества, которая выражена намного сильнее, чем та, что наблюдается внутри отдельных стран, во многом предопределяется международным неравенством. В мировом масштабе средний размер имущества едва достигает 60 тысяч евро на взрослого, в результате чего очень многие жители развитых стран, в том числе те, что входят в «средний имущественный класс», выглядят очень богатыми в рамках мировой иерархии в целом. По этой же причине нельзя быть уверенным в том, что имущественное неравенство в целом действительно увеличивается в мировом масштабе: возможно, тот факт, что одни страны догоняют другие, имеет большее значение, чем силы расхождения, по крайней мере в течение некоторого времени. На данном этапе имеющиеся данные не позволяют прийти к окончательному выводу[437].

Однако все факты, которыми мы располагаем, подталкивают к мысли о том, что силы расхождения уже преобладают на вершине мировой имущественной иерархии. Это относится не только к состояниям миллиардеров из списка «Forbes», но и к состояниям в размере 10 или 100 миллионов евро. А значит, речь идет о намного более значительном количестве людей и состояний: социальная группа, состоящая из верхней тысячной (4,5 миллиона человек, каждый из которых владеет в среднем 10 миллионами евро), обладает примерно 20 % мирового имущества, что намного более существенно, чем 1,5 %, принадлежащие миллиардерам из списка «Forbes»[438]. Поэтому очень важно точно выяснить масштабы механизма расхождения, который оказывает влияние на такую группу и зависит прежде всего от неравенства в доходности капитала на уровне инвестиций. Это будет иметь определяющее значение в вопросе о том, является ли расхождение на вершине достаточно сильным, чтобы возобладать над процессом наверстывания в международном масштабе. Имеет ли процесс расхождения массовый характер только среди миллиардеров, или же он в значительной мере затрагивает и те группы, которые находятся непосредственно под ними?

Например, если имущество верхней тысячной растет на 6 % в год, тогда как темпы роста среднего имущества составляют всего 2 % в год, то это означает, что через 30 лет доля верхней тысячной в капитале планеты увеличится более чем в три раза. Ей будет принадлежать более 60 % мирового имущества, что довольно сложно представить в рамках сегодняшних политических институтов, если только не предположить, что будет создана чрезвычайно эффективная репрессивная система, или невероятно мощный аппарат убеждения, или же и то и другое. Если же имущество этой группы растет всего на 4 % в год, то ее доля все равно увеличится вдвое и через 30 лет превзойдет планку в 40 % мирового имущества. Это также означало бы, что на вершине иерархии силы расхождения явно преобладают над силами наверстывания и сближения в мировом масштабе, в результате чего доля верхней децили и верхней центили заметно увеличивается, при том что в мире наблюдается заметное перераспределение от среднего и верхнего среднего класса к очень богатым. Такое обеднение среднего класса, вполне вероятно, вызовет жесткую политическую реакцию. Конечно, на данном этапе нельзя быть уверенным, что такой сценарий непременно осуществится. Однако важно понимать, что выраженное формулой r > g неравенство, которое усиливается неравенством в доходности капитала, предопределяемым объемом начального капитала, может привести к тому, что мировая динамика накопления и распределения имущества выйдет на взрывоопасную траекторию и создаст спираль неравенства, которую будет невозможно контролировать. Как мы увидим, лишь прогрессивный налог на капитал, взимаемый в мировом масштабе (или по крайней мере в масштабе достаточно крупных региональных экономических зон, таких как Европа или Северная Америка), сможет эффективно противодействовать такой динамике.

Наследники и предприниматели в рейтингах состояний. Один из самых поразительных выводов, которые можно сделать из рейтингов «Forbes», состоит в том, что выше определенного порога все состояния — и наследственные, и предпринимательские — растут очень высокими темпами вне зависимости от того, занимаются ли профессиональной деятельностью их обладатели или нет. Конечно, не стоит преувеличивать точность выводов, которые можно извлечь из этих данных, касающихся лишь небольшого числа людей и полученных в ходе довольно приблизительного и отрывочного процесса сбора информации. Тем не менее этот факт заслуживает интереса.

Возьмем яркий пример, относящийся к самой вершине мировой иерархии капитала. С 1990 по 2010 год состояние Билла Гейтса, который основал компанию Microsoft, мирового лидера среди операционных систем, стал воплощением предпринимательской удачи и занимал первую строчку в списке «Forbes» в течение более 10 лет, увеличилось с 4 до 50 миллиардов долларов[439]. За то же время состояние Лилиан Беттанкур — наследницы компании L’Oreal, мирового лидера в косметической области, основанной ее отцом Эженом Шюллером, который, пойдя по пути Цезаря Бирото, в 1907 году изобрел краску для волос, имевшую большое будущее, — увеличилось с 2 до 25 миллиардов долларов, согласно данным «Forbes»[440]. В обоих случаях средний ежегодный рост составлял более 13 % в период с 1990 по 2010 год, т. е. реальная доходность после вычета инфляции достигала 10–11 % в год.

Иными словами, Лилиан Беттанкур никогда не работала, однако это не помешало ее состоянию расти так же быстро, как и состоянию изобретателя Билла Гейтса, которое продолжает увеличиваться такими же темпами и после того, как сам Гейтс удалился от дел. Когда состояние накоплено, имущественная динамика начинает следовать собственной логике, и капитал может продолжать расти устойчивыми темпами в течение десятилетий просто в силу своих размеров. Особенно стоит подчеркнуть, что выше определенного порога эффект размера, связанный с экономией на масштабе в управлении портфелем инвестиций и с готовностью идти на риск, усиливается тем, что имущество может практически полностью капитализироваться. Имея такое состояние, его собственник ежегодно тратит на поддержание своего жизненного уровня максимум несколько десятых долей процента от капитала и капитализирует почти всю доходность[441]. Этот экономический механизм элементарен, но важен; однако мощные последствия, которые он оказывает на долгосрочную динамику накопления и распределения имущества, очень часто недооцениваются.

Деньги иногда могут воспроизводить себя сами. Эта суровая реальность не ускользнула от внимания Бальзака, например когда он рассказывал о неудержимом имущественном восхождении бывшего рабочего-вермишельщика: «Гражданин Горио нажил состояние, позволившее ему впоследствии вести торговлю, пользуясь всеми преимуществами, какие дает торговцу крупный капитал»[442].

Также можно отметить, что Стив Джобс, который в еще большей степени, чем Билл Гейтс, является в коллективном воображении символом симпатичного предпринимателя, заслуженно владеющего своим состоянием, располагал в 2011 году, на вершине своей славе и на пике биржевых котировок компании Apple, всего восьмью миллиардами долларов, в шесть раз уступая основателю Microsoft (который, по мнению многих обозревателей, не так изобретателен, как создатель Apple) и в три раза — Лилиан Беттанкур.

В рейтинге «Forbes» мы можем обнаружить десятки наследников, которые богаче Джобса. Состояние явно не связано с личными достоинствами. Это объясняется прежде всего тем фактом, что доходность наследственных состояний зачастую очень высока просто в силу их размера.

К сожалению, такого рода исследование невозможно продолжать далее, поскольку данные, подобные тем, что приводит «Forbes», слишком ограничены для проведения систематического и надежного анализа (в отличие, например, отданных по целевым капиталам университетов, к которым мы обратимся ниже). Особенно следует подчеркнуть, что методы, используемые журналами, приводят к существенной недооценке значения наследственных состояний. Журналисты не располагают полными налоговыми или административными списками, которые помогли бы выявить состояния. Поэтому они исходят из прагматических соображений и собирают информацию из очень разрозненных источников, зачастую опираясь на сведения, полученные путем телефонных разговоров или переписки по электронной почте; конечно, такие сведения могут быть незаменимыми, однако зачастую надежностью они не отличаются. В принципе, в таком прагматизме нет ничего предосудительного: в первую очередь он является следствием того факта, что государственные власти не организуют должным образом сбор информации по этим вопросам на основе, например, ежегодных деклараций об имуществе, которые отвечали бы общим интересам и могли бы обрабатываться автоматическими методами благодаря современным технологиям. Однако важно оценивать последствия этого. На практике журналисты таких изданий исходят из списков крупных компаний, котируемых на бирже, и пытаются определить, кто является их акционером. Этот процесс показывает, что обнаружить наследственные состояния (которые часто размещены в довольно диверсифицированных портфелях) сложнее, чем предпринимательские состояния, которые еще только накапливаются (и, как правило, намного больше сосредоточены в одной компании).

Что касается самых крупных наследственных состояний, исчисляемых десятками миллиардов долларов и евро, то можно предположить, что эти активы в значительной степени размещены в семейной компании (как активы семьи Беттанкур в компании L’Orcal или семьи Уолтон в Wal-Mart в Соединенных Штатах): в этом случае их так же легко обнаружить, как и состояния Билла Гейтса или Стива Джобса. Однако так происходит далеко не на всех уровнях: когда мы опускаемся на уровень нескольких миллиардов долларов (согласно «Forbes», ежегодно в мире появляется несколько сотен новых состояний такого размера) и в еще большей степени на уровень нескольких десятков или сотен миллионов евро, то значительная часть наследственных состояний, вероятно, принимает форму довольно диверсифицированных портфелей, которые журналистам довольно трудно проследить (тем более что эти люди намного меньше горят желанием попасть на страницы прессы, чем предприниматели). Вследствие этой статистической погрешности рейтинги состояний неизбежно недооценивают размер наследственных капиталов.

Впрочем, некоторые журналы, такие как «Challenges» во Франции, уточняют, что стремятся указывать лишь так называемые «профессиональные» состояния, т. е. те, что вкладываются в конкретную компанию, и что имущество, принимающее форму диверсифицированных портфелей, их не интересует. Проблема в том, что от них трудно добиться точного определения того, что они хотят этим сказать: должен ли предприниматель преодолеть определенный порог во владении капиталом компании для того, чтобы его состояние считалось «профессиональным», зависит ли этот порог от размеров компании и если да, то по какой формуле он рассчитывается? На самом деле критерий, которого придерживаются журналы, очень прагматичен: в рейтингах фигурируют те состояния, о которых журналисты знают и которые соответствуют фиксированному параметру (больше одного миллиарда долларов в случае журнала «Forbes» или же пребывание в числе пятисот самых крупных обнаруженных состояний данной страны в случае «Challenges» и многих других журналов в других странах). Такой прагматизм можно понять. Однако ясно, что столь неточный отбор приводит к серьезным проблемам, если пытаться проводить сравнения во времени или между странами. Если добавить к этому тот факт, что рейтинги, кем бы они ни составлялись — «Forbes», «Challenges» или другими журналами, никогда не придерживаются четких единиц наблюдения (в принципе речь идет об индивидах, но иногда в одно состояние включают целые семейные группы, что создает перекос в другую сторону, поскольку приводит к преувеличению масштабов крупных состояний), то становится очевидным, насколько эти материалы ненадежны для изучения щекотливого вопроса о доле наследства в формировании имущества или в эволюции имущественного неравенства[443].

Следует добавить, что в этих журналах зачастую имеется довольно очевидное идеологическое предпочтение в пользу предпринимателей и прослеживается плохо скрываемая тяга к их превозношению и даже к преувеличению их значения. Для журнала «Forbes» не будет оскорблением, если мы отметим, что часто в нем можно усмотреть — да он и сам так себя представляет — гимн предпринимательству, а также полезному и заслуженному имуществу. Стив Форбс, владелец журнала, который сам является миллиардером и дважды неудачно выставлял свою кандидатуру на должность президента от республиканской партии, еще и наследник: знаменитый журнал, положивший начало состоянию Форбсов, основал в 1917 году его дед, который также скопил немалую часть семейного капитала. Публикуемые журналом рейтинги иногда предлагают делить миллиардеров на три группы: чистых предпринимателей, чистых наследников и людей, которые унаследовали состояние и приумножили его. Согласно данным, публикуемым «Forbes», на каждую из этих групп обычно приходится примерно по трети общего имущества миллиардеров; при этом в журнале отмечается, что прослеживается тенденция к снижению доли чистых наследников и к увеличению доли частичных наследников. Проблема состоит в том, что «Forbes» никогда не давал точных определений этим разным группам (и не проводил четкой границы между чистыми и частичными наследниками) и не приводил никаких сумм, относящихся к наследствам[444]. В этих условиях довольно трудно прийти к какому-либо точному выводу относительно этой вероятной тенденции.

Что можно сказать, с учетом всех этих трудностей, о том, какие доли в числе крупных состояний приходятся на наследников и на предпринимателей? Если принять в расчет и чистых, и частичных наследников из рейтинга «Forbes» (предположив, что у последних на наследство приходится половина состояния) и добавить к этому методологические погрешности, приводящие к недооценке наследственных состояний, то будет вполне естественным сделать вывод о том, что последние представляют собой более половины самых крупных состояний в мире. Оценка на уровне 60–70 % кажется довольно реалистичной; она заметно уступает уровню, наблюдавшемуся во Франции в Прекрасную эпоху (80–90 %), что, возможно, обусловлено сегодняшними высокими темпами роста в мировом масштабе, которые приводят к быстрому пополнению рейтингов новыми состояниями из развивающихся стран. Однако речь идет лишь о гипотезе, а не об установленной истине.

Нравственная иерархия состояний. В любом случае, необходимо как можно скорее выйти за рамки этих порой карикатурных и, на мой взгляд, плохо сформулированных дебатов вокруг личных достоинств и состояний. Никто не отрицает важность предпринимателей, изобретений и инноваций для общества: в Прекрасную эпоху, например, появились автомобили, кинематограф, электричество; немало изобретений совершается и сегодня. Просто предпринимательский аргумент не позволяет обосновать все виды имущественного неравенства, какими бы крайними они ни были, вне зависимости от фактов. Проблема в том, что выраженное формулой r> g неравенство, которое усиливается неравенством в доходности, определяемым размером начального капитала, зачастую приводит к чрезмерной и постоянной концентрации имущества. Каким бы обоснованным оно ни было в начале, состояния сохраняются и растут иногда в неограниченных масштабах, которым невозможно дать никакого рационального обоснования с точки зрения общественной пользы.

Предприниматели также склонны превращаться в рантье не только со сменой поколений, но и в течение своей жизни, тем более что ее продолжительность непрерывно растет. Если удачные идеи приходят человеку в голову в 40 лет, то это не значит, что они будут приходить ему и в 90 лет или что они будут осенять следующие поколения. Однако состояние никуда не девается, напротив, иногда оно увеличивается более чем в 10 раз за 20 лет, как показывают примеры Билла Гейтса и Лилиан Беттанкур.

Это ключевая причина, оправдывающая введение ежегодного прогрессивного налога на самые крупные состояния в мире, который представляет собой единственный способ установить демократический контроль над этим потенциально взрывоопасным процессом и при этом сохранить предпринимательский динамизм и открытость экономики в международном масштабе. Эта идея и ее недостатки будут исследованы в четвертой части настоящей книги.

На данном этапе мы лишь отметим, что налоговый подход позволяет также выйти за рамки бесперспективных дебатов о нравственной иерархии состояний. Любое состояние отчасти обосновано и, вместе с тем, может стать чрезмерным. Банальное воровство встречается редко, равно как и безупречные личные достоинства. Прогрессивный налог на капитал обладает тем преимуществом, что предлагает гибкий, последовательный и предсказуемый подход к различным ситуациям и обеспечивает демократическую и финансовую прозрачность в вопросах, касающихся имущества и его эволюции, а это уже немало.

Очень часто мировые общественные дебаты по вопросу о состояниях сводятся к нескольким безапелляционным — и по большей части произвольным — утверждениям относительно сравнительных достоинств того или иного человека. Например, довольно часто противопоставляют нового мирового лидера в рейтинге состояний Карлоса Слима, мексиканского магната в области недвижимости и телекоммуникаций, выходца из ливанской семьи, о котором в западных странах часто пишут, что своим состоянием он обязан монопольной ренте, полученной благодаря вмешательству правительства его страны (сильно коррумпированного), и бывшего мирового лидера Билла Гейтса, обладателя всех возможных добродетелей, образцового и достойного предпринимателя. Иногда возникает ощущение, будто Билл Гейтс лично изобрел информатику и микропроцессор и был бы в 10 раз богаче, если бы был по заслугам вознагражден за свою предельную производительность и за свой вклад в благоденствие мира (к счастью, население планеты получило доступ к внешним проявлениям широты его характера). Безусловно, этот настоящий культ объясняется неистребимым стремлением демократических обществ наделять неравенство смыслом. Скажем прямо: я почти ничего не знаю о том, каким именно образом обогатились Карлос Слим и Билл Гейтс, и не могу пускаться в рассуждения об их личных достоинствах. Однако, на мой взгляд, Билл Гейтс так же извлек выгоду из своей фактической квазимонополии в области операционных систем (равно как и многие другие состояния, созданные благодаря новым технологиям, от телекоммуникаций до Фейсбука). Кроме того, я полагаю, что его вклад основывался на труде тысяч инженеров и специалистов в сфере электроники и фундаментальной информатики, без которых было бы невозможно сделать ни одного изобретения в этих областях и которые не патентовали свои научные статьи. В любом случае, мне кажется чрезмерным столь полярное противопоставление этих двух случаев, за которым не стоит сколько-нибудь серьезный анализ фактов[445].

Что касается японских миллиардеров (Йосиаки Цуцуми и Тайкичиро Мори), которые занимали первую строчку в рейтинге «Forbes» перед Биллом Гейтсом, с 1987 до 1994 года, то в западных странах их имена предпочли просто забыть. Считается, что своими состояниями они были обязаны пузырю на бирже и на рынке недвижимости, надувшемуся в те времена в Стране восходящего солнца, или изощренным азиатским махинациям. Однако рост японской экономики в 1950-1980-е годы был самым сильным в истории и намного превышал рост в Соединенных Штатах в 1990-2010-е годы, а значит, можно представить, что предприниматели порой играли в этом процессе положительную роль.

На мой взгляд, вместо того чтобы предаваться рассуждениям о нравственной иерархии состояний, которые на деле зачастую отдают евроцентризмом, было бы полезнее попытаться понять общие законы, управляющие имущественной динамикой вне зависимости от личности того или иного человека, и предложить меры по регулированию, прежде всего фискальному, которые были бы одинаковы для всех невзирая на национальность. Во Франции в 2006 году, в момент покупки сталелитейным магнатом Лакшми Митталом компании Arcelor (второй по размерам металлургической группы в те времена), и осенью 2012 года, в связи с инвестициями в производственный комплекс во Флоранже, которые были сочтены недостаточными, СМИ были особенно сильно настроены против индийского миллиардера. В Индии все убеждены, что такая враждебность обусловлена, по крайней мере отчасти, цветом его кожи. Действительно ли это не играет никакой роли? Конечно, методы Миттала брутальны, а сам он ведет скандальный образ жизни. Вся французская пресса возмущалась роскошными лондонскими домами Миттала, «стоимость которых втрое превышает инвестиции во Флоранж»[446]. Однако такой образ жизни, возможно, вызывает меньше неприятия, когда речь идет об особняке в Нейисюр-Сен или же о другом нашем миллиардере, Арно Лагардере, молодом наследнике, который не очень прославился своими личными качествами, добродетельностью и полезностью для общества и которому тем не менее французское государство решило выплатить более одного миллиарда евро, чтобы он мог выйти из капитала EADS (мирового лидера в авиастроении).

Приведем последний пример, еще более яркий. В феврале 2012 года французское правосудие наложило арест на более чем 200 м3 имущества (роскошные автомобили, шедевры живописи и т. д.) в особняке, расположенном в Париже на авеню Фош и принадлежащем Теодорину Обиангу, сыну диктатора Экваториальной Гвинеи. Я далек от того, чтобы оплакивать судьбу злополучного миллиардера: нет никаких сомнений в том, что долю в компании по заготовке гвинейской древесины (которая, по-видимому, приносит ему основной доход) он приобрел с нарушениями и что эти ресурсы были украдены у жителей Экваториальной Гвинеи. Дело это очень показательно и поучительно, поскольку показывает, что частная собственность немного менее священна, чем об этом порой говорят, и что при желании вполне можно найти путь в запутанном лабиринте многочисленных подставных фирм, посредством которых Теодорин Обианг управлял своей собственностью и принадлежавшими ему долями в компаниях. Однако не вызывает сомнений и то, что в Париже или в Лондоне можно без труда обнаружить другие личные состояния, которые в конечном итоге были построены на основе частного присвоения природных ресурсов, например в случае российских или катарских олигархов. Возможно, присвоение нефти, газа или алюминия меньше похоже на банальное воровство, чем древесина Теодора Обианга. Возможно также, что, с точки зрения судопроизводства, правильнее вмешиваться тогда, когда совершенная кража наносит ущерб очень бедной стране, чем когда она произошла в не столь бедной стране[447]. По крайней мере, читатель согласится, что эти случаи скорее представляют собой звенья одной цепи и по природе своей не отличаются друг от друга радикально и что состояние выглядит более подозрительно, если принадлежит человеку с темным цветом кожи. В любом случае, судебные процедуры не могут решить все существующие в мире проблемы, связанные с незаконным приобретением собственности и неподобающим накоплением состояний. Налог на капитал предоставляет собой более систематический и мирный подход к решению этого вопроса.

В целом, ключевой факт заключается в том, что в доходности капитала неотделимо смешаны друг с другом различные элементы: одни относятся к настоящему предпринимательскому труду (эта сила совершенно необходима для экономического развития), вторые обусловлены исключительно удачей (надо оказаться в нужное время в нужном месте, чтобы купить многообещающий актив по хорошей цене), третьи скорее похожи на банальное воровство. Произвольность имущественного обогащения выходит далеко за рамки вопроса о наследстве. Доходность капитала по природе своей волатильна и непредсказуема; на рынке недвижимости или на бирже она легко может обеспечивать прирост — или приносить убыток, — равный зарплате, получаемой на протяжении многих десятков лет. На вершине иерархии состояний эти эффекты приобретают еще более крайние формы. И так было всегда. В повести «Ибикус», написанной Алексеем Толстым в 1926 году, описаны ужасы капитализма. В 1917 году в Петербурге бухгалтер Семен Невзоров повалил шкаф на антиквара, который предлагал ему работу, и украл его небольшое состояние. Антиквар и сам разбогател, покупая за бесценок имущество аристократов, бежавших от революции. Что касается Невзорова, то ему за полгода удалось в 10 раз увеличить свой начальный капитал благодаря притону, который он открыл в Москве со своим новым другом Ртищевым. Невзоров — живой паразит, мелочный и подлый. Его образ показывает, насколько несовместим капитал с личными достоинствами: накопление капитала иногда начинается с кражи, а произвольность его доходности часто ведет к тому, что воровство продолжается.

Доходность целевых капиталов университетов. Для того чтобы выйти за рамки отдельных личностей и разобраться в вопросе неравенства в доходности капитала, полезно изучить пример целевых капиталов американских университетов в течение последних десятилетий. Речь идет об одном из тех редких случаев, когда мы располагаем полными данными по осуществленным вложениям и по доходности, полученной на протяжении относительно длительного периода и зависящей от размера начального капитала.

В настоящее время в Соединенных Штатах есть более 800 государственных и частных университетов, имеющих в управлении целевые капиталы. Они могут составлять от нескольких десятков миллионов долларов, как в случае Колледжа Северной Айовы (его целевой капитал составляет 11,5 миллиона долларов и занимает 785-е место), до нескольких десятков миллиардов долларов. Первую строчку в рейтинге университетов по размерам целевого капитала неизменно занимает Гарвард (в начале 2010-х годов эта сумма составляет около 30 миллиардов долларов), затем следует Йель (около 20 миллиардов), Принстон и Стэнфорд (более 15 миллиардов каждый). Далее в списке фигурируют Массачусетский технологический институт и Колумбийский университет, имеющие чуть менее 10 миллиардов, университеты Чикаго и Пенсильвании (около семи миллиардов) и т. д. В общей сложности в начале 2010-х годов 800 американских университетов владеют активами на сумму около 400 миллиардов долларов (т. е. в среднем чуть более 500 миллионов долларов на университет; медианный размер целевого капитала составляет немногим менее 100 миллионов). Это составляет менее 1 % от всего частного имущества, принадлежащего американским домохозяйствам. Тем не менее речь идет о существенном объеме, который ежегодно обеспечивает значительные ресурсы американским университетам или по крайней мере некоторым из них[448]. Прежде всего — и этот аспект нас интересует больше всего, — по целевым капиталам американских университетов публикуются надежные и подробные финансовые счета, которые можно использовать для изучения получаемой ими из года в год доходности, чего нельзя сказать о частных состояниях. С конца 1970-х годов эти данные обобщаются профессиональной ассоциацией американских университетов, которая с 1979 года начала публиковать серьезные статистические отчеты.

Основные выводы, которые можно извлечь из этих данных, приведены в таблице 12.2[449]. Первый из них заключается в том, что средняя доходность целевых капиталов американских университетов в последние десятилетия была очень высокой: в среднем 8,2 % в год в период с 1980 по 2010 год (и 7,2 %, если ограничиться периодом 1990–2010 годов[450]). Конечно, в каждом десятилетии имелись спады и подъемы, были годы, когда наблюдалась слабоотрицательная доходность, как, например, в 2008–2009 годах, и годы, когда средняя университетская доходность заметно превышала 10 %. Однако важно отметить тот факт, что если рассчитать средние показатели за 10, 20 или 30 лет, то доходность окажется очень высокой и сравнимой с той, что получают миллиардеры из рейтинга «Forbes».

Таблица 12.2 Доходность целевых капиталов американских университетов в 1980–2010 годах Ежегодная средняя реальная доходность (после вычета расходов на управление и инфляции) Период с 1980 по 2010 год Все университеты вместе (850) 8,2% в том числе: Гарвард-Йель-Принстон 10,2% в том числе: целевые капиталы свыше 1 миллиарда долларов (60) 8,8% в том числе: целевые капиталы в размере от 500 миллионов до одного миллиарда долларов (66) 7,8% в том числе: целевые капиталы в размере от 100 миллионов до 500 миллионов долларов (226) 7,1% в том числе: целевые капиталы ниже 100 миллионов долларов (498) 6,2%Примечание. С 1980 по 2010 год средняя реальная доходность целевых капиталов американских университетов составляла 8.2 % в год и была тем выше, чем больше был начальный целевой капитал. Указанная доходность очищена от всех расходов на управление и от инфляции (2,4 % в год с 1980 по 2010 год).

Источники: piketty.pse.ens.fr/capital21с.

Уточним, что указанная в таблице 12.2 доходность представляет собой очищенную реальную доходность, полученную с целевых капиталов университетов, после учета прироста капитала и вычета инфляции, действующих налогов (практически отсутствующих в случае общественных фондов) и всех расходов на управление ими, прежде всего на выплату зарплат всем сотрудникам университета и сторонним лицам, принимавшим участие в разработке и осуществлении стратегии размещения целевого капитала. Таким образом, речь действительно идет о доходности капитала в том смысле, в котором мы ее определяли в этой книге: доходность — это то, что приносит капитал просто по факту владения, вне зависимости от приложения труда.

Второй вывод, который вытекает из анализа таблицы 12.2, состоит в том, что полученная доходность сильно возрастает при увеличении размеров целевого капитала. Для пяти сотен университетов, целевой капитал которых составляет менее 100 миллионов долларов, доходность в 1980–2010 годах равнялась 6,2 % (и 5,1%в 1990–2010 годах), что довольно неплохо и заметно выше средней доходности частного имущества в течение этого периода[451]. Доходность повышается по мере того, как растет размер целевого капитала. Для 60 университетов, каждый из которых располагает целевым капиталом в размере более одного миллиарда долларов, она достигала в среднем 8,8 % в год в 1980–2010 годах (7,8 % в 1990–2010 годах). Если же перейти к верхней тройке (Гарвард, Йель, Принстон), которая не менялась с 1980 по 2010 год, то в их случае доходность достигала 10,2 % в 1980–2010 годах (10,0 % в 1990–2010 годах), т. е. была в два раза выше, чем в университетах, имеющих самый скромный целевой капитал[452].

Если мы проанализируем инвестиционную стратегию различных университетов, то обнаружим, что все целевые капиталы представляют собой очень диверсифицированные портфели с явно выраженным предпочтением в пользу американских и зарубежных акций и облигаций частного сектора (государственные облигации, особенно те, что выпускаются Соединенными Штатами, приносят небольшой доход и никогда не превышают 10 % от общего объема инвестиций, практически полностью отсутствуя в самых крупных целевых капиталах). По мере того, как мы поднимаемся вверх в иерархии целевых капиталов, мы можем наблюдать очень сильное увеличение «альтернативных стратегий», т. е. вложений с очень высокой доходностью, таких как некотируемые акции (private equity), прежде всего иностранные (которые требуют серьезной экспертизы); хеджевые фонды (hedgefunds), деривативы; инвестиции в недвижимость и в сырьевые товары: энергию, природные ресурсы и различные продукты, получаемые из сырья (речь опять-таки идет о вложениях, требующих специфической экспертизы и потенциально очень рентабельных[453]). Если мы исследуем масштабы всех этих «альтернативных вложений», которых объединяет только то, что они выходят за рамки классических финансовых вложений (акций, облигаций), доступных каждому, то мы увидим, что они составляют чуть более 10 % портфеля в целевых капиталах меньше 50 миллионов евро, достигают 25 % в тех, что составляют от 50 до 100 миллионов евро, 35 % в капиталах от 100 до 500 миллионов, 45 % в капиталах от 500 миллионов до одного миллиарда и, наконец, более 60 % в целевых капиталах, чей объем превышает один миллиард евро. Имеющиеся данные, которые публикуются и очень подробны, позволяют констатировать, что именно альтернативные вложения обеспечивают очень крупным целевым капиталам реальную доходность, приближающуюся к 10 %, тогда как самые скромные целевые капиталы вынуждены довольствоваться 5 %.

Интересно отметить, что волатильность доходности от года к году не оказывается значительно выше для самых крупных целевых капиталов: средняя доходность, получаемая Гарвардом или Йелем, колеблется вокруг средних значений, однако не намного сильнее, чем у более скромных целевых капиталов. При вычислении средних значений за несколько лет выясняется, что в первом случае доходность систематически оказывается выше, чем во втором, и расхождение между ними остается относительно стабильным во времени. Иными словами, более высокая доходность, получаемая самыми крупными целевыми капиталами, обуславливается прежде всего не более высокой степенью риска, а скорее более сложной инвестиционной стратегией, которая открывает доступ к более рентабельными в долгосрочном плане портфелям[454].

Капитал и экономия на масштабе. Главное объяснение этих фактов, по-видимому, заключается в экономии на масштабе и эффекте размера, которые связаны с расходами на управление инвестициями. Так, в настоящее время Гарвард ежегодно тратит около 100 миллионов долларов на управленческие затраты (management costs), связанные со своим целевым капиталом.

Эта солидная сумма идет на вознаграждение внушительной команды профессионалов в области управления инвестиционными портфелями, которые способны обнаружить наилучшие возможности для альтернативных вложений во всем мире. Однако если учесть размеры целевого капитала Гарварда (около 30 миллиардов долларов), то расходы на управление составляют всего 0,3 % в год. Если это позволяет получать ежегодную доходность в размере 10 %, а не 5 %, то речь идет об очень удачном управлении средствами. Университет, чей целевой капитал составляет всего один миллиард долларов (что уже неплохо), не может себе позволить платить 100 миллионов долларов команде менеджеров: эта сумма равнялась бы десятипроцентным управленческим расходам в год. На практике университеты ограничивают такие расходы 1 %, а чаще всего менее чем 0,5 % в год. Таким образом, на управление одним миллиардом долларов расходуется пять миллионов, что не дает возможности нанять такую команду специалистов по альтернативным вложениям, которая работает за 100 миллионов. Что касается Колледжа Северной Айовы и его целевого капитала в размере 11,5 миллиона долларов, то, учитывая цены на рынке управленческих услуг, даже если он будет выделять 1 % на управленческие расходы, т. е. 115 тысяч долларов, он будет вынужден довольствоваться случайным менеджером на пол- или даже на четверть ставки. Это все равно лучше ситуации американца, который, имея медианное имущество в размере 100 тысяч долларов, будет сам управлять своими средствами и будет вынужден довольствоваться советами свояка. Конечно, финансовые посредники и управляющие капиталом, мягко говоря, не всегда непогрешимы. Однако в той мере, в которой они позволяют в среднем выявить самые рентабельные вложения, их деятельность представляет собой основной механизм, объясняющий, почему самые крупные целевые капиталы приносят более высокую доходность.

Эти результаты поразительны тем, что ясно и точно показывают механизмы, которые могут приводить к очень сильному неравенству в доходности в зависимости от размера начального капитала. Так, важно понимать, что благосостояние крупнейших американских университетов в значительной степени объясняется именно этой доходностью, а не пожертвованиями бывших студентов, которые представляют собой намного более скромные суммы, в пять или в 10 раз уступающие ежегодной доходности, приносимой целевым капиталом[455].

Тем не менее интерпретировать эти результаты нужно осторожно. Так, было бы преувеличением считать, что их можно использовать для автоматического прогнозирования эволюции мирового неравенства в личных состояниях в ближайшие десятилетия. Прежде всего, очень высокая доходность, наблюдавшаяся в 1980–2010 годах и в 1990–2010 годах, отчасти отражает долгосрочный феномен восстановления цен на недвижимые и биржевые активы в мировом масштабе, который мы проанализировали во второй части и который, вполне вероятно, вскоре прекратится (в этом случае в ближайшие десятилетия долгосрочная доходность, о которой шла речь выше, должна будет немного снизиться)[456]. Далее, экономия на масштабе, возможно, имеет значение только в очень крупных портфелях инвестиций и играет меньшую роль в более «скромных» состояниях, которые равны 10 или 50 миллионам евро и которые, как мы видели, имеют намного больший вес в мире, чем богатства миллиардеров из списка «Forbes». Наконец, стоит подчеркнуть, что, даже если вычесть все расходы на управление капиталом, доходность все равно отражает способность того или иного учреждения выбирать хороших управляющих. Однако семья — это не учреждение: всегда наступает момент, когда расточительный отпрыск проматывает наследство, чего board Гарварда[457], разумеется, не будет делать по той простой причине, что это возмутит многих людей, которые сделают все для того, чтобы устранить нарушителей порядка. Именно эти «потрясения» в семейных историях позволяют избежать бесконечного роста неравенства на личном уровне и приблизиться к сбалансированному распределению имущества.

Вместе с тем эти доводы успокаивают лишь отчасти. Было бы неосмотрительным полагаться лишь на эту извечную, но неопределенную силу (вырождение семей) в вопросе ограничения будущего роста состояний миллиардеров. Мы уже отмечали, что довольно умеренного расхождения между r и g достаточно для того, чтобы сбалансированное распределение было очень неравномерным. Для этого совсем необязательно, чтобы доходность крупнейших состояний достигала 10 % в год: значительное неэгалитарное потрясение может быть вызвано и меньшим расхождением.

Также стоит добавить, что состоятельные семейства постоянно изобретают все более изощренные юридические формулы для размещения своего имущества — траст-фонды и другие фонды, часто исходя из налоговых соображений, но иногда и для того, чтобы не дать грядущим поколениям творить с активами все, что им вздумается. Иными словами, граница между склонными к ошибкам людьми и вечными фондами не настолько непроницаема, как можно было бы подумать. Возможности ограничивать права будущих поколений в теории были сильно урезаны отменой фидеикомиссов два с лишним столетия назад (см. десятую главу). Однако на практике эти правила иногда можно обойти, если этого требуют обстоятельства. Так, зачастую непросто определить разницу между сугубо частными и семейными фондами и фондами благотворительными. Действительно, такие семьи используют подобные структуры в обеих целях и, как правило, стремятся сохранять контроль над фондами, в которые вкладывают свои активы, в том числе и тогда, когда эти структуры выступают прежде всего в благотворительной роли[458]. Обычно нелегко узнать, какими именно правами располагают дети и близкие в этих сложных схемах, поскольку часто важные детали прописываются в статутах, которые не становятся достоянием публики, не говоря уже о том, что траст-фонд, имеющий более семейный и наследственный характер, принимает обличие благотворительной организации[459]. Также интересно отметить, что пожертвования, декларируемые перед налоговыми органами, всегда резко падают, когда контроль над ними усиливается (например, когда от дарителя требуют предоставлять более точные квитанции или от фонда требуют предоставлять более подробные, чем прежде, счета для того, чтобы удостовериться в том, что их официальная задача соблюдается, а частное использование средств не выходит за определенные рамки), что подтверждает мысль о взаимопроницаемости между частным и общественным использованием таких структур[460]. Наконец, очень трудно точно сказать, какая часть фондов придерживается целей, которые действительно можно считать общественно полезными[461].

Как влияет инфляция на неравенство в доходности капитала? Выводы относительно доходности целевых капиталов университетов заставляют нас также уточнить наши рассуждения о понятии очищенной от инфляции доходности капитала и о неэгалитарных последствиях инфляции. Как мы видели в первой главе, в богатых странах в 1980-1990-е годы инфляция, по-видимому, стабилизировалась вокруг новой нормы в 2 % в год. Это, с одной стороны, намного меньше инфляционных пиков, наблюдавшихся в течение XX века, а с другой — существенно выше практически нулевой инфляции, которая была нормой в XIX веке и накануне Первой мировой войны. В развивающихся странах инфляция сегодня сильнее, чем в богатых странах (часто она превышает 5 %). Вопрос заключается в следующем: какое воздействие на доходность капитала оказывает инфляция в 2 % — или в 5 % — в сравнении с нулевой инфляцией?

Иногда ошибочно полагают, что инфляция сокращает среднюю доходность капитала. Это не так, поскольку в среднем цена капитала, т. е. цена недвижимых и финансовых активов, растет так же быстро, как и потребительские цены. Возьмем в качестве примера страну, в которой объем капитала составляет шесть лет национального дохода (? = 6), а доля капитала в национальном доходе достигает 30 % (? = 30 %), что соответствует средней доходности, равной 5 % (r= 5 %). Представим, что инфляция в этой стране выросла с 0 до 2 % в год. Означает ли это, что средняя доходность капитала сократится с 5 до 3 %? Конечно нет. В первом приближении если потребительские цены увеличиваются на 2 % в год, то цены активов, вероятно, также будут расти в среднем на 2 % в год. А значит, не будет ни прироста, ни убывания капитала, и его доходность останется равной 5 % в год. Однако вполне вероятно, что инфляция изменит распределение этой средней доходности между жителями данной страны. Проблема состоит в том, что на практике перераспределение, обусловленное инфляцией, всегда носит сложный, многомерный характер, в значительной степени не поддающийся прогнозированию и ускользающий от контроля.

Иногда считают, что инфляция — враг рантье, и это, возможно, отчасти объясняет любовь современной цивилизации к инфляции. Отчасти это так, в том смысле, что инфляция заставляет уделять своему капиталу минимальное внимание. При наличии инфляции тот, кто просто сидит на куче банкнот, видит, как эта куча на глазах тает, а он в конечном итоге разоряется и без введения налогов на состояние. В этом смысле инфляция представляет собой налог на праздное богатство или, точнее, на богатство, которое вообще никуда не вкладывается. Однако, как мы уже неоднократно отмечали в этой книге, достаточно вложить свое состояние в реальные активы, прежде всего в недвижимые и биржевые, которые представляют собой намного более значимые объемы, чем банкноты[462], чтобы избежать этого инфляционного налога. Выводы относительно доходности целевых капиталов университетов, которые мы только что изложили, со всей очевидностью это подтверждают. Тот факт, что инфляция составляет 2 %, а не 0 %, никак не мешает крупнейшим состояниям получать очень высокую реальную доходность.

Можно даже предположить, что инфляция скорее улучшает положение более крупных состояний — в том смысле, что она усиливает значение управляющих состояниями и финансовых посредников. Те, кто владеет 10 или 50 миллионами евро, не могут позволить себе таких же управляющих состояниями, как Гарвард, однако располагают достаточными средствами для оплаты услуг финансовых консультантов и для использования банковских услуг, позволяющих избежать инфляции. У тех же, кто имеет 10 или 50 тысяч евро, выбор инвестиций, предлагаемых их банкиром, намного более узкий. Контакты с консультантом, как правило, намного менее продолжительны, поэтому основная часть сбережений часто размещается на лицевых счетах, приносящих небольшую прибыль или не приносящих вообще ничего, и на сберегательных книжках, обеспечивающих доход, который едва превышает инфляцию. Стоит добавить, что некоторые активы сами связаны с эффектом масштаба и потому недоступны владельцам небольших состояний. Важно понимать, что неравенство в доступе к самым выгодным вложениям представляет собой реальность, которая затрагивает все население (а значит, выходит далеко за рамки специфических примеров «альтернативных вложений», в пользу которых делают выбор владельцы крупнейших состояний или управляющие самыми внушительными целевыми капиталами). Например, для некоторых финансовых продуктов, предлагаемых банками, существуют довольно дорогие «входные билеты» (иногда стоимостью несколько сотен тысяч евро), вследствие чего скромные сбережения часто должны довольствоваться менее интересными продуктами (что раздувает доступные маржи для более крупных вложений и, разумеется, для вознаграждения самого банка).

Этот эффект масштаба касается и недвижимости. В данном случае речь идет о самом важном и наиболее очевидном примере для подавляющего большинства населения. Для любого человека самый простой способ вложить свои деньги — это стать собственником своего жилья. Покупка квартиры позволяет защититься от инфляции (стоимость недвижимой собственности обычно растет так же быстро, как и потребительские цены) и не платить арендные платежи, что соответствует реальной доходности в размере 3–4 % в год. Однако когда имеешь 10 или 50 тысяч евро, недостаточно решить стать собственником своего жилья: нужно еще и получить такую возможность. Без существенных начальных вложений или при слишком непостоянной работе часто трудно получить необходимую ссуду. Для тех, кто имеет 100 или 200 тысяч евро, занимается своей профессиональной деятельностью в крупном городе и получает зарплату, не относящуюся к двум или трем верхним центилям зарплатной иерархии, задача стать собственником своего жилья может оказаться сложной даже в том случае, если они согласятся влезть в долги на долгое время и под высокую ставку. В результате те, чей начальный капитал невелик, часто так и продолжают снимать квартиру: им приходится платить значительные арендные платежи (обеспечивая высокую доходность собственнику) в течение многих лет, иногда в течение всей жизни, в то время как их сбережения, помещенные в банк, всего лишь защищены от инфляции.

Напротив, те, кто имеют более значительный начальный капитал благодаря наследству или дарению, или получают достаточно высокую зарплату, или же обладают и тем, и другим преимуществом, смогут стать собственниками своего жилья быстрее, что позволит им получать со своих сбережений реальную доходность в размере 3–4 % в год и сберегать еще больше за счет сэкономленных арендных платежей. Разумеется, такое неравенство в доступе к недвижимой собственности, обусловленное эффектом масштаба, существовало всегда[463]. Кроме того, в принципе его можно обойти, например если купить квартиру, меньшую, чем та, что нужна для жизни (с целью ее сдачи в аренду), или инвестировать свои деньги. Однако современная инфляция в определенной мере усугубила эту разновидность неравенства: в XIX веке, в эпоху нулевой инфляции, обладателю небольших сбережений было сравнительно просто получать реальную доходность в размере 3–4 % путем покупки облигаций государственного долга; сегодня такая доходность зачастую становится недоступной для самых скромных вкладчиков.

Подытожим. Главное последствие инфляции заключается не в том, что она сокращает среднюю доходность капитала, а в том, что она ее перераспределяет. Несмотря на то что последствия инфляции сложны и многомерны, все указывает на то, что вытекающее из нее перераспределение наносит ущерб скорее более скромным состояниям и приносит выгоду более крупным, т. е. действует ровно в противоположном направлении по сравнению с тем, которое обычно считается желательным. Конечно, можно подумать, что инфляция также приводит к небольшому снижению средней чистой доходности капитала в том смысле, что заставляет каждого уделять больше внимания размещению своих активов. Это историческое изменение можно сравнить с увеличением в очень долгосрочной перспективе темпов обесценения капиталов, которое вынуждает чаще принимать решения об осуществлении капиталовложений и о замещении одних активов другими[464]. В обоих случаях сегодня нужно работать больше, чем прежде, чтобы получить определенную доходность: капитал стал более «динамичным». Однако это довольно грубый и малоэффективный способ борьбы с рентой: все указывает на то, что получаемое вследствие этого небольшое снижение средней чистой доходности капитала имеет намного меньший масштаб, чем увеличение неравенства в доходности, и никак не угрожает крупнейшим состояниям. Инфляция не кладет конец ренте: напротив, она способствует усилению неравенства в распределении капитала.

Хочу, чтобы меня правильно поняли: я вовсе не предлагаю немедленно вернуться к золотому франку и к нулевой инфляции. При определенных условиях инфляция обладает некоторыми преимуществами, впрочем, более ограниченными, чем иногда представляют. Мы к этому вернемся, когда будем говорить о роли центральных банков и денежной эмиссии, особенно в ситуации финансовой паники и кризиса государственного долга. Помимо нулевой инфляции и государственной ренты, имевших место в XIX веке, могут существовать и другие способы для того, чтобы обеспечить самым скромным вкладчикам доступ к доходным сбережениям. Однако уже сейчас важно понимать, что инфляция представляет собой очень грубый и даже контрпродуктивный инструмент в том случае, если желаемая цель состоит в том, чтобы избежать возвращения к обществу рантье и — шире — сократить имущественное неравенство. Прогрессивный налог на капитал — явно более подходящая мера, если исходить из соображений демократической прозрачности и реальной эффективности.

Доходность суверенных фондов: капитал и политика. Теперь мы перейдем к суверенным фондам, которые в последние десятилетия быстро развивались, особенно в нефтедобывающих странах. Опубликованные данные по стратегиям инвестирования и по получаемой доходности, к сожалению, намного менее подробны и систематизированы, чем информация по целевым капиталам университетов; это тем более досадно, что с финансовой точки зрения значение первых намного превышает значение вторых. Норвежский фонд, объем которого составляет более 700 миллиардов евро в 2013 году (т. е. в два раза больше, чем целевые капиталы всех американских университетов, вместе взятых), публикует наиболее подробные финансовые отчеты. Его стратегия инвестирования, по крайней мере на начальном этапе, казалась более классической по сравнению с целевыми капиталами университетов, что, бесспорно, отчасти обуславливалось контролем со стороны населения (которое, возможно, менее охотно согласилось бы с массовыми вложениями в хеджевые фонды и некотируемые акции, чем board Гарварда), а доходность была явно ниже[465].

В последние годы руководители фонда получили право направлять больше средств в альтернативные вложения (прежде всего в недвижимость в разных странах), вследствие чего доходность фонда в будущем может вырасти. Также можно отметить, что расходы на управление фондом составляют менее 0,1 % его целевого капитала (тогда как в Гарварде этот показатель равен 0,3 %). Однако если учесть, что фонд в 20 раз больше, это все равно дает возможность основательно продумать стратегию вложений. Также мы узнаем, что в период с 1970 по 2010 год около 60 % средств, полученных от продажи нефти, были размещены в фонде, а 40 % ежегодно направлялись на государственные расходы. Норвежские власти не настолько откровенны, чтобы раскрывать перед нами, в чем заключается долгосрочная цель наращивания фонда и с какого времени страна сможет начать потреблять получаемую доходность или по крайней мере ее часть. Они, судя по всему, и сами этого не знают: все зависит от состояния нефтяных резервов, цены за баррель и доходности в ближайшие десятилетия.

Если обратиться к другим суверенным фондам, прежде всего в странах Ближнего Востока, то здесь, к сожалению, прозрачности намного меньше. В большинстве случаев финансовые отчеты довольно поверхностны. Обычно невозможно получить точные сведения о стратегии инвестирования, а ежегодные данные по получаемой доходности довольно расплывчаты и иногда непоследовательны. Согласно последним отчетам, опубликованным Инвестиционным управлением Абу-Даби (Abu Dhabi Investment Authority), которое управляет самым крупным суверенным фондом в мире (примерно равным норвежскому), средняя реальная доходность превышала 7 % в период с 1990 по 2010 год и 8 % в 1980–2010 годах. Учитывая доходность целевых капиталов университетов, такие показатели вполне достоверны. Однако в отсутствие подробных ежегодных данных трудно продвинуться дальше в этом вопросе.

Интересно отметить, что внешне стратегии инвестирования различных фондов очень сильно отличаются друг от друга, как, впрочем, и стратегии выстраивания общения со своим населением и политические стратегии в международных делах. В то время как Абу-Даби во всеуслышание заявляет о высокой доходности своего фонда, поразительно видеть, что Саудовская Аравия, которая следует сразу после Абу-Даби и Норвегии в иерархии нефтяных фондов, опережая Кувейт, Катар и Россию, напротив, предпочитает выставлять себя в скромном свете. Очевидно, что небольшие нефтедобывающие страны Персидского залива, имеющие ограниченное население, обращаются прежде всего к международному финансовому сообществу. Саудовские отчеты более сдержаны и рассказывают о резервах страны в документах более широкого профиля, посвященных эволюции национальных счетов и государственного бюджета. Они адресованы прежде всего населению королевства, которое в начале 2010-х годов приближается к 20 миллионам человек, что остается довольно скромной цифрой по сравнению с крупнейшими странами региона (80 миллионов человек в Иране, 85 миллионов в Египте, 35 миллионов в Ираке), однако значительно превышает население микрогосударств Залива[466]. Помимо различий в позиционировании, представляется, что размещение саудовских резервов носит намного менее агрессивный характер. Согласно официальным документам, средняя доходность финансовых резервов Саудовской Аравии не превышает 2–3 %, что обусловлено тем фактом, что очень значительная их часть вложена в облигации государственного долга Соединенных Штатов. Саудовские финансовые отчеты предоставляют далеко не всю информацию, необходимую для детального понимания эволюции их инвестиционного портфеля, однако имеющиеся данные намного полнее, чем сведения, публикуемые микрогосударствами, и, похоже, в этом конкретном аспекте они соответствуют действительности.

Почему Саудовская Аравия предпочитает вкладывать свои финансовые резервы в облигации американского казначейства, если она может получить более высокую доходность в других местах? Этот вопрос тем более заслуживает внимания, что управляющие целевыми капиталами американских университетов уже на протяжении нескольких десятилетий не инвестируют в государственные облигации своей собственной страны и ищут более высокую доходность в самых разных уголках мира, в хеджевых фондах, некотируемых акциях или продуктах, получаемых из сырья. Конечно, американские ценные бумаги дают завидную гарантию стабильности в нестабильном мире, а саудовское общественное мнение, возможно, не питает никакого интереса к альтернативным вложениям.

Тем не менее нельзя упускать из виду политическое и военное измерение этого выбора: несмотря на то что открыто об этом не говорится, для Саудовской Аравии не лишено смысла одалживать средства по низкой ставке стране, под военной защитой которой она находится. Насколько мне известно, никто не пытался точно рассчитать рентабельность такого вложения. Однако представляется очевидным, что доходность в этом отношении довольно высока. Если бы Соединенные Штаты вместе с другими западными странами не выбили иракскую армию из Кувейта в 1991 году, то впоследствии Ирак, вероятно, стал бы угрожать саудовским месторождениям нефти, и не исключено, что и другие страны региона, такие как Иран, вступили бы в военную игру регионального масштаба, целью которой было бы перераспределение нефтяной ренты. Динамика мирового распределения капитала представляет собой процесс, имеющий экономическое, политическое и военное измерения. Так было уже в колониальную эпоху, когда тогдашние ключевые державы во главе с Великобританией и Францией были готовы отправить канонерки на защиту своих инвестиций. Очевидно, что так же будет и в XXI веке в различных геополитических конфигурациях, которые сложно предугадать.

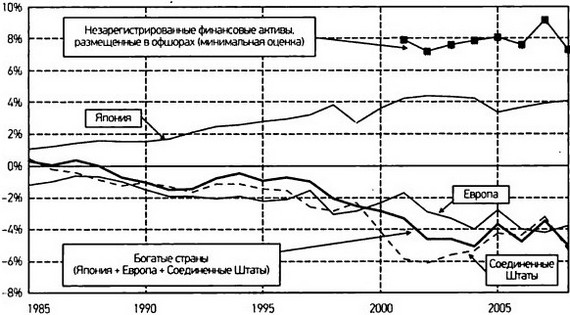

Завладеют ли миром суверенные фонды нефтедобывающих стран? До какого уровня могут увеличиться суверенные фонды в ближайшие десятилетия? Согласно имеющимся расчетам, далеким от совершенства, общий объем инвестиций суверенных фондов в 2013 году составляет чуть более 5.3 триллиона долларов, из которых 3,2 триллиона приходится на нефтедобывающие страны (здесь к вышеуказанным фондам прибавляется большое количество менее крупных фондов: Дубая, Ливии, Казахстана, Алжира, Ирана, Азербайджана, Брунея, Омана и т. д.) и еще 2,1 триллиона — на страны, нефть не добывающие (т. е. прежде всего на Китай, Гонконг, Сингапур и множество более мелких фондов различных стран[467]). Чтобы напомнить, о каких масштабах идет речь, можно отметить, что эта сумма почти равна совокупному состоянию миллиардеров, указанных в списке «Forbes» (около 5,4 триллиона долларов в 2013 году). Иными словами, если в сегодняшнем мире миллиардеры владеют примерно 1,5 % от общего объема частного имущества в мире, то суверенным фондам принадлежит еще 1,5 % мирового частного имущества. Можно утешиться тем, что при таком раскладе остальному населению планеты остается 97 % мирового капитала[468]. К суверенным фондам можно применить те же прогнозы, что и к миллиардерам, и прийти к выводу, что они обретут решающее значение — более 10–20 % мирового капитала — лишь во второй половине XXI века и что мы еще далеки от того, чтобы платить наши ежемесячные арендные платежи катарскому эмиру (или норвежскому налогоплательщику). Отчасти это так, однако было бы ошибкой игнорировать этот вопрос. Прежде всего, ничто не запрещает нам беспокоиться по поводу арендных платежей, которые предстоит платить нашим детям и внукам, и совсем не обязательно дожидаться, когда эта эволюция примет существенные масштабы, чтобы начать испытывать тревогу. Далее, значительная часть мирового капитала обладает низкой ликвидностью (особенно когда речь идет о недвижимом и профессиональном капитале, который нельзя обменять на финансовых рынках), вследствие чего доля суверенных фондов — и в меньшей степени миллиардеров — в финансовых активах, которые можно мгновенно мобилизовать, например для того, чтобы овладеть обанкротившимся предприятием, купить футбольный клуб или вложить средства в неблагополучный квартал и тем самым восполнить упущения государства, не имеющего средств, на самом деле оказывается выше[469]. Вопрос об инвестициях, осуществляемых нефтедобывающими странами, привлекает все больше внимания в богатых странах, в том числе и во Франции, которая, как мы уже отмечали во второй части книги, является одной из стран, психологически хуже всего подготовленных к триумфальному возвращению капитала.