14.7. Центральный контрагент по кредитным деривативам?

14.7. Центральный контрагент по кредитным деривативам?

Объявление CCorp об изменениях в структуре собственности сулило также расширение ассортимента, который должен был «включать централизованный клиринг для ряда внебиржевых деривативов». Начать предполагалось «в первые месяцы 2008 года» с рынка кредитных дефолтных свопов. И давно было пора.

Годы «великой умеренности» завершились летом 2007-го. В июне два хедж-фонда, управляемые Bear Stearns, объявили о затруднениях с внесением маржи по приобретенным ими ранее обязательствам, обеспеченным ипотекой. В июле 1KB, специализированный немецкий кредитор, признал, что ему грозят большие убытки по рискованным займам под недвижимость, и его пришлось спасать.

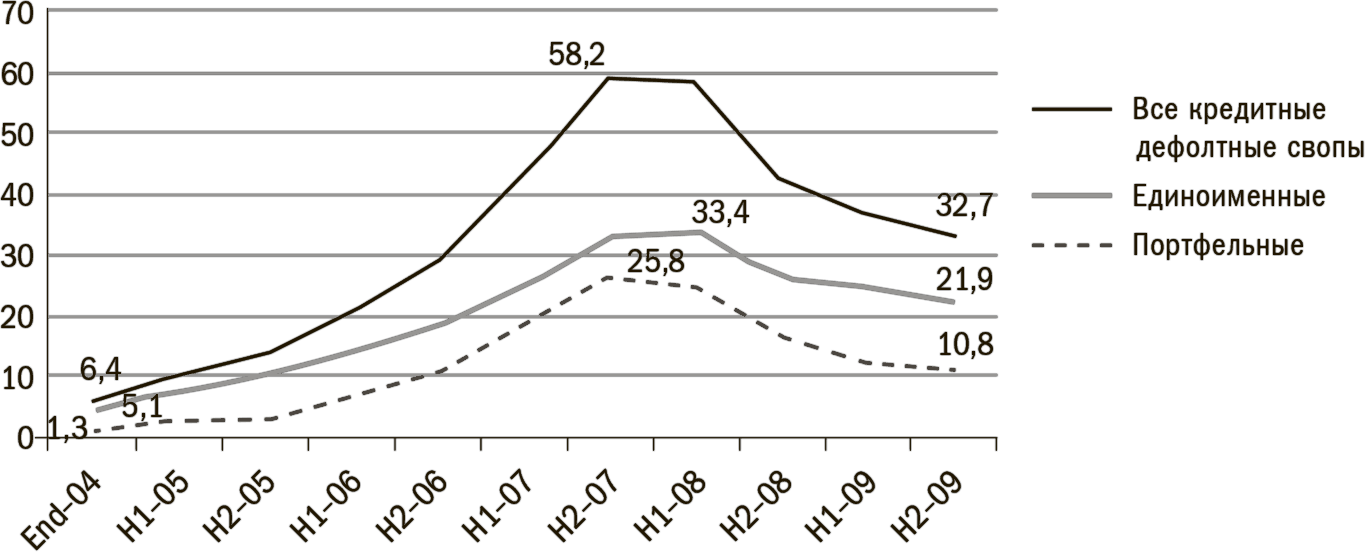

Рисунок 14.2. Рынок кредитных дефолтных свопов (номинальные незакрытые позиции, трлн долл.), 1995–1999 гг.

Источник: полугодичные отчеты Банка международных расчетов по внебиржевым деривативам.

В августе французский банк BNP Paribas заморозил погашение ценных бумаг трех своих фондов, вынудив Европейский центральный банк к массивным вливаниям ликвидности в рынки однодневных кредитов. За этой первой антикризисной акцией центрального банка последовали и другие: банк отчаянно боролся с ухудшением условий кредитования во всех развитых странах. В сентябре в Великобритании впервые с 1860-х годов произошло массовое изъятие вкладов из банка, когда срочная финансовая помощь Банка Англии не успокоила клиентов Northern Rock, ипотечного кредитора, который не мог далее финансировать свой бизнес через оптовые рынки.

Финансовая неразбериха лета 2007 года в значительной степени подорвала достигнутые успехи по преодолению задержек при проведении сделок по кредитным деривативам. Патрик Паркинсон, высокопоставленный чиновник дирекции Федерального резерва, впоследствии докладывал Конгрессу: «Задержки при проведении сделок с кредитными дефолтными свопами выросли за период с июня по август 2007 года почти впятеро»18. Рис. 14.2 отображает, как взлетели в то время номинальные суммы незакрытых сделок с кредитными дефолтными свопами.

Кредитный кризис заставил банкиров, регулирующие органы и политиков обратить внимание также на проблему риска неисполнения обязательств. Регуляторы всерьез обеспокоились взаимосвязями между рынками внебиржевых деривативов: низкая доходность этих бумаг и основанные на компьютерных технологиях финансовые инновации последних лет привели к появлению огромного количества сложных контрактов, и эти контракты проникли в портфолио институциональных инвесторов всего мира. Бросалась в глаза сложнейшая сеть позиций по кредитным дефолтным свопам между множеством двусторонних контрагентов – к этому привела тенденция среди участников рынка вместо закрытия уже существующих позиций (это было на порядок сложнее) открывать новые встречные позиции с другими контрагентами.

Намеченный на первые месяцы 2008 года запуск нового клирингового продукта CCorp по кредитным дефолтным свопам так и не состоялся. В результате усилились подозрения, что в этой отсрочке виноват инвестиционный банк, который играл ведущую роль в консорциуме владельцев, поскольку отсутствие центрального контрагента CCorp по кредитным деривативам позволяло играть на разнице между ценой спроса и ценой предложения. Также оставался открытым вопрос, будет ли CCorp в новом своем обличье предоставлять услуги центрального контрагента по кредитным дефолтным свопам более широкому спектру клиентов, а не только узкому кругу владельцев CCorp.

Тем временем и круг потенциальных клиентов, и даже количество владельцев CCorp начали сокращаться. В выходные дни 15–16 марта 2008 года Нью-Йоркский федеральный резерв вынужден был осуществить срочную продажу банка Bear Stearns по демпинговой цене корпорации JPMorgan Chase. Нельзя было допустить крах Bear Stearns – он являлся контрагентом сотен, если не тысяч, компаний. Огромное количество взаимосвязей превращало банкротство Bear Stearns в угрозу для всей финансовой системы. Проблема возникла не только в связи с долговыми обязательствами Bear Stearns, но и в связи с долговыми обязательствами других компаний по отношению к Bear Sterns: если бы банку позволили обанкротиться, это спровоцировало бы цепочку дефолтов по всем финансовым рынкам.

Накануне рокового для Bear Stearns выходного американские регулирующие органы по-прежнему не считали центральных контрагентов решением проблемы кредитных деривативов18, и когда ведущие участники внебиржевого рынка 27 марта 2008 года представили Федеральному резерву список своих обязательств, там также не упоминалось создание центрального контрагента для кредитных дефолтных свопов.

Однако несколько недель спустя Нью-Йоркский федеральный резерв созвал ведущих внебиржевых дилеров, инвесторов и американские, а также иностранные контролирующие органы для пересмотра стратегии и преодоления изъянов операционной инфраструктуры внебиржевого рынка, и тогда в повестке дня появился центральный контрагент. На встрече 9 июня 2008 года был согласован ряд мер, в том числе «создание центрального контрагента для кредитных дефолтных свопов, который при надлежащем управлении рисками будет способствовать снижению системных рисков»20.

Принятое 9 июня решение главным образом исходило от Тимоти Гайтнера, президента и CEO Нью-Йоркского федерального резерва. В тот же день он пообещал Экономическому клубу Нью-Йорка, что новая инфраструктура «повысит способность системы справляться с последствиями краха крупных институтов»21.

Семь недель спустя, 31 июня, Группа операционного управления деятельностью внебиржевых дилеров и фирм-покупателей (OMG), представители которых присутствовали на встрече 9 июня, обязалась «создать и начать использовать центрального контрагента для сделок по индексам на кредитные дефолтные свопы к 31 декабря 2008 года». Центральный контрагент должен был подчиняться введенным CPSS – IOSCO стандартам управления рисками. Распространение деятельности центрального контрагента также на другие продукты планировалось согласно письменным обязательствам с 2009 года22.

Тем временем CCorp продвинулась в создании центрального контрагента по кредитным дефолтным свопам. В мае 2008 года CCorp и DTCC подписали соглашение об использовании в деятельности CCorp принадлежащего DTCC хранилища торговой информации, в первую очередь для того, чтобы обе стороны имели возможность заменять двусторонние соглашения по кредитным дефолтным свопам сделками, гарантированными центральным контрагентом CCorp23.

В июле 2008 года, отчитываясь перед Сенатом США о подготовке к проведению клиринга по кредитным деривативам, CCorp сообщила, что ведет переговоры о регистрации будущего центрального контрагента по кредитным дефолтным свопам в качестве целевого траста с ограниченной ответственностью, который будет подчиняться Нью-Йоркскому федеральному резерву. В документе говорилось, что центральный контрагент CCorp по кредитным дефолтным свопам намерен обслуживать и акционеров компании, и других участников рынка, если те будут соответствовать определенным критериям, а именно: минимальная капитализация должна составлять не менее 5 млрд долл., долгосрочный кредитный рейтинг Standard & Poors не ниже «А»; опыт работы с кредитными дефолтными свопами, включая открытые позиции на сумму не менее 500 млрд долл.; подтвержденный опыт в сфере управления рисками и членство в отраслевых организациях, занимающихся кредитными дефолтными свопами, например в ISDA или в Deriv/SERV24.

Многие все еще сомневались, сумеет ли CCorp выполнить взятые на себя обязательства, и летом 2008 года конкуренты предприняли ответный ход в игре за право проводить клиринг по кредитным дефолтным свопам.

В июне ICE за 625 млн долл. приобрела Creditex, междилерского брокера кредитных деривативов, который как раз создавал совместную с Markit, лондонским поставщиком информации, платформу для сжатия портфеля кредитных дефолтных свопов. Поскольку эта платформа позволяла сократить огромную номинальную сумму этих свопов на рынке еще до новации, запуск платформы в августе 2008 года рассматривался как первый шаг к созданию центрального контрагента.

Месяц спустя LIFFE, лондонская биржа фьючерсов и опционов, принадлежащая NYSE Euronext, обнародовала намерение использовать свой сервис по клирингу внебиржевых деривативов на акции – Bclear – для обработки и клиринга кредитных дефолтных свопов в сотрудничестве с LCH.Clearnet. Она собиралась запустить эти услуги в последнем квартале 2008 года и начать с контрактов на основе европейских индексов iTraxx.

Поскольку в США поддержка ФРС была гарантирована CCorp, Eurex Clearing нацелилась завоевать Европу: в первой половине 2009 года она планировала начать проводить клиринг по кредитным дефолтным свопам и таким образом «дополнить новые инициативы США решением для Европы»25.

В том же июле чикагская CME Group пообещала с сентября начать проводить клиринг процентных свопов. Это вселило надежду, что группа займется также и клирингом кредитных деривативов.

На фоне общего волнения забывалось, насколько сложен данный клиринг. Но в августе Джеральд Корриган вновь напомнил деловому миру несколько неприятных истин.

Корриган возобновил в апреле 2008 года встречи Группы по вопросам политики управления рисками контрагентов (CRMPG III) с целью продумать меры, с помощью которых частный сектор мог бы снизить вероятность повторения кредитного кризиса, случившегося летом прошлого года. Среди множества выработанных группой рекомендаций прозвучал и призыв «срочно создать клиринговую корпорацию, которая начала бы проводить клиринг кредитных дефолтных свопов уже в IV квартале 2008 года»26.

Цель, как признавал и сам Корриган, была «крайне амбициозная». Из доклада CRMPG III очевидно, почему это так. Кратко перечислив преимущества «надежного центрального контрагента» по кредитным дефолтным свопам, авторы доклада подчеркивают, что «убедиться в надежности центрального контрагента и в том, что этот орган реально способствует снижению рисков, а не создает видимость такой деятельности, крайне сложно».

Чтобы работать эффективно:

– Центральный контрагент должен взаимодействовать только с надежными и солидными контрагентами, то есть установить «жесткие финансовые стандарты участия».

– Для проведения клиринга по кредитным дефолтным свопам центральному контрагенту потребуется обеспечить «достаточно прозрачную информацию в конце каждого рабочего дня о цене на весь портфель свопов, по которому был проведен клиринг», чтобы определить адекватный размер маржи и гарантийного фонда.

– Определение адекватного размера маржи и структуры гарантийного фонда являлось, пожалуй, «наиболее сложной проблемой для центрального контрагента по кредитным деривативам». Участникам центрального контрагента может потребоваться внести дополнительные средства, если маржа и гарантийный фонд окажутся недостаточными для покрытия убытков в случае дефолта кого-либо из участников клиринга.

– Любому центральному контрагенту по кредитным дефолтным свопам необходима поддержка регулирующих органов, и он должен соответствовать рекомендациям CPSS – IOSCO. Для этого «понадобится взаимодействие с различными регулирующими органами: не только теми, которые контролируют самого центрального контрагента, но и теми, в ведении которых находятся участники клиринга».

Хотя CRMPG III «настойчиво» рекомендовала срочно организовать центрального контрагента, эти требования и препятствия казались достаточно внушительными. Центральный контрагент по кредитным дефолтным свопам был шагом в неизвестное.

С другой стороны, когда через несколько недель власти США допустили банкротство Lehman Brothers, в неизвестность обрушилась вся мировая финансовая система. Прежде чем обратиться в части V к более отдаленным последствиям этого краха, в следующих трех главах мы рассмотрим судьбу клиринга в Европе в первое десятилетие XXI века.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

13.2. Центральный банк России

13.2. Центральный банк России Центральный банк Российской Федерации (ЦБ РФ) является главным банком России. Он образует единую централизованную систему с вертикальной структурой. В систему банка входят центральный аппарат, территориальные учреждения (Главные управления

Что такое центральный банк?

Что такое центральный банк? Учитывая широкий спектр функций и связи с правительством и рынком, центральный банк страны можно назвать мозгом ее экономики.Яркие примеры центробанков – Федеральная резервная система США, Банк Англии и недавно созданный Европейский

2. Требования, предъявляемые к кредитным организациям при их создании

2. Требования, предъявляемые к кредитным организациям при их создании Кредитная организация создается на основе любой формы собственности как хозяйственное общество (акционерное общество, общество с ограниченной ответственностью или общество с дополнительной

3. Меры принуждения, применяемые Банком России к кредитным организациям

3. Меры принуждения, применяемые Банком России к кредитным организациям Меры принуждения, применяемые к кредитным организациям, не являются единственными в системе инструментов воздействия Банка России на кредитные организации. Банк России воздействует на кредитные

25. Виды санкций, применяемые ЦБ РФ по отношению к кредитным организациям

25. Виды санкций, применяемые ЦБ РФ по отношению к кредитным организациям Банк России при допущении нарушений со стороны кредитной организации вправе применить следующие санкции:1) требовать устранения допущенных кредитной организацией нарушений;2) ограничивать

2. Клиринговая палата – центральный контрагент нового времени

2. Клиринговая палата – центральный контрагент нового времени 2.1. Уникальное конкурентное преимущество центрального контрагента Когда после банкротства Lehman Brothers чуть было не рухнула вся международная финансовая система, участники рынка и регуляторы вспомнили

2.5. Центральный контрагент с коммерческой точки зрения

2.5. Центральный контрагент с коммерческой точки зрения Клиринговые операции стоят денег. Центральный контрагент покрывает затраты на предоставление своих услуг двумя основными способами. Во-первых, взимает плату за каждую обработанную сделку, во-вторых, получает

7.4. Центральный контрагент для CBOT

7.4. Центральный контрагент для CBOT В начале 1920-х годов фьючерсный рынок зерна в Чикаго, отказывавшийся проводить клиринг своих сделок через центрального контрагента, оказался в положении белой вороны. Хотя 86 % зерновых фьючерсов в Америке торговались на CBOT, биржа

15.1. Центральный контрагент по сделкам с акциями

15.1. Центральный контрагент по сделкам с акциями Насколько фьючерсные рынки и центральные контрагенты в США на рубеже столетий созрели для перемен, настолько же в Европе уже устали ждать распространения клиринга с участием центрального контрагента на рынках акций.В

15.2. Clearnet: первый международный центральный контрагент Европы

15.2. Clearnet: первый международный центральный контрагент Европы Появление евро обострило споры между операторами и клиентами бирж и рыночных инфраструктур о путях дальнейшего развития, в том числе о возможностях международного сотрудничества, каналов связи, слияний

19.2. Клиринг по кредитным деривативам

19.2. Клиринг по кредитным деривативам Активное вмешательство политиков и регулирующих органов в работу рынка кредитных деривативов создало тепличную атмосферу, ускорившую развитие тех инфраструктурных провайдеров в США и в ЕС, которые боролись за право проводить

2. Клиринговая палата – центральный контрагент нового времени

2. Клиринговая палата – центральный контрагент нового времени 1. Более подробно об этом см. в разделе 2.5.2. 2 023 838 000 сделок в 2008 году, включая сделки по производным биржевым инструментам, электроэнергии, перевозкам, межбанковским процентным свопам, ценным бумагам,

Как меньше платить по кредитным карточкам

Как меньше платить по кредитным карточкам 50. Отдавать деньги, которых вы не видите, гораздо проще — Вы не чувствуете, как пустеет Ваш кошелёк. Пластиковые карты создают иллюзию «денег из воздуха» и тем самым расслабляют своих владельцев — как доказала наука, человек,

48. Центральный район России

48. Центральный район России В состав Центрального района входят: Москва, Московская, Брянская, Владимирская, Ивановская, Калужская, Костромская, Орловская, Рязанская, Смоленская, Тверская, Тульская, Ярославская области.Положение района – центральное, поэтому оно

3.3. Почему ипотека выгодна кредитным организациям (банкам)

3.3. Почему ипотека выгодна кредитным организациям (банкам) Рассматривая в качестве варианта накопления денежных средств на жилье банковские вклады, мы говорили, что на те средства, которые вы положили на счет в банк, он начисляет проценты. Откуда же они берутся?

Центральный вопрос

Центральный вопрос P: Помните, важно не только что, но и как.A: Уделяйте побольше внимания что и когда и поменьше заботьтесь о как.E: Мало сказать, почему у вас возникло то или иное желание. Нужно решить, что и как нужно сделать и кто этим будет заниматься.I: Важно не только кто