3.4.3.1. Государственные долговые ценные бумаги

3.4.3.1. Государственные долговые ценные бумаги

Статьей 284 НК РФ установлены следующие налоговые ставки для государственных ценных бумаг:

15 % – по доходу в виде процентов по государственным и муниципальным ценным бумагам (за исключением ценных бумаг, указанных в подпунктах 2 и 3 п. 4 ст. 284 НК РФ, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами Российской Федерации, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг Российской Федерации, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года;

9 % – по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года;

0 % – по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации.

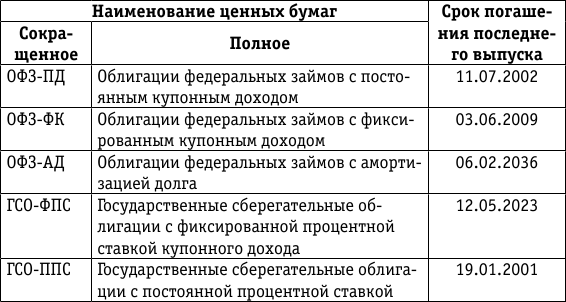

По состоянию на 1 января 2008 года внутренний долг Российской Федерации оформлен следующими процентными долговыми ценными бумагами:

Проценты по государственным ценным бумагам отражаются в Листе 04 налоговой декларации по налогу на прибыль. При выбытии государственных ценных бумаг доходы и расходы учитываются без НКД.

Налоговый учет операций с государственными ценными бумагами может осуществляться на основании данных бухгалтерского учета, приведенных в следующем примере.

Пример.

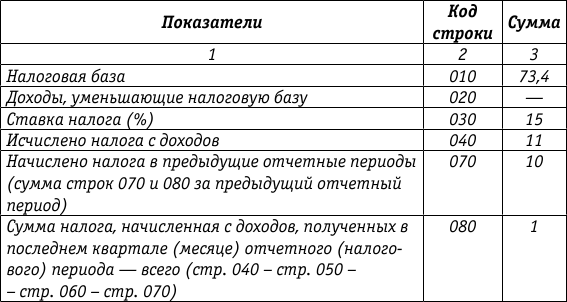

Заполним Лист 04 за 2008 год. Доходам, облагаемым налогом на прибыль по разным ставкам, присвоен отдельный код. Допустим, что в данном примере доход облагается по налоговой ставке 15 %. Этому доходу присвоен код 1. Форма заполняется в рублях. Но организация заполнит ее так, как в примере по бухгалтерскому учету.

Организацией получена прибыль 76,4 руб., из них:

– доход от реализации – 3 руб., который облагается налогом на прибыль по налоговой ставке 24 %;

– НКД – 73,4 руб., который облагается налогом на прибыль по налоговой ставке 15 %.

Лист 04 (фрагмент)[2]

Расчет налога на прибыль с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 НК РФ

Вид дохода 1.

Проценты по государственным долговым ценным бумагам отражаются также в Листе 02 налоговой декларации по налогу на прибыль, а операции по реализации (иному выбытию, в том числе погашению) – в Листе 05.

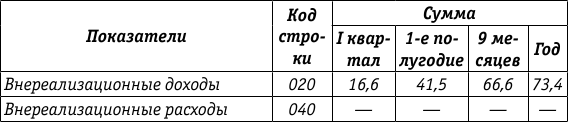

Лист 02 (фрагмент)

Расчет налога на прибыль организаций (руб.)[3]

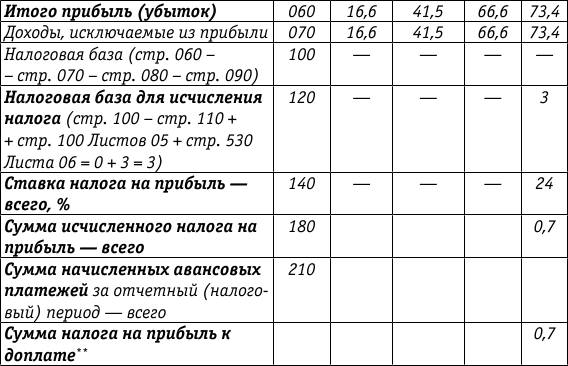

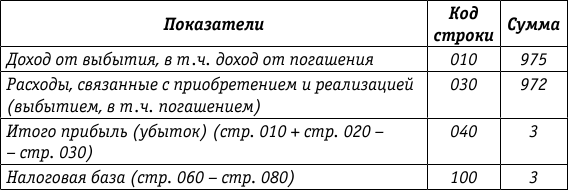

Лист 05 (фрагмент)

Расчет налоговой базы по налогу на прибыль организаций по операциям, финансовые результаты которых учитываются в особом порядке (за исключением отраженных в Приложении 3 к Листу 02) (руб.)

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Ценные бумаги как актив

Ценные бумаги как актив Мы с Ким редко инвестируем в ценные бумаги, поскольку такими инвестициями почти невозможно управлять. Покупая акции, облигации или паи взаимных фондов, инвестор никак не может повлиять ни на доходы, ни на расходы, ни на активы, ни на

7. Ценные бумаги

7. Ценные бумаги Ценные бумаги – необходимый атрибут рыночного хозяйства. Как объекты гражданских прав они относятся к вещам, будучи их особой разновидностью (ст. 128 ГК РФ).Раньше оборот ценных бумаг по необходимости был чрезвычайно обеднен и представлен в основном

2.1. Государственные ценные бумаги (ГКО, ОФЗ и др.)

2.1. Государственные ценные бумаги (ГКО, ОФЗ и др.) Государственные ценные бумаги – это ценные бумаги, выпущенные от имени Российской Федерации или от имени субъекта Российской Федерации.Муниципальные ценные бумаги – это ценные бумаги, выпущенные от имени муниципального

2.4. Корпоративные ценные бумаги

2.4. Корпоративные ценные бумаги Корпорация – это совокупность юридических и физи-че-ских лиц, объединившихся для достижения какой-либо цели и образующих самостоятельный субъект права – новое юридическое лицо. Корпорация предусматривает долевую собственность

4.1. Государственные ценные бумаги

4.1. Государственные ценные бумаги Учитывая особенности определения налоговой базы участниками договора доверительного управления имуществом, которые установлены ст. 276 НК РФ, следует учесть порядок налогообложения, предусмотренный в отношении операций с ценными

4.3. Корпоративные ценные бумаги

4.3. Корпоративные ценные бумаги Нехватка надежных денежных ресурсов является серьезной проблемой для российского фондового рынка. Оптимальным источником заемного капитала является выпуск корпоративных ценных бумаг.Существует множество причин, по которым большинству

12.2. Финансовые вложения в долговые ценные бумаги

12.2. Финансовые вложения в долговые ценные бумаги Наличие и движение инвестиций предприятия в частные и государственные долговые ценные бумаги учитываются на активном счете 58 «Финансовые вложения» на субсчете 58—2 «Долговые ценные бумаги».Если сумма фактических

3.4.3.2. Корпоративные долговые ценные бумаги

3.4.3.2. Корпоративные долговые ценные бумаги Учитывая, что проценты по корпоративным ценным бумагам облагаются по общей ставке налога на прибыль, суммы начисленных процентов отражаются в Листе 02 налоговой декларации по налогу на прибыль.Доходы и расходы при реализации и

Фондовый рынок и ценные бумаги

Фондовый рынок и ценные бумаги «Фондовым рынком», или «рынком ценных бумаг», называют организованный рынок торговли ценными бумагами, механизм, объединяющий тех, у кого есть свободные средства для инвестирования, и тех, кто нуждается в инвестициях. О фондовом рынке

Тема 68. Государственные ценные бумаги (ГЦБ): общая характеристика, порядок размещения и обращения

Тема 68. Государственные ценные бумаги (ГЦБ): общая характеристика, порядок размещения и обращения ГЦБ – это форма существования государственного внутреннего долга; это долговые ц.б., эмитентом которых выступает государство. Выпуск в обращение ГЦБ может использоваться

8.3. Ипотечные ценные бумаги

8.3. Ипотечные ценные бумаги Существуют следующие виды ипотечных ценных бумаг: облигации с ипотечным покрытием и ипотечные сертификаты участия. Суть ипотечных ценных бумаг заключается в том, что организация, предоставившая кредит под залог объекта недвижимости,

15.3. ФОРЕКС или ценные бумаги?

15.3. ФОРЕКС или ценные бумаги? Если Вы твердо решились инвестировать в кризисных условиях, Вам нужно прежде всего выбрать рынок, на котором Вы будете рисковать. Наиболее общий выбор вынесен в заголовок настоящего параграфа – попытаетесь ли Вы играть на курсах различных

98. Учет финансовых вложений в долговые ценные бумаги

98. Учет финансовых вложений в долговые ценные бумаги Учет долговых ценных бумаг осуществляют на счете 58 «Финансовые вложения», субсчет 2 «Долговые ценные бумаги». Сберегательные и депозитные сертификаты, а также чеки учитываются организацией на счете 55 «Специальные

29. Ценные бумаги

29. Ценные бумаги Согласно классической интерпретации, операции на открытом рынке заключаются в купле-продаже Центральным банком ценных бумаг с целью регулирования объема денежных средств у коммерческих банков. Это характеризует воздействие на краткосрочную

Ценные бумаги

Ценные бумаги Гораздо чаще в виде оплаты учредителем своей доли фирма может получить какие-либо ценные бумаги, например, вексель.Как мы уже знаем, денежная оценка неденежных вкладов в уставный капитал общества утверждается решением общего собрания участников общества,

2.1.3.2. Ценные бумаги

2.1.3.2. Ценные бумаги Гораздо чаще в виде оплаты учредителем своей доли общество может получить какие-либо ценные бумаги, например, вексель третьего лица.Напомним, что денежная оценка неденежных вкладов в уставный капитал общества утверждается решением общего собрания