1.2. Основные налоговые понятия

1.2. Основные налоговые понятия

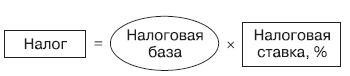

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Расчет налога производится периодически исходя из налоговой базы и ставки налога.

Налог считается установленным и обязательным к уплате лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога.

Налоговый период – период, за который исчисляется налог. Для УСН этот период равен одному календарному году.

Отчетный период – период, за который составляется налоговая отчетность по конкретному налогу, установленная Налоговым кодексом РФ. Для УСН это I квартал, полугодие и 9 месяцев.

Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Для УСН это либо сумма полученных доходов, либо сумма полученных доходов, уменьшенная на сумму расходов. Для УСН на основе патента налоговая база – это потенциально возможный к получению годовой доход.

Налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы, устанавливается в процентах.

Налоговый режим – порядок определения элементов налогообложения. Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов.

Налоговые органы – федеральный орган исполнительной власти, осуществляющий контроль и надзор в области налогов и сборов, и его территориальные органы. Чаще всего налоговым органом именуется налоговая инспекция, поскольку именно с ней контактируют налогоплательщики по всем вопросам, касающимся исчисления и уплаты налогов.

Налогоплательщик – организация или физическое лицо, на которых в соответствии с Налоговым кодексом РФ возложена обязанность платить соответственно налоги и (или) сборы.

Налоговый агент – лицо, на которое в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Индивидуальные предприниматели – физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства РФ, при исполнении обязанностей, возложенных на них Налоговым кодексом РФ, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями.

Недоимка – сумма налога или сумма сбора, не уплаченная в установленный законодательством о налогах и сборах срок.

Место жительства физического лица – адрес (наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номера дома, квартиры), по которому физическое лицо зарегистрировано по месту жительства в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации для целей настоящего Кодекса место жительства может определяться по просьбе этого физического лица по месту его пребывания. При этом местом пребывания физического лица признается место, где физическое лицо проживает временно по адресу (наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номер дома, квартиры), по которому физическое лицо зарегистрировано по месту пребывания в порядке, установленном законодательством Российской Федерации.

Обособленное подразделение организации – любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Основные средства – часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 40 тыс. руб.

Нематериальные активы – приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Каждый налог имеет самостоятельный объект налогообложения. Для УСН это «доходы», «доходы, уменьшенные на величину расходов» и потенциально возможный к получению годовой доход для патентной формы.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.1 Основные понятия и термины

2.1 Основные понятия и термины Выступая в денежной форме, закрепляя эти отношения юридическими документами, страхование имеет черты, приближающие его к категориям «финансы» и «кредит», и в то же время как экономическая категория имеет характерные только для нее функции,

Основные понятия

Основные понятия Перед тем как углубиться в тему данной главы, необходимо познакомиться поближе с ее основными понятиями, в число которых входят:• риск;• фактор риска;• владелец риска.Риск. Под риском понимается событие, которое может произойти в будущем с

Основные понятия

Основные понятия Бессознательное – 1. Совокупность психических процессов, актов и состояний, обусловленных явлениями действительности, во влиянии которых субъект не отдает себе отчета. 2. Форма психического отражения, в которой образ действительности и отношение к ней

Основные понятия

Основные понятия Ситуация (от фр. situation — положение, обстановка) – система внешних по отношению к субъекту условий, побуждающих и опосредующих его активность. Качество «быть внешним» по отношению к субъекту означает: в пространственном отношении – воспринимаемую

Основные понятия

Основные понятия Маркетинг-менеджмент – процесс принятия управленческих решений в организациях с целью удовлетворения потребностей клиентов в предлагаемом товаре.Концепция – 1. Генеральный замысел, определяющий стратегию действий при осуществлении реформ, проектов,

Основные понятия

Основные понятия Маркетинг – 1. Анализ и прогнозирование рыночной ситуации в целях ориентации производства и обеспечения лучших экономических условий реализации произведенной продукции. На основе М. предпринимателями, фирмами и предприятиями разрабатываются

Основные понятия

Основные понятия Исследование – 1. Вид систематизированной познавательной деятельности, направленный на получение новых знаний, информации и т. д., на изучение определенных проблем и взаимозависимостей посредством применения стандартизированных методов (наблюдение,

Основные понятия

Основные понятия Сегментация (рынка), сегментирование – 1. Стратегия производителей и продавцов товаров, заключающаяся в разделении рынка на отдельные части (сегменты) по признаку: вида продаваемого товара, территориального расположения, типа наиболее представленных на

Основные понятия

Основные понятия Товар – 1. «Продукт человеческой или природной деятельности, а также услуга, обладающие полезными свойствами и предназначенные для продажи». 2. «Все, что может удовлетворить нужду или потребность и предлагается рынку с целью привлечения внимания,

Основные понятия

Основные понятия Спрос – это количество товара или услуги, которое будет куплено по определенной цене за определенный период.Предложение – это количество товара или предложение услуги, которое производители готовы продать по определенной цене за определенный

Основные понятия

Основные понятия Конкуренция (от лат. concurrentiel – сталкиваться) – соперничество между производителями товаров и услуг за рынок сбыта, завоевание определенного сегмента рынка. Каждая фирма использует свои стратегию и тактику для достижения этих целей. Для рыночной

Основные понятия

Основные понятия Цена – денежная сумма, взимаемая за конкретный товар.Ценообразование – процесс образования, формирования цен на товары и услуги, характеризуемый прежде всего методами, способами установления цен в целом, относящимися ко всем товарам. Различают две

Основные понятия

Основные понятия Матричная организация – организация службы маркетинга с использованием как управляющих по товарам, так и управляющих по рынкам.Организация по географическому принципу – организация общенационального штата продавцов компании на основе обслуживания

Основные понятия главы

Основные понятия главы Доверительные благаИздержки выявления альтернативИздержки заключения контрактаИздержки измеренияИздержки оппортунистического поведенияИздержки спецификации и защиты прав собственностиИсследуемые благаОпытные благаТорговая

7.3.1. Основные понятия

7.3.1. Основные понятия • Web браузер – позволяет пользователю читать размещенные в Интернете текстовые файлы, но что представляется более важным, предоставляет доступ к графической информации (демонстрация графического Web-сайта);• Netscape – Web-браузер, разработанный

Шаг 1: Основные понятия

Шаг 1: Основные понятия Шаг 1.1. Что такое проект? На самом деле понятие «проект» – очень простое, хотя в академических работах его определению иногда уделяют не одну страницу. По сути, проект – это задача с известным результатом. Например, строительство нового дома – это