1.1. Основные экономические показатели

1.1. Основные экономические показатели

Как вы думаете, что бизнес дает предпринимателю: прибыль или доход? И вообще, это одно и то же или это все-таки разные понятия? Экономисты ни за что не признают равенство этих понятий, и вот почему.

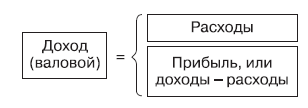

Доходами принято называть все поступления в кассу организации или предпринимателя. Это своеобразная приходная часть бизнеса. Есть и другие названия этого же финансового потока: выручка, валовой доход, оборот (в торговле).

Мы возьмем за правило использовать те же термины, которыми написан Налоговый кодекс РФ, и в гл. 26.2 речь идет о доходах именно как о поступлениях денежных средств. По мере чтения эти термины будут объяснены, а еще в п. 1.2 есть небольшой справочник этих терминов. Так что вы в любое время сможете уточнить, что имеется в виду в конкретном случае.

Валовой доход характеризует финансовые результаты деятельности предприятия. На производственных предприятиях он складывается из сумм, поступивших в оплату продукции на счета в банках или непосредственно в кассу предприятия. Для предприятий торговли и общественного питания валовой доход от реализации товаров определяется как разница между продажной и покупной стоимостью реализованных товаров. Для нехозрасчетных организаций валовой доход – это доход от хозяйственной и иной коммерческой деятельности.

Прибыль отличается от доходов на сумму расходов, которые необходимо было сделать для того, чтобы получить доходы. В отличие от прибыли расходная часть, подобно доходной, имеет несколько распространенных названий: себестоимость, издержки, затраты. Когда затраты оказываются больше дохода, то результат будет со знаком «минус», т. е. имеет место отрицательная прибыль или убыток.

Показатели прибыли – это важнейшие оценки производственной и финансовой деятельности предприятий. Именно прибыль показывает, насколько эффективно работает предприятие, и она же служит источником его жизнедеятельности. За счет прибыли выполняются налоговые и иные обязательства предприятия перед бюджетом (например, государственные и таможенные пошлины, штрафы и пр.), из прибыли выплачиваются проценты по кредитам и займам в пользу банков и других организаций, дивиденды собственникам бизнеса. Одновременно прибыль служит и целью, ради которой предприниматель или учредители коммерческой компании открыли дело.

Затраты на производство продукции или на выполнение работ, услуг, сложенные вместе, образовывают фактическую себестоимость реализованной продукции (работ, услуг). Вычитая все эти расходы из выручки от реализации, получим прибыль от реализации продукции (работ, услуг), т. е. прибыль от деятельности.

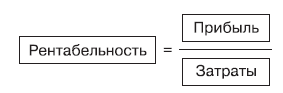

Показатели прибыли характеризуют абсолютную эффективность хозяйственной деятельности предприятия. Наряду с этой абсолютной оценкой рассчитывают также и относительные показатели эффективности хозяйствования – показатели рентабельности. Эффективность определяется из соотношения достигнутого результата и произведенных для этого затрат, а рентабельность образуется из отношения прибыли к затратам:

Например, если предприниматель затратил на выпечку булочек 50 тыс. руб., а продал их за 60 тыс. руб., то рентабельность его бизнеса составляет (60 000 – 50 000) / / 50 000 = 0,2. В таком виде не очень понятно, какая часть доходов остается самому бизнесмену-пекарю, поэтому принято полученный результат выражать в процентах: 0,2 х 100 % = 20 %. Теперь понятно, что 20 % доходов бизнесмен положит в свой карман.

Чтобы удерживать рентабельность в пределах разумного (т. е. чтобы пекари не продавали такие же булочки в 3,5, в 20 раз дороже с тысячами процентов рентабельности), государство вводит налог на прибыль организаций. В среднем по России он чуть больше 20 %, значит, наш гипотетический булочник заплатит налог на прибыль 2000 руб. = (60 000 – 50 000) х 20 %.

Точно такой же налог существует и для физических лиц – это подоходный налог, НДФЛ. Его платят все, кто получает доходы на территории Российской Федерации, но чаще всего не сами, а с помощью тех, кто эти самые доходы выплатил. Например, с выигрыша в лотерею НДФЛ удерживает и уплачивает организатор лотереи, с зарплаты – работодатель, который ее платит. Индивидуальные предприниматели как самые ответственные представители населения налог со своих доходов платят самостоятельно.

Еще один налог существует, чтобы предприниматель не слишком усердствовал, оценивая свой труд, – это НДС, налог на добавленную стоимость. Сначала давайте разберемся, что такое добавленная стоимость. Стоимость вообще – это оценка затрат на производство чего-либо. Добавленную стоимость образует та часть вложенных затрат, которая из сырья позволяет сделать готовый продукт. В случае с булочками можно представить это так: из сырья (муки, яиц, дрожжей и сахара) трудом пекаря было приготовлено тесто, слеплены булочки, а потом с использованием оплаченной электроэнергии тесто было выпечено в печи. Вот эти расходы – оплата труда пекаря, электроэнергия, содержание печи – складываются в добавленную стоимость. Какой бы формы и размера не пеклись булочки, сколько бы начинок ни добавлялось в них – добавленная стоимость будет одинаковой. Если сложить добавочные стоимости всех товаров и услуг в России, то получится валовой национальный продукт – все, что мы сделали в масштабах страны. В экономическом смысле НДС – это налог, которым облагается вклад фирмы в рыночную ценность производимого ею товара (услуги). Это косвенный налог, который потребитель товара или услуги не ощущает на себе в полной мере, так как его по частям последовательно платит целая цепочка фирм. Однако в конечном итоге вся сумма налога возмещается из кошелька рядового покупателя.

Это утверждение справедливо не только для НДС, но и для всех налогов – государство собирает с населения налоги, чтобы потом у него были финансовые возможности защищать это же население от внешних врагов и от факторов воздействия природной среды, содержать и поддерживать социально незащищенные слои (инвалиды, оставшиеся без родителей дети, многодетные семьи и т. д.), обеспечивать достойный уровень жизни. В поддержании постоянного и эффективного источника средств для выполнения этих и других государственных задач состоит главная функция налоговых органов, для этого и создана вся система налогообложения. Без определения основных терминов налогового законодательства нам дальше не продвинуться, поэтому расскажем о них.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Экономические показатели макроэкономики

Экономические показатели макроэкономики Итак, важнейшими экономическими показателями развития любого государства являются:1. Инфляция – это рост совокупного уровня цен. Темпы инфляции – это выраженный в процентах прирост совокупного уровня цен за определенный

10. Основные макроэкономические показатели

10. Основные макроэкономические показатели Основные макроэкономические показатели:1. Валовой внутренний продукт (ВВП) – показатель СНС, который характеризует стоимость конечных товаров и услуг, произведенных резидентами страны за тот или иной период. ВВП равен сумме

24. Основные фонды. Их оценка и показатели

24. Основные фонды. Их оценка и показатели Основные фонды (ОФ) – объекты, которые служат не менее года со стоимостью выше определенной величины, устанавливаемой в зависимости от динамики цен на продукцию фондосоздающих отраслей (здания, сооружения, машины и оборудование,

53. Основные показатели рядов динамики.

53. Основные показатели рядов динамики. Простейшими показателями анализа, которые используются при решении ряда задач, являются аб–солютный прирост, темпы роста и прироста, а также абсолютное значение (содержание) 1% прироста.Если каждый уровень сравнивается с

4. Экономические системы, их основные типы

4. Экономические системы, их основные типы Система – это множество элементов, которые образуют определенное единство и целостность за счет устойчивых взаимоотношений и связей между элементами внутри этой системы.Экономические системы – это совокупность

7. Основные показатели плана производства

7. Основные показатели плана производства Планируемая номенклатура выпускаемой продукции должна в целом обеспечивать равновесие спроса и предложения, а также сбалансированность годового выпуска с производственной мощностью соответствующего подразделения или всего

44. Основные показатели план производства

44. Основные показатели план производства В процессе разработки плана производства продукции все объемные расчеты ведутся по каждой номенклатурной позиции. Номенклатура – перечень или состав выпускаемой продукции по видам, типам, сортам, размерам и иным

13.2.1. Основные макроэкономические показатели и методы их расчета

13.2.1. Основные макроэкономические показатели и методы их расчета Все основные макроэкономические показатели условно можно разделить на потоковые показатели и показатели запасов.К числу потоковых величин относятся: валовый выпуск (ВВ), валовый национальный продукт (ВНП),

2. Основные показатели рядов динамики

2. Основные показатели рядов динамики При изучении динамики используются различные показатели и методы анализа, как элементарные, более простые, так и более сложные, требующие применения более сложных разделов математики.Простейшими показателями анализа, которые

10. Основные показатели деятельности

10. Основные показатели деятельности Прежде чем размещать объявление о вакансии, вы должны подготовить детальную должностную инструкцию в письменной форме. В нашей компании должностная инструкция представляет собой список основных показателей деятельности (ОПД). В

Основные показатели деятельности

Основные показатели деятельности Должностная инструкция – это один из видов коммуникации. Когда вы в письменной форме ясно определяете основные показатели деятельности (ОПД) для данной должности, то вы устанавливаете контакт с потенциальным сотрудником. ОПД являются

Экономические показатели выборочных рубок

Экономические показатели выборочных рубок М. Д. НекрасовУДК 634.0.221.04.003.13В Карельской АССР механизированные выборочные рубки в лесах III группы впервые были проведены Карельским научно-исследовательским институтом лесной промышленности и лесного хозяйства в 1964—1965 гг.

Лесоводственно-экономические показатели механизированных проходных рубок

Лесоводственно-экономические показатели механизированных проходных рубок Б. Н. Голубев, А. Ф. КозловУДК 634.0.243:65.011.54Механизированные проходные рубки, проведенные с участием отделения экономики КарНИИЛПХа в 1965 г. на четырех опытных участках площадью 11,1 га в насаждениях

ОСНОВНЫЕ ПОКАЗАТЕЛИ

ОСНОВНЫЕ ПОКАЗАТЕЛИ То, как функционируют организации, определяется двумя факторами: структурой и процессами, которые протекают внутри них в соответствии с внутренней и внешней средой. На организацию также влияет ее культура, т. е. ценности и нормы, обусловливающие

1.6. Технико-экономические показатели проекта на первый год

1.6. Технико-экономические показатели проекта на первый