Если вы выбираете третий вариант – Инвестиционные фонды разных стран мира

Если вы выбираете третий вариант – Инвестиционные фонды разных стран мира

Как я говорил выше – мне этот вариант кажется более предпочтительным из-за диверсификации, которая всегда снижает инвестиционные риски. В данном случае мы снижаем страновой и валютный риски.

Итак, какие фонды выбрать для инвестирования по всему миру?

Вы можете выбрать всего один фонд, копирующий индекс FTSE Global All Cap Index – глобальный индекс акций. Я еще раз повторю, как распределяются доли стран в индексе:

1. США – 47,35 %;

2. Еврозона – 9,95 %;

3. Азия (без Японии) – 9,5 %;

4. Япония – 8,06 %;

5. Великобритания – 8,01 %;

6. Европа, не входящая в еврозону, – 5,3 %.

Фонд, копирующий данный индекс, называется Vanguard Total World Stock (VT). Это ETF, и, покупая акции этого фонда, вы фактически будете распределять ваши деньги по всему миру. О том, как купить акции и паи зарубежных фондов, я расскажу ниже.

Здесь я хотел бы обратить ваше внимание на терминологию, чтобы различать ПИФы и ETF (о ETF и о фондах я подробно писал в своей книге «Инвестировать – это просто»).

Когда вы хотите инвестировать во взаимные фонды, вы покупаете паи этих фондов.

Если вы хотите инвестировать в ETF, вы покупаете акции этих ETF.

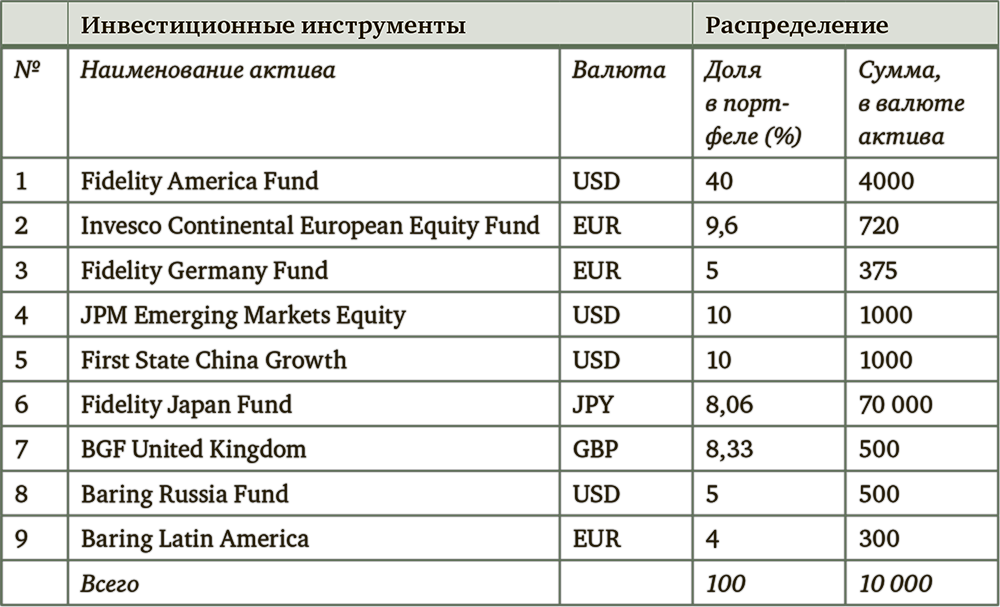

Продолжу. Вы также можете выбрать и несколько различных фондов в разных валютах для инвестирования в экономики разных стран мира. Для этой цели я предлагаю вам рассмотреть следующий портфель фондов на сумму 10 000 долларов, который я назвал «Портфель будущего миллионера».

При инвестировании в данный портфель фондов ваш капитал будет распределен по миру в таких долях.

1. США – 40 %;

2. Еврозона – 23 %;

3. Азия – 23 %;

4. Латинская Америка – 6 %;

5. Россия – 5 %;

6. Прочие – 3 %.

Почти такое же распределение по странам, как в индексе. Но я внес сюда небольшие коррективы. Если вы посмотрите на названия фондов, входящих в портфель, вы заметите следующие детали.

• Увеличена доля Германии в общей доле Европы: в портфель включен фонд акций Германии (Fidelity Germany Fund).

• Увеличена доля Китая в общей доле стран Азии: в портфель включен фонд акций Китая (First State China Growth).

• В портфель включены фонды акций России и Латинской Америки, доля которых в фонде развивающихся рынков (JPM Emerging Markets Equity) очень мала.

Данный портфель можно подкорректировать. Например, изменить доли некоторых фондов или включить другие фонды, допустим, фонды акций Австралии или фонды акций малых и средних компаний США, или Европы, или Японии. Такие коррективы следует делать тогда, когда вы следите за мировыми новостями (политическими, экономическими) и у вас складывается собственное мнение по поводу того, какой регион будет лучше развиваться в ближайшее время. Определить (или угадать) это крайне сложно, поэтому я рекомендую вам использовать простой сбалансированный портфель, пример которого я здесь привел, и поддерживать его структуру на протяжении всего периода инвестирования.

Тогда вам не придется постоянно прислушиваться к выпускам экономических и политических новостей, чтобы вовремя реагировать на все события, происходящие в мире и, соответственно, на фондовом рынке.

Не усложняйте процесс инвестирования!

Не пытайтесь искать наилучшие и единственно верные моменты покупки и продажи!

Не пытайтесь предугадать, какой регион или какая индустрия станут лидерами в следующие несколько лет!

Все нюансы и колебания покрывает выбранная нами стратегия усреднения.

Просто распределите свои деньги по различным странам и поддерживайте такую структуру на протяжении длительного времени. И таким образом вы убережете себя от нервотрепки и получите то, что вы хотите: стабильный результат.

Клиентам нашей компании, которые все же хотят попробовать свои силы в предугадывании, я всегда рекомендую сделать следующее.

• Откройте простую накопительную программу и инвестируйте в нее по тем основным принципам, которые я здесь изложил.

• Откройте счет у брокера (в России или за рубежом) и попробуйте инвестировать более агрессивно: выбирая акции отдельных компаний, выбирая перспективные (на ваш взгляд) регионы и т. д.

• Через три года (а лучше – через пять лет) сравните результаты пассивного инвестирования по изложенным мною принципам и активного инвестирования. Результат предсказуем – вероятность того, что пассивное инвестирование окажется более доходным, составляет почти 90 %.

При выборе показанного выше «Портфеля будущего миллионера» вы можете найти их на сайте компании www.lkapital.ru.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Инвестиционные фонды драгметаллов

Инвестиционные фонды драгметаллов Допустим, самостоятельный выбор акций и фьючерсов кажется для вас слишком сложным, либо у вас недостает на это времени и/или опыта, знаний, но воспользоваться этими инструментами все же хочется. Что же делать в этом случае? Вы можете

1.4. Взаимные и паевые инвестиционные фонды

1.4. Взаимные и паевые инвестиционные фонды Если мы убедим себя в том, что нам уже никогда не удастся достичь прежних высот, мы, несомненно, опоздаем к тому моменту, когда рынки начнут восстанавливаться. Если же восстановление действительно никогда не наступит, то ничто уже

3. В инвестиционный(ые) фонд(ы) разных стран мира (наиболее предпочтительный)

3. В инвестиционный(ые) фонд(ы) разных стран мира (наиболее предпочтительный) По сути это означает создание собственного сбалансированного инвестиционного портфеля с включением в него фондов акций США, европейских стран, стран Азии, Латинской Америки, России и т. д.Я

Если вы выбираете первый вариант – Инвестиционные фонды России

Если вы выбираете первый вариант – Инвестиционные фонды России В России довольно много фондов для инвестирования, но, если вы собираетесь инвестировать в них на протяжении длительного срока, я рекомендую остановиться на индексных фондах, которые управляются пассивно

Если вы выбираете второй вариант – инвестиционные фонды США

Если вы выбираете второй вариант – инвестиционные фонды США Как и в случае с российскими фондами, я рекомендую вам инвестировать в фонд, копирующий один из следующих индексов:• S&P 500 – включает в себя акции 500 крупнейших компаний, торгуемых на биржах в США;• MSCI US Broad Market

1. Инвестиционные фонды России

1. Инвестиционные фонды России Инвестирование в российские ПИФы вы можете начать с небольших сумм – от 10 000 рублей и далее по 1000 рублей в месяц. То есть такое инвестирование доступно практически каждому человеку.Процедура инвестирования в российские ПИФы довольно

2. Инвестиционные фонды США

2. Инвестиционные фонды США Фондовый рынок США – самый большой и самый ликвидный рынок в мире. Имея доступ к биржам США, вы можете инвестировать деньги в любую страну и в любые сектора не только в США, но и по всему миру.Сейчас я покажу вам, как можно инвестировать деньги в

3. Инвестиционные фонды разных стран мира

3. Инвестиционные фонды разных стран мира В предыдущей главе я показал вам, паи каких фондов можно купить, чтобы инвестировать по всему миру.Один из фондов (ETF) – Vanguard Total World Stock (VT). Вы можете купить его через свой счет у брокера – так, как я описал выше.Сейчас же я покажу вам

Паевые инвестиционные фонды

Паевые инвестиционные фонды Паевые инвестиционные фонды (ПИФы) – так они называются в России. Взаимные фонды (Mutual Funds) – таково их название за рубежом. Названия разные, но суть одна. Уверен, что среди читателей этой книги немало тех, кто активно вкладывает деньги в ПИФы и

1.4. Взаимные и паевые инвестиционные фонды

1.4. Взаимные и паевые инвестиционные фонды Если мы убедим себя в том, что нам уже никогда не удастся достичь прежних высот, мы, несомненно, опоздаем к тому моменту, когда рынки начнут восстанавливаться. Если же восстановление действительно никогда не наступит, то ничто уже

Инвестиционные фонды

Инвестиционные фонды Инвестиционные фонды – это идеальный инструмент инвестирования для людей без опыта инвестирования на фондовом рынке. Такие фонды можно подобрать под любой вкус, предпочтения, уровень знаний о фондовом рынке.Существует два основных вида

Классические инвестиционные фонды

Классические инвестиционные фонды Наверняка вы слышали о таком понятии, как ПИФ. А может, уже инвестировали через ПИФы?Это самый простой и надежный способ выйти на фондовый рынок для неискушенного частного инвестора.Аналогом этого понятия на Западе являются взаимные

§4. Почему в США популярны инвестиционные фонды?

§4. Почему в США популярны инвестиционные фонды? Способны ли вы покупать акции самостоятельно? Мы имеем в виду не физическую способность подойти к телефону и нажать несколько кнопок. Мы даже не имеем в виду способность провести анализ и выбрать достойных кандидатов для

8. Типология стран мира

8. Типология стран мира На современной политической карте мира представлено около 230 стран. Среди них есть страны с большой территорией и численностью населения, есть однонациональные и многонациональные страны; есть богатые природными ресурсами и бедные; есть страны,

10.2. Паевые инвестиционные фонды

10.2. Паевые инвестиционные фонды Деньги – это праздник, который всегда с тобой. А. Нилин, российский актер Механизм работы. ПИФы собирают деньги и инвестируют их в различные активы: акции, облигации, иные ценные бумаги, недвижимость и т. д. Сбор денег происходит в форме

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления Чем толще мешок с деньгами, тем туже он завязан. Ю. Рыбников, писатель-сатирик Частный инвестор, напуганный известными событиями в период «свинки» 90-х годов,