2.3. План накопления на будущее детей

2.3. План накопления на будущее детей

Любой родитель скажет вам, что очень непросто найти возможность откладывать периодически какую-то сумму на образование детей в то время, когда они маленькие. Одежда, игрушки, расходы на врачей, детский сад. Непредвиденные расходы: «Папа, я хочу большой автомобиль с аккумулятором, фарами и сиреной за $500!» В это время мысли о том, чтобы позаботиться об образовании ребенка, которое ему нужно будет получать через 15 лет, приходят в последнюю очередь.

Но вот вы отвлеклись от повседневных забот и поняли, что необходимо откладывать хоть что-нибудь на будущее ребенка. Поняли правильно и вовремя, потому что ваш ребенок через 15 лет вряд ли вспомнит автомобиль с сиреной за $500, или потешного плюшевого мишку, или пистолет, стреляющий пластмассовыми шариками. И даже о кукле Барби ваша дочь не вспомнит в свои 18 лет.

Главный вопрос: сколько откладывать? $100 в месяц. Много? Ладно, начнем с $50 в месяц. Решено.

А куда их откладывать? Под подушку? В стеклянную банку? Можно было бы и так. Но 15 лет держать деньги под подушкой?! Вряд ли это удастся. Жизнь заставит время от времени тратить какие-то суммы на повседневные расходы. Так где же их накапливать?

Не стоит изобретать велосипед. Десятки лет опыта развитых стран показали, что существует три основных пути инвестирования средств, которые вы планируете накапливать на образование детей:

– открытие накопительных программ в страховых компаниях;

– вложение в акции или облигации самостоятельно или через паевые фонды;

– депозит в банке.

Более подробно об основных путях инвестирования (в том числе и об упомянутых здесь) я рассказал в следующей части этой книги. Но мне сложно говорить о планировании будущего детей, не упоминая те или иные инструменты.

Выбрали свой путь? Все еще затрудняетесь? Тогда давайте рассмотрим два из них – второй и третий. Подробную информации о накопительных программах в страховых компаниях вы можете найти в главе «Страховые компании» в третьей части книги.

Депозит в банке. Самый простой и доступный всем способ. Мне нечего о нем сказать, все очень просто: откройте депозитный счет в банке и положите на него деньги. Далее регулярно пополняйте этот счет (как вы решили для себя – по $50 в месяц).

На что следует обратить внимание при размещении депозита в банке?

1. Надежность банка. Это самое основное условие инвестирования средств, если вы размещаете их на длительный срок – от пяти до 20 лет. Не гонитесь за большими процентами, сохранность ваших денег (точнее, вашего ребенка) намного важнее, чем доходность по ним.

2. Капитализация процентов. Обратите внимание на то, как часто банк капитализирует проценты, то есть зачисляет начисленные проценты на ваш счет – ежемесячно, ежеквартально или ежегодно. Чем чаще это происходит, тем лучше. Помните, что время увеличивает ваш капитал.

3. Возможность пополнения счета. Вы же собираетесь добавлять на свой счет (извините, на счет вашего ребенка) $50 ежемесячно, так? Тогда убедитесь в том, что банк разрешит вам это делать.

Инвестирование в акции через паевой фонд. Я не буду здесь рассказывать об инвестировании в акции самостоятельно, потому что это займет очень много времени, так как затрагивает большую тему методологии анализа финансового состояния компании. Поговорим об инвестировании через паевой фонд. Что это такое? Вы отдаете свои деньги в управление профессиональным трейдерам. Паевой фонд (или управляющая компания) размещает деньги своих клиентов на фондовом рынке. Ваш капитал растет в зависимости от того, как сработает фонд.

Та стратегия, о которой я здесь упоминаю, достаточно агрессивна и не каждому подойдет. Она рекомендуется лишь тем, у кого крепкие нервы, кто может без волнений пережить любые колебания на фондовом рынке. Особенно после того, что мы с вами испытали в 2008 году. Помните, многие инвесторы тогда потеряли 70–80 % капитала, а некоторые вложились в ПИФы, упавшие «до дна». Это только одна из многочисленных стратегий инвестирования. Я привожу ее здесь, чтобы показать вам, как важно планировать свое будущее и будущее своих детей. Прежде чем рассказать о выборе стратегии инвестирования в тот или иной фонд, замечу, что доходность от инвестирования в акции наиболее привлекательна по сравнению с другими инструментами финансового рынка (облигации, банковские депозиты) и составила в среднем за 100 лет 9,8 %!

Учитывая развитие высоких технологий и Интернета, инвестирование в акции стало доступно каждому человеку независимо от того, в какой части света он находится. Надо только открыть счет у электронного брокера и давать ему поручения на покупку и продажу акций или на размещение средств в паевом фонде.

Какой же паевой фонд выбрать? Если вы откроете страницу с перечнем всех фондов, то, скорее всего, тут же закроете ее: лишь чтение названий всех фондов займет немало времени, не говоря уже об их детальном изучении. Вам поможет следующий алгоритм.

Выбор фонда зависит во многом от того, на какой срок вы собираетесь инвестировать деньги. Начнем с самого длительного срока. Предположим, вы оказались очень прозорливы и начали накапливать деньги на образование ребенка, когда ему было не больше четырех лет. Это значит, что ваш горизонт инвестирования – 15 лет! Немалый срок. Именно потому, что срок инвестирования длинный, а также учитывая трудности с выделением каких-то средств из бюджета семьи на образование ребенка, вы вкладываете 80 % средств в агрессивный фонд с высокой подвижностью. Его цена значительно поднимается и падает. Для чего следует это делать? Ведь цена таких фондов сильно колеблется в обе стороны, зачем вам рисковать? Да, цена колеблется, но сейчас, инвестируя деньги на 15 лет, вы можете взять на себя этот риск.

Любые падения рынка (а они обязательно произойдут за такой период времени) откорректируются, и стоимость вашего портфеля снова вырастет. Зато у вас есть возможность получить очень хорошую доходность от инвестирования в такие фонды. Но не стоит вкладывать все 80 % в один фонд. Распределите их по трем фондам, диверсифицируйте свои риски. С горизонтом инвестирования 15 лет вы рискуете значительно меньше, чем те, кто инвестирует деньги на срок до десяти лет. Но помимо риска изменения цены существует и другой риск – того, что ухудшится управление фондом, будут допущены ошибки при инвестировании менеджерами фонда. Инвестируя в три фонда, вы снижаете эти риски.

Осталось еще 20 % средств. Куда их инвестировать? В паевой фонд со средней подвижностью. Вот и все. Ваши деньги на будущее ребенка размещены. Теперь вам остается лишь следить за тем, как изменяется (растет) стоимость ваших инвестиций. Иногда она будет падать. Но всегда помните о том, что вы инвестировали средства на 15 лет на образование ваших детей! После любого падения бывает подъем.

Что же делать тем, кто пропустил этот самый выгодный период для накопления средств (первые четыре года жизни ребенка)? Если ребенку уже пять, это значит, что он скоро пойдет в школу, а на учебу в университете ничего не отложено. А может быть, уже восемь лет? В этом случае делать нужно то же самое: немедленно начинать откладывать. Но тогда стратегия инвестирования будет немного отличаться от изложенной выше, так как горизонт инвестирования придвигается до десяти лет.

Вашему ребенку уже от пяти до восьми лет. Если вы начали откладывать деньги на его образование до того, как ему исполнилось шесть лет, и выбрали агрессивный стиль инвестирования, у вас нет причин его менять. Стратегия инвестирования «от нуля до четырех» работает хорошо и в следующие несколько лет. Но если вы начинаете откладывать только сейчас, когда ребенку пять-шесть лет, у вас уже меньше времени, чтобы быть полностью уверенными, что вы переживете падения рынка. Именно поэтому можно инвестировать 75 % средств в фонды с высокой подвижностью и 25 % – в фонды со средней подвижностью. Тем же, кто уже начал откладывать средства ранее, следует направлять новые деньги в фонды со средней подвижностью. Так как менеджеры фондов со средней подвижностью в большинстве своем используют стратегию низкой стоимости (о которой подробнее речь будет идти в следующей книге), то есть покупку недооцененных акций, эти фонды, как правило, получают постоянную доходность при любых движениях рынка, и эта доходность выше средней.

А вот и отрезвляющие годы – вашему ребенку от девяти до тринадцати лет. Первая любовь, первые молодежные дискотеки говорят о том, что ваш ребенок растет. И не просто растет, а быстро. Если вы ничего не накопили до сих пор, то вам пора начинать волноваться. Особенно когда вы слышите жалобы ваших знакомых на то, что они уже отложили $5000 на образование ребенка, но не уверены, что этих денег хватит на все расходы по обучению. Расслабьтесь. У вас еще есть время, чтобы собрать капитал, с помощью которого вы оплатите все счета ваших детей на обучение.

Если инвестировать аккуратно и регулярно, $200 в месяц вырастут почти до $30 000 через восемь лет! Но теперь пришло время осторожно оценивать ваши инвестиции и вашу стратегию. Начинаете ли вы откладывать только сейчас или уже откладываете в течение какого-то периода, данный момент является точкой оценки ваших рисков. Если впереди пять-девять лет до поступления ваших детей в университет, у вас еще есть возможность почувствовать и воспользоваться чудом капитализации. Вместе с тем время поступления уже не так далеко, чтобы вы могли инвестировать со значительным риском. Потому сейчас целесообразно оставить в фондах с высокой подвижностью всего 25 % средств, 50 % нужно переместить в фонды со средней подвижностью, упомянутые в стратегии «пять-восемь лет». Наконец, ради безопасности ваших средств, которая достигается максимальной диверсификацией, переведите 25 % в фонды с низкой подвижностью. Все низкоподвижные фонды используют стратегию низкой стоимости, полностью игнорируя стратегию роста. Иными словами, они не покупают акции компаний, прогнозирующих высокий рост прибылей. В большинстве этих фондов работают менеджеры, показывающие стабильно хорошие результаты.

Вашему ребенку 14–16 лет. Вы считаете, что уже поздно инвестировать? Вы не правы!

Всего через несколько лет он поступит в университет. И сейчас ваша главная задача – защитить накопленный за долгие годы капитал. Вам необходима уверенность в том, что капитал в безопасности и вы можете не волноваться о его сохранности, тем более что у вас много других причин для волнения: первые экзамены, тесты и т. д. Но вам хотелось бы получить максимально возможную доходность по инвестициям. Поэтому вы оставляете 25 % портфеля в фондах со средней подвижностью и 25 % – в фондах с низкой подвижностью. А остальные 50 %? Пришло время переместить их в бескупонные облигации со 100-процентной гарантией определенной доходности.

Бескупонные облигации – это ценные бумаги, которые вы покупаете с дисконтом, через определенный срок вам будет выплачена ее полная стоимость (например, вы покупаете за $90 облигацию, которая будет погашаться через десять лет по стоимости $100). И снова повторю: подробнее обо всех инструментах – в следующей книге.

Лучшее время для покупки этих облигаций – когда ваш ребенок учится в старших классах. Вы помещаете деньги в облигации на три-четыре года с гарантией того, что к моменту поступления у вас будут средства на оплату первых двух лет обучения. В случае покупки облигаций ваши средства будут в безопасности, а доходность по ним – выше, чем на денежном рынке (банковские проценты). В то же время остальная часть вашего портфеля может находиться от четырех до шести лет в паевых фондах (до того момента, когда вам нужно будет оплачивать следующие годы обучения), и тогда вы получите по этим средствам хорошую доходность.

Когда вашему ребенку 17–22 года, необходимость делать накопления на его образование не пропадает. Впереди еще как минимум четыре года, и вам нужна стратегия, которая позволит получить максимальный доход по этим средствам с минимальным риском. И хотя большинство аналитиков советуют переводить в этот момент все бумаги в деньги, бескупонные облигации все же более привлекательный вариант, так как они позволяют получить хорошую доходность и сохранить сбережения. Таким образом, вам следует перевести почти весь свой портфель в бескупонные облигации, срок погашения которых будет приходиться на последние два года обучения вашего ребенка в университете. Но так как у вас еще есть несколько лет, прежде чем ваш ребенок окончит университет, предлагаю оставить 20 % средств в фондах с низкой подвижностью, чтобы не упустить последнюю возможность получения хорошей доходности. Эти дополнительные деньги могут быть весьма кстати, так как стоимость обучения постоянно растет и может оказаться выше, чем вы предполагали.

Жизнь не так проста, как многие финансовые консультанты и аналитики ее показывают. Было бы замечательно начиная с рождения ребенка откладывать ежемесячно по $200 на его обучение и таким образом создать солидный капитал. Но так не всегда получается. Чаще всего накопления, даже если родители их делают, идут волнами: есть возможность – откладываем, а на нет и суда нет. Когда приоритет имеют расходы на музыкальные уроки или репетитора, родители не всегда могут отложить деньги на обучение в университете. Но когда вас повышают по службе и прибавляют вам жалованье, фонд на образование ребенка пополняется. Поэтому вместо того, чтобы заставлять вас делать ежемесячные отчисления в фонд образования ребенка, давайте лучше рассчитаем, сколько средств вы можете сегодня позволить себе откладывать на эту цель из своего бюджета и сколько накопите к моменту начала обучения ребенка.

Вашему ребенку три года, и ему осталось 15 лет до поступления в университет.

Ваши общие ежемесячные доходы составляют $10 000.

Ежемесячные текущие расходы – $7000.

Оставшиеся $3000 вы кладете на счет в банке.

(Примечание. Такая схема не подходит для большинства семей. Я использую ее только в качестве примера. Схема расчетов одинакова для всех и зависит лишь от того, сколько времени осталось до начала обучения и какую сумму вы можете откладывать ежемесячно (ежегодно) на эту цель.)

Из $3000 (а это $36 000 в год) вы готовы ежегодно в течение 15 лет инвестировать $12 000 ($1000 в месяц) в паевой фонд для накопления на образование ребенка.

Итак, что же вы накопите к его 18-летию?

Если размещать средства согласно стратегиям, изложенным выше, то ежегодная доходность на вложенные средства будет различной в разные годы. Но, управляя таким образом своими деньгами, вы можете рассчитывать на среднегодовую доходность в размере 11 %. Это исторический средний показатель за последние 50 лет (конечно, это статистика не российского рынка – он пока очень молод, – а развитого фондового рынка США).

Всего за 15 лет вы инвестируете в будущее ребенка $180 000.

К 18-летию ребенка на его счете накопится $470 000. Это неплохие деньги для получения хорошего, престижного образования. Обратите внимание, какое значение играет время при накоплении средств. За первые десять лет на счете ребенка накапливается $230 500. И точно такая же сумма – за оставшиеся пять лет!

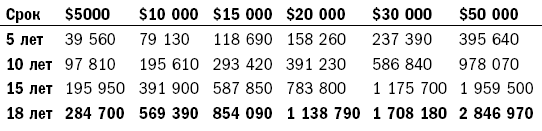

Взгляните на табл. 15. В ней указано, какую сумму можно накопить в зависимости от того, сколько инвестируется ежегодно в паевой фонд и на какой срок. Обратите внимание на то, как время инвестирования влияет на сумму. Если вы ежегодно инвестируете $10 000, то за 15 лет накопится $391 900, а за оставшиеся три года (до 18 лет) – $177 490. Почти половина того, что вы получили за 15 лет!

Табл. 15. Сумма накопленных средств при инвестировании в паевые фонды в зависимости от срока и размера ежегодных взносов (при доходности 11 % в год), $

Вы сомневаетесь в том, что инвестирование на фондовом рынке является низкорисковым вложением? Что же, если вы консервативны во всем, что касается денег, и не хотите волноваться, когда рынок опускается на 15–20 %, то для вас я могу предложить другой способ накопления денег на образование детей. Со стабильной гарантированной доходностью (конечно, ниже 11 % – за спокойствие нужно платить) и очень высокой надежностью хранения ваших средств. Это консервативное вложение средств с приемлемой доходностью (выше чем банковские депозиты) и с дополнительной услугой страхования жизни и потери трудоспособности. Это сложный и очень интересный финансовый продукт, о котором речь пойдет ниже.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

103. Удержание алиментов на несовершеннолетних детей

103. Удержание алиментов на несовершеннолетних детей Родители обязаны содержать своих несовершеннолетних детей.Алименты представляют собой одну из форм содержания несовершеннолетних детей. При этом родители вправе добровольно заключить соглашение о содержании своих

3.2. Программы финансовой грамотности для детей и молодежи

3.2. Программы финансовой грамотности для детей и молодежи Молодежь является одной из наиболее уязвимых социальных групп. Система общего образования не включает в себя обучение управлению личными финансами, а опыт родителей зачастую ограничен или отрицателен.

Глава 5. Как реализуется мой план накопления 1 000 000 долларов

Глава 5. Как реализуется мой план накопления 1 000 000 долларов Вспомним, каким был мой начальный план.Для того чтобы я смог накопить миллион долларов к пенсии своей дочери, мне нужно было инвестировать определенные суммы следующим образом.1. Январь 2003 года – инвестировать

Глава 8 Как ориентировать детей

Глава 8 Как ориентировать детей Дети не только цементируют семьи.Дурно воспитанный, испорченный Вами (а кроме Вас, никто его испортить просто не в состоянии) ребенок может и разрушить Вашу семью – особенно в условиях кризиса.Именно поэтому в первую очередь, а не только для

УЧИТЕ ДЕТЕЙ “ЛОВИТЬ РЫБУ”

УЧИТЕ ДЕТЕЙ “ЛОВИТЬ РЫБУ” Когда мы выступаем с лекциями о связи между материальной помощью детям и их успехами, кто-нибудь из аудитории непременно задает вопрос: “Какие же виды материальной помощи детям лучше всего, если не деньги?”. Мы всегда повторяем, что главное —

ПРАВИЛА ДЛЯ БОГАТЫХ РОДИТЕЛЕЙ И ПРЕУСПЕВАЮЩИХ ДЕТЕЙ

ПРАВИЛА ДЛЯ БОГАТЫХ РОДИТЕЛЕЙ И ПРЕУСПЕВАЮЩИХ ДЕТЕЙ Богатые люди, у которых выросли преуспевшие в жизни дети, многому научили нас в воспитании детей. Вот некоторые

6. Не вмешивайтесь в семейную жизнь взрослых детей

6. Не вмешивайтесь в семейную жизнь взрослых детей Родители! Помните, что ваше представление об идеале семейной жизни может быть прямой противоположностью тому, что думают об этом ваш взрослый сын или дочь, зять и сноха. Взрослых детей раздражает вмешательство родителей.

КАК МЫ РАСТИЛИ ДЕТЕЙ

КАК МЫ РАСТИЛИ ДЕТЕЙ «В детстве все мы, так или иначе, работали на нашу компанию. Я с пяти лет стояла за прилавком со сладостями или торговала попкорном. Бизнес был частью жизни, и о нем всегда велись разговоры за обеденным столом. Мы многое слышали о долгах в связи с

2.3.5. Финансовый план, планирование на будущее и резюме

2.3.5. Финансовый план, планирование на будущее и резюме Определяется количество необходимых вложений, и доля возможной прибыли как для Вас, так и для инвесторов. ВАЖНО В финансовом плане собирается воедино финансовая информация всех разделов плана. Здесь рассчитывается:?

Любимое развлечение детей Америки

Любимое развлечение детей Америки Чепуха, скажете вы. Но в таком случае вы, как и большинство людей, просто недооцениваете видеоигры. С тех пор как мы выросли, роль видеоигр значительно изменилась. Доказать это проще простого – достаточно посмотреть на рынок видеоигр и

Глава 13 Воспитание детей-чемпионов

Глава 13 Воспитание детей-чемпионов У нас с Сандрой девять детей, и всех их мы считаем чемпионами. Конечно, ни они, ни мы еще не достигли конца пути; все мы ежедневно молимся, чтобы Бог дал нам мудрость и силу добиться большего.С разными детьми мы перепробовали различные

Большинство детей любит рисовать

Большинство детей любит рисовать Моя жена преподает стихосложение в одной из школ Сан-Франциско. Она очень любит работать с детьми младших классов, которые еще не очень хорошо умеют писать. Но все они знают, как рисовать. Многие годы я наблюдал, как она делает книжечки из

Пенсионные накопления

Пенсионные накопления «Вкладывай деньги на долгосрочной основе в инвестиционный портфель из акций, облигаций и паев инвестиционных фондов». Такой совет в долгосрочной перспективе делает богаче только обитателей Уолл-стрит. Кому же не понравится, когда миллионы

97. Такси для детей

97. Такси для детей Суть идеиУслуги такси достаточно стандартны. Нет, конечно, есть элитные варианты, но в целом все одинаково: вас встретили, довезли, получили деньги и распрощались. На самом деле простора для позиционирования тут предостаточно. Сегодня мы предлагаем

Преступления против детей

Преступления против детей Мы не только питаем отвращение к стрессорам и не понимаем их значения; мы также совершаем преступления против жизни, живого, науки и мудрости – и все ради того, чтобы избежать перемен и отклонений.Я злюсь и сокрушаюсь, когда думаю о том, что

Внимание, только для детей: Yahooligans

Внимание, только для детей: Yahooligans Yahoo! не только уделяет внимание содержанию портала My Yahoo! но также стремится создать порталы, в рамках основного, которые были бы специально нацелены на конкретную аудиторию – например, детские порталы. «Сейчас у детей в Сети нет