Рыночный риск

Рыночный риск

Это основной риск, которому подвергаются деньги. И он зависит только от того, кто совершает инвестицию.

Например, вы решили инвестировать часть денег в акции новой, только что открывшейся компании, которая обещает показать в будущем хорошие результаты работы и соответственно высокую прибыль. У вас есть $50 000, и вы решили вложить в эту компанию $25 000, купив $2500 акций по цене $10 за акцию. Какому риску вы подвергаете свои деньги? Огромному. Даже если вы хорошо знаете руководителей компании, вы не можете предположить, что случится на том рынке, где она будет работать. Может быть, продукция компании окажется неконкурентной к тому моменту, когда выйдет на рынок. Может быть, она вообще будет заменена новым товаром. Нюансов может быть много, и из-за них цена акции компании может снизиться до $1 (и даже ниже). Это одна из сторон рыночного риска.

Немаловажно и развитие фондового рынка в целом. Акции небольшой малоизвестной компании подвержены большим ценовым колебаниям. Может произойти так, что при снижении стоимости индекса на 1 % цена на ваши акции упадет на 10–15 %. Таким образом, если общая ситуация на фондовом рынке неблагоприятная, то ваши инвестиции могут подвергаться большому риску. Это относится не только к фондовому рынку и акциям, но и к любому рынку.

Рыночный риск включает в себя и страновой риск. Вы должны понимать, что риски инвестирования в России и в Швейцарии различны. Швейцария имеет рейтинг ААА, а Россия на сегодня – ВВВ.

Вы можете возразить: «Но я живу в России, и мне гораздо легче инвестировать дома, потому что здесь я могу контролировать ситуацию, здесь я знаю, во что инвестирую. А там, за границей, трудно понять, что это за компания или банк, надежны они или нет».

Отчасти вы правы: инвестировать всегда легче в той стране, где живешь. Но подумайте, можете ли вы на самом деле контролировать ситуацию? Вряд ли – если вы, конечно, не председатель ЦБ или министр финансов. Поэтому вопрос распределения рисков остается открытым, и ваши инвестиции в стране с низким рейтингом всегда будут сильнее подвержены рискам, чем в стране с высоким рейтингом.

Не буду лишний раз упоминать, что мошенники есть и в развитых странах. Это так. Но там намного больше хороших и надежных компаний, банков, фондов, чем в бывших республиках Советского Союза, где законодательство пока очень несовершенно. Если информации, для того чтобы сделать правильный выбор, не хватает, вы всегда можете обратиться к любому финансовому консультанту. За небольшую фиксированную сумму вы получите независимые рекомендации по зарубежным инвестициям.

Как страновой риск влияет на стоимость ваших активов? Предположим, вы владеете жилой недвижимостью в России и в Швейцарии. При падении этого рынка цены упадут на всю недвижимость – и в России, и в Швейцарии, и в США, но в России это падение будет более значительным, потому что наша страна по степени риска гораздо опаснее Швейцарии.

Страховые компании, инвестиционные фонды, хедж-фонды – все имеет свою степень риска. И вы сами должны определить, какой риск для вас приемлем. Вы можете передать ваши деньги в управление инвестиционному банку, который гарантирует возврат всех средств и минимальную доходность по вашим инвестициям в размере 1 % годовых. Или вы можете доверить ваши деньги фонду, который способен заработать 30 % годовых, но при этом ничего никому не гарантирует. Инвестиционный банк вкладывает ваши деньги в консервативные финансовые инструменты (облигации, акции крупных компаний), а фонд – в рискованные инструменты (акции мелких и средних компаний и др.). Это и является рыночным риском, то есть риском того, как может измениться стоимость инвестиций.

К рыночному риску относится также политический риск. Думаю, вы помните историю с одной нефтяной компанией и согласитесь, что это дело очень сильно попахивало политикой. Говоря о независимой судебной системе страны, все прекрасно понимают, насколько эта система зависима от властей предержащих. Поэтому рыночный риск при инвестировании в США и в России (или Белоруссии) отличаются и степенью политического риска, то есть возможностью влияния политической власти на судьбу той или иной компании.

Как застраховать себя от рыночного риска? Это несложно. Прежде всего вы должны определить структуру ваших инвестиций по степени рыночного риска. Например, вы решили, что вам ни к чему волнения от движения рынка акций вниз, а стоимость ваших акций мелких компаний падает еще быстрее. Вы решили, что будете инвестировать в рисковые активы не более 10 % своего капитала. (О том, какие инвестиционные инструменты относятся к рисковым, умеренно рисковым и нерисковым инвестициям, речь пойдет ниже). Далее вы решили инвестировать 60 % в очень консервативные, нерисковые активы. А оставшиеся 30 % – в умеренно рисковые активы. При такой структуре ваши активы будут медленно, но уверенно расти в цене (что, безусловно, должно радовать ваш глаз и тешить вашу душу). В то же время даже незначительная доля рисковых активов (10 %) может сильно увеличить доходность вашего портфеля в целом.

Для разработки личных финансовых планов мы распределяем капитал наших клиентов по активам со следующими рыночными рисками:

– консервативные активы – инвестиции, по которым имеется как минимум гарантия сохранности капитала. Причем мы рассматриваем лишь гарантии, полученные от компаний (банков) с рейтингом не ниже А. Как уже упоминалось, рейтинг России – ВВВ. Что это значит? Лишь то, что никакое инвестирование в России не может пока считаться консервативным, так как в нашей стране нет ни одного института с рейтингом А или выше. И даже гарантии правительства России не являются на сегодня консервативными. В связи с этим при выборе инвестиционных инструментов для консервативного инвестирования мы рассматриваем только зарубежные инструменты (банки, компании, фонды). Здесь важно учесть, что если вы хотите инвестировать основную долю своего капитала (или весь капитал) в России, то вам следует вложить его только в умеренные активы. В этом случае, выстраивая собственную стратегию инвестирования, вы должны указать долю консервативных и умеренных активов. Как правило, при консервативном инвестировании капитал медленно, но верно растет (в отличие от активов с другими степенями рыночного риска). При расчетах финансовых планов мы предполагаем, что доходность по этим инвестициям будет как минимум на уровне 3 %. На самом же деле можно рассчитывать на 5–7% годовых;

– умеренные активы – это активы, которые могут дать (и дают) более высокий доход в долгосрочном периоде, но временами могут падать в цене. При инвестировании в эти активы вы не получите никаких гарантий ни по доходности, ни даже по сохранности вашего капитала. Принимаемая для расчетов доходность при инвестировании в активы с умеренным риском – 10 % годовых;

– агрессивные активы – это активы, колебания цены которых (как вверх, так и вниз) могут быть весьма значительными. Эти активы могут дать вам и +100 % в год, и -50 % в год. Мы для своих расчетов принимаем доходность при инвестировании в агрессивные активы на уровне 15 % годовых.

Предвижу ваши замечания: «Всего 10 и 15 % по умеренным и агрессивным инвестициям? Но это и инфляцию еле покрывает! Нет, если уж агрессивные – так чтобы 100 % давали! А умеренные – процентов 30–40».

Как видите, в своих расчетах мы применяем консервативный подход. На самом деле полученная доходность по разработанным нами планам должна быть выше, и соответственно итоговый капитал будет больше, но мне не хотелось бы, чтобы у людей возникали иллюзии о том, как будет расти их капитал. Лучше пусть для них (и для вас) будет приятным сюрпризом тот факт, что их (ваш) капитал вырастет значительно больше, чем предполагалось по плану.

На распределение рисков очень сильное влияние оказывает возраст. Если вам всего 20 лет, вы можете увеличить долю рисковых активов даже до 50 %, потому что у вас есть время для исправления ошибок. Если вы потеряете все 50 % капитала, оставшиеся средства помогут начать сначала. К счастью, у вас еще много времени до пенсии. Но если вам уже за 50 лет, вы не имеете права рисковать, и вам следует уменьшить долю рисковых активов до минимума или вообще исключить их из портфеля.

Существует формула расчета доли консервативных активов в портфеле инвестора:

% консервативных активов = возраст.

Это значит, например, что если вам 20 лет, то в вашем инвестиционном портфеле должно быть 20 % облигаций (консервативные инвестиции) и 80 % акций (умеренные и агрессивные инвестиции). Если же вам 50 лет, то доля облигаций в портфеле должна быть не менее 50 %. Остальные 50 % могут составлять акции голубых фишек.

Конечно, это очень грубые расчеты, но для ориентирования на местности (инвестиционной) они могут быть полезны.

На одной из моих презентаций я, вкратце рассказывая о планировании и эффективном инвестировании личных средств, коснулся, конечно же, вопросов страхования рисков. Там же я охарактеризовал некоторые финансовые инструменты, в том числе и хедж-фонды, и упомянул о том, какова их степень риска.

Забегая вперед, скажу, что хедж-фонды являются рисковым финансовым инструментом, поэтому не следует вкладывать в них весь свой капитал. Именно так я и сказал слушателям на презентации. После окончания презентации ко мне подошел мужчина лет сорока, и у нас завязалась беседа.

– Владимир, позвольте с вами не согласиться относительно риска инвестирования в хедж-фонды. Хедж-фонд может применять стратегии, позволяющие ему исключить всевозможные риски. И именно с таким хедж-фондом мы и работаем, – сказал он мне.

– Скажите, а какие стратегии использует ваш хедж-фонд и почему вы считаете, что инвестиционные риски при этом исключены? – был мой встречный вопрос.

Оговорюсь, что я изучал информацию по данному хедж-фонду и считал инвестирование в него рисковым. Кроме того, фонд работал на рынке всего три года, а это не тот срок, который позволяет говорить о работоспособности стратегии инвестирования фонда. По своим критериям я выбираю компании, фонды и банки, которые имеют историю успешной работы не менее десяти лет (в развитых странах) и не менее пяти лет (в России).

Но каков же был ответ моего собеседника? Не догадываетесь? Это был обычный ответ на вопрос подобного рода:

– Владимир, чтобы говорить о стратегиях инвестирования, потребуется не пять минут, потому что информация довольно объемная и ее невозможно представить здесь. Если у вас есть время, давайте встретимся в нашем московском офисе, и я вам все покажу и расскажу.

– Вы знаете, у меня вряд ли найдется время, чтобы обсудить этот сложный вопрос при встрече. Но я пытался прочесть о стратегиях инвестирования вашего фонда на страницах вашего сайта. Там очень много математики и сложных формул, которые непонятны даже мне, профессиональному финансисту. Если же мне пытаются объяснить что-либо на сложном профессиональном языке, устно или письменно, я не трачу время на то, чтобы понять эти объяснения, – ответил я.

– На самом деле все не так сложно. Уверяю вас, что вы во всем разберетесь и поймете, что стратегия фонда совершенно нерисковая. Именно по этой причине нашему фонду доверяют свои деньги пенсионные фонды США и другие крупные хедж-фонды. А это, согласитесь, о чем-то говорит, – настаивал мой собеседник.

– Возможно, я действительно неправ и не смог разобраться со стратегией вашего фонда. Возможно, эта стратегия действительно нерисковая, но чтобы это понять, нужно разобраться со всеми математическими наворотами на вашем сайте. У меня для этого нет ни времени, ни желания. Но если вы так уверены в том, что стратегия инвестирования вашего хедж-фонда действительно не несет никакого риска, почему бы вам не взять в подтверждение ваших слов гарантию от какого-нибудь солидного института – банка с рейтингом А и выше? Гарантию сохранности капитала инвестора? (Когда вас будут убеждать в том, что та или иная компания осуществляет совершенно безопасные инвестиции и ваш капитал не будет подвергаться никаким рискам, задайте этим людям такой же вопрос: почему бы этой компании не просто давать собственные устные гарантии, а заручиться гарантией солидного института?) Ведь именно так и поступают некоторые хедж-фонды – если инвестор решил вложить в этот фонд, к примеру, $100 000 на десять лет, он получает гарантию сохранности своего капитала от первоклассного банка. В банках работают профессионалы, которые могут досконально изучить стратегию инвестирования и вынести свой вердикт: рисковая эта стратегия или нерисковая. Если бы вы предоставляли своим клиентам такие гарантии, то привлекли бы очень много денег на российском рынке.

– Разве возможно получение гарантий от банков на инвестиции в хедж-фонды?

– Да, это возможно, и многие хедж-фонды пользуются такими гарантиями.

Мой визави сказал, что поговорит об этом со своим руководством.

Поясню, для чего этот человек завел со мной разговор. Он хотел пригласить меня к сотрудничеству с его хедж-фондом. Сотрудничество заключается в том, что я должен предлагать своим клиентам данный инвестиционный продукт и получать от фонда вознаграждение за привлечение дополнительных средств. Меня, может, и заинтересовало такое сотрудничество, но, выбирая партнера, я предъявляю к нему свои собственные требования. Одна моя ошибка при выборе партнера может привести к тому, что мой бизнес, моя репутация финансового консультанта, которая нарабатывается годами, рухнут в один миг. И даже огромные комиссионные, предлагаемые некоторыми компаниями, не восполнят громадный (в первую очередь моральный) ущерб.

Вы уже определились с вашей стратегией инвестирования? Вы написали на бумаге, как (с какими рисками) хотели бы инвестировать ваш капитал? Нет? Тогда для чего я обо всем этом вам рассказываю? Приступайте к практическим действиям. Вы еще не все знаете об инвестиционных инструментах, но пока этого и не нужно. Сейчас для вас важно распределить инвестиционные риски, после чего вам останется лишь подставить в тот или иной раздел таблицы, которую мы сейчас попробуем заполнить, название соответствующего инструмента.

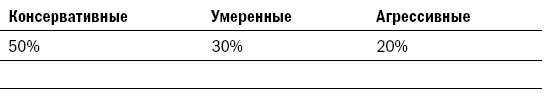

В табл. 16 под каждым из рыночных рисков отметьте ту долю капитала, которую вы хотели бы инвестировать с данным риском. В средней строке я для примера обозначил то распределение по рискам, которое использую сам, – это моя стратегия инвестирования. А в нижней строке определите вашу стратегию.

Табл. 16 Определяем стратегию инвестирования

Определили? Поздравляю вас! Теперь у вас есть ваша собственная стратегия инвестирования! Чуть позже вам нужно будет разбить каждый из столбцов на две-три части и вписать в них название того инвестиционного инструмента, в который вы собираетесь инвестировать капитал.

Я уже говорил, что распределение капитала по рискам зависит от того, инвестируете вы капитал и в России, и за рубежом или хотели бы инвестировать его только в России. Разница, напомню, состоит в том, что Россия на сегодня не может рассматриваться как консервативная страна, поэтому никакая инвестиция здесь не может считаться консервативной. В любой стране самый надежный актив – правительственный заем (государственные облигации). В настоящее время рейтинг России – ВВВ, но при консервативном инвестировании рейтинг инвестиционного инструмента должен быть не ниже А. Таким образом, российские активы – будь то недвижимость, банки или ценные бумаги – являются активами с умеренными рисками. Если же вы хотите инвестировать весь свой капитал только в России, то можете построить внутрироссийскую стратегию. Для себя вы можете указать, какую долю капитала инвестируете в консервативные активы, какие – в умеренные и агрессивные. При этом под консервативными будут подразумеваться самые надежные и консервативные российские активы: государственные и корпоративные облигации, инвестиции в страховые компании и пенсионные фонды, недвижимость, крупные банки.

Помимо рыночного риска в России есть множество других рисков. В нашей стране имеются такие риски, которые даже трудно представить и тем более невозможно их застраховать. Но все бизнесмены, с которыми я работаю, эти риски прекрасно представляют.

Недавно одна моя клиентка, Ольга, рассказала мне о своем новом приобретении – квартире в центре Москвы. Она считала, что сделала прекрасную инвестицию, но месяц спустя сообщила, что будет продавать эту квартиру. Зачем? Ведь рынок недвижимости продолжает расти и риск падения стоимости недвижимости в центре Москвы очень низок? Ольга ответила, что полностью согласна с этим, но существуют другие риски, которых она боится больше, чем рыночного. Даже не знаю, как такой риск назвать. Может быть, вы сами придумаете для него название?

Ольга купила квартиру не для того, чтобы в ней жить, а для инвестирования свободного капитала. Помимо того чтобы просто держать эту квартиру в собственности, Ольга планировала использовать вместе с другими жильцами подъезда крышу дома для размещения на ней рекламы. Проект провалился по разным причинам, но не это послужило поводом для принятия решения о продаже квартиры. Основной причиной продажи стало то, что дом старый, хотя и полностью пригодный для жилья. Как рассказала мне Ольга, существует риск, что дом признают непригодным для жилья и всем владельцам либо предложат переехать в новые квартиры (где-нибудь на окраине Москвы), либо возместят стоимость квартиры по установленной (кем-то) цене. Что может стать основанием для признания дома непригодным для жилья? Всего-навсего желание какого-нибудь олигарха получить его. И тогда все остальные вопросы будут решены различными путями.

Конечно же, менять квартиру в центре Москвы на квартиру на окраине Ольге не очень хочется. Другой вариант тоже ее не привлекает, потому что цена будет установлена с учетом интересов тех, кто стал зачинщиком выселения жильцов из дома, и в результате она получит сумму значительно ниже той, которую заплатила за квартиру.

В итоге Ольга пришла к единственно правильному, с ее точки зрения, решению: продать квартиру по рыночной цене и инвестировать деньги в более безопасный актив.

Вы придумали название для этого риска? Какой это риск? Не рыночный. Не политический. Страновой? Возможно. А как назвать риск того, что в России продаются базы данных банковской системы и налоговой инспекции? Безымянных рисков в нашей стране пока так много, что застраховаться от них от всех невозможно.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Существенный риск инвестирования в высокодоходные облигации – риск банкротства эмитента

Существенный риск инвестирования в высокодоходные облигации – риск банкротства эмитента С формальной точки зрения, можно говорить о банкротстве, когда эмитент облигации более чем на 30 дней задерживает оговоренную выплату купона или основного долга. В действительности

Итак, первый риск – рыночный

Итак, первый риск – рыночный Если вы собираетесь инвестировать капитал на фондовом рынке (фактически на рынке акций), вы должны осознавать, что хотя рынок в перспективе всегда растет, но у него бывают периоды падения и длительного спада. В 2008 году фондовый рынок России

Главный рыночный цикл

Главный рыночный цикл Главный рыночный цикл – это цикл изменения спроса и предложения. Рынок – это аукцион, в котором цена движется в направлении, где спрос и предложение более или менее уравновесят друг друга. При этом рынок имеет как бы два состояния: вертикальную и

Вопрос 12 Индивидуальный и рыночный спрос.

Вопрос 12 Индивидуальный и рыночный спрос. ОТВЕТВ условиях рыночной экономики спрос выступает главным фактором, определяющим, что и как производить. Различают индивидуальный и рыночный спрос.Функция индивидуального спроса потребителя характеризует его реакцию на

7.4. Рыночный спрос и его эластичность

7.4. Рыночный спрос и его эластичность До сих пор мы говорили об индивидуальном спросе, принимая без обсуждения аксиому независимости потребителя, смысл которой сводится к тому, что удовлетворение отдельного потребителя не зависит от объема и структуры потребления

Рыночный социализм

Рыночный социализм Никто в Югославии не рассматривал рыночное хозяйство в качестве некоего идеала, некой совершенной формы организации производства. Никто не апеллировал к невидимой руке Адама Смита как к универсальному регулятору. Все думали о том, как бы, модифицируя

Мердок как рыночный производитель

Мердок как рыночный производитель У Руперта Мердока маркетинг в крови. Его рыночный гений касается самых основных вопросов рынка и абсолютно искренен. Он фундаментален – и основывается на навязывании товара. Он бесхитростен, и в то же время позволяет добиваться

3.5.1. Сравнительный (рыночный) подход

3.5.1. Сравнительный (рыночный) подход Сравнительный подход к оценке – это совокупность методов оценки стоимости, основанных на сравнении объекта оценки с его аналогами, в отношении которых имеется информация о ценах сделок с ними.Условия применения сравнительного

Победители, проигравшие и рыночный процесс

Победители, проигравшие и рыночный процесс Для описания рынка часто используется спортивная и военная терминология. Мы слышим, что международная конкуренция ведет к тому, что одни страны «выигрывают», а другие «проигрывают». Газетные заголовки кричат о том, что какая-то

Рыночный спрос

Рыночный спрос После анализа интересов и навыков нужно оценить реальный спрос на рынке труда. К сожалению, некоторые люди сначала действуют, а потом изучают рыночный спрос. Хороший пример – история Джоуи Терриена, нью-йоркского преподавателя театрального

Неиспользованный рыночный потенциал

Неиспользованный рыночный потенциал Дело в том, что сегодня 80 % ваших потенциальных клиентов могут оставаться не охваченными вашими маркетинговыми действиями. Большинство из них не знает ни о вас, ни о том, насколько лучше станет их жизнь после покупки вашей продукции. И

Рыночный потенциал

Рыночный потенциал Первый критерий рыночного потенциала социальной идеи заключается в способности обратиться к нужде или желанию потребителя. Как было замечено выше, в традиционном бизнесе жизнеспособность предполагает способность продукта или услуги обеспечить

Новый рыночный канал

Новый рыночный канал Но успех Slizer был омрачен последующей неудачей. Спустя год компания планировала свернуть производство игрушки и заменить ее другой краткосрочной линейкой, также являющейся предметом коллекционирования. Когда новая тема RoboRiders (см. фото 10), состоявшая