7.1. Риски: понятие, виды и методы оценки

7.1. Риски: понятие, виды и методы оценки

Основной риск, с которым имеют дело все лица (организации), работающие на рынке, – это предпринимательский риск. Под хозяйственным (предпринимательским) риском понимается риск, возникающий при осуществлении любых видов деятельности, связанных с производством и реализацией продукции, работ, услуг, товарно-денежными и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов.

Предпринимательский риск имеет две стороны: во-первых, хозяйствующий субъект, рискуя в своей деятельности, может потерять или не получить свою выгоду; во-вторых, если он выиграет, то может получить дополнительный доход. Предпринимательский риск, в свою очередь, подразделяется на отдельные виды в зависимости от отрасли деятельности организации.

В российских условиях предпринимательская деятельность осложняется следующими видами рисков: необязательность хозяйствующих субъектов, высокая инфляционная напряженность; риск договорных отношений, зависимость от криминалитета; недобросовестная конкуренция, нестабильная законодательная база, политическая нестабильность, отсутствие личной ответственности бизнесменов, чрезмерное вмешательство политиков в экономику, низкий уровень образования предпринимателей.

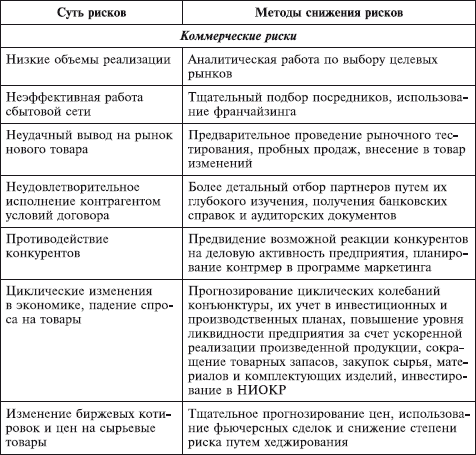

Основные виды внутристрановых рисков и методы их снижения можно свести к следующим (табл. 7.1).[9]

Таблица 7.1

Виды внутристрановых рисков и методы их снижения

1) риски внешней деловой окружающей среды – политические риски; экономические (финансовые) риски; производственные риски; экологические риски; риски, связанные с возникновением непредвиденных форс-мажорных обстоятельств;

2) риски ближней окружающей среды – производственные риски; научно-технические риски; социально-экономические риски.

М.В. Грачева все риски делит на внешние непредсказуемые, внешние предсказуемые, внутрипроектные, технические, правовые [65].

Внешние непредсказуемые риски подразделяются следующим образом:

A. Макроэкономические риски:

1) неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения;

2) нестабильность экономического законодательства и текущей экономической ситуации;

3) изменение внешнеэкономической ситуации (возможность закрытия границ, введения ограничений на торговлю и поставки и т. п.);

4) политическая нестабильность, риск неблагоприятных социально-политических изменений;

5) неполнота или неточность информации о динамике технико-экономических показателей;

6) колебания рыночной конъюнктуры, цен, валютных курсов и т. п.;

7) неопределенность природно-климатических условий, возможность стихийных бедствий.

Б. Экологические риски, в том числе наводнения, землетрясения, штормы, климатические катаклизмы.

B. Социально опасные риски и риски, связанные с преступлениями, в том числе вандализмом; саботажем; терроризмом.

Г. Риски, связанные с возникновением непредвиденных срывов, в том числе:

1) в создании необходимой инфраструктуры;

2) из-за банкротства подрядчиков по проектированию, снабжению, строительству и т. д.;

3) в финансировании;

4) в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т. п.);

5) в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств).

Внешние предсказуемые риски подразделяются следующим образом:

1) рыночный риск, связанный с ухудшением возможности получения сырья и повышением его стоимости, изменением потребительских требований, усилением конкуренции, потерей позиций на рынке, нежеланием покупателей соблюдать торговые правила;

2) операционные риски, вызванные невозможностью поддержания рабочего состояния элементов проекта, нарушением безопасности, отступлением от целей проекта.

Внутрипроектные риски возникают в результате: а) срыва планов работ из-за недостатка рабочей силы или материалов, запаздывания в поставке материалов, плохих условий на строительных площадках, изменения возможностей заказчика проекта и (или) подрядчиков, ошибок проектирования, ошибок планирования, недостатка координации работ, изменения руководства, инцидентов и саботажа, трудностей начального периода, нереального планирования, слабого управления, трудно-доступности объекта;

6) перерасхода средств из-за срывов планов работ, неправильной стратегии снабжения, неквалифицированного персонала, переплат по материалам, услугам и др., параллелизма в работе и нестыковок частей проекта, протестов подрядчиков, неправильных смет, неучтенных внешних факторов.

Технические риски связаны с изменением технологии, ухудшением качества и производительности производства; специфическими рисками технологии, закладываемой в проект; ошибками в проектно-сметной документации.

Правовые риски включают: ошибки в лицензиях, несоблюдение патентного права, невыполнение договоров, возникновение судебных процессов с внешними партнерами, возникновение внутренних судебных процессов, проявление форс-мажорных (чрезвычайных) обстоятельств.

Следствием рисков являются убытки. Существует несколько подходов к классификации убытков. В соответствии с первым из них все убытки делятся по двум критериям:

1) по размеру – малые, средние, большие, катастрофические;

2) по зависимости ущерба от причины возникновения прямые и косвенные.

Согласно второму подходу определяют основные направления хозяйственной деятельности, послужившие причиной убытков, например убытки, связанные с недвижимостью и имуществом, убытки, связанные с ответственностью, убытки, связанные с потерей ключевых специалистов или их ошибками.

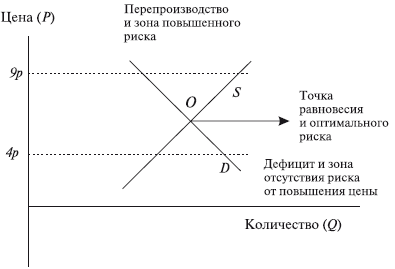

Уровень коммерческого риска зависит от соотношения спроса и предложения, т. е. от рыночного равновесия (рис. 7.1).

Рис. 7.1. Анализ взаимосвязи рыночного равновесия и коммерческого риска:

4 р – дефицит, поскольку спрос на количество продукции превышает предложение этой продукции, т. е. Qd > Qs. Это зона отсутствия риска, так как товара не хватает и его будут покупать, даже если цена увеличится. 9 р – перепроизводство, потому что спрос на количество продукции ниже предложения этой продукции, т. е. Qd < Qs. Это зона повышенного риска от увеличения цены, поскольку в любом случае наблюдается перепроизводство и затоваривание, а при повышении цены этот процесс прогрессирует. О – точка равновесия и оптимального риска. На товар по конкретной цене всегда находится покупатель, и уровень ценового риска минимален

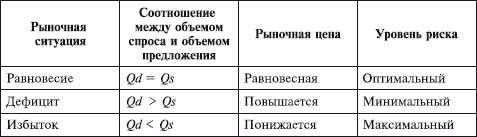

Данные о соотношении коммерческого риска и рыночного равновесия приведены в табл. 7.2 [108, с. 40]

Таблица 7.2

Соотношение между коммерческим риском и рыночным равновесием

Существуют различные методы оценки коммерческого риска: количественные, экспертные, аналитические, метод аналогий.

1. Количественные методы оценки риска. Одним из наиболее распространенных подходов к количественной оценке риска является использование выражения:[10]

R = НП ? р

где НП– величина потерь;

р – вероятность наступления рискового события.

Степень риска определяется как произведение ожидаемого ущерба на вероятность того, что такой ущерб произойдет.

В инвестиционно-финансовой сфере в качестве критерия при количественной оценке риска проектов вложения капитала широко используются два показателя [64]:

1) среднее ожидаемое значение (X) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения:

где Xi – значение случайной величины;

Pi – вероятность появления случайной величины;

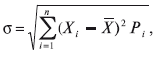

2) среднее квадратическое отклонение (?), как мера изменчивости (колеблемости) возможного результата:

где Xi – значение случайной величины;

X – среднее ожидаемое значение;

Pi – вероятность появления случайной величины.

Одним из недостатков рассмотренного коэффициента риска является невозможность с его помощью учесть субъективные факторы. Например, отношение субъекта к соотношению возможных потерь и выигрыша в значительной степени зависит от его имущественного состояния. Поэтому на практике часто используют коэффициент риска, определяемый как отношение возможных максимальных потерь к объему собственных финансовых ресурсов предпринимателя:

R = НП max: k

Величина этого коэффициента определяет риск банкротства.

В большинстве случаев указанные количественные оценки риска и методы их определения используются для оценки отдельных видов риска. Вместе с тем они применяются для оценки риска проекта в целом (если есть количественные данные по каждому риску или для оценки риска проекта используются экспертные методы, позволяющие оценить вероятность успешной реализации проекта и (или) величину возможных потерь из-за наступления нежелательных исходов).

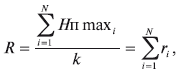

Если проект подвергается риску разных видов и имеются данные о величине потерь по каждому виду риска, то обобщенный коэффициент банкротства определяется следующим образом:

где N – число учитываемых видов риска;

НП max, – максимально возможные потери по г-му виду риска;

к – объем собственных финансовых ресурсов предпринимателя;

гi , – коэффициент, определяющий риск банкротства по i-му виду риска.

После расчета риска в цифровом выражении он должен быть оценен как приемлемый, допустимый, критический, катастрофический. Обычно считается, что:

• приемлемый риск – 0–0,25 – уровень потерь не превышает размеров чистой прибыли;

• допустимый риск – 0,25—0,50 – уровень потерь не превышает размеров планируемой прибыли;

• критический риск – 0,50—0,75 – уровень потерь выше планируемой прибыли, но не превышает ожидаемых доходов;

• катастрофический риск – выше 0,75 – уровень потерь выше ожидаемых доходов и может достичь величины, равной всему имущественному состоянию организации.

2. Экспертные методы оценки риска. Основные цели использования индивидуальных экспертных оценок можно свести к следующим:

1) прогнозирование хода развития событий и явлений в будущем; их оценка в настоящий момент;

2) анализ и обобщение результатов, представленных другими экспертами;

3) составление сценариев действий;

4) выдача заключений на работу других специалистов и организаций (рецензии, отзывы, экспертизы и др.).

Достоинство экспертизы состоит в оперативности получения информации для принятия решений и относительно небольших затратах. Недостатки – это высокий уровень субъективности и отсутствие уверенности в достоверности полученных оценок.

Общая схема экспертных опросов включает следующие этапы.

A. Подбор экспертов и формирование экспертных групп: структура экспертной ipyrmbi, количество экспертов, их индивидуальные качества.

Б. Формирование вопросов и составление анкет: удобство работы с предполагаемыми анкетами (вопросы должны быть сформированы в общепринятых терминах и исключать смысловую неоднозначность); логическое соответствие вопросов структуре объекта опроса; приемлемые затраты времени на ответы по вопросам анкеты, удобное время получения вопросов и выдачи ответов; предоставление экспертам требуемой информации.

B. Работа с экспертами [64, с.70]. Она может быть разделена на три стадии.

Стадия 1 – эксперты привлекаются в индивидуальном порядке со следующими целями: уточнить модель объекта, ее параметры и показатели, подлежащие экспертной оценке; уточнить формулировки вопросов и терминологию в анкетах, согласовать целесообразность той или иной формы представления таблиц экспертных оценок; уточнить группы экспертов.

Стадия 2 – экспертам направляются анкеты с пояснительным письмом, в котором описываются цель работы, структура и порядок построения таблиц с примерами.

Стадия 3 – после получения результатов опроса в процессе обработки и анализа полученных результатов. От экспертов в форме консультации обычно получают всю необходимую информацию, которая требуется для уточнения данных и их окончательного анализа.

Свои суждения эксперты могут высказывать следующим образом: открытое обсуждение поставленных вопросов с последующим открытым или закрытым голосованием; свободное высказывание без обсуждения и голосования; закрытое обсуждение с последующим закрытым голосованием или заполнение анкет экспертного опроса.

Г. Формирование правил определения суммарных оценок на основе оценок отдельных экспертов.

Часто в качестве обобщенного метода принимается среднее значение мнений всех экспертов.

Возможен другой способ, когда при обработке информации все оценки размещают в порядке их убывания, затем определяют среднее значение и разбивают все оценки на четыре равных интервала. Экспертов, чьи оценки попали в крайние интервалы, просят обосновать свое мнение. С их обоснованием знакомят остальных экспертов (без ссылок на имена авторов). Это позволяет в следующих турах обсуждения экспертам принимать во внимание те факторы, которые они случайно упустили или которыми пренебрегли в первом туре опроса. В результате этого во втором туре меньше разброс мнений.

Еще один способ. Например, если речь идет о вероятности наступления рискового события p и i-й эксперт указывает для этой вероятности число рi , то проще всего получить обобщенную оценку, вычислив среднюю вероятность:

где P – вероятность наступления рискового события;

Pi – вероятность наступления рискового события по мнению г-го эксперта;

m – число экспертов, участвующих в экспертизе.

Можно рассчитать и средневзвешенное значение вероятностей с учетом веса (компетентности) экспертов.

Р=(ph1,+ ph2 +…+ phm)/(h1 + 2 +…+ hm),

где h – вес, приписываемый одному эксперту;

p – вероятность наступления рискового события.

Существуют специальные методики оценки компетентности эксперта, выбор которых зависит как от характера решаемой задачи, так и от возможности проведения конкретного экспертного опроса. В общем случае значения веса, приписываемого /-му эксперту, интерпретируются как вероятность задания им достоверной оценки (0 < hi ? 1).

Анализ и обработка экспертных оценок. Необходимо представить информацию, полученную от экспертов, в виде, удобном для принятия решений. Например, выявленные риски можно представить в порядке их важности. Наиболее распространенные методы упорядочения – ранжирование, непосредственная оценка, последовательное сравнение, парное сравнение.

Степень согласованности действий экспертов и достоверность их оценок определяются с помощью коэффициента кон-кордации (согласия) W [64, с. 74]:

W = ?2ф:?2max,

где ?2ф – фактическая дисперсия суммарных (упорядоченных) оценок, данных экспертами;

?2ф:?2max – дисперсия суммарных (упорядоченных) оценок в случае, когда мнения экспертов полностью совпадают.

Величина коэффициента конкордации может изменяться от О до 1. При W = 0 согласованности нет, т. е. связь между оценками разных экспертов отсутствует. При W= — согласованность мнений экспертов полная.

Для принятия решения об использовании полученных от экспертов оценок необходимо, чтобы коэффициент конкордации был больше заданного (нормативного) значения (обычно это 0,5). Считается, что при значении коэффициента больше 0,5 действия экспертов в большей степени согласованы, чем не согласованы.

Рассмотрим определение коэффициента конкордации на примере. Пусть в процессе качественного анализа выявлены пять видов риска, которым может подвергаться проект в процессе его реализации. Перед экспертами стоит задача проранжировать эти риски по степени важности (по степени возможного влияния на уровень потерь) (табл. 7.3).

Таблица 7.3

Определение рангов важности рисков

Предположим, что при полностью согласованном мнении экспертов каждый из них первому виду риска дал 2 балла, второму – 1, третьему – 4, четвертому – 3, пятому – 5 баллов. В этом случае суммарный рейтинг важности рисков составил бы соответственно 8 (2 · 4), 4, 16, 12, 20 баллов.

Среднее значение суммарной оценки составляет:

1/2 ? п(т + ),

где n – количество экспертов;

m – количество объектов, проверяемых экспертами.

В рассматриваемом примере оно равно: 1/2 · 4 · (5 + Г) = 12.

В этом случае[11] ?2ф= (8 – 12)2 +(6– 12)2 + (16–12)2 + (11–12)2+ (19–12)2= 118.

В этом случае[12] ?2max= (8 – 12)2 +(4– 12)2 + (16–12)2 + (12–12)2 + (20–12)2 = 160.

W= 118: 160 = 0,7375.

Таким образом, мнения экспертов можно считать в достаточной степени согласованными.

Если в соответствии с принятыми критериями мнения экспертов можно считать согласованными, то данные им оценки принимаются и используются в процессе подготовки и реализации управленческих решений.

Если полученные оценки нельзя считать достоверными, то следует повторить опрос. Если и это не даст желаемых результатов, то нужно уточнить исходные данные и (или) изменить состав группы экспертов.

3. Аналитические методы оценки риска. Построение кривой риска аналитическим способом наиболее сложно, поскольку лежащие в ее основе элементы теории игр доступны только для понимания специалистов. Вместе с тем это наиболее чувствительный метод аппроксимации рисков. Анализ чувствительности модели включает следующие шаги:

а) выбор ключевого показателя;

б) выбор факторов, влияющих на чувствительность (внутренняя норма доходности, чистый приведенный доход);

в) расчет значений ключевого показателя на разных стадиях проекта;

г) реализация на разных стадиях осуществления проекта (оценка расходов на капстроительство и т. д.).

Недостатки – этот метод не является всеобъемлющим и не учитывает наличие альтернативных проектов.

4. Метод аналогий. При анализе риска нового проекта рассматриваемые проблемы решаются с помощью трех методов:

а) распределение риска между участниками проекта;

б) страхование (заключение договора с исполнителями);

в) создание фонда страхования.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Методы оценки

Методы оценки Обладает ли – владеет ли – компания знаниями? Или же они находятся в головах тех, кого она нанимает? Конечно, существуют какие-то знания, на которые компания может претендовать как на свою собственность: патенты, авторские права, торговые марки и т. д., – и

92. Статистические методы оценки риска

92. Статистические методы оценки риска Статистические методовоценки риска – определение вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска и т. д.Среди достоинств

93. Аналитические методы оценки риска

93. Аналитические методы оценки риска Аналитические методы оценки риска позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. Возможно использование таких методов,

1.2. Методы оценки торговых систем

1.2. Методы оценки торговых систем Мы все хотим иметь отличную торговую систему. Но какую торговую систему мы можем назвать даже не отличной, а хотя бы хорошей? Пока мы этого не знаем. Вот почему для оценки и сравнения ТС мы должны выработать четкие критерии. Это не такая

Методы оценки готовой продукции

Методы оценки готовой продукции Пунктом 59 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации предусмотрена возможность оценивать выпущенную продукцию по фактической или нормативной (плановой) производственной

Глава 2. Виды оценки основных средств. Порядок изменения оценки основных средств

Глава 2. Виды оценки основных средств. Порядок изменения оценки основных средств Основные средства могут быть оценены по первоначальной, остаточной и восстановительной

2. Виды учета и методы оценки основного капитала, показатели его использования

2. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. В повседневной практике основные фонды учитываются и

2. Методы оценки конкурентоспособности

2. Методы оценки конкурентоспособности Проблема оценки конкурентоспособности предприятия является сложной и комплексной, поскольку конкурентоспособность складывается из множества самых разных факторов. Однако эта оценка необходима предприятию для осуществления

16. Виды учета и методы оценки основного капитала, показатели его использования

16. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. Первоначальная стоимость – стоимость приобретения или

49. Методы оценки конкурентоспособности

49. Методы оценки конкурентоспособности Проблема оценки конкурентоспособности предприятия является сложной и комплексной, поскольку конкурентоспособность складывается из множества самых разных факторов. Однако эта оценка необходима предприятию для осуществления

56. Инвестиционные риски: понятие, основная классификация (начало)

56. Инвестиционные риски: понятие, основная классификация (начало) Инвестиционный проект теснейшим образом связан с инвестиционными рисками; часто полнота и достоверность информации о предприятии, представленной в проекте, в значительной степени снижает риск, видимый

57. Инвестиционные риски: понятие, основная классификация (окончание)

57. Инвестиционные риски: понятие, основная классификация (окончание) 2. По формам инвестирования: 1) риск реального инвестирования – связан с неудачным выбором расположения строящегося объекта, перебоями поставки строительных материалов и оборудования, значимым ростом

Виды оценки

Виды оценки «Процесс» описывает технику сбора информации, включая способы сбора информации (опрос, анкетирование, наблюдения) и источник информации (выбор респондентов). Обычно с помощью опроса обследуется меньше респондентов, но он позволяет получить углубленную

21.1. Понятие и виды оценки

21.1. Понятие и виды оценки К числу нормативно-правовых актов, регулирующих оценочную деятельность, относятся:• Федеральный закон от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации»;• Стандарты оценки, обязательные к применению субъектами

Виды оценки

Виды оценки Ежедневная оценка сотрудникаПрежде всего, нас интересует, насколько хорошо сотрудник выполняет свои функциональные обязанности каждый день, а также насколько он соответствует внутрифирменным стандартам рабочего поведения. Данный вид оценки предназначен