Модель «Тоби Крэйбел»

Модель «Тоби Крэйбел»

Модель все из той же книги. Сначала рассмотрим историческую волатильность. Это просто математическое измерение того, насколько цены на том или ином рынке колеблются в течение заданного периода времени. У волатильности есть два интересных свойства: во-первых, она является весьма цикличной; во-вторых, она больше автокоррелирует, чем изменение цены. Это означает, что когда индикатор волатильности меняет направление, более вероятно, что он продолжит движение в новом для него направлении. Таким образом, если волатильность начинает уменьшаться, то она будет уменьшаться до тех пор, пока не достигнет критического значения. В этой точке цикл развернется.

Чтобы идентифицировать эти критические точки, комбинируем индикатор исторической волатильности с днем NR4 или моделью внутреннего дня.

Индикатор на языке Метастока:

Std(Log(C/Ref(C, – l)),6)/Std(Log(C/Ref(C, – l)),100).

Сначала мы сравниваем значение 6-дневной исторической волатильности со значением 100-дневной исторической волатильности. Нам нужно, чтобы значение 6/100 было меньше 0,5, иными словами, значение 6-дневной исторической волатильности должно быть меньше, чем половина значения 100-дневной исторической волатильности.

Если правило номер один выполняется, сегодня (день первый) должен быть или внутренний день, или день NR4. Когда выполнены оба правила, наша схема готова.

Trade:

После того как сформировалась модель, на следующий день покупаем, если цена поднялась выше максимума первого дня, или продаем, если цена опустилась ниже минимума первого дня.

Если после покупки цена пошла вниз, то закрывайте длинную позицию по стопу и одновременно открывайте короткую позицию. Это позволит вам развернуть позицию в случае ложного прорыва.

Переворачивайтесь только в день вхождения в позицию, если цена пошла против вас. Но не открывайте встречных позиций на следующий день. Если в последующие дни цена развернется и пойдет против вас, просто закройте позицию по стопу.

Stop:

Стоп ставим на противоположной стороне дня. Если мы вошли в лонг, то стоп ставим на минимуме первого дня. Если вошли в шорт, то ставим на максимуме первого дня.

Target:

Закрываем позицию после образования широкодиапазонного дня.

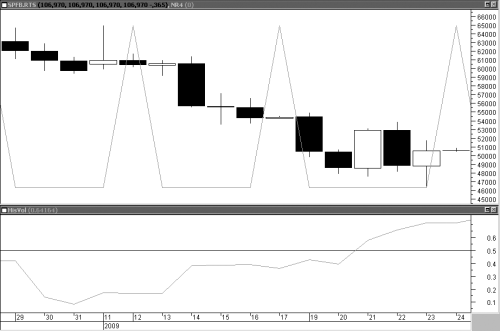

12 января 2009 г. фьючерс на индекс РТС имеет внутренний день и одновременно день NR4, историческая волатильность 6/100 ниже 0,5 (рис. 77).

РИС. 77

Покупающий стоп ставится на 61 685 пунктах, а продающий стоп помещен на 60 125. Наш продающий стоп срабатывает на следующий день, и мы имеем короткую позицию. Ставим свой стоп на 61 685.

Рынок переживает распродажу, и второй день получается широкодиапазонным. Мы закрываем свою короткую позицию на открытии третьего дня.

Но уже через день снова появляется внутренний день и одновременно день NR4, мы ставим стоп на покупку на 54 525 пунктах, а продающий – на 54 205 пунктах. На открытии нас сразу затащило в длинную позицию, но после этого рынок развернулся и начал падать. Мы закрываем длинную позицию по стопу и одномоментно открываем короткую позицию. Этот же день оказывается широкодиапазонным, и мы закрываем позицию на открытии второго дня по 50 400.

5 мая 2008 г. фьючерс на индекс РТС переживает падение волатильности, исторической волатильности 6/100 ниже 50 %, после появления дня NR4 выставляем заявки на покупку по цене 215 000 пунктов и на продажу по цене 213 340 пунктов (рис. 78).

РИС. 78

На следующее утро фьючерс открывается выше, и мы автоматически входим в длинную позицию на открытии по цене 215 805. Добавляем к заявке на продажу свой стоп.

В течение дня фьючерс торговался в положительной зоне, а следующий день был широкодиапазонным. Мы закрыли позицию на открытии третьего дня по 231 000.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Модель ICM

Модель ICM Разработанная Патриком Салливаном модель ICM имеет много общего с моделью Юбера Сент-Онжа. Она также исходит из того, что при изучении интеллектуального капитала компании важнейшую роль играет анализ ее человеческого капитала (ее ноу-хау, включая коллективный

Модель «АНТИ»

Модель «АНТИ» Опять же модель из книги Ларри Коннорса и Линды Рашки «Биржевые секреты». «Анти» – это модель продолжения, когда краткосрочный тренд будет стремиться повернуть в направлении долгосрочного тренда. В модели используется стохастический осциллятор с

Модель «ДеТренд и RSI»

Модель «ДеТренд и RSI» Интересный подход описан в книге Неда Гандевани «Победоносное преимущество трейдинга». В своем подходе он использовал простые, общеизвестные индикаторы, такие как RSI и Детрендовый ценовой осциллятор (DPO). Все индикаторы представлены во многих

Модель «Gartley»

Модель «Gartley» В 1932 г. Гартлей представил общественности модель «Gartley». Ларри Песавенто (Larry Pesavento) добавил в эту модель соотношения Фибоначчи и описал правила торговли по модели «Gartley» в своей книге «Коэффициенты Фибоначчи с графическими моделями» («Fibonacci Ratios with Pattern

Модель «Баттерфляй»

Модель «Баттерфляй» Модель «Баттерфляй» первыми описали Брюс Гилмор (Bryce Gilmore) и Ларри Песавенто. Эта модель также эффективна, как и модель «Gartley». В модели «Баттерфляй» величина отката цены до точки В определяется как 0,786 от размера волны ХА. И бычий и медвежий вариант

Модель «Краб»

Модель «Краб» Модель «Краб» описана Скоттом Карнеем. Структура этой модели также является еще одной разновидностью 5-точечной формы модели «Gartley». Модель «Краб» также имеет соотношение 0,618 волны АВ к волне ХА. Целевая зоны для фиксации прибыли находится на уровне в 1,27 от

Модель «Прямоугольник»

Модель «Прямоугольник» «Прямоугольник» – это модель продолжения тенденции. Она состоит из двух горизонтальных линий, уровня поддержки и уровня сопротивления. Цены должны сформировать эти уровни, касаясь их как минимум два раза до прорыва. Объем торгов внутри фигуры

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн Ценовая война – цикл последовательных уменьшений цены соперничающими на олигополистическом рынке фирмами.Дуополисты Бертрана исходят из предположения о независимости цен, устанавливаемых друг другом,

17.4.1. Модель взаимодействия мультипликатора-акселератора и параметры, определяющие амплитуду циклических колебаний в условиях негибких цен (модель Самуэльсона-Хикса)

17.4.1. Модель взаимодействия мультипликатора-акселератора и параметры, определяющие амплитуду циклических колебаний в условиях негибких цен (модель Самуэльсона-Хикса) Экономическое развитие может проходить равномерно, но, как правило, этого не происходит. Есть периоды

5.1.2. Основная модель

5.1.2. Основная модель Если по какой-то причине фирма оказывается не в состоянии реагировать на угрозу, то вызываемые этой угрозой потери будут нарастать в соответствии с показанной на рис. 5.1.1 кривои «Неучтённые потери». Однако рано или поздно большинство фирм

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития Часть II. Рыночная

Улучшенная модель

Улучшенная модель Большой вопрос для нескольких следующих десятилетий будет состоять в том, смогут ли новые власть имущие сделать из демократии нечто большее, чем смогли сделать их предшественники. В нормально функционирующей политической системе выборы

Модель доставки

Модель доставки Как вы планируете доставлять свои продукты конечным потребителям?Сосредоточитесь на географическом принципе:• местный рынок;• региональный;• национальный;• международный?Сосредоточитесь на методе:• личные продажи;• удаленные (через интернет, по

МОДЕЛЬ УЧР

МОДЕЛЬ УЧР Философия УЧР изложена в следующих рекомендациях, которые составляют модель отношений с работниками:• стремление к приверженности – овладение «сердцами и умами» работников, чтобы привести их к отождествлению себя с организацией, большему приложению своих

Модель GROW, или модель РОСТа, – укрепление потенциала

Модель GROW, или модель РОСТа, – укрепление потенциала Джон Уитмор, эксперт в области коучинга[3], придумал довольно интересный акроним для обозначения как индивидуального, так и командного развития. Он назвал свою модель GROW (РОСТ): цели (Goals), реальность (Reality), возможности

Модель будущего

Модель будущего Универсальным постулатом при определении ценности является то, что ее наличие в большей степени определяет получатель, а не ее созидатель. Следовательно, планируя любые изменения, HR-специалист должен, прежде всего, взглянуть на ситуацию глазами