Основные стратегии на торговле опционами

Основные стратегии на торговле опционами

Графики и описание стратегий можно посмотреть здесь:

http://www.derex.ru/PublicationPage.aspx?nodeId=45&pageId=159 или здесь: http://www.alor.ru/news/?ID=156.

Стратегии можно разделить на:

• простые — используем один опцион – и сложные — используем комбинации опционов;

• направленные — считаем, что на рынке «бычий» либо «медвежий» тренд, и нейтральные — исходим из того, что рынок находится в боковом тренде.

Сначала рассмотрим так называемые нейтральные стратегии.

1. Самые простые стратегии:

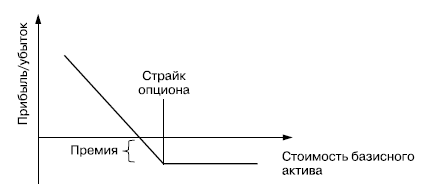

Покупка Call — приобретение права на покупку базового актива в будущем (рис. 93).

Рис. 93. Покупка опциона Call

Ваши убытки ограничены уплаченной премией.

Ваша прибыль не ограничена.

Используем, когда ожидаем роста цены базового актива и волатильности.

Покупка Put – приобретение права на продажу базового актива в будущем (рис. 94).

Рис. 94. Покупка опциона Put

Ваши убытки ограничены уплаченной премией.

Ваша прибыль не ограничена.

Используем, когда ожидаем падения цены базового актива и роста волатильности.

2. Сложные стратегии.

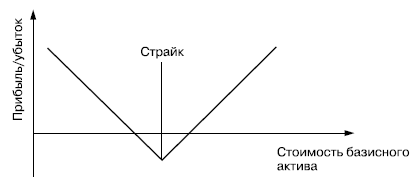

Стрэддл (англ. straddle — колебания, бирж, термин – двойной опцион) – покупка опциона Call и опциона Put с одним страйком и с одной датой исполнения (рис. 95).

Рис. 95. Покупка Стрэддла

Ваши убытки ограничены уплаченной «двойной» премией (и за Call, и за Put).

Ваша прибыль не ограничена, и вы ее получите как при росте актива, так и при падении.

Используем, когда не можем спрогнозировать движение цены актива (рост или падение) и ожидаем высокую волатильность.

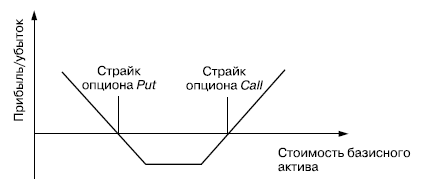

Стрэнгл (англ. strangle — удушение) – покупка опциона Call и опциона Put с разными страйками и с одной датой исполнения (рис. 96). Страйк опциона Call должен быть больше страйка опциона Put.

Рис. 96. Покупка Стрэнгла

Ваши убытки ограничены уплаченной «двойной» премией (которая меньше, чем у Стрэддла, так как страйки разные).

Ваша прибыль не ограничена и будет как при росте актива, так и при его падении, но диапазон этой прибыльной зоны меньше, чем у Стрэддла.

Используем, когда не можем спрогнозировать, как будет двигаться цена актива (расти или падать), и ожидаем высокую волатильность (которая может быть меньше, чем у Стрэддла). Кроме того, денег на Стрэддл не хватает.

Спреды (англ. spread — размах) – покупка одного опциона и продажа другого.

Спреды бывают следующих видов:

1. Календарный, или горизонтальный, спред – страйк опционов одинаков, а даты исполнения разные.

2. Вертикальный – страйк — разный, а даты исполнения одинаковые.

3. Диагональный – страйк — разный, даты исполнения разные (рис. 97).

Рис. 97. Бычий «Call-спред»

Пример

Бычий «Call-спред» – покупка опциона Call и продажа опциона Call на один и тот же актив с разными страйками, но с одной датой исполнения. Страйк купленного опциона Call должен быть меньше страйка проданного опциона Call.

Ваши убытки ограничены разницей между премией, полученной за проданный опцион, и премией, уплаченной за купленный опцион.

Ваша прибыль считается по формуле:

прибыль = (страйк проданного опциона – страйк купленного) + разница между премиями (полученной и уплаченной).

Используем, ожидая незначительного повышения цены базового актива (в этом случае просто купим опцион Call) при умеренной волатильности.

Перейдем теперь к направленным стратегиям.

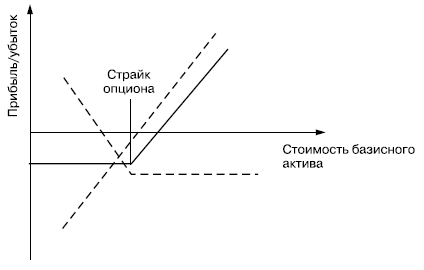

Синтетический длинный Call — покупка опциона Put и покупка базового актива (рис. 98).

Рис. 98. Синтетический длинный Call

Ваша прибыль не ограничена.

Ваши убытки ограничены уплаченной премией.

Используем, ожидая роста цены базового актива и высокой волатильности.

Прибыль наша начинается от точки безубыточности: цена покупки базового актива + уплаченная премия по опциону.

Синтетический длинный Put — покупка опциона Call и продажа базового актива (рис. 99).

Ваша прибыль не ограничена.

Ваши убытки ограничены уплаченной премией.

Используем эту стратегию, ожидая падения цены базового актива и высокой волатильности.

Прибыль у нас появится тогда, когда мы «пройдем» точку безубыточности – цену продажи базового актива – уплаченную премию за опцион.

Какими опционами можно поторговать в России?

Торгуемые опционы на РТС:

• опционы Call и Put на фьючерсные контракты на акции: РАО «ЕЭС России», «НорНикель», «Газпром», «Лукойл» и пр.;

• опционы Call и Put на фьючерсные контракты на товары: аффинированное золото;

Рис. 99. Синтетический длинный Put

опционы Call и Put на фьючерсный контракт на индекс РТС;

• опционы Call и Put на фьючерсный контракт на доллар США.

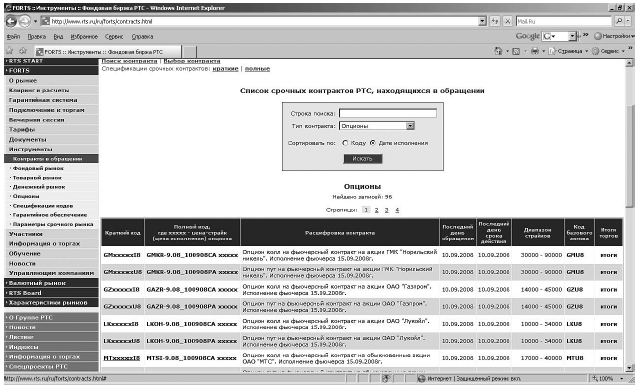

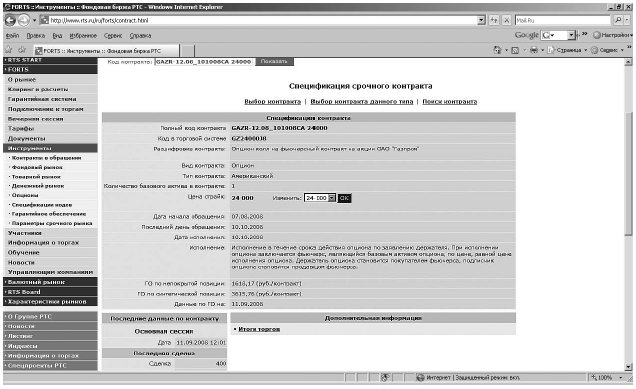

Попробуем теперь разобраться со спецификациями по опционам. Вновь выходим на сайт: http://www.rts.ru/ru/forts/ – срочный рынок РТС – и в разделе – ИНСТРУМЕНТЫ – КОНТРАКТЫ В ОБРАЩЕНИИ (рис. 100) ищем контракт, который нас, допустим, интересует (рис. 101).

Разберемся, что есть что:

1. Полный код контракта:

GAZR-12.6.08_101008CA 24000090608СА 30000,

где:

• GAZR-12.08 – код фьючерсного контракта на базовый актив – акции «Газпрома»;

• 101008 – 090608 – число, месяц и год окончания срока действия контракта (9 июня 2008 г.);

• С – обозначение контракта на покупку – Call, а буква «Р» – обозначение контракта на продажу – Put;

• А – обозначение американского контракта;

• 24 тыс.-30 тыс. – цена исполнения контракта – 24 тыс.-30 тыс. руб.

2. Код в торговой системе, т. е. обозначение контракта, по которому вы найдете его в программе QUIK, например: GZ30000F8,

где:

• GZ – код базового актива – обыкновенная акция «Газпрома»;

Рис. 100. Список срочных контрактов на РТС (опционы)

Рис. 101. Спецификация срочного контракта (опцион)

• 24 000-30 000 – цена страйк (цена базового актива – фьючерсного контракта) – цена исполнения контракта;

• J – F – месяц исполнения контракта – июнь;

• 8 – год исполнения контракта – 2008.

3. Расшифровка контракта: опцион Call на фьючерсный контракт на акции ОАО «Газпром», т. е., покупая этот опцион, мы приобретаем право на покупку фьючерсного контракта на акции «Газпрома». Базовый актив для опциона – фьючерс, базовый актив для фьючерса – акции.

4. Вид контракта – опцион, – это оставим без комментариев.

5. Тип контракта – американский, т. е., как вы помните, исполнить его можно в любой день.

6. Цена страйк – цена, по которой вы сможете исполнить опцион в октябре 2008 г., т. е. акции «Газпрома» обойдутся вам в 240 руб. за 1 шт.

7. Дата начала обращения, последний день обращения, день исполнения – также оставим без пояснений.

8. ГО – гарантийное обеспечение – касается продавцов опционов (того, кто получает только премию):

• непокрытая позиция – вы продаете опцион, не имея противоположной позиции по базовому активу;

• покрытая позиция – вы продаете опцион, имея противоположную позицию по базовому активу, т. е., продавая данный опцион, вы имеете фьючерс на акции «Газпрома».

Вот, пожалуй, мы и разобрали полностью спецификацию контракта на опцион.

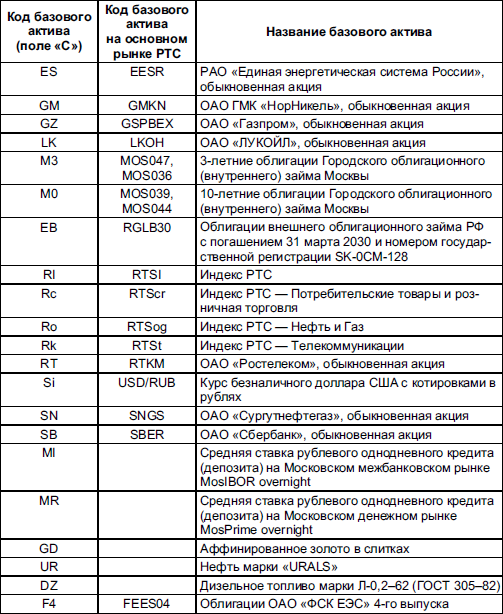

В заключение: в разделе спецификации кодов: http://www.rts.ru/si93 – вы сможете посмотреть всю информацию о кодировании фьючерсных и опционных контрактов (рис. 102).

Для удобства приведу эти данные.

Спецификации кодов фьючерсных и опционных контрактов в РТС

Коды срочных контрактов в РТС состоят из следующих частей (табл. 19).

Таблица 19. Коды срочных контрактов в РТС

С – код базового актива, 2 символа;

Рис. 102. Спецификация кодов фьючерсных и опционных контрактов

Р – цена страйк, переменное количество символов;

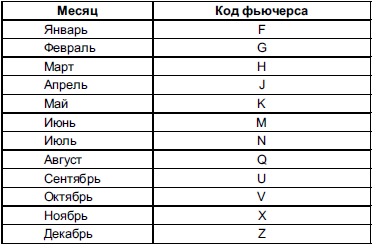

М – месяц исполнения (а также тип для опциона), 1 символ;

Y – год исполнения, 1 символ.

Кодирование базового актива (поле «С») (см. табл. 20).

Таблица 20. Кодирование базового актива (поле «С»)

Кодирование цены страйк для опционов (поле «Р»)

Для опционов в поле «Цена страйк» указывается цена базового актива (цена фьючерсного контракта). В свою очередь, цена фьючерсного контракта – это цена пакета акций, входящих в один контракт.

Кодирование месяца исполнения (поле «М»)

Таблица 21. Для фьючерсов

Таблица 22. Для опционов

Кодирование года исполнения (поле «Y»)

Год исполнения фьючерса и опциона кодируется одной цифрой от О до 9:

2 – 2002 г.;

9 – 2009 г.;

0-2010 г.;

1-2011 г.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

ФАКТОР ЗАВИСИМОСТИ В ТОРГОВЛЕ

ФАКТОР ЗАВИСИМОСТИ В ТОРГОВЛЕ Говоря о факторе зависимости в торговле, я хочу ясно дать понять, что я против этой теории и обращаюсь к ней здесь лишь для того, чтобы дать вам дополнительную пишу для размышлений. Может быть (и я подчеркиваю слово может), и существует

3.11.2. Стратегии выхода. Закрытие позиции при внутридневной торговле

3.11.2. Стратегии выхода. Закрытие позиции при внутридневной торговле Если позиция закрылась по стоп-лоссу, то все уже ясно. Поэтому рассмотрим тот счастливый случай, когда цена идет туда, куда нам надо. При внутридневной торговле мы обычно не рассчитываем, что поймали

Тема 65. Опционы: общая характеристика, свойства и основные опционные стратегии

Тема 65. Опционы: общая характеристика, свойства и основные опционные стратегии Опционный контракт – это договор, в соответствии с которым одна из его сторон называемая владельцем (покупателем), получает право купить (продать) какой-либо актив по установленной цене до

От стратегии развития к стратегии управления персоналом

От стратегии развития к стратегии управления персоналом «Если вы не знаете, куда идете, то вас туда приведет любая дорога»[20]. Стратегия работы и развития ПВА первична и во многом определяет стратегию подбора и развития персонала. Проанализируем эту зависимость на

Интуиция в биржевой торговле

Интуиция в биржевой торговле Роль интуиции велика. Когда ее игнорируют, она может проявлять себя исподволь, окрашивая собой вашу логику. Эд Сейкота Интуиция представляет собой процесс мышления на подсознательном уровне. Мышление состоит из формирования понятий,

7.3. Основные рыночные стратегии

7.3. Основные рыночные стратегии К производству новых товаров фирма может прийти двумя путями:• во-первых , приобретая патент или лицензию на производство чужого товара или его фирму-разработчика целиком;• во-вторых , созданием собственного отдела НИОКР, основной

22. Основные стратегии ценообразования

22. Основные стратегии ценообразования Выделяют следующие основные виды ценовых стратегий:1) стратегия высоких цен. Посредством данной стратегии происходит «снятие сливок» – получение сверхприбыли за счет покупателей, для которых товар имеет высокую ценность и

§ 2. Образование цен при монопольной торговле

§ 2. Образование цен при монопольной торговле В предыдущем параграфе, рассмотрев прежде всего простейший случай, где обмен происходит между двумя хозяйствующими субъектами без привходящего влияния экономической деятельности других лиц, мы нашли в нем закономерность в

Основные понятия китайской стратегии

Основные понятия китайской стратегии Прежде чем давать оценку китайской стратегии, полезно указать некоторые её важнейшие понятия. Это позволит лучше понять особенности китайского мировоззрения и его внутреннюю последовательность. Для нас уже не будет неожиданностью

51. Договоры, содействующие торговле

51. Договоры, содействующие торговле Договорами, содействующими торговле, являются договоры:1) на создание рекламной продукции;2) на оказание рекламных и информационных услуг;3) на выполнение маркетинговых исследований;4) на хранение

Основные принципы стратегии

Основные принципы стратегии 1) Максимально ограничить угрозу превентивного или ответного военного удара по США со стороны одного или группы геополитических противников, правильно оценивших источник и масштаб угрозы, в первую очередь России и Китая.2) Получить

Глава 4 - Подготовка к торговле

Глава 4 - Подготовка к торговле Когда несколько трейдеров, участников форума при Futures Magazine, узнали, что готовится книга по Призраку Биржи, они высказали свои предложения. Мы начнем эту главу так, как пожелал Ulrich Eckardt, молодой трейдер, который только родился, когда Призрак уже

ОБЪЕДИНЕНИЕ СТРАТЕГИИ БИЗНЕСА И СТРАТЕГИИ ОБЕСПЕЧЕНИЯ РЕСУРСАМИ

ОБЪЕДИНЕНИЕ СТРАТЕГИИ БИЗНЕСА И СТРАТЕГИИ ОБЕСПЕЧЕНИЯ РЕСУРСАМИ Философия, стоящая за подходом УЧР к обеспечению человеческими ресурсами, заключается в том, что именно люди осуществляют стратегический план. Как сформулировал Квин Милз (1983), этот процесс заключается в

Маркетинг в розничной торговле

Маркетинг в розничной торговле Товар, цена… Что еще? Что считать маркетингом в розничной торговле? Есть ли разница между маркетингом товаров и маркетингом розничного магазина? На какие вопросы необходимо ответить, какие мероприятия нужно спланировать