5.2. Электронные платежные системы в интернет – коммерции

5.2. Электронные платежные системы в интернет – коммерции

Платежные системы, основанные на электронных деньгах.

Опрос, проведенный Национальным агентством финансовых исследований (НАФИ) в 2012 г. показал, что в России электронными платежными системами пользуется лишь треть граждан, имеющих доступ к Интернету. Участники рынка объясняют невысокий уровень проникновения виртуальных денег тем, что отрасль только развивается.

НАФИ подготовило исследование, опросив 1,6 тыс. человек из 140 населенных пунктов в 42 российских регионах. Согласно его результатам 81 % россиян, пользующихся Интернетом, знают об электронных платежных системах. Треть из них (31 %) оплачивают в Интернете покупки через электронные кошельки, остальным 69 % этого делать пока не приходилось, но они говорят, что «слышали о такой возможности»[139].

Основная причина, которая сдерживает использование электронных кошельков, – верность старым привычкам и слабая осведомленность о новых технологиях. 47 % респондентов считают наличные деньги более удобными, 27 % не доверяют ЭПС, 20 % не умеют ими пользоваться, 10 % недовольны комиссией за подобные платежи, а 6 % уверяют, что не могут оплатить нужные услуги или товары. Однако опрос выявил такую тенденцию: чем чаще респондент пользуется Интернетом, тем меньше у него недоверия к ЭПС. Кроме того, уровень доверия к виртуальным деньгам повышается по мере роста доходов граждан[140].

По данным сайта oborot.ru, в России сейчас работают примерно порядка 37 тыс. интернет-магазинов. Аналитики eBay прогнозируют, что до 2015 г. рынок интернет-платежей должен вырасти в четыре раза и составить 20 млрд долл. США.

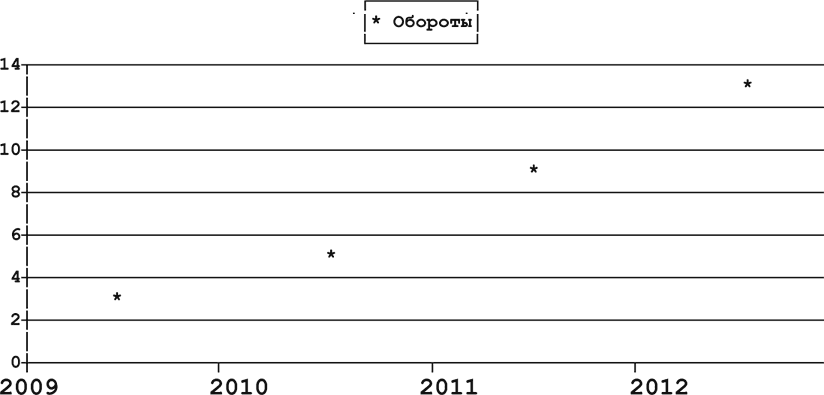

Объем рынка электронной коммерции в 2012 г. составил 13 млрд долл. США. Это лишь 2,6 % от оборота розничной торговли России (см. рис. 5.2.1).[141]

Рис. 5.2.1 График оборотов мирового рынка интернет-платежей (млрд долл. США)

Платежи через Интернет, безусловно, являются очень удобными для потребителей товаров и услуг, тем более платежи по банковской карте, которые можно совершить в любое время суток и в виртуальных магазинах, которые располагаются не только в России, но и в других странах.

«Деньги Online», один из крупнейших интернет-интеграторов платежных систем в России и странах СНГ, объявил итоги исследования российского рынка интернет-платежей в 2012 году, проведенного совместно с маркетинговым агентством[142]. Ключевое влияние на динамику рынка оказал рост проникновения Интернета, а также повышение интереса и доверия россиян к интернет-торговле и платежным системам. Запуск online-магазинов крупными ритейлерами и выход в Россию глобальных платежных систем также позитивно отразились на темпах развития отрасли. Высокая динамика российского рынка была обусловлена, в том числе, ростом числа банковских карт у населения, повышением доступности и безопасности онлайн-платежей.

Эти же факторы будут определять и дальнейшую динамику рынка. По оценке исследования, индустрия интернет-платежей в 2014 году вырастет еще на 20 %. Несмотря на впечатляющий рост, российский рынок пока занимает лишь 1 % мировой индустрии интернет-платежей. Крупнейшими рынками остаются Северная Америка (42,2 %), Европа (27,0 %) и Азия (24,0 %). На страны СНГ без учета России приходится всего 0,1 % мирового рынка.

Российский рынок существенно отличается от мирового по структуре платежей. Если за рубежом оплата в Интернете осуществляется, в основном, банковскими картами (49,0 %), то в России на них приходится только 27,9 % от всего объема транзакций. При этом платежные терминалы в России гораздо более популярны, чем на Западе. В России доля терминальных сетей в online платежах составляет 27,5 %. Уровень проникновения остальных средств оплаты в России сравним с зарубежными показателями.

Самым высоким средним чеком характеризуется туристический сегмент, по оценке «Деньги Online» и маркетингового агентства, россияне платят в Интернете в среднем около 45 тыс. рублей за тур. Средний чек при покупке крупной бытовой техники и мебели составляет 30 тыс. рублей. Средний платеж в сети за авиабилеты составляет около 15 тыс. рублей.

Исследование, проведенное Аналитическим агентством Markswebb Rank & Report в РФ в 2013 г. показало, что:

– 19,6 млн. человек совершают хотя бы одну платежную операцию в интернете каждый месяц;

– 19,4 млн. человек пользуются онлайн-, мобильным или SMS – банкингами;

– 15,4 млн. человек используют интернет-банк. При этом почти ? этих людей пользуются интернет-банком Сбербанк Онлайн;

– 11,7 млн. человек совершают платежи через интернет-банк за месяц;

– 8,9 млн. человек платят в интернете банковской картой;

– 7 млн. человек совершают онлайн-платежи с помощью электронных кошельков;

– 6,6 млн. человек совершают за месяц хотя бы один онлайн-платеж с мобильного устройства[143].

Электронная система расчетов (e-commerce) – это ускорение большинства бизнес-процессов за счет их проведения электронным образом. В этом случае информация передается напрямую к получателю, минуя стадию создания бумажной копии на каждом этапе[144]. Кроме того, клиент выигрывает от быстрого осуществления банковских операций с помощью современных способов доступа (Интернет, например, позволяет это делать круглосуточно и в выходные дни). С предложением различных каналов сбыта повышается качество консультаций: через телефонный центр, центр обслуживания клиентов или по Интернету можно в любое время быстро и без проблем получить информацию, предложение или помощь независимо от местонахождения.

Обслуживание клиентов строится с помощью трех фундаментальных электронных систем.

1. Система управления отношениями с клиентами (Customer Relationship Management – CRM) – все данные о клиенте объединяются, создавая полный деловой портрет клиента, который может использоваться для целенаправленного современного менеджмента. Более того, система CRM позволяет сегментировать потребительские группы и использовать целенаправленный менеджмент. Финансовые услуги не относятся к сфере случайных разовых приобретений – именно поэтому система Customer Relationship Management оказалась таким удачным новшеством в банковском секторе. Тщательное выстраивание длительных отношений с каждым клиентом с учетом его потребительского потенциала казалось единственно возможной перспективой развития в условиях жесткого конкурентного рынка. Анализ клиентской базы на основе внедренного программного обеспечения проводился, разумеется, с разной степенью успешности, однако, так или иначе, практически любой банк сегодня может уверенно говорить о сегментации целевой аудитории в соответствии со своими бизнес-задачами. Когда собрана информация о ключевых и наиболее перспективных клиентах, насколько они довольны продуктами и оказываемыми услугами, намного легче определить план и стратегию дальнейшего развития для банка.

2. Система управления заказами (Order Management System – OMS) – это система, предназначенная для отслеживания всех этапов исполнения заказа на подключение услуги оператором связи, а также формирования детальных отчетов по каждому этапу и по процессу обработки заказа. Данная система дополняет CRM.

Возможности OMS:

– автоматизированный ввод, проверка, согласование и регистрация заявок;

– создание типовых сценариев прохождения заявок;

– автоматическое назначение и оптимизация заданий на обработку заявок;

– полный контроль над исполнением заказа;

– сбор данных, хранение технической информации о предоставляемых услугах;

– предоставление отчетности;

– интеграция со сторонними CRM и OSS/BSS системами;

– взаимодействие с внешними системами;

– ролевое администрирование.

Преимущества системы:[145]

a. Функциональность. Уникальный набор функциональных возможностей позволяет проводить поиск заявок, получать точную информацию о статусе заявки, автоматически или вручную изменять состояние заявок, устанавливать напоминания и уведомления.

b. Взаимодействие с внешними системами. Источником заявки может быть не только пользовательский портал, но и информационные системы сторонних компаний, call-центры и Интернет магазины.

c. Опыт внедрения OSS/BSS системы крупных операторов. Благодаря многолетнему сотрудничеству с операторами были разработаны оптимальные пути перехода на новые модули OMS без потерь для системы и ее пользователей.

3. Система управления счетами (Account Data Management System – ADM). В этом случае данные о клиентах будут обрабатываться и распространяться централизованно, просто и эффективно.

Объединение систем ADM, CRM и OMS гарантирует синхронизацию состояния данных на всех каналах. Изменения персональных данных могут оперативно осуществляться самими клиентами с помощью интернет-портала, что, с одной стороны, выгодно для клиентов, а с другой – снижает расходы банка на централизованное управление данными и повышает качество данных о клиентах.

Электронные платежные системы Интернета.

В настоящее время существует четыре основных типа платежных систем для сайта:

1. Карточные платежные системы для сайтов.

Типичные их представители – это не сами VISA и MasterCard, а всегда связка из двух юридических лиц, а именно банка и процессинга. Обе эти организации присутствуют всегда и являются необходимыми элементами процедуры клиринга карточных платежей. Банк, открывающий так называемый «мерчант счет», является хранилищем для принимаемых денежных средств и несет ответственность за их «чистоту». А координатором всего сложного процесса проверки карточных данных и гарантом транзакционности является процессинговый центр. При этом, когда подключается платежная система для сайта, и те и другие могут работать с множеством других банков и процессингов. Единственными условиями являются наличие договоренностей и техническая интеграция между участниками процесса.

Когда при подключении к платежной системе банковских карт, встает вопрос обратиться в банк или в процессинг, то выбор делается, безусловно, в пользу процессинговой компании. Причин сразу несколько. Во-первых, из связки «банк+процессинг» только банки являются ответственными лицами перед карточными и межбанковскими регуляторами, поэтому с банком несравненно тяжелее договориться. Плюс, как правило, банки специализируются только на определенных видах бизнесов и плохо работают с Интернет-компаниями не подпадающими под их наработанный шаблон, причем заранее подходит банк или нет определить невозможно. Процессинги же наоборот не связаны жесткими требованиями и страхом потери лицензии и поэтому «абсолютно гибки», кроме того в них, в отличии от банков, работают IT-специалисты, которым близки все вопросы клиента, и которые всегда готовы подсказать, что и как лучше делать.

2. Системы электронных кошельков.

С электронными валютами всё значительно проще, чем с банковскими картами. Поскольку данные организации совмещают в себе одновременно и функции технического провайдера при подключении, и «центробанка» для самих себя, и надзорного органа, и законодателя для своих собственных денег, то несложно догадаться, что в этих условиях бюрократическая составляющая подключения минимальна. Конечно, в России Федеральный закон «О национальной платежной системе» несколько увеличил требования для организаций, но, в общем и целом подключение к платежной системе типа QIWI и WebMoney являются наиболее простыми для интеграции решениями для безналичной оплаты. Пожалуй, единственным недостатком этих систем является их невысокая популярность, за исключением, возможно, такой группы покупателей, как технически продвинутая молодежь, что, конечно, негативно сказывается на возможностях использования любого электронного кошелька в качестве основной платежной системы для сайта.

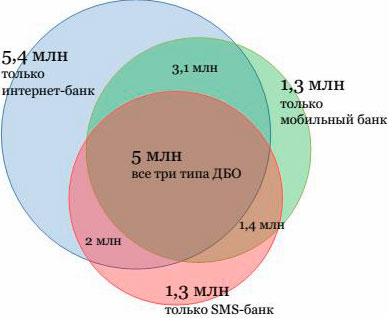

Рис. 5.2.2 Количество пользователей электронных кошельков и плательщиков через электронные кошельки, млн. чел.[146]

56,6 % пользователей интернета в России указали, что пользуются хотя бы одним электронным кошельком. При этом 34,4 % отметили, что пользуются кошельком WebMoney, 32,3 % – Яндекс. Деньгами. QIWI Кошелек используют 24,6 % российских интернет-пользователей, а 9,7 % указали, что пользуются платежной системой PayPal– это около 2,7 млн. человек. Меньше половины пользователей электронных кошельков за месяц совершили хотя бы одну платежную операцию с помощью электронного кошелька: оплачивали покупку в интернет-магазине (в том числе за электронные товары, билеты), мобильную связь, доступ в интернет или другие абонентские услуги, оплачивали штрафы, налоги или иные платежи в бюджет РФ или совершали переводы через электронный кошелек[147].

3. Платежные посредники.

Особая группа организаций являющихся с одной стороны электронными кошельками, а с другой, работающих с валютами реального мира – это платежные посредники. Например, PayPal или Moneybookers которые, действуя от имени клиента, будут принимать на свой счет деньги, а потом уже переводить их на счет клиента. Что самое интересное, комиссии в таких организация могут быть даже эквивалентны нормальному процессингу. К сожалению, в этих системах всегда существует требование к каждому конечному покупателю о прохождении процедуры регистрации, что значительно усложняет процесс покупки, что в условиях Интернет-торговли может стать большим недостатком.

4. Универсальные платежные системы или «агрегаторы»

Некоторые процессинговые центры, работающие с Visa и MasterCard, стремятся стать универсальными платежными системами. Для этого они интегрируются с множеством представителей всех предыдущих групп. Благодаря тому, что они являются официальными дистрибьюторами всех своих контрагентов эти «агрегаторы» предоставляют своим клиентам услуги «одного окна» по подключению сразу множества платежных решений «электронных кошельков» и «платежных посредников».

Как правило, клиенту, при обращении к такому агрегатору, необходимо лишь однажды заполнить анкету и далее весь процесс работы с прочими системам агрегатор берёт на себя. При этом, комиссии и прочие условия на каждое отдельное решение всегда точно такие же, как и при работе напрямую с провайдерами услуг. Идентичность условий с конечным провайдером является обязательным условием деятельности. Одним из примеров такого агрегатора является универсальная платежная система Ecommerce Payments.

Функции платежных систем Интернета.

Рассмотрим основные функции, которые берут на себя платежные системы Интернета.

Во-первых, система предоставляет возможность открыть внутри себя счет и берется за его ведение. При этом совершенно неважно, кем является этот клиент – физическим лицом или организацией. Отсюда вытекает функция платежного посредника.

Во-вторых, пользователь системы может пополнять свой электронный кошелек или выводить из него деньги. Взаимодействие с миром реальных денег происходит при этом множеством различных способов – наличными в специальных обменных пунктах, банковскими или почтовыми переводами и так далее. Функция – возможность осуществления расчетов различными способами.

В-третьих, система переводит электронные деньги между счетами своих пользователей и хранит информацию о таких переводах – третья функция.

В-четвертых, следующая функция заключается в том, что электронная платежная система обеспечивает конфиденциальность своих участников и безопасность финансовых операций.

Рассмотрим подробнее основные формы электронного банкинга, заявленные выше.

Самым распространенным и широко используемым видом электронного банкинга является Интернет-банкинг.

По определению, данному в письме Банка России интернет-банкинг – это способ дистанционного банковского обслуживания клиентов, осуществляемого кредитными организациями в Интернете (в том числе через web-сайты) и включающего информационное и операционное взаимодействие с ними[148].

В России интернет-банкинг появился в конце 1990-х г.г. Первым банком, который в 1998 г. запустил систему управления счетом он-лайн «клиент-банк», стал «Автобанк» (сейчас «Уралсиб»)[149].

Система интернет-банкинга позволяет клиентам банка совершать операции по своим счетам (получать выписки по счетам, осуществлять переводы, отправлять платежи и другие), не посещая банк. При этом банк предоставляет клиентам техническую и методическую поддержку при установке данной системы. В целях безопасности в системе «Клиент-Банк» используются различные системы шифрования. Использование систем «Клиент-Банк» для обслуживания юридических лиц до сих пор является самым распространенным видом дистанционного банковского обслуживания в России.

Дистанционное банковское обслуживание (ДБО) включает в себя различные варианты предоставления банковских услуг и управления собственными счетами клиента вне офиса банка с помощью компьютера или телефона. Основные способы ДБО в хронологическом порядке их появления можно представить так: телефон-клиент, банк-клиент, интернет-банкинг, WAP/PDA-банкинг, SMS-управление, мобильный банкинг.

Системы «Клиент-Банк» подразделяются на два типа: толстый клиент и тонкий клиент. Данное деление интернет-банкинга можно встретить у многих авторов, занимающихся вопросами банковского дела и дистанционного банковского обслуживания, например у Аксенова А. П., Андреева А. Ф., Юденкова Ю. Н., Тысячниковой Н. А., Ермакова С. Л.

Банк-Клиент (толстый клиент) – классический тип системы, когда на рабочем месте клиента устанавливается отдельная программа – клиент. Все данные хранятся на компьютере клиента. Связь с банком происходит через сеть Интернет.

Интернет-клиент (тонкий клиент). Пользователь входит в систему через Интернет браузер. Система Интернет-Клиент размещается на веб-сервере банка. Все данные пользователя (платёжные документы и выписки по счетам) доступны на веб-сайте банка. На основе Интернет-Клиент могут предоставляться информационные сервисы с ограниченным набором функций.

В США практически все крупнейшие банки оказывают услуги Интернет-банкинга, в том числе Citicorp, Bank of America, Wells Fargo, Bank One, First Union, а количество пользователей насчитывает порядка 80 млн. человек. В Германии самым крупным интернет-сервисом располагает Deutsche Bank[150].

У Интернет-банкинга есть ряд преимуществ и недостатков. К преимуществам данной системы можно отнести относительно невысокую стоимость эксплуатации, возможность интеграции с бухгалтерскими системами клиента, доступность интернет-услуг для конечного пользователя, поддержание лояльности клиентов, активно пользующихся данным сервисом.

К недостаткам в первую очередь относится слабая защищенность от несанкционированного доступа. Несмотря на стремление разработчиков интернет – решений создавать и совершенствовать систему защиты, опасность несанкционированного доступа продолжает появляться. Причины этого: недостатки операционных систем, программ коммуникации и браузеров, человеческий фактор. Поддержание уровня защиты на надлежащем уровне требует значительных затрат, которые могут себе позволить в основном крупные банки, рассчитывающие на значительные доходы от предоставления интернет-услуг.

Для клиентов дистанционного банковского обслуживания существует несколько схем использования электронного банкинга:

Информационная: предоставляет информацию о состоянии счета. Клиент может увидеть остаток по счету в банке, историю начислений и трат. Но он не может управлять счетом – покупать валюту, переводить деньги со счета на счет, совершать платежи.

Управление счетами: у клиента есть доступ к информации о его счете и возможность совершать платежи. Все платежи он может совершать из дома, например, оплачивать сотовую связь, услуги интернет-провайдеров, кабельное телевидение, услуги ЖКХ.

Управление финансами: весь комплекс банковских услуг в режиме on-line – клиенту доступны расчеты и переводы средств, получение кредитов, продажа и покупка ценных бумаг.

Второй по популярности вид услуг ДБО – мобильный банкинг, являющийся логическим продолжением интернет-банкинга. Полноценный сервис подразумевает, что мобильный телефон является таким же средством платежа, как и банковская карта. Однако, на данный момент, во многих странах функционирует неполный вариант мобильного банкинга, так называемый SMS-банкинг с информационным уровнем доступа, позволяющий получать по SMS выписки об операциях по счетам и прочую информацию о состоянии счета. В некоторых случаях возможен операционный доступ – оплата ограниченного числа услуг, гораздо реже – товаров. При этом мобильный банкинг, как правило, доступен лишь владельцам дебетовых или кредитных карт банка.

Функциональность мобильного банкинга приближается по своим возможностям к интернет-банкингу. Большинство банков предлагает своим клиентам установку на телефон специальных приложений, которые по своим функциям аналогичны приложениям для интернет-банкингу.

Сервис мобильного банкинга в настоящее время является одним из основных преимуществ в конкурентной борьбе крупных финансовых учреждений: в США услуги мобильного банкинга предлагают порядка 45 % всех банковских структур страны (614 банков). Лидером в области мобильного банкинга является Bank of America Corp[151].

В России активно происходит проникновение мобильных интернет-сервисов – 61 % клиентов Интернет-банкинга регулярно просматривают при помощи мобильного телефона интернет-ресурсы, 24 % – закачивают мобильные приложения (по данным исследования ВТБ24, проведенного в конце 2010 г.). В свою очередь, активное развитие мобильных интернет-сервисов является драйвером для быстрого роста рынка мобильного банкинга: если рост числа активных пользователей Интернет-банкинга в России до 2014 г. прогнозируется на уровне 35 %, аналогичный показатель для мобильного банкинга – 105 %[152].

Рис. 5.2.3 Пересечение групп пользователей разных сервисов дистанционного банковского обслуживания в РФ[153]

Что касается мобильного банкинга, то со временем он будет занимать все большую долю на рынке в связи с широким распространением смартфонов и планшетов. В дальнейшем, возможно, произойдет размывание границ между интернет-банкингом и мобильным банкингом за счет разработки гибких интерфейсов, применимых как для компьютеров, так и смартфонов.

Как правило, системы Телефон-Банк имеют ограниченный набор функций по сравнению с системами «Клиент-Банк»:

– информация об остатках на счетах;

– информация о суммах поступлений в пользу клиента;

– ввод заявок на предоставление факсимильной копии выписки по счету;

– ввод заявок о проведении платежей, заказ наличности;

– ввод заявок на передачу факсимильной копии платежного поручения;

– ввод заявки на исполнение подготовленного по шаблону поручения на перевод средств.

Все указанные функции становятся доступными только после персональной идентификации клиента банком на основе системы персональной идентификации. На сегодняшний день наиболее совершенной и безопасной является система на базе биометрических идентификационных карт.

Обслуживание с использованием банкоматов (ATM-banking) и устройств банковского самообслуживания.

Технологии ДБО с использованием устройств банковского самообслуживания являются самыми популярными и в мире, и в России. Банкоматы и платежные терминалы можно отнести к электронному банкингу из-за почти полного предоставления банковских услуг дистанционно (не посещая банк). Можно выделить несколько видов ДБО по типу используемых устройств:

– с использованием банкоматов (ATM-banking) – основаны на программном обеспечении, установленном на банкоматах банка.

– с использованием платежных терминалов;

– с использованием информационных киосков.

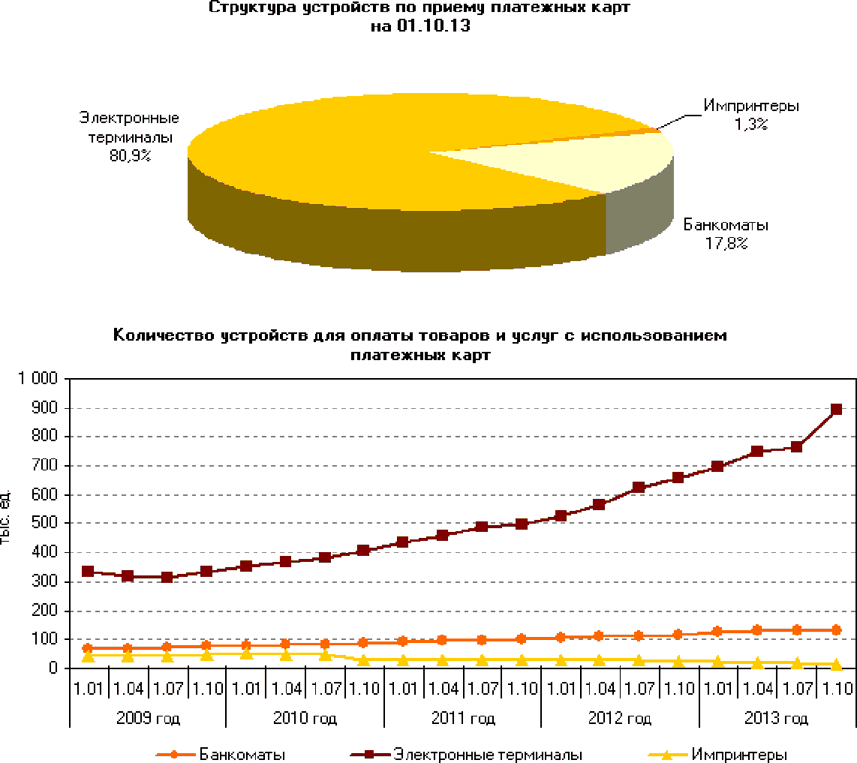

Наиболее распространенным устройством, которое используется российскими банками для предоставления розничных платежных услуг являются банкоматы, хотя по данный Банка России по состоянию на 01.01.2013 г. 77,4 % из всех устройств самообслуживания в России составляют электронные терминалы[154]. Банкомат – это многофункциональный банковский автомат, предназначенный для обслуживания клиентов банка в отсутствие банковского персонала[155].

На 1 апреля 2012 г. в России насчитывалось 190 тыс. банкоматов[156]. Лидером по числу банкоматов на 1 февраля 2013 г. остается Сбербанк, количество которых составляет 41770 шт.[157]. Он более чем в шесть раз опережает занимающий второе место «ВТБ 24».

Одной из главных проблем использования банкоматов в России остается то, что клиенты предпочитают пользоваться банкоматами только для снятия наличных. На это есть несколько причин: неудобный интерфейс у большинства банкоматов, труднодоступность, низкая возможность идентификации банкомата в месте установки. Решить эту проблему можно установив терминалы нового поколения, которые дают возможность не только получать наличные денежные средства в рублях, долларах США или евро, но и проводить многие другие платежные операции.

Количество счетов клиентов с дистанционным доступом, открытых в кредитных организациях физическим лицам и юридическим лицам, не являющимся кредитными организациями, за год возросло более чем на треть. При этом количество счетов с доступом через сеть Интернет увеличилось в 1,8 раза, с использованием мобильных телефонов – в 2,2 раза. В течение 2012 года доля счетов с дистанционным доступом в общем количестве счетов, по которым с начала года проводилась операции, увеличилась на 7,1 процентного пункта и на 1.01.2013 достигла 48,6 %[158].

Рис. 5.2.4 Сведения об устройствах, расположенных на территории Российской Федерации и предназначенных для осуществления операций с использованием и без использования платежных карт[159]

Учитывая все вышеперечисленные возможности, банки создают всеохватывающий спектр сервисов и приложений, находя подход и каждому клиенту. Одними из самых распространенных являются:

1. Мобильный сайт (PDA) – это версия интернет-банка, адаптированная под мобильный браузер. Основными достоинствами мобильного сайта являются удобство ее использования на небольшом экране мобильного телефона по сравнению с интернет-версией, а также снижение интернет-трафика. В основном этот канал привлекателен для клиентов банка среднего класса и «консервативных» клиентов, так и не оценивших всех прелестей своих iPhone. Преимуществом канала является его доступность, так как практически все современные мобильные телефоны (за исключением самых дешевых моделей) позволяют выйти в Интернет через мобильный браузер. По функционалу канал может быть максимально приближен к функционалу интернет-банка.

2. Мобильные приложения – позволяют предложить более богатый пользовательский интерфейс, а также могут задействовать аппаратные возможности телефона, такие как GPS, GSM-модуль, камера. По сравнению с браузерной версией подобные приложения позволяют сократить потребляемый трафик, так как на телефон загружаются только данные, а не интерфейс. Возможности современных платформ практически безграничны и постоянно развиваются, что позволяет клиенту в удобном и безопасном режиме использовать максимальный перечень сервисов: управлять своими финансами, выполнять операции, получать в онлайн-режиме информацию банка (геолокация банкоматов, офисов, курсы валют…), в случае необходимости коммуницировать с банком.

3. Sms-банкинг – является основным каналом для пользователей, требующих в основном информирования об операциях и проведения наиболее простых и распространенных платежей при помощи sms-команд. Sms-банкинг также является незаменимым в отсутствие доступа к Интернету, так что мы отмечаем пик активности работы в этом канале, как правило, в периоды отпусков. Sms-канал отлично подходит для информирования клиентов (оповещения) и периодических информационных запросов (остаток по счету, последние операции). К недостаткам этого канала можно отнести ограниченность функционала, являющуюся следствием поиска компромисса между функциональностью, удобством и безопасностью.

4. Предоплаченные карты – это карты, на которые предварительно положена некая сумма денег, как правило, не более 15 тыс. руб., если клиент не идентифицирован банком. При этом предоплаченные карты могут быть использованы для совершения расчетов по каким-либо определенным операциям, например для оплаты коммунальных услуг, детских садов, телевидения или для совершения разовых платежей через Интернет, как наиболее безопасный способ оплаты. Самый популярный вариант предоплаченной карты – это виртуальная карта. Виртуальная карта, не имеет физического носителя и предназначена для совершения платежей через Интернет[160].

Исследование, проведенное в 2013 г. Markswebb Rank Report эффективности российских интернет-банков, показало следующие результаты[161]:

– с 1 по 3 места делят интернет-банки: Альфа-Банк, Банк24.ру, Банк Санкт-Петербург. Интернет-банк Русский стандарт уверенно держится на 4 месте. Сбербанк России лишь на 9 месте;

– лидеры рейтинга имеют функциональные возможности класса «А» – интернет-банк как замена офиса банка;

– интернет-банки Россельхозбанка, Банка Возрождение и Ренессанс кредит признаны по итогам исследования устаревшими, где реализуются отдельные возможности, фрагментарно удовлетворяющие некоторые из базовых информационных и платежных потребностей клиентов банка (см. приложение 5.2.2).

Количественный и качественный анализ электронных платежных систем проводит компания «Медиалогия», которая совместно с MoneyNews осуществляет независимый мониторинг разных ЭПС и ежемесячно рассчитывает их рейтинги.

К основным ЭПС принадлежат WebMoney Transfer, «Яндекс. Деньги» и CyberPlat. Существуют и другие, вполне функциональные ЭПС: CyberCash, CheckFree, Open Market, First Virtual, SET компаний VISA и MasterCard, DigiCash, NetCash, NetChex, NetBill и др.

Большинство электронных платежных систем в основном ориентировано на физических лиц – покупателей товаров и услуг. Некоторые ЭПС вообще не работают с юридическими лицами – покупателями и не открывают им счетов. В такой системе можно зарегистрироваться как частное лицо, но работать в интересах своей компании. Однако со способом юридического оформления частного лица как агента для документального подтверждения совершенных хозяйственных операций в пользу компании могут возникнуть проблемы.

В системе электронной коммерции платежи совершаются при соблюдении ряда условий:

1. Соблюдение конфиденциальности. При проведении платежей через Интернет покупатель хочет, чтобы его данные (например, номер кредитной карты) были известны только организациям, имеющим на это законное право.

2. Сохранение целостности информации. Информация о покупке никем не может быть изменена.

3. Аутентификация. Покупатели и продавцы должны быть уверены, что все стороны, участвующие в сделке, являются теми, за кого они себя выдают.

4. Средства оплаты. Возможность оплаты любыми доступными покупателю платежными средствами.

5. Авторизация. Процесс, в ходе которого требование на проведение транзакции одобряется или отклоняется платежной системой. Эта процедура позволяет определить наличие средств у покупателя.

6. Гарантии рисков продавца. Осуществляя торговлю в Интернет, продавец подвержен множеству рисков, связанных с отказами от товара и недобросовестностью покупателя. Величина рисков должна быть согласована с провайдером платежной системы и другими организациями, включенными в торговые цепочки, посредством специальных соглашений.

7. Минимизация платы за транзакцию. Плата за обработку транзакций заказа и оплаты товаров, естественно, входит в их стоимость, поэтому снижение цены транзакции увеличивает конкурентоспособность. Важно отметить, что транзакция должна быть оплачена в любом случае, даже при отказе покупателя от товара.

Все указанные условия должны быть реализованы в платежной системе Интернет.

ЭПС широко распространены в Интернете и активно используются в основном, только Интернет-пользователями. Количество пользователей ЭПС в России растет параллельно распространению Интернет. Выбирая тот или иной вариант Интернет-эквайринга, в первую очередь необходимо исходить из предпочтений покупателя, а не предпочтений продавца.

Самой распространенной на территории России является российская компания «WebMoney Transfer». И она же считается самой надежной среди интернет-покупателей. В категорию платежных систем также входят российские Яндекс. Деньги, MoneyMail и другие.

Преимущества электронных платежных систем Интернет-коммерции:

– оплата в любое время суток и дня недели;

– отсутствие территориальных ограничений. Электронные деньги можно перечислить в любую точку земного шара по единому тарифу – 0,8 % от суммы;

– перевод денег происходит моментально. Электронные деньги перечисляются быстрее, чем передать их из рук в руки;

– комиссия, при переводах, ниже банковской или равна ей;

– обеспечение полного контроля над платежами и высокой безопасности.

– анонимная регистрация и использование.

Электронные платежные системы, основанные на электронных деньгах.

Термин «электронные деньги» относительно новый и очень часто его применяют к широкому спектру платежных инструментов, основанных на инновационных технико-технологических решениях.

Электронные деньги можно рассматривать как некое денежное обязательство, не связанное с открытием банковского счета, информация о котором хранится в электронной форме (включая средства связи), оно предназначено для совершения платежей и иных сделок с лицами, отличными от должника по данному обязательству (операции с электронными деньгами)[162].

Продукты в области электронных денег предназначены для использования в качестве общего многоцелевого платежного средства, в отличие от многих существующих одноцелевых предоплаченных продуктов в области электронных денег на основе карт.

Необходимо также различать продукты в области электронных денег и так называемые продукты доступа, которые, как правило, позволяют потребителям использовать электронные средства связи для доступа к традиционным платежным услугам (например, использование Интернета для совершения платежа с использованием кредитной карты или для выполнения общих банковских операций в режиме он-лайн).

Продукты в области электронных денег на основе карт, известные также как многоцелевые предоплаченные карты или электронные кошельки, предназначены для совершения розничных платежей «лицом к лицу» на небольшие суммы, являясь заменой банкнотам и монетам. Они должны дополнять, а не заменять собой традиционные инструменты розничных платежей, такие как чеки, кредитные и дебетовые карты.

Сетевые/программные продукты в области электронных денег предназначены для совершения платежей на небольшие суммы через телекоммуникационные сети, такие как Интернет, в качестве альтернативы осуществлению платежей с использованием кредитных карт через открытые сети[163].

Под электронными деньгами понимается хранимая стоимость или предоплаченный продукт, в котором данные о средствах или стоимости, доступных потребителю для многоцелевого использования, хранятся на электронном устройстве, принадлежащем потребителю[164]. Это определение включает предоплаченные карты (иногда называемые электронными кошельками) и предоплаченные программные продукты, которые используют компьютерные сети (иногда называемые цифровой наличностью). В случае с продуктами на основе карт предоплаченная стоимость обычно хранится на микропроцессорном чипе, встроенном в пластиковую карту – смарт-карту. С другой стороны, сетевые продукты используют для хранения стоимости специализированное программное обеспечение, установленное на стандартном персональном компьютере.

Загрузка стоимости в устройство похожа на снятие наличных денег через банкомат, при этом продукт используется для осуществления покупок посредством перевода стоимости на электронное устройство организации торговли.

Развитие продуктов в области электронных денег.

Продукты в области электронных денег на основе карт.

Программы в области электронных денег на основе карт были запущены и относительно успешно функционируют во многих странах: Австралии, Австрии, Бельгии, Боливии, Бразилии, Китае, Чешской Республике, Дании, Финляндии, Франции, Германии, Гане, Греции, особом административном районе Гонконг, Индии, Италии, Японии, Корее, Литве, Люксембурге, Малави, Малайзии, Мексике, Нидерландах, Нигерии, Норвегии, Филиппинах, России, Сингапуре, Испании, Швейцарии, о. Тайвань (Китае), Турции и Венесуэле. В то время как во многих странах продукты в области электронных денег на основе карт постепенно получают признание, в других, например, Канаде, Соединенном Королевстве и США, некоторые из программ в области электронных денег были прекращены. Продукты в области электронных денег доступны в общенациональном масштабе или только в пределах конкретных регионов (городов). Сравнительно успешно используются продукты в области электронных денег, поддерживаемые компаниями, предоставляющими услуги общественного транспорта, телефонными компаниями, а также операторами платных стоянок и торговых автоматов. В некоторых других странах продукты в области электронных денег на основе карт прошли пробное испытание.

Сетевые/программные продукты в области электронных денег.

По сравнению с развитием программ в области электронных денег на основе карт развитие сетевых/программных продуктов в области электронных денег было менее стремительным. Сетевые схемы функционируют или проходят испытание в некоторых странах (например, Австрии, Колумбии, Греции, Гонконге, Италии, Корее, Норвегии, России, Испании и Тайване), но остаются ограниченными в своем использовании и области применения. На Ямайке и в Сингапуре рассматривается возможность использования сетевых продуктов.

Статистические данные о программах в области электронных денег относительно ограниченны.

Эти продукты существенно различаются в разных странах. Большинство программ работают с пополняемыми картами, позволяющими периодически пополнять лимиты с банковских счетов через банкоматы или в некоторых случаях по телефону или через Интернет. Во всех случаях были установлены относительно низкие лимиты (как правило, несколько сотен долларов США) максимальной стоимости, которая может храниться на картах. Практически во всех программах нельзя перевести стоимость из одного кошелька в другой без участия эмитента. В некоторых странах электронные деньги были функционально объединены, например, с кредитной или дебетовой картой либо удостоверением личности держателя. В нескольких странах программы в области электронных денег на основе карт были адаптированы к сетевым платежам.

В целом ряде программ в области электронных денег на основе карт количество выпущенных карт и количество торговых терминалов, доступных для обработки операций в области электронных денег, является значительным. Однако объем сделок в большинстве случаев остается незначительным. Объем ежедневных операций небольшой как вследствие низкого уровня использования, так и потому, что средняя сумма операций, как правило, не превышает несколько долларов США. Ограниченные данные о неиспользованных лимитах электронных денег, объеме и сумме ежедневных операций в отношении сетевых программ в области электронных денег говорят о том, что они незначительны.

С конца 90-х годов обсуждалось множество бизнес-моделей электронных денег, начиная с Mondex, системы, которая широко тестировалась в Англии, однако, необходимо отметить, что успешные модели эмиссии электронных денег было не так легко найти, так как необходимо наличие как инноваций, соответствующих требованиям технического прогресса, так и соответствующего потребительского настроя, который способен обеспечить значительный по объему рынок. Ввиду вышеуказанных факторов, сам по себе бизнес по выпуску электронных денег не увенчался успехом. Например, в Японии в настоящее время есть два типа успешных систем электронных денег: электронные деньги, выпущенные крупнейшими розничными компаниями, и электронные деньги, выпущенные крупнейшими транспортными компаниями.

Розничные торговые предприятия, такие, как круглосуточные магазины или супермаркеты, предоставляют своим клиентам карты с функциональными возможностями электронных денег, чтобы у них было больше стимулов тратить деньги, что приводит к повышению продаж. Также, благодаря наличию данных карт, поставщики товаров и услуг могут осуществлять анализ покупок на индивидуальном уровне, используя при этом информацию по потребительскому поведению клиентов. Транспортные компании обычно сначала выпускают чипованые карты для оплаты проезда, а затем расширяют ассортимент услуг посредством предоставления возможности совершения покупок. Издержки на организацию предоставления услуг электронных денег могут быть относительно небольшими, так как может использоваться инфраструктура уже существующей системы[165].

На рис. 5.2.5 представлены основные системы электронных денег, существующие в Японии. Статистические данные Банка Японии по электронным деньгам формируются на основании данных по этим системам.

Главным моментом, отличающим платежи электронными деньгами от классических платежей с использованием платежных терминалов и иных розничных платежей, является наличие разрыва во времени между внесением денежных средств в электронный кошелек на счете оператора и последующим платежом, когда право распоряжения электронными деньгами у пользователя уже есть, а назначение платежа он еще не определил.

Рис. 5.2.5 Основные системы электронных денег Японии[166]

В зависимости от способа хранения электронные деньги бывают:

– электронные деньги на аппаратной основе. Они хранятся на электронных технических средствах. Обычно это пластиковая карта с микрочипом (электронный кошелек).

– электронные деньги на программной основе. Это программы, с помощью которых можно передавать электронные деньги посредством телекоммуникационных сетей, например, сети Интернет. В данном случае местом хранения электронных денег является жесткий диск компьютера.

Однако если для передачи электронных денег применяют телекоммуникационные сети, то независимо от основы существования электронных денег их принято называть «сетевыми».

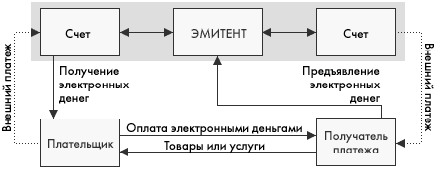

Ниже приведена схема платежа с помощью цифровых денег (рис. 5.2.6).

Рис. 5.2.6 Схема платежей в электронной платежной системе.

Покупатель заранее обменивает реальные деньги на электронные. Хранение наличности у клиента может осуществляться двумя способами, что определяется используемой системой:

– на жестком диске компьютера;

– на смарт-картах.

Также системы электронных денег разделяют по валюте (одно– или многовалютные), по степени анонимности (с ограниченной и полной анонимностью) и другим признакам.

В зависимости от эмитента электронные деньги подразделяются следующим образом:

– электронные деньги, эмитируемые частными институтами;

– электронные деньги, эмитируемые центральным банком.

У электронных денег всегда есть свой эмитент – тот, кто выпускает электронные деньги в обращение. Причем чаще всего им является не центральный банк страны, как в случае с обычными деньгами, а коммерческий банк, небанковская кредитная организация или какая-то другая организация. Эмитент выпускает электронные деньги в обращение и несет безусловное обязательство по погашению этих денег. То есть он обязуется при любых обстоятельствах принять выпущенные им электронные деньги к оплате.

Между реальными и электронными деньгами существует прямая взаимосвязь. Поэтому электронные деньги должны быть всегда предоплачены, то есть они выпускаются после того, как на счет эмитента поступили обычные деньги. Иными словами, чтобы в электронном кошельке появилась какая-то сумма – его нужно пополнить на эту сумму реальными деньгами.

Существует несколько способов пополнения электронного кошелька:

– с помощью банковской карты в банкомате или инфокиоске;

– наличными на почте или в кассе банка;

– путем приобретения так называемой скретч-карты (предоплаченной карты) и ввода указанного на ней кода, принцип действия которых схож с картами экспресс-оплаты.

Конечно, электронные деньги имеют ряд преимуществ по сравнению с традиционными деньгами – они дешевы (низкая стоимость совершения транзакций), анонимны, платежи совершаются в режиме реального времени. Конкурентные преимущества и упущения системы ЭД по сравнению с традиционными наличными денежными средствами будут рассмотрены ниже.

Однако у электронных платежных систем, основанных на электронных деньгах, есть и существенные недостатки.

Например, для каждой системы электронных денег требуется соответствующее техническое оснащение и программное обеспечение, поэтому далеко не все продавцы товаров и услуг могут принимать их к оплате. Еще один недостаток – отсутствие доверия к электронным деньгам со стороны населения. Во многом такой общественный консерватизм вполне оправдан – погашение электронных денег гарантируется исключительно эмитентом (тем, кто их выпустил), а государство не дает никаких гарантий сохранения их платежеспособности (приложение 5.2.2).

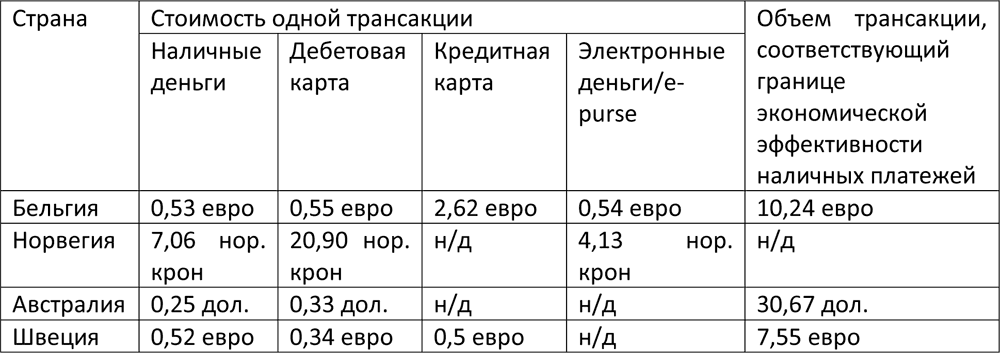

Таблица 5.2.1 – Стоимость трансакций при использовании различных платежных инструментов (по материалам исследований национальных банков)[167]

Рынок электронных денег в России вступил в стадию зрелости и вполне сформировавшейся отрасли с точки зрения технологий и бизнес-моделей. В ближайшее время можно ожидать его развития с постепенным освоением новых территорий и сервисов.

Осенью 2009 года была создана Ассоциация «Электронные деньги», объединившая ведущих участников российского рынка электронных платежей: WebMoney, «Яндекс. Деньги», QIWI, i-Free, а также организации НАУЭТ (Национальная ассоциация участников электронной торговли) и НАУМИР (Национальное партнерство участников микрофинансового рынка). Цель организации – развитие рынка электронных денег как общедоступной финансовой услуги. И в числе первостепенных задач стояла разработка нормативных документов по регулированию российского рынка электронных денег[168].

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 22 Системы интернет-миллионеров: производство и операции

Глава 22 Системы интернет-миллионеров: производство и операции В интернете можно найти множество, огромное множество сервисов, владельцы которых обещают, что с их помощью вы сможете зарабатывать деньги. К сожалению, большинство из них – бизнес, построенный

Часть седьмая Уроки стиля жизни от интернет-предпринимателей – интернет-миллионеров

Часть седьмая Уроки стиля жизни от интернет-предпринимателей – интернет-миллионеров Глава 25 Как выбрать лучшую систему для бизнеса, основанного на стиле жизни Что, если бы у вас имелись тысячи поклонников по всему миру, ждущих от вас советов, информации, экспертных

Контрольный список факторов, значимых для бизнес-системы интернет-миллионера

Контрольный список факторов, значимых для бизнес-системы интернет-миллионера Ниже приведен контрольный список факторов, которые вам стоит проанализировать, оценивая новые бизнес-идеи – а они, надеюсь, уже переполняют вашу голову и Журнал идей интернет-миллионера.

Цикл успеха бизнес-системы интернет-миллионера

Цикл успеха бизнес-системы интернет-миллионера Когда вы поймете, что количество свободного времени и – одновременно – счет в банке растут, вам нужно будет принять счастливое решение о том, что делать с дополнительными временем и деньгами. Думаю, тут возможны два

Глава II Краткий курс искусства коммерции по Харви Маккею

Глава II Краткий курс искусства коммерции по Харви Маккею Урок 1 Дело не в том, СКОЛЬКО это стоит. Дело в том, сколько за это ГОТОВЫ ЗАПЛАТИТЬ Слушателям, до отказа заполнившим зал, представляют оратора, которого раньше никто никогда здесь не видел и не слышал. Он начинает

Платежные карты в системах электронной коммерции

Платежные карты в системах электронной коммерции В настоящий момент нет смысла определять сам термин «электронная коммерция», так как за последние 5–7 лет произошел качественный скачок в области развития систем, посредством которых производится обслуживание клиентов

5.1. Платежные системы с использованием банковских карт

5.1. Платежные системы с использованием банковских карт Появление и формирование розничных платежных систем происходило одновременно с установлением денег как всеобщего эквивалента. Начав с обмена товарными деньгами, золотом, общество прошло через введение различных

5.3. Современные электронные платежные системы в России и за рубежом

5.3. Современные электронные платежные системы в России и за рубежом Международные электронные платежные системы.Рынок международных платежных систем формируют несколько крупных игроков. Структура систем различается, поэтому прибыль они получают из разных

Вопрос 56 Платежные системы РФ

Вопрос 56 Платежные системы РФ Ответ Платежная система представляет собой совокупность действий и связанных с ними компьютерных сетей, используемых для проведения финансовых операций.В РФ наибольшее распространение получили платежные системы, связанные с расчетами по

В.М. Усоскин, В.Ю. Белоусова Платежные системы и организация расчетов в коммерческом банке Учебное пособие

В.М. Усоскин, В.Ю. Белоусова Платежные системы и организация расчетов в коммерческом банке Учебное пособие ВЫСШАЯ ШКОЛА ЭКОНОМИКИНАЦИОНАЛЬНЫЙ ИССЛЕДОВАТЕЛЬСКИЙ УНИВЕРСИТЕТРецензенты :доктор экономических наук, профессор, заведующий кафедрой «Финансы, кредит и

3.4. Продажи через Интернет, или Интернет-маркетинг

3.4. Продажи через Интернет, или Интернет-маркетинг Интернет-маркетинг представляет достаточно широкие границы для развития компании и является эффективным инструментом ленивого маркетинга. Сегодня только ленивый не использует возможности «мировой паутины». Однако не

101. Как компании лучше реагировать, если она столкнулась с негативными отзывами о себе, например, в интернет-форумах? Ведь Интернет позволяет мгновенно доносить информацию до больших аудиторий

101. Как компании лучше реагировать, если она столкнулась с негативными отзывами о себе, например, в интернет-форумах? Ведь Интернет позволяет мгновенно доносить информацию до больших аудиторий Если отзыв справедливый, постарайтесь как можно быстрее устранить проблему,

Платежные системы

Платежные системы Когда поток клиентов увеличивается и растет количество оплат, возникают проблемы с платежными системами. Ни одна из них не станет «закрывать глаза» на массовые платежи, и в конце концов вам просто заблокируют аккаунт.Самый лучший выход –