6.3. Роль Банка России в развитии и регулировании розничных платежных услуг

6.3. Роль Банка России в развитии и регулировании розничных платежных услуг

К розничным платежным услугам можно отнести:

– услуги по переводу денежных средств: без открытия банковского счета, с использованием платежных карт, на основании распоряжений, представленных в кредитную организацию через сеть Интернет и с использованием мобильных телефонов, с привлечением банковских платежных агентов;

– по приему платежей через платежных агентов;

– по приему платежей наличными деньгами.

Банк России, являясь непосредственной частью организационной структуры платежной системы, выполняет функции оператора по переводу денежных средств, оператора электронных денежных средств, оператора платежной системы, операционного центра, расчетного центра, платежного клирингового центра, а также регулирующего органа.

Отметим, что поскольку система розничных платежей имеет высокую социальную значимость в экономике и находится в настоящее время в состоянии динамичного развития, она, безусловно, нуждается в определении направлений и приоритетов данного развития и регулирующем воздействии. Ведущая роль здесь принадлежит Банку России, который в соответствии с законодательством обеспечивает стабильность и развитие национальной платежной системы.

В рамках регулирования системы розничных платежей определены:

1) Порядок оказания платежных услуг (Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ, Федеральный закон от 17.07. 1999 года N 176-ФЗ «О почтовой связи», Федеральный закон от 3.06.2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами».)

2) Состав субъектов национальной платежной системы и требования к их деятельности (Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ, Федеральный закон «О банках и банковской деятельности», Федеральный закон от 10.07.2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России»), нормативные акты Банка России)

3) Требования к организации и функционированию платежных систем (в том числе социально-значимых). – Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ. Отметим, что значения критериев, необходимых для признания системы социально-значимой устанавливает Банк России в соответствующих нормативных актах. Кроме того, Банк России определяет требования к значимым платежным системам и проверяет их соблюдение.

4) Требования к обеспечению защиты информации в платежной системе. Данные требования отражены в нормативных актах правительства РФ и ЦБ РФ. Надзор за их выполнением осуществляет Банк России.

5) Организационные и методические характеристики системы управления рисками в платежной системе. (Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ и нормативные акты Банка России)

6) Порядок осуществления надзора за участниками платежной системы (Нормативные акты Банка России и Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ).

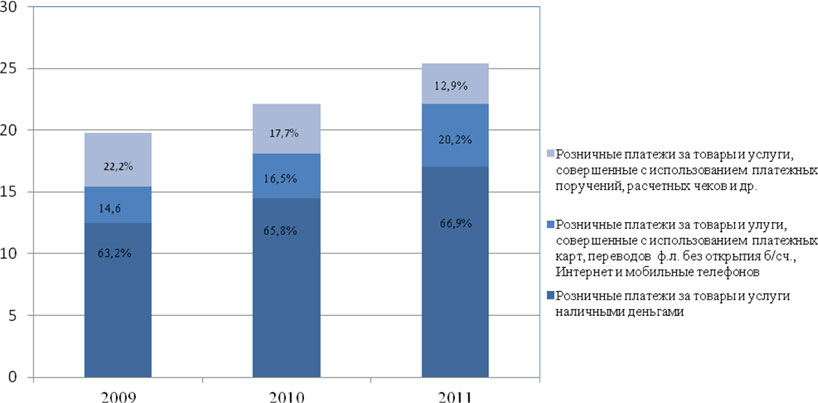

Стратегической целью для Банка России является снижение доли расчетов наличными деньгами, так как в настоящее время их доля в расчетах розничного товарооборота составляет 67 %. Безналичные розничные платежи в России, к сожалению, составляют значительно меньший удельный вес.

Рис. 6.3.1. Показатели, характеризующие долю розничных платежей за товары и услуги (наличных, безналичных) в розничном товарообороте, динамику объемов розничных платежей за товары и услуги, розничного товарооборота, в 2009–2011 годах[211]

Для снижения уровня спроса на наличные деньги при осуществлении платежей и расчетов, Банк России проводит активную работу в направлении стимулирования развития безналичных розничных платежных услуг. С этой целью ЦБ РФ участвует в работе Межведомственного совета по подготовке предложений по разработке мер, направленных на оптимизацию платежного оборота на территории Российской Федерации, созданного Приказом Минфина России № 398 от 1.11.2011 г.

В соответствии с предоставленными ему полномочиями в качестве регулирующего органа, Банк России осуществляет ряд мероприятий по развитию розничных платежных услуг для удовлетворения потребности в них населения и экономики в целом. Данные мероприятия можно сгруппировать по указанным ниже направлениям.

1. Повышение качества обслуживания клиентов в рамках предоставления розничных платежных услуг, включая обеспечение прозрачности рынка и защиту прав потребителя.

Среди стратегических целей данного направления следует выделить:

– поддержку развития в Российской Федерации института внесудебного урегулирования споров между участниками рынка платежных услуг и потребителями платежных услуг;

– разработку оптимальных механизмов формирования цен на платежные услуги, предусматривающие при их оказании взаимодействие нескольких субъектов НПС, а также цен на услуги платежной инфраструктуры, включая межбанковские комиссии.[212]

Так, Письмом ЦБ РФ от 22.11.2010 154-Т[213] ЦБ РФ рекомендует своим территориальным учреждениям проводить с кредитными организациями дополнительную работу, направленную на повышение качества услуг при выпуске и обслуживании банковских карт. Данные рекомендации включают порядок информирования клиента о перечне услуг кредитной организации, технологиях совершения операций по банковским картам, взимаемых комиссиях, взаимной ответственности сторон, а также об условиях работы и доступа клиентов к контактному центру, порядке рассмотрения заявлений клиентов об операциях с банковскими картами, о последствиях утраты карты.

Рекомендации были сформулированы Банком России в связи с рассмотрением жалоб на качество обслуживания клиентов – держателей банковских карт: на несвоевременное и неполное предоставление информации об услуге, работу call-центров, сроки рассмотрения обращений граждан, а также навязывание услуг. Следование данным рекомендациям сделает совершение операций с банковскими картами более прозрачным для клиента, а значит, в итоге повысит доверие населения к данным услугам и их востребованность.

Бесперебойность платежей – важнейший параметр, характеризующий качество всей платежной системы. В это связи Банк России также проводит большую работу по ее обеспечению. Так Положение ЦБ РФ от 31.05.2012 № 379-П[214] устанавливает требования к порядку обеспечения бесперебойности функционирования платежных систем, показателям бесперебойности функционирования платежных систем и методикам анализа рисков в платежных системах.

На основании Указания ЦБ РФ от 14.09.2011 № 2695-У[215], Банк России устанавливает ряд требований к обеспечению бесперебойности осуществления перевода электронных денежных средств, возлагая на оператора электронных денежных средств обязанность принимать соответствующие меры по систематизации информации, недопущению нарушений функционирования операционных и технологических средств, устройств, систем, устранению нарушений и анализу их причин, обеспечению сохранения функциональных возможностей операционных и технологических средств, устройств, систем при сбоях в их работе и осуществлению их тестирования. Кроме того, данное указание предписывает необходимость разработки на уровне кредитной организации внутренних документов, включающих положения, направленные на обеспечение бесперебойности осуществления перевода электронных денежных средств.

Для повышения качества обслуживания клиентов и снижения рисков платежей Банк России сформулировал ряд рекомендаций для кредитных организаций, обслуживающих платежных агентов и банковских платежных агентов.[216] Данные рекомендации касаются соблюдения требования открытия отдельного банковского счета платежными агентами в кредитной организации, порядка взаимодействия между кредитной организацией и платежным агентом, а также порядка контроля деятельности платежных агентов в части оказания ими платежных услуг физическим лицам.

При организации обслуживания платежных агентов Банк России рекомендует кредитным организациям в рамках реализации принципа «знай своего клиента» осуществить разработку адекватной политики и процедур, включающих порядок осуществления операций по отдельным банковским счетам, открываемым платежными агентами (банковским платежными агентами), и мониторинга указанных операций. Кредитным организациям также рекомендуется доводить до платежных агентов (банковских платежных агентов) информацию о требованиях законодательства РФ, регулирующего порядок приема платежей физических лиц, а также информацию о требованиях законодательства о противодействии легализации доходов, полученных преступным путем, и финансированию терроризма.

Для повышения качества обслуживания клиентов – физических лиц, а также их информированности о содержании и стоимости услуг по переводу денежных средств и связанных с ними рисках Банк России сформулировал для кредитных организаций, оказывающих услуги по переводу денежных средств по поручению физических лиц без открытия банковского счета в зарубежные страны, рекомендации, основанные на принципах, разработанных международными организациями, соответствующие передовой международной практике.[217]

К деятельности Банка России по повышению качества розничных платежных услуг также можно отнести развитие российских платежных систем расчетов платежными картами. Сегодня в РФ наибольшую долю (по количеству платежных карт, объему и количеству операций) занимают международные платежные системы, лидерами среди которых являются VISA и MasterCard. При этом по статистике 2011 года в международных платежных системах доля безналичных операций по оплате товаров и услуг составила 40,8 % по количеству и 18,1 % по объему операций. Аналогичные показатели по картам российских платежных систем были значительно выше и составили 57,0 % по количеству и 49,0 % по объему операций.[218] В этой связи, можно предположить, что развитие российских систем расчетов платежными картами позволит повысить удельный вес безналичного розничного платежного оборота.

Еще одним немаловажным направлением деятельности Банка России в области повышения качества платежных услуг, в том числе и розничных, можно считать, стандартизацию операций в рамках платежной системы.

Стандартизация позволяет повысить эффективность, надежность, прозрачность, своевременность и доступность платежных операций. Кроме того, формулируя и применяя стандарты, Банк России основывается на передовом международном опыте и его адаптации к российской специфике.

В 2010 году был создан Технический комитет по стандартизации № 122 «Стандарты финансовых операций» в целях организации и проведения работ по национальной, межгосударственной и международной стандартизации финансовых операций. В данных комитет вошел Банк России, а также более 50 организаций, представляющих органы государственной власти, кредитные организации и их ассоциации, инфраструктурные организации финансовых рынков и иные заинтересованные стороны, в том числе представители рынка розничных платежных услуг.

По общепринятой практике, одним из направлений деятельности российского Технического комитета «Стандарты финансовых операций» является гармонизация национальных стандартов с соответствующими международными стандартами, в данном случае разрабатываемыми и сопровождаемыми Техническим комитетом 68 «Финансовые услуги» Международной организации по стандартизации, г. Цюрих, Швейцария (далее – ИСО/ТК 68). Основными направлениями деятельности ИСО/ТК 68 являются безопасность финансовых (банковских) операций, технологии операций на финансовых рынках, технологии основных финансовых (банковских) операций, пластиковые карты и иные розничные банковские услуги, мобильные платежи. Специалисты Банка России принимают активное участие в деятельности ряда подкомитетов и рабочих групп ИСО/ТК 68, что позволяет получать оперативную информацию о новых направлениях в области стандартизации финансовых операций и готовящихся модификациях действующих международных стандартов.[219]

Ниже нами будет рассмотрен ряд стандартов обеспечения и оценки информационной безопасности в системе платежей.

2. Повышение безопасности розничных платежных услуг (особенно осуществляемых с использованием электронных средств платежа) на основе противодействия мошенничеству, несанкционированным операциям и защиты информации.

В многообразной деятельности, связанной с противодействием несанкционированным операциям, можно выделить основные направления, характерные для всех стран:

– разработка соответствующих рекомендаций;

– создание специализированных баз данных;

– организация взаимодействия между заинтересованными участниками рынка розничных платежных услуг;

– повышение финансовой и технической грамотности;

– разработка стандартов безопасности и качества оказания розничных платежных услуг.[220]

Так, Банк России в Письме 34-Т от 01.03.2013 г. сформулировал рекомендации по повышению уровня безопасности при использовании банкоматов и платежных терминалов, согласно которым кредитным организациям следует классифицировать и периодически пересматривать классификацию мест установки устройств по степени риска подвергнуться попыткам взлома, установки скиммингового оборудования и воздействия вредоносного кода, а также совершения несанкционированных операций; оснащать устройства защитным оборудованием и специальным программным обеспечением; контролировать устройство на регулярной основе, в том числе через системы удаленного мониторинга и видеонаблюдения; информировать Банк России и всех заинтересованных лиц о фактах и попытках совершения несанкционированных операций; осуществлять страхование, надлежащее крепление устройств и установку их преимущественно в безопасных местах; предусматривать возможность безопасного использования устройств маломобильными группами населения, людьми с ограниченными возможностями здоровья.

Следует отметить, что в 2009 году реализован проект по созданию межбанковского информационного ресурса, обеспечивающего закрытый канал обмена данными по инцидентам с платежными картами и информационной безопасностью.[221]

Как уже отмечалось выше, информационная безопасность платежей может быть достигнута также путем стандартизации отдельных процедур.

7 мая 2009 года был принят Банком России и введен в действие Стандарт «Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Методика оценки соответствия информационной безопасности организаций банковской системы Российской Федерации требованиям СТО БР ИББС-1.0» (СТО БР ИББС-1.2-2009), а в 2010 году его заменил стандарт СТО БР ИББС-1.2-2010. Данный стандарт устанавливает способы определения степени выполнения требований Стандарта Банка России «Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Общие положения» (СТО БР ИББС-1.0).

Стандарт (СТО БР ИББС-1.0) устанавливает общие требования к обеспечению информационной безопасности в кредитных организациях автоматизированных банковских систем на стадиях жизненного цикла, банковских платежных и информационных технологических процессов, средствами антивирусной защиты, при назначении и распределении ролей и обеспечении доверия к персоналу, при управлении доступом и регистрации, при использовании ресурсов сети Интернет, при использовании средств криптографической защиты информации.

Кроме того, данный стандарт Банка России определяет требования к организации и функционированию службы информационной безопасности организации банковской системы РФ, к определению области действия системы обеспечения информационной безопасности, к выбору подхода к оценке рисков нарушения информационной безопасности и проведению оценки рисков нарушения информационной безопасности, к разработке планов обработки рисков нарушения информационной безопасности, к разработке внутренних документов, регламентирующих деятельность в области обеспечения информационной безопасности, к организации реализации планов внедрения системы обеспечения информационной безопасности, к разработке и организации реализации программ по обучению и повышению осведомленности в области информационной безопасности, к организации обнаружения и реагирования на инциденты информационной безопасности, к мониторингу и контролю защитных мер, к проведению самооценки информационной безопасности, к проведению аудита информационной безопасности, к принятию решений по стратегическим и тактическим улучшениям системы обеспечения информационной безопасности.

Стандарт (СТО БР ИББС-1.2-2010) детально прописывает методику оценки соответствия информационной безопасности организаций требованиям вышеуказанного стандарта, которая определяет: состав показателей информационной безопасности и способы их оценивания; способы оценивания текущего уровня информационной безопасности; способы оценивания менеджмента информационной безопасности организации и уровня осознания информационной безопасности; способы определения итогового уровня соответствия информационной безопасности организации требованиям.

Существует также стандарт «Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Аудит информационной безопасности» (СТО БР ИББС-1.1-2007), который устанавливает требования к проведению внешнего аудита информационной безопасности.

Неотъемлемым элементом повышения безопасности системы розничных платежей является работа Банка России по повышению финансовой грамотности населения.

Повышение финансовой грамотности населения в сфере платежных услуг способствует формированию у населения стимулов и навыков разумного и ответственного использования безналичных платежных инструментов, раскрывает их преимущества, повышает уровень доверия и содействует развитию безналичных расчетов.[222]

Так, Банк России является создателем специальной Памятки для держателей банковских карт о мерах безопасного использования банковских карт.[223] Памятка содержит рекомендации по обеспечению максимальной сохранности банковской карты, ее реквизитов, ПИН и других данных, а также по снижению возможных рисков при совершении операций с использованием банковской карты в банкомате, при безналичной оплате товаров и услуг, в том числе через сеть Интернет.

Кроме того, Банк России способствует росту финансовой грамотности населения, размещая информацию об особенностях осуществления розничных платежей и ответы на наиболее часто встречающиеся вопросы населения на сайте ЦБ РФ, а также путем реализации совместных проектов с банковскими ассоциациями (выставок, семинаров и др.).

Защита информации в системе розничных платежей также относится к приоритетным направлениям их развития. В это связи Банк России как регулирующий орган устанавливает ряд требований к защите информации и как надзорный орган контролирует их соблюдение. Так, Положение ЦБ РФ «О требованиях к обеспечению защиты информации при осуществлении переводов денежных средств и о порядке осуществления Банком России контроля за соблюдением требований к обеспечению защиты информации при осуществлении переводов денежных средств»[224] определяет требования, в соответствии с которыми операторы по переводу денежных средств, банковские платежные агенты (субагенты), операторы платежных систем, операторы услуг платежной инфраструктуры должны обеспечивать защиту информации при осуществлении переводов. Кроме того, данный нормативный акт устанавливает порядок осуществления Банком России контроля за соблюдением требований к обеспечению защиты информации в рамках осуществляемого Банком России надзора в национальной платежной системе.

Данные требования регламентируют функциональные права и обязанности лиц, связанных с осуществлением переводов, технические требования к объектам информационной инфраструктуры, требования, применяемые для защиты информации от воздействия программных кодов, приводящих к нарушению штатного функционирования средства вычислительной техники, требования к обработке информации, технологические меры защиты информации, требования к организации и функционированию службы информационной безопасности, требования к реагированию на инциденты нарушения информационной безопасности и др.

В соответствии с п. 2.3. указанного Положения Выполнение требований к обеспечению защиты информации при осуществлении переводов денежных средств обеспечивается путем:

– выбора организационных мер защиты информации; определения во внутренних документах оператора по переводу денежных средств, банковского платежного агента (субагента), оператора платежных систем, оператора услуг платежной инфраструктуры порядка применения организационных мер защиты информации; определения лиц, ответственных за применение организационных мер защиты информации; применения организационных мер защиты; реализации контроля применения организационных мер защиты информации; выполнения иных необходимых действий, связанных с применением организационных мер защиты информации;

– выбора технических средств защиты информации; определения во внутренних документах оператора по переводу денежных средств, банковского платежного агента (субагента), оператора платежных систем, оператора услуг платежной инфраструктуры порядка использования технических средств защиты информации, включающего информацию о конфигурации, определяющую параметры работы технических средств защиты информации; назначения лиц, ответственных за использование технических средств защиты информации; использования технических средств защиты информации; реализации контроля за использованием технических средств защиты информации; выполнения иных необходимых действий, связанных с использованием технических средств защиты информации.

Для обеспечения контроля соблюдения требований по защите информации при осуществлении переводов Банк России проводит проверки операторов, запрашивает и получает документы и информацию о их деятельности, связанной с выполнением требований к обеспечению защиты информации при осуществлении переводов денежных средств; требует разъяснения по полученной информации; запрашивает и получает у операторов по переводу денежных средств документы и информацию, в том числе содержащую персональные данные, о деятельности операторов по переводу денежных средств по обеспечению контроля соблюдения банковскими платежными агентами (субагентами), привлекаемыми к деятельности по оказанию услуг по переводу денежных средств, требований к защите информации при осуществлении переводов денежных средств.

Банком России также осуществляет дистанционный контроль соблюдения требований по защите информации при осуществлении переводов, для чего устанавливает формы отчетности по обеспечению защиты информации при осуществлении переводов денежных средств операторов платежных систем, операторов услуг платежной инфраструктуры, операторов по переводу денежных средств, сроки предоставления отчетности и методики составления отчетности.[225]

1. Развитие инфраструктуры розничных платежей.

Отметим, что развитие инфраструктуры розничных платежей – одно из направлений развития национальной платежной системы, зафиксированных в Стратегии.[226] Стратегическим задачами Банка России в этой связи являются:

– Поддержка инициатив участников рынка платежных услуг по интеграции платежных клиринговых и расчетных инфраструктур розничных платежных систем для повышения эффективности их использования и снижения издержек операторов услуг платежной инфраструктуры, в частности путем создания клиринговых центров национального уровня.

– Содействие созданию единой национальной инфраструктуры, обеспечивающей обмен платежными и иными финансовыми сообщениями в национальной платежной системе.

Для этого Банк России совместно с заинтересованными органами государственной власти Российской Федерации, банковскими ассоциациями, объединениями участников рынка розничных платежных услуг проведет комплекс мероприятий по формированию единой розничной платежной инфраструктуры, позволяющей клиентам на основе общих правил и стандартов использовать широкий перечень розничных платежных инструментов в совместимой операционной инфраструктуре розничных платежных систем и отдельных кредитных организаций с последующим осуществлением клиринга с централизованным определением совокупных позиций участников единой розничной платежной инфраструктуры и скоординированным расчетом с гарантированной окончательностью.[227]

В настоящее время осуществляется развитие проекта создания консолидированной инфраструктуры розничных услуг заинтересованных кредитных организаций, доступной для всех их клиентов на единых финансовых условиях, как если бы операции совершались в инфраструктуре одной кредитной организации. Данная инфраструктура включает в себя банкоматы и пункты выдачи наличных кредитных организаций – участников проекта. На конец 2011 года объединенная инфраструктура 50 кредитных организаций – участников данного проекта включала в себя около 10 тысяч банкоматов, расположенных в большинстве регионов Российской Федерации. Кроме того, кредитные организации могут реализовывать соглашения на основе двух– и трехсторонних договоров путем объединения собственных банкоматов и пунктов выдачи наличных в единые сети. Реализация таких соглашений позволяет участникам повышать доступность банковских услуг для клиентов и устанавливать внутренний единый размер межбанковской комиссии.

– Содействие эффективному взаимодействию заинтересованных органов государственной власти Российской Федерации и операторов услуг платежной инфраструктуры в целях расширения возможностей совершения в безналичном порядке платежей, направляемых в бюджет физическими лицами, а также получения денежных средств по бюджетным обязательствам (включая заработную плату, пенсии, стипендии).

4. Повышение доступности платежных услуг для населения.

Данное направление реализуется Банком России на основе оказания содействия:

– внедрению инновационных технологий, предполагающих применение бесконтактных платежных карт, мобильных устройств, а также технологических и иных решений, расширяющих географию оказания платежных услуг и снижающих их стоимость для населения и хозяйствующих субъектов, в частности посредством предоставления им дистанционного доступа к платежным услугам;

– расширению сферы применения электронных средств платежа, в частности, для осуществления оплаты государственных и муниципальных услуг, налогов и сборов, получения государственных выплат населением. В этой связи Банк России придает большое значение взаимодействию с Федеральным Казначейством.

В настоящее время физические и юридические лица могут применять различные платежные инструменты для уплаты налогов и сборов в бюджетную систему Российской Федерации. В последнее время физические лица все больше используют банковские карты для уплаты налогов в бюджеты с терминалов, установленных в банках, и банкоматов. Банком России совместно с Федеральным казначейством и Минфином России создана нормативно-правовая база, позволяющая внедрить электронные технологии при осуществлении платежей в бюджеты по поручению физических лиц без открытия банковского счета. Созданный механизм позволяет кредитным организациям направлять в органы Федерального казначейства через телекоммуникационные каналы Банка России информацию из платежных документов физических лиц в электронном виде, для дальнейшей передачи администраторам доходов бюджетов.

Оптимизация государственных выплат населению возможна путем развития механизмов использования платежных карт. Примером здесь может служить разработка и реализация проекта «Универсальная электронная карта», предполагающего выдачу подобных карт каждому гражданину Российской Федерации старше 14 лет. Оптимизация государственных сборов также возможна посредством расширения использования в указанных целях платежных карт, а также за счет развития дистанционного банковского обслуживания и таких инновационных систем, как системы мобильных платежей. В случае использования систем мобильных платежей применение мобильных телефонов для передачи распоряжений клиентов может решить проблему государственных сборов в отдаленных районах и в районах, где отсутствуют структурные подразделения кредитных организаций.[228]

Банк России стал инициатором работ по созданию государственной информационной системы о государственных и муниципальных платежах, через которую происходит учет платежей при оплате государственной пошлины за предоставление государственных и муниципальных услуг, обеспечивается электронное взаимодействие заявителей, банков, органов власти, предоставляющих услуги, органов Федерального казначейства.

Повышению доступности системы розничных платежей для населения также способствует деятельность Банка России по координации действий банков по выпуску платежных карт с транспортным приложением и карт с бесконтактным приложением, повышению финансовой грамотности населения – потребителей розничных платежных услуг (см. выше), формированию единого розничного платежного пространства в РФ и его последующему расширению на территории других стран – членов ЕЭП, ЕврАзЭС и СНГ.

5. Наблюдение и анализ розничных платежных систем.

Банк России проводит мониторинг и анализ рынка розничных платежных услуг и публикует полученные результаты, информируя всех субъектов платежной системы. Объектом мониторинга и анализа в этой связи являются спрос на розничные платежные услуги, уровень спроса на наличные деньги при совершении платежей, структура безналичных розничных платежей, динамика рынка банковских карт и международный опыт стимулирования безналичных платежей и ограничения расчетов наличными деньгами.

В рамках работы по мониторингу систем денежных переводов в целях соотнесения результатов их деятельности со стандартами международной практики, следование которой способствует созданию благоприятных условий для повышения доступности, эффективности и бесперебойности услуг, Банк России публикует обзоры, отчеты и рекомендации по развитию тех или иных аспектов розничных платежных систем.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

66. Роль ссудного процента в регулировании экономических процессов

66. Роль ссудного процента в регулировании экономических процессов Ссудный процент в рыночной экономике при возрастающей роли кредитно-банковской системы в экономике является одним из важных элементов регулирования.Движение ссудного капитала в промышленном цикле

Глава 2 Правовое положение Центрального банка Российской Федерации (Банка России)

Глава 2 Правовое положение Центрального банка Российской Федерации (Банка России) Нормативная база1. Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».2. Положение Банка России от 29 июля 1998 г. № 46-П «О территориальных

Комментарий к Положению Банка России от 24 декабря 2004 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт»

Комментарий к Положению Банка России от 24 декабря 2004 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» История вопросаВ соответствии с целым рядом документов программного характера (Стратегией развития платежной

3.3. Профессиональные аудиторские организации и их роль в регулировании аудиторской деятельности

3.3. Профессиональные аудиторские организации и их роль в регулировании аудиторской деятельности Профессиональным регулированием аудиторской деятельности в развитых странах занимаются профессиональные институты (например, в Великобритании – АССА (Ассоциация

52. Особенности розничных банковских услуг – Retail banking (“Ритэйл бэнкинг”)

52. Особенности розничных банковских услуг – Retail banking (“Ритэйл бэнкинг”) Предоставление розничных банковских услуг – одно из перспективных направлений банковского бизнеса, которое день ото дня становится все более значимым для отечественных кредитных учреждений.

50. Роль ООН в развитии МЭО

50. Роль ООН в развитии МЭО Многие организации ООН осуществляют свою деятельность в области международных экономических отношений. В конференции по торговле и развитию, хотя она и не является торговой организацией, участвуют практически все страны – члены ООН. Она

§ 1 Финансы и их роль в регулировании экономики

§ 1 Финансы и их роль в регулировании экономики Финансы: что это такое Финансы – это денежные средства, образующие доходы и расходы субъектов хозяйствования. Финансовые средства делятся на два вида:• первичные, которые возникают в домашних хозяйствах и на предприятиях

1.4. Роль центрального банка в развитии и регулировании платежных систем

1.4. Роль центрального банка в развитии и регулировании платежных систем В число ключевых функций центральных банков входит эмиссия наличных денег, осуществление денежно-кредитной политики для регулирования экономической конъюнктуры, надзор за банковскими и

Приложение 2. Классификация розничных платежных систем по степени их системной значимости

Приложение 2. Классификация розничных платежных систем по степени их системной значимости Источник : Таблица составлена по материалам ECB

4.1. Роль институтов государства и рынка в развитии инновационного предпринимательского климата России

4.1. Роль институтов государства и рынка в развитии инновационного предпринимательского климата России Потенциальная роль институтов государства и рынка в переходе России к инновационной экономике огромна. Однако, сложивший в настоящий период инновационный климат

4.8. Роль международных организаций и национальных институтов в развитии глобальных рынков услуг (на примере грузовых чартерных авиационных перевозок)

4.8. Роль международных организаций и национальных институтов в развитии глобальных рынков услуг (на примере грузовых чартерных авиационных перевозок) Наибольшую положительную динамику развития в докризисном мире показывал сектор услуг, что, очевидно, связано с

6.6. Роль государства в модернизации аграрного сектора экономики и регулировании региональных рынков земли

6.6. Роль государства в модернизации аграрного сектора экономики и регулировании региональных рынков земли В условиях появления признаков оживления российской экономики возникает необходимость проанализировать новые возможности и перспективы развития сельского

69. Роль иностранного капитала в экономическом развитии России

69. Роль иностранного капитала в экономическом развитии России Проблема привлечения иностранных инвестиций актуальна и по сей день. Принято считать, что недостаточная активность западных капиталов идет от внутренней политической нестабильности России. Но на самом деле

4.2. Роль государства в регулировании трудовых отношений[34]

4.2. Роль государства в регулировании трудовых отношений[34] В большинстве европейских стран формирование социальной политики происходит при непосредственном участии государства. Однако степень его вмешательства различна. В 90-е годы в европейской общественной мысли