2.4. «Идеальный» с финансовой точки зрения жизненный путь, или «… Чтобы не было мучительно больно за бесцельно прожитые годы»

2.4. «Идеальный» с финансовой точки зрения жизненный путь, или «… Чтобы не было мучительно больно за бесцельно прожитые годы»

После того как анализ внутри групп зарабатывающих проведен, можно попытаться провести межгрупповой анализ. По результатам этого анализа хочется ответить на следующие вопросы:

• Представитель какой группы может наиболее быстро стать богатым?

• В какой группе легче всего сохранить богатство?

О том, что разбогатеть можно будучи и работником, и бизнесменом, мы уже говорили. Различие между этими двумя группами заключается во времени, затрачиваемом на зарабатывание суммы, необходимой для того, чтобы считать себя финансово независимым.

Конечно, бизнесмен имеет возможность существенно более высокими темпами наращивать богатство: зарабатываемые им суммы значительно превышают суммы доходов работников. Мы уже говорили, что, откладывая в день по 1$ и выгодно вкладывая эти деньги, можно за 30 лет стать миллионером. Бизнесмен может сократить этот срок до 20 лет, увеличив сумму ежедневных отчислений в десять раз. Если же он начал процесс накопления, уже имея сумму в 10 000$, то срок получения миллионного состояния вообще сокращается до 10–11 лет. То есть того результата, которого работник по найму добивается за 30 лет (честно говоря, громадный срок, почти вся трудовая жизнь!), бизнесмен может добиться за какие-нибудь 10 лет, начав действовать сразу после окончания учебы, в 22–24 года, и к 35 годам стать миллионером.

Вывод очевиден: надо открывать собственное дело, много и упорно работать для того, чтобы оно было успешным, и результат не замедлит сказаться.

Существует еще одна причина, по которой бизнесмен может разбогатеть гораздо быстрее, чем работник по найму. Она состоит в том, что бизнесмен может позволить себе значительную часть личных расходов, которые работающий по найму человек оплачивает самостоятельно, оплачивать за счет работающего бизнеса. Если простой человек самостоятельно оплачивает, например, услуги мобильной связи, то за владельца бизнеса может платить его компания. Мотивировка здесь тривиальна: бизнесмену очень часто трудно провести грань между личными и деловыми расходами, поэтому их проще отнести на затраты бизнеса. То же можно сказать и о затратах на автомобиль, на отпуск, на покупку деловой литературы, иногда даже одежды, жилья и т. д. Выходит, что, зарабатывая больше, чем работник по найму, бизнесмен может еще и тратить меньше, имея при этом гораздо более высокий уровень жизни! Если освобождаемые при такой тактике расходования средств дополнительные ресурсы не будут глупо растранжирены бизнесменом, то можно ожидать, что он станет богатым человеком значительно раньше, чем планировал.

Еще более быстрыми темпами богатеет инвестор, поскольку у него, как правило, нет текущих затрат бизнесмена, а его доходы могут значительно превышать доходы последнего. Однако стать инвестором, не будучи уже богатым или хотя бы очень состоятельным человеком, на наш взгляд, практически невозможно. Уж очень может быть велика потребность в средствах, необходимых для инвестирования. И если у инвестора есть привычка вкладывать в дело собственные, а не заемные средства, то, как ни крути, эти средства перед началом инвестирования надо иметь. Бывает, что бизнесмен за всю жизнь не сможет заработать тех средств, которые необходимы инвестору для совершения одной-единственной сделки. Говорят, Генри Форд сказал когда-то: «Миллионеры – это те, кто делает деньги, миллиардеры – те, кто делает историю». В большинстве своем инвесторы – это уже финансово независимые люди.

Анализировать скорость прироста богатства бизнесменов и инвесторов не является целью настоящей книги. Этому посвящены многочисленные пухлые тома «Финансового менеджмента», «Инвестиционного менеджмента», «Корпоративных финансов» и подобных им изданий. Наша задача – показать обычному рядовому гражданину путь к построению собственной системы финансовой независимости и доказать, что такое построение возможно. Конечно, на каком-то из этапов этого пути может потребоваться стать бизнесменом. Ну что ж, тогда придется изучать «Корпоративные финансы».

А вот сохранить богатство, если оно уже есть, на наш взгляд, гораздо проще в первой группе – в группе работников по найму. Объяснить это можно следующим образом.

Бизнесмен и инвестор, умножая свои состояния, вынуждены рисковать. Первый – обороняясь от конкурентов, должен постоянно открывать новые рынки, охранять захваченные доли рынков, бороться за увеличение прибыльности предприятия и уменьшение издержек. Второй рискует потерять многое (а иногда и очень многое), сделав неправильные вложения средств (вложил все в уголь, а спрос и цены на него упали), или при резком изменении условий совершения операций на рынке (революция и последующий военный коммунизм), или при наступлении обстоятельств непреодолимой силы (война в Ираке, атипичная пневмония в Китае, изменение ставок налогов и пошлин и т. д.).

Как ни странно, но если вы уже богаты, для того чтобы сохранить состояние, вам лучше всего работать по найму. Тем более что раз вы богаты, то, скорее всего, вы – хорошо образованный человек с большим опытом, и зарплата, на которую вы сможете претендовать, будет достаточно высокой.

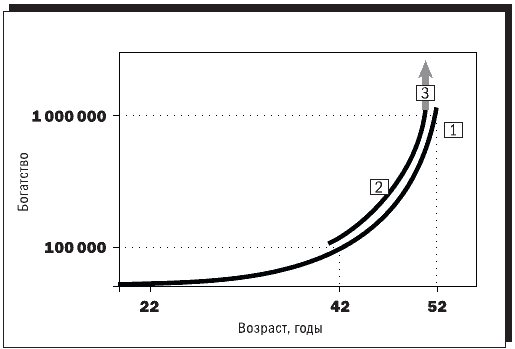

Подводя итог сказанному, можно попытаться описать жизненный путь, «идеальный» с точки зрения управления деньгами в течение жизни. Сделаем это, взяв в качестве примера гипотетического молодого человека, только что окончившего колледж и пришедшего на работу. Для наглядности обратимся к рисунку (рис. 3).

Совершенно обычный молодой человек, не получивший наследства и не имеющий в начале жизненного пути накоплений, устраивается на работу. Скромность украшает молодежь, и поэтому он ведет соответствующий образ жизни, откладывая по 1$ в день и размещая свои накопления под проценты. Надо заметить, что с течением времени (по мере роста заработной платы) отчисления становятся для него все менее обременительными, и наш молодой человек в свое время обзаводится семьей, детьми, жильем, транспортным средством. Карьера его могла бы так и закончиться на должности зам. начальника цеха, и состояние его продолжало бы расти как кривая (1) на нашем рисунке.

Рисунок 3. Рост богатства в зависимости от выбранного жизненного сценария:

1 – «обычная» накопительная схема;

2 – путь бизнесмена;

3 – путь инвестора.

Однако, когда сумма накопленных средств приблизилась к 100$ тысячам, наш молодой человек, взвесив свои силы, решил открыть собственное дело. Он посчитал, что:

• накопленных средств с лихвой хватит для открытия бизнеса, и решил использовать их в качестве стартового капитала;

• имея собственный бизнес, он сможет на свои $100 тысяч зарабатывать в год гораздо больше, чем 24 % годовых;

• хотя у него и нет опыта самостоятельного ведения бизнеса, он имеет двадцатилетний производственный стаж и опыт бережного отношения к своим накоплениям, и, по его мнению, бизнес будет успешным.

Задуманное было реализовано, и состояние, как показывает кривая (2) на нашем рисунке, начало прирастать быстрее. По прошествии десяти лет удачного предпринимательства наш уже не молодой человек осознал, что исчерпал возможности дальнейшего роста в качестве владельца бизнеса. С другой стороны, полученный им грандиозный опыт и наличие приличного состояния дают ему возможность еще больше зарабатывать, вкладывая деньги в бизнес других людей, тем более что многих из них он прекрасно знает по совместному ведению дел, как и потенциал, и особенности их предприятий. Он, не раздумывая, продает (надо сказать, с большой прибылью) созданное им предприятие и освободившиеся средства использует для инвестирования в другие виды бизнеса и в недвижимость. Размер его состояния, как ракета, взмывает вверх. Кривая (3) на нашем рисунке отражает этот факт.

Спустя восемь лет, то есть в возрасте 60 лет, с состоянием в несколько сотен миллионов долларов наш герой оставляет активную деятельность. Он считает, что лучше больше времени посвятить внукам, отдыху, путешествиям. Его состояние окажется более надежно защищено, если будет выведено из рискованных инвестиционных проектов и с гарантиями размещено под хороший процент в частично контролируемых им предприятиях. Сам же владелец этого состояния два-три дня в неделю продолжает работать, например, консультантом по бизнесу или инвестированию, оставаясь востребованным практически до конца жизни.

Вот такая, так сказать, «Сага о Форсайтах»! Надо заметить, что это типичный сценарий для 90 % историй, которые обычно называют «американской мечтой». Массово становятся миллионерами именно такие трудяги, а не ванн-даммы и шварценеггеры, успех которых все-таки больше похож на выигрыш в лотерею.

Дотошный читатель может возразить, что в теории, конечно, все слишком просто. Что откладывать по 1$ в день даже в течение десяти лет невозможно, как и разместить деньги под 24 %, что управлять вкладами в сотни тысяч долларов (если до этого дойдет) в одиночку невозможно, что создать в нашей стране предприятие, которое будет успешным более десяти лет, невозможно и т. д.

В этой книге мы попробуем дать позитивные ответы на все эти вопросы.

Воспользуемся для этого правилом многих великих финансистов: не станем спешить и будем решать все проблемы по мере их поступления. Но одно замечание, конечно, надо сделать уже сейчас. Подход, который мы будем использовать, имеет одну особенность. Состоит она в следующем.

Цель, которую мы себе ставим, должна на первый взгляд казаться нереально далекой, невыполнимой. Например, в течение жизни стать миллионером. А еще лучше – мультимиллионером.

В такой цели есть по крайней мере два положительных момента. Во-первых, идти к такой цели интересней. Во-вторых, даже если пройти всего полпути или даже треть, результат все равно будет гораздо более впечатляющим, чем при достижении цели «выйти на пенсию имея 50$ тысяч сбережений».

По-моему, Микеланджело сказал, что массу проблем мы имеем не от того, что ставим себе невыполнимые цели и не достигаем их, а оттого, что ставим выполнимые и достигаем их.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Кризис с точки зрения теории игр

Кризис с точки зрения теории игр На протяжении всего кризисного периода эгоистичное поведение индивидуумов приводит к убыткам для всего общества в целом. Данный феномен исследует теория игр.Проиллюстрировать это утверждение можно с помощью так называемой дилеммы

Преимущества (с точки зрения сторонников)

Преимущества (с точки зрения сторонников) Металлический стандарт со 100%-ным резервированием:Деньги практически свободны от вмешательства государства, которое не имеет дискреционной власти. Доходы государства формируются за счет сбора налогов и размещения

Недостатки (с точки зрения критиков)

Недостатки (с точки зрения критиков) Металлический стандарт со 100%-ным резервированием:Невозможность колебания денежного предложения в соответствии с потребностями бизнеса. Низкая эластичность валюты или ее полное отсутствие.Чрезвычайно затратная система, отвлекающая

3. Невозможность социализма с точки зрения общества

3. Невозможность социализма с точки зрения общества «Статический» аргументКаждый из взаимодействующих друг с другом людей, образующих общество («нижний» уровень на рис. III-2), обладает несколькими битами эксклюзивной, практической, рассеянной информации, которая по

2.5. Центральный контрагент с коммерческой точки зрения

2.5. Центральный контрагент с коммерческой точки зрения Клиринговые операции стоят денег. Центральный контрагент покрывает затраты на предоставление своих услуг двумя основными способами. Во-первых, взимает плату за каждую обработанную сделку, во-вторых, получает

Действие первое Жить, чтобы не было мучительно холодно

Действие первое Жить, чтобы не было мучительно холодно Человек должен знать, за что и сколько платит он сам, а сколько — государство. Например, в Зеленограде ежемесячно опускают в почтовые ящики расчетные листки, где обозначена сумма государственной поддержки. Их

Реструктиризация вашей точки зрения

Реструктиризация вашей точки зрения Вы в силах изменить ваше восприятие переживаний так, чтобы избежать привязки негативных чувств к какому-то конкретному несчастливому событию. Этого можно добиться, изменив способ структуризации события, что приведет к нейтральному

УНИТАРНАЯ И ПЛЮРАЛИСТИЧЕСКАЯ ТОЧКИ ЗРЕНИЯ

УНИТАРНАЯ И ПЛЮРАЛИСТИЧЕСКАЯ ТОЧКИ ЗРЕНИЯ Существуют две главные точки зрения на основу отношений между руководством и профсоюзами в частности или работниками вообще: унитарная и плюралистическая.Унитарной точки зрения обычно придерживается руководство, которое

Анализ ситуации с точки зрения ТОС

Анализ ситуации с точки зрения ТОС Какова производительность Т одной проданной путевки? В качестве переменных затрат можно рассматривать расходы на номер в отеле и другие местные издержки. Стоимость номера относим к переменным расходам, так как она связана с конкретным

Подход с точки зрения разных школ

Подход с точки зрения разных школ Четыре четко разграниченные школы менеджмента появились в первой половине XX века. Если перечислить их в порядке возникновения, то это школа научной организации управления, школа административного управления, школа человеческих

Цена с точки зрения покупателя

Цена с точки зрения покупателя Цена для покупателя – это в первую очередь денежное выражение ценности товара.Ценность может определяться:• функциональными характеристиками товара, т. е. уровнем удовлетворения непосредственной потребности покупателя;• интересом

ЖИЗНЕННЫЙ ПУТЬ БИЛЛА ГЕЙТСА

ЖИЗНЕННЫЙ ПУТЬ БИЛЛА ГЕЙТСА 1955: Уильям Генри Гейтс III родился у Уильяма x. и Мэри Максуэлл Гейтс двадцать восьмого октября, чуть позже девяти часов вечера в Сиэтле, штат Вашингтон.1967: Гейтс в Сиэтле поступил в небольшую, привилегированную школу «Лейксайд», известную своими

С точки зрения астронавта

С точки зрения астронавта Ура, пришло время ЗАПУСКА!Если вы добрались до этой стадии, значит, вы уже знакомы с основным компонентом РТЕ-запуска – этим компонентом является работа. Я бы хотел, чтобы это было не так, ведь о волшебной кнопке, позволяющей быстро достигать

Как видит читатель, подлинное образование существенно отличается от традиционного образования. И с точки зрения содержания, и с точки зрения целей. Осознанно использовано слово формирование вместо слова воспитание. Дрессировка-воспитание неизбежно, как правило, для детей до 3 – 4 лет, но и в этом сл

6. Профессионализация должна вкючать два этапа, первый из которых можно назвать этапом универсальной профессионализации и второй - этапом узкой углубленной профессионализации в соответствии с личными наклонностями и общественной потребностью. На первом этапе