5.3. Тонкая структура финансового рынка, или «Кто-кто в теремочке живет?»

5.3. Тонкая структура финансового рынка, или «Кто-кто в теремочке живет?»

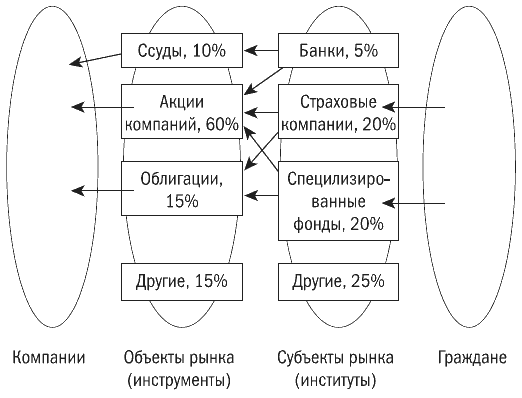

Противоречия, которые возникают между группами основных действующих лиц в экономической системе, вполне успешно разрешаются на финансовом рынке. О том, как это делается, то есть какие процессы и механизмы участвуют в разрешении этих противоречий, мы поговорим в этой главе. Проводить рассмотрение происходящих на финансовом рынке событий лучше всего с помощью рисунка (рис. 14).

Рисунок 14. Тонкая структура финансового рынка.

Структуру рынка можно представить в виде взаимодействующих между собой групп субъектов и объектов финансового рынка. Об объектах рынка (ссудах, займах, акциях и облигациях) мы говорить не будем. С одной стороны, все касающиеся этих объектов вопросы хорошо освещены и в специальной, и в популярной литературе, с другой стороны – частный инвестор, взаимодействуя с конкретными субъектами финансового рынка, практически не сталкивается с объектами, которыми оперируют финансовые институты. Поэтому мы остановимся в своем рассмотрении лишь на субъектах рынка – на финансовых институтах.

Первая группа институтов финансового рынка, активно привлекающая средства граждан, – это коммерческие банки. Банки аккумулируют значительные средства граждан и предлагают их компаниям в виде, как правило, краткосрочных ссуд.

Рассмотрим работу банков более подробно.

Банки играют роль основных операторов на денежном рынке, то есть во всех операциях, совершаемых на рынке, они участвуют как обеспечивающие эти операции структуры. Это и неудивительно – практически все участники рынка, и граждане, и компании имеют открытые в банках счета, на которых хранятся все принадлежащие им средства. Со счетов, открытых в банках, граждане оплачивают свои покупки и потребляемые услуги. На эти же счета они получают заработную плату за предоставленные рынку трудовые ресурсы. На этих же счетах идет накопление и укрупнение сбережений, с этих счетов производятся переводы при покупке других, более доходных, чем банковские вклады, активов. Так же активно свои счета в банках используют компании.

Из всего вышесказанного следует вполне очевидный вывод: деньги в банках не задерживаются, поскольку они постоянно находятся в движении, и именно банки это движение и обеспечивают. А раз деньги не задерживаются, то доля «стабильных» денег, денег достаточно неподвижных, в банках мала: кроме обеспечения прохождения платежей, банки могут предложить компаниям достаточно ограниченные по объему и достаточно краткосрочные ресурсы. Обычная практика кредитования банками компаний следующая. Банки выдадут заемщику ссуду, но не более 50 % от потребностей конкретного проекта вашего бизнеса. Остальные 50 % должны дать другие инвесторы, или вы должны иметь их сами. Наличие сторонних ресурсов – это своеобразная гарантия сохранности средств для банка. Срок, на который банк даст деньги, – обычно не более одного года. В редких случаях кредитование ведется на большие сроки.

Банки всегда стоят перед дилеммой – сохранность денег вкладчиков и, как следствие, отсутствие доходов, либо возможность заработать, но связанный с этим риск. Банки всегда решают данный вопрос в пользу сохранности. Очень образно эту мысль выразил Марк Твен. Он сказал, что банк – это такое место, где вам с удовольствием предложат зонтик в солнечную погоду, но отберут его при первых каплях дождя.

Поскольку предлагаемые компаниям банками деньги являются небольшими по размеру (с точки зрения компаний) и ограниченными во времени, и вообще говоря, не удовлетворяют компании ни по объему, ни по срокам, процент, под который банки дают им деньги, достаточно мал. Это и понятно, поскольку банковские ссуды самый неудобный для компаний вид ресурсов, это должен быть одновременно и самый дешевый ресурс.

Коль скоро компании платят за банковские суды минимальные деньги, то и банки, привлекая вклады граждан, предлагают им мизерные проценты. Как правило, банковские проценты не покрывают инфляцию. Так что хранить серьезные средства в банках – это неразумная с точки зрения получения доходов в виде процентов политика. Граждане это четко понимают, и в развитых странах в виде остатков средств на их счетах находятся лишь суммы, необходимые для совершения платежей на два-три месяца вперед, и сбережения, находящиеся в стадии накопления. Общий объем средств граждан в банках не превышает 5 % от общего объема сбережений, находящихся в распоряжении населения. Как следствие, общий объем предлагаемых банком компаниям средств не превышает 10 % от их потребностей. Увеличение объема с 5 до 10 % происходит потому, что, выдавая одним компаниям ссуды, банки задействуют для этого временно свободные и находящиеся на счетах банка средства других компаний.

Следующая группа финансовых институтов, привлекающая деньги населения в экономику, – это страховые компании. Они предлагают населению широчайший выбор видов страхования, или, как говорят, «страховых продуктов». Многие из этих продуктов чрезвычайно важны для граждан и очень хорошо востребованы. Общий объем средств населения, попадающий в страховые компании, таким образом, в разы превышает вклады населения в банки.

Реальное количество страховых продуктов, предлагаемых населению, исчисляется сотнями. Так, например, в Германии я видел страховой полис, по которому застрахована гражданская ответственность родителей перед третьими лицами на случай, если дети, шаля, нанесут ущерб здоровью или имуществу этих третьих лиц. Представьте, что ваш пацан играет в футбол и разбивает мячом стекло в соседнем доме. Осколок стекла попадает в глаз проходящего мимо мужчины. После операции глаз удален. Налицо два пострадавших – владелец окна (ущерб 200 евро) и потерявший глаз мужчина (ущерб от 200 000 до 2 000 000 евро). Если бы не страховка, вам бы вовек не расплатиться. Однако все проблемы с выплатами возьмет на себя страховая компания. А поскольку вероятность описанного страхового случая смехотворна, то и взнос при страховании соответствующий, например 2 евроцента за каждую тысячу евро страховых выплат.

Основу основ средств страховых компаний, конечно же, составляют средства, полученные от граждан по договорам страхования жизни. Подробнее принципы работы страховых компаний мы рассмотрим в следующей главе, однако сейчас укажем на некоторые особенности. При страховании жизни договор страхования заключается на годы, а то и на десятилетия. Взносы по такому страхованию, как правило, значительные. Таким образом, получается, что страховые компании имеют гораздо более «длинные» деньги, чем банки, и объемы этих денег в разы превосходят те средства, которыми оперируют банки. Кроме этого, страховые компании прекрасно прогнозируют приток средств в виде страховых взносов: в каждом договоре на страхование жизни составной частью является график совершения платежей клиентами. Получается, что у страховых компаний есть не только очень удобные для компаний деньги, но еще и вполне достоверный прогноз того, как сумма этих средств будет увеличиваться. Обладая таким «товаром», можно просить уже гораздо более высокую цену, чем просят банки. На деле же это выглядит не как предоставление компаниям ссуд под более высокие проценты, а как претензия страховщиков на долю прибыли компаний, – как покупка их акций. Покупая акции компаний, страховые организации предоставляют им необходимые средства в гораздо больших объемах, чем банки, и на менее жестких условиях – нет регулярной выплаты процентов и необходимости возвращать деньги в срок. Единственное, что требуется от компании, – чтобы ее акции были востребованы, то есть прибыльно работать и постоянно развиваться.

Организации, которые наилучшим образом разрешают противоречия между гражданами и компаниями, – это, конечно же, специализированные фонды. К ним относятся паевые инвестиционные фонды (ПИФы), негосударственные пенсионные фонды (НПФы), венчурные и ряд других типов фондов. Мы остановимся только на работе ПИФов, поскольку именно этот вид финансовых институтов играет, пожалуй, самую заметную роль в деле привлечения средств граждан в экономику.

Паевой инвестиционный фонд – это специализированное акционерное общество, которое может осуществлять только два вида деятельности: продавать свои акции (паи) всем желающим и на вырученные в результате этой деятельности средства приобретать обращающиеся на рынке ценные бумаги (акции и облигации) компании.

Остановимся на технологии работы ПИФа. Любой гражданин может прийти в офис фонда и приобрести его акций на любую, даже смехотворную сумму. Обычно фонды устанавливают некий минимум для объема сделки. Существуют фонды, которые в качестве такого минимума установили сумму в 100$. На вырученные от продажи своих паев средства фонд приобретает акции компаний. Фонд покупает акции тех компаний, которые демонстрируют устойчивый рост цены, а также акции надежных, хорошо известных своей устойчивой работой организаций. Если акции приобретенных фондом компаний выросли в цене, то пропорционально возросли и цены паев всех акционеров фонда. Фонд в любой момент может выкупить такие паи у их сегодняшних владельцев по новой цене, обеспечив им, таким образом, и возврат основных сумм, и получение дохода.

Давайте посмотрим, как такая технология работы помогает разрешить противоречия, возникающие на финансовом рынке.

Для начала выясним, как фонд «реагирует» на пожелания граждан (табл. 13).

Таблица 13

Реакция ПИФов на особенности поведения граждан

Посмотрим теперь, как фонд учитывает пожелания компаний (табл. 14).

Таблица 14

Реакция ПИФов на особенности поведения компаний

Как видно из приведенных таблиц, ПИФы – это финансовые институты наилучшим образом разрешающие противоречия, возникающие на финансовом рынке.

Существуют и другие институты – другие виды фондов, лизинговые компании, ссудно-сберегательные ассоциации. Работают на рынке также и индивидуальные инвесторы, так называемые «продюсеры». Однако основной объем кредитных ресурсов (более 75 %) предлагают экономике три вида финансовых институтов – банки, страховые компании и специализированные фонды.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

53. Особенности ссудного капитала, источники его формирования и структура рынка ссудных капиталов

53. Особенности ссудного капитала, источники его формирования и структура рынка ссудных капиталов На рынке капиталов ссудный капитал занимает особое место, удовлетворяя потребности национальной экономики в лице государства, юридических и физических лиц в свободных

40. Структура страхового рынка

40. Структура страхового рынка В широком смысле страховой рынок представляет собой всю совокупность экономических отношений по поводу купли-продажи страхового продукта. Рынок обеспечивает органическую связь между страховщиком и страхователем. Здесь осуществляется

2.3. Понятие и функции финансового рынка

2.3. Понятие и функции финансового рынка Функция денег как средства накопления возможна благодаря отсутствию синхронности между получением доходов и их расходованием. Продавец не обязательно является покупателем, спрос не является по определению предложением. Субъекты,

15.2. Сущность, роль и структура валютного рынка

15.2. Сущность, роль и структура валютного рынка Валютный рынок — это сфера экономических отношений, проявляющихся при осуществлении операций купли-продажи иностранной валюты и ценных бумаг в иностранной валюте, а также операций по инвестированию валютного

Участие в ПИФах для осуществления инвестиций на различных сегментах финансового рынка

Участие в ПИФах для осуществления инвестиций на различных сегментах финансового рынка На рынке присутствует множество ПИФов, представляющих перечисленные выше сегменты. Например, Fidelity Real Estate Investors Class (символ FRESX), Fidelity Select Food and Agriculture (FDFAX), Fidelity Select Insurance (FSPCX), Franklin Utilities

21.2. EMIR. Проект правил регулирования инфраструктуры европейского финансового рынка

21.2. EMIR. Проект правил регулирования инфраструктуры европейского финансового рынка Менее чем через два месяца после того, как президент Обама подписал закон Додда – Франка, Европейская комиссия утвердила широкомасштабные детальные предложения по законодательству

Тема 53. Структура рынка ценных бумаг (РЦБ), характеристика его участников

Тема 53. Структура рынка ценных бумаг (РЦБ), характеристика его участников РЦБ – это сложная структура, имеющая много характеристик. Выделяют следующие виды рынков:1. Первичный и вторичный 2. Организованный и неорганизованный 3. Биржевой и внебиржевой 4. Традиционный и

5.5. Характеристики финансового рынка России, или «А что это за девочка и где она живет?»

5.5. Характеристики финансового рынка России, или «А что это за девочка и где она живет?» Описав в предыдущих главах особенности финансового рынка развитых стран, хотелось бы, хотя бы и в очень приблизительных цифрах, а может быть, и просто на качественном уровне, сравнить

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка Денежная масса – это абсолютный показатель финансовой статистики, с помощью которого оценивается количество денег в обращении.Денежное обращение – это движение денег в наличной и безналичной формах во внутреннем

2. Функции и структура рынка

2. Функции и структура рынка Приведенное в предыдущей главе определение рынка требует подхода к его характеристике как к сложноорганизованному объекту, состоящему из широкого спектра отдельных частей, элементов. Такое многообразие составляющих и специфика

5.1.1. Ценообразование и структура рынка

5.1.1. Ценообразование и структура рынка Ценовая политика и применяемые методы расчета цены зависят от конкурентной среды рынка, на котором работает предприятие. В основе понятия «структура рынка» лежит возможность и степень влияния продавца (производителя) на уровень

4.3. Механизмы регулирования мирового финансового рынка в условиях глобализации

4.3. Механизмы регулирования мирового финансового рынка в условиях глобализации Неотъемлемыми чертами современной экономики являются процессы интернационализации и глобализации мирового хозяйства и в том числе – финансового рынка. Отмена ограничений на

2.12 Банковская система. Институты финансового рынка

2.12 Банковская система. Институты финансового рынка Слабость банковской системы — существенный тормоз для инвестиций и один из важнейших факторов инвестиционного риска. Помимо того что агентам экономики трудно получить кредит по доступной цене, им трудно и провести

18. Структура товарного рынка. Правовое обеспечение развития товарного рынка

18. Структура товарного рынка. Правовое обеспечение развития товарного рынка Под структурой товарного рынка понимается совокупность звеньев, которые участвуют в продвижении товара от производителей к потребителям.Основными звеньями товарного рынка

Структура рынка недвижимости

Структура рынка недвижимости Рынок недвижимости многообразен, при его описании специалисты нередко оперируют как достаточно очевидными понятиями («первичка», «вторичка»), так и узкоспециальными терминами. Остановимся для начала на структуре рынка недвижимости.Весь