Составляем личный финансовый план

Составляем личный финансовый план

Личный финансовый план, основанный на целях, – главный способ управления своими финансами.

Цели – это важно. Без целей сложно управлять денежными потоками и планировать их. Но это не единственное, с чем нужно определиться.

Основа любого планирования – это финансовая защита себя и своих близких от непредвиденных обстоятельств и создание резервов для планируемых событий.

Идеальная защита

В деталях это выглядит так.

1. Защита своего будущего – создание пенсионных накоплений. Для таких целей подходят как пополняемые банковские депозиты, так и страховые накопительные программы. Преимущество последних в том, что они позволяют обеспечить себе безбедное существование до конца жизни. Поскольку страховые договоры заключаются на длительный срок (минимум на 10 лет), вложения в такие программы лучше делать в наиболее надежной валюте – евро, долларах, может быть, даже в швейцарских франках. Рубль пока еще не заслужил доверия в долгосрочной перспективе, несмотря на то что в последнее время его позиции заметно укрепились.

2. Защита своих близких от непредвиденных обстоятельств – страхование жизни. Большинство людей даже не задумываются о том, насколько от них зависит финансовое благополучие их близких. А напрасно. Ведь, как известно, страховку не купишь, когда она уже понадобилась, ее можно приобрести только заранее и надеяться, что она не пригодится. Стоимость такого полиса – не более 1 % от страховой суммы в год, то есть если вы решили застраховаться на 300 тысяч рублей, заплатить вам придется около 3 тысяч.

3. Защита от финансовых проблем – создание ликвидного резервного фонда. Рекомендуется иметь запас в размере 3–12 ежемесячных сумм расходов, которые хранить на депозите с возможностью досрочного снятия и пополнения без потери процентов.

Как считать?

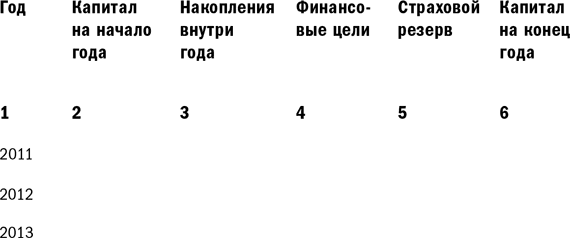

Наконец мы подошли к самому главному – непосредственно расчетам. Для этого следует воспользоваться программой Microsoft Excel и создать в ней таблицу, подобную той, которую вы видите ниже.

Колонка 1 – годы. Проставьте их в возрастающем порядке сверху вниз, начиная с текущего года и заканчивая годом реализации самой отдаленной финансовой цели.

Колонка 2 – совокупный капитал на начало каждого года. Сюда заносится разница между доходами и расходами за предыдущий год плюс все накопления, которыми вы к данному моменту располагаете. При этом подразумевается, что все свои свободные средства, то есть разницу между доходами и расходами, вы не прячете под матрас, а ежемесячно относите в банк и кладете на пополняемый депозит. Следовательно, эти деньги хоть и медленно, но растут.

Колонка 3 – накопления, который вам удалось сделать «внутри года». Откуда они берутся? Сначала посчитайте, как вырастут за год средства на пополняемом депозите. Формула, которая поможет вам сделать подобный расчет, выглядит следующим образом:

EVAn = (PMT ? ((1 + i)n – 1)/i)

Где

EVAn – сумма накоплений по истечении определенного времени (будущая стоимость инвестиций);

PMT – сумма периодического взноса;

i – ставка дохода;

n – количество лет (взносов).

Рассмотрим на примере.

Если вкладывать ежемесячно 10 тысяч рублей на счет в банке под 6 % годовых, сколько накопится на нем через 1 год?

EVA = 10 000 ? ((1 + 0,5 %) ? 12–1)/0,5 %) = 123 356 рублей

Затем от полученного числа отнимите сумму страхового резерва, которая, напомним, должна равняться 3–12 ежемесячным суммам ваших расходов. (Это делается, чтобы понять, сколько накопилось средств за год свыше страхового резерва, ведь страховой резерв должен остаться на депозите на случай непредвиденных расходов – это его предназначение. Все, что свыше, можно использовать для других целей.) Полученный остаток и есть искомая величина.

Колонка 4 – финансовые цели. Внесите каждую из них в строку, соответствующую году реализации. То есть если вы запланировали покупку автомобиля в 2012 году, то вписывайте эту цель в соответствующую строку.

Колонка 5 – остаток денежных средств, или страховой резерв. Эта величина должна быть постоянной.

Колонка 6 – накопленный на конец года капитал. Это сумма колонок 2 и 3 за вычетом средств, потраченных на реализацию финансовых целей. Мы копируем ее в колонку 1 следующего года. При необходимости таблицу можно расширить, например включить в нее колонку с инвестициями капитала, кредитами. Я намеренно не стала этого делать, ведь моя задача – дать вам методику построения финансового плана. Если вы овладеете ею, то подогнать план под себя не составит никакого труда.

В сухом остатке

Если в получившейся у вас таблице все цифры имеют положительное значение, значит, вы поставили перед собой вполне реальные, достижимые цели. Но так бывает не всегда. Более того, часто оказывается, что цели неадекватны возможностям. И тогда необходимо корректировать финансовый план, увеличивая сроки или умеряя «аппетиты» (например, заменить дорогой автомобиль на более дешевый или двухкомнатную квартиру – на однокомнатную). Можно пойти от обратного: оставить цели неизменными и рассчитать сумму, которая потребуется для их реализации. Такой план называют целевым. После его разработки человек понимает, насколько он должен увеличить свои доходы, чтобы достичь желаемого.

И немного об учете инфляции при планировании – я ее совершенно осознанно не учитываю. Почему?

При учете инфляции расходов необходимо ОБЯЗАТЕЛЬНО учитывать инфляцию доходов. Иначе ваш план станет при нашей российской инфляции несбыточным уже через пару-тройку лет, а то и раньше. Но тут есть немаловажный момент: расходы растут сами по себе независимо от вас, а вот доходы должны расти благодаря вашим усилиям. И если вы видите, что цены на все вокруг поднялись в несколько раз, а вы по-прежнему получаете «старую зарплату», – значит, нужно говорить о ее повышении или менять работодателя. Не раз на моих глазах наши клиенты после разработки ЛФП решались на этот шаг. Хотя я знаю, что есть люди, которые устроились пять лет назад на место с окладом 30 тысяч рублей и до сих пор там работают. Но если бы они вышли на рынок труда, приценились – они бы уже давно получали больше. А вашему работодателю совсем невыгодно поднимать вам ставку, особенно если вы сами об этом не говорите – значит, вас все устраивает.

Если при планировании учесть инфляцию расходов и инфляцию доходов одновременно… что получим? Получим тот же план, что и без обеих этих инфляций, только с масштабом цифр, увеличенным на инфляцию. А это, поверьте, немало. Даже при 3–5 % инфляции в год сегодняшние цифры через 20 лет превращаются из тысяч в миллионы!!! План становится невоспринимаемым визуально. Приходится снова переводить конечные цифры на сегодняшний язык (приводить к сегодняшним ценам), чтобы понять, к примеру, что же значит 10 миллионов рублей в месяц пассивного дохода через 15 лет. Эта операция называется дисконтированием. Ее применяют в бизнес-планировании. Конечно, так можно сделать, но стоит ли? Это решать вам. Все это очень усложняет расчеты и делает их менее понятными для людей, не имеющих экономического образования.

Если вам очень уж хочется учесть инфляцию, рекомендую поступить так: увеличить суммы, которые необходимы для достижения ваших целей (машина, квартира, пассивный доход и т. п.), на инфляционный процент с помощью формулы сложных процентов:

SUM = X ? (1 +%) n,

где:

SUM – конечная сумма цели в будущем;

X – начальная сумма цели (сегодня);

% – процентная ставка, процентов годовых/100;

n – количество периодов, лет (месяцев, кварталов).

Затем вывести/рассчитать, на сколько год от года должна увеличиваться инвестиционная сумма (то есть разница между доходами и расходами), чтобы вы все же смогли достичь желаемых целей. И поверьте, что инвестиционная сумма должна расти не менее, чем на процент инфляции, а иногда даже более… Отсюда вывод: если вы хотите учесть инфляцию, нужно либо учитывать рост инвестиционной суммы (то есть в итоге – доходов), либо быть готовым к глобальному урезанию целей.

Я же рекомендую вам рассчитывать план в сегодняшних ценах на весь срок, НО каждый год (минимум единожды) корректировать его, в том числе учитывая инфляцию предыдущего года. Я убеждена, что это самый простой и эффективный способ при планировании личных финансов. Особенно в условиях неопределенности развивающихся стран, коей пока является Россия.

Личный финансовый план – это не застывшая догма, не самоцель. Вы можете и должны его корректировать и даже полностью пересматривать в зависимости от жизненных ситуаций.

И напоследок хотелось бы подчеркнуть, что если у вас свой личный финансовый план и вы его реализуете – мечты сбудутся. Это работает. Доказано на личном опыте, на практике клиентов!

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.5. Путь к мечте начинается с первого шага. Составляем эффективный план реализации вашей мечты

2.5. Путь к мечте начинается с первого шага. Составляем эффективный план реализации вашей мечты Итак, с целью вы определились: вам надо заработать на Forex некоторую сумму для осуществления мечты.Следующий шаг – составление эффективного плана для ее достижения. Делаем

Личный финансовый план

Личный финансовый план «Кто не знает, в какую гавань плывет, для того не бывает попутного ветра». Сенека «Пенсионер-миллионер», «беззаботный безработный», «18-летний миллионер» — что это? Заголовки-мифы? Нет, это отражение возможной реальности в вашей жизни. Вам нужно

Что такое личный финансовый план?

Что такое личный финансовый план? Личный финансовый план (ЛФП) — это план доходов и расходов (бюджет) и инвестирования для достижения определенных финансовых целей. Такой план обычно носит долгосрочный характер (не до вашего ближайшего отпуска, а на несколько большее

Зачем нужен личный финансовый план?

Зачем нужен личный финансовый план? Личный финансовый план поможет вам решить вопросы финансового планирования. У каждого из нас есть определенные жизненные цели. Вот самые простые и общепринятые из них:• создать семью;• обеспечить себя и свою семью

II. Как построить личный финансовый план

II. Как построить личный финансовый план Каждый мечтает изменить мир, но никто не ставит целью изменить самого себя. Лев Толстой Каждый из нас стремится к каким-то целям, хотя не каждый может их четко сформулировать. Но вам придется это сделать и определить хотя бы самые

2.1. Для чего нужен личный финансовый план

2.1. Для чего нужен личный финансовый план Планирование. Некоторым это слово уже набило оскомину: «Сколько книжек ни читал, везде только и пишут: нужен план того, нужен план этого. А я не знаю, нужен мне какой-нибудь план или не нужен. Я и так проживу».Безусловно, есть люди,

III. Как реализовать личный финансовый план

III. Как реализовать личный финансовый план Четвертым шагом при разработке ЛФП является определение путей достижения целей (построение плана инвестирования). Если бы не этот на первый взгляд немудреный пункт, любой мог бы самостоятельно разработать и реализовать свой

Глава 12 Личный финансовый план

Глава 12 Личный финансовый план Будут или нет достигнуты финансовые цели, во многом зависит от того, как они спланированы.План достижения любой вашей финансовой цели называется финансовым планированием. И если вы действительно хотите чего-то достичь, вы должны подумать о

Глава 10 Личный финансовый кризис

Глава 10 Личный финансовый кризис Бывают периоды, когда глобальный кризис еще впереди или уже позади, экономика процветает, прогнозы экспертов оптимистичны… Казалось бы, живи да радуйся. Но не у всех людей есть причины для радости в одно и то же время.Есть люди, которые

Глава 6 Личный финансовый риск-менеджмент

Глава 6 Личный финансовый риск-менеджмент Как застраховать свою жизнь, если вам цены нет? А. Морозов, российский композитор Человеку, у которого нет денег, трудно остаться порядочным. Б. Франклин, американский государственный деятель Не тратьте деньги с умом, он вам может

Лекция 10 Финансовый план

Лекция 10 Финансовый план 10.1. Состав и структура финансового планаФинансовый план завершает производственно-хозяйственное планирование деятельности предприятия. Он тесно связан с планированием производственной программы, фонда заработной платы,

Составляем план

Составляем план Вы должны составить на завтра план, а в нем жестко распределить время на все дела, особенно крупные. Это время должно быть защищено: не позволяйте никому и ничему вклиниваться в ваше расписание — ни звонкам, ни имейлам, ни коллегам, ни друзьям, ни

Глава 1 Разработайте личный стратегический план действий

Глава 1 Разработайте личный стратегический план действий Лелейте свои мечты, это дети вашей души, это проекты ваших высочайших достижений. Наполеон Хилл Пробовали ли вы в последние полгода сформулировать для себя конкретные цели в карьере или бизнесе? Если вы поставили

5. Финансовый план

5. Финансовый план 5.1. Смета затрат (период – три месяца, с октября по декабрь

7. Финансовый план

7. Финансовый план 7.1. Основные допущения и макроэкономические параметры проекта Деятельность предприятия рассчитана на неопределенно долгий срок, однако для анализа инвестиционного проекта был установлен горизонт расчета длительностью в 48 месяцев. Условная дата