9.4. Торговые операции. Книга покупок и Книга продаж

9.4. Торговые операции. Книга покупок и Книга продаж

В «1С:Бухгалтерии 8.0» автоматизирован учет операций поступления и реализации товаров и услуг, включая оптовую, комиссионную и розничную торговлю.

Все операции по оптовой и комиссионной торговле учитываются в разрезе договоров с покупателями и поставщиками. При продаже товаров выписываются счета на оплату, оформляются накладные и счета-фактуры. Для импортных товаров учитываются данные о стране происхождения и номере грузовой таможенной декларации.

Для розничной торговли поддерживаются технологии работы как с автоматизированными, так и не автоматизированными торговыми точками.

Автоматизировано отражение возвратов товаров от покупателя и поставщику.

Ведется учет возвратной многооборотной тары как особого вида товарно-материальных ценностей.

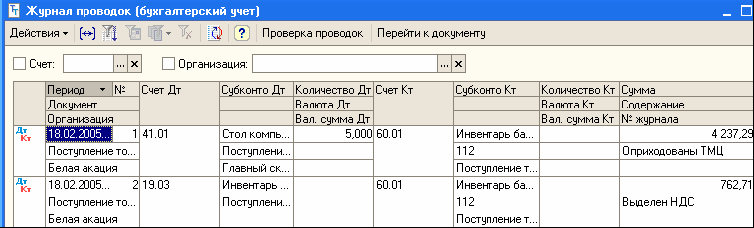

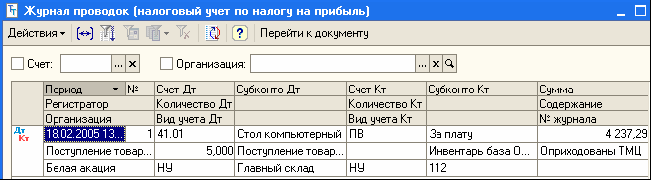

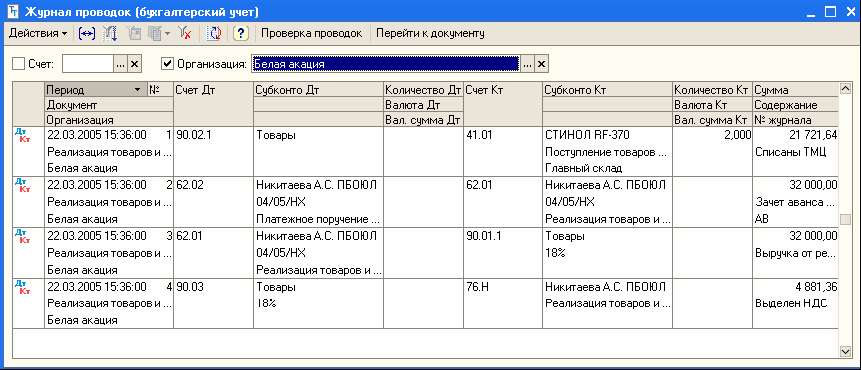

Обеспечивается автоматическое отражение торговых операций в бухгалтерском и налоговом учете.

Оптовая торговля

В «1С:Бухгалтерии 8.0» автоматизированы хозяйственные операции оптового приобретения и продаж товаров. Операции оптовой торговли автоматически отражаются в бухгалтерском и налоговом учете.

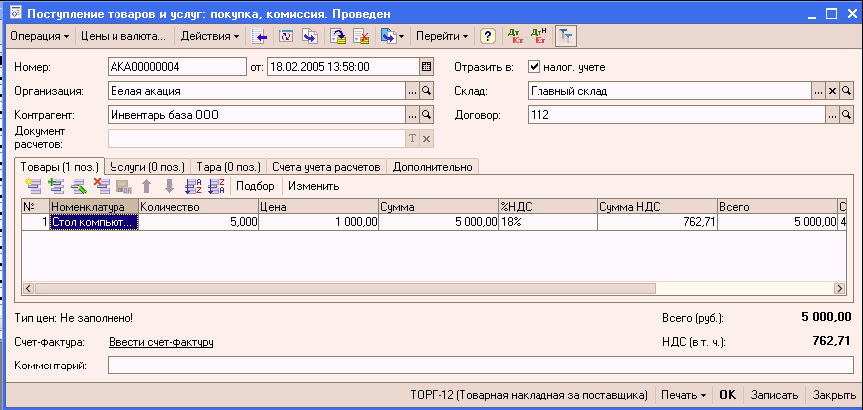

Прием товаров от поставщика обычно регистрируется документом «Поступление товаров и услуг».

Этим документом регистрируется как поступление товарно-материальных ценностей, так и изменение состояния взаиморасчетов с контрагентом – увеличение долга предприятия перед контрагентом или погашение долга контрагента предприятию. Указанные факты автоматически отражаются в бухгалтерском и налоговом учете.

Расчеты с контрагентом могут вестись в иностранной валюте. При этом для отражения взаиморасчетов в бухгалтерском и налоговом учете иностранная валюта будет автоматически пересчитываться в рубли.

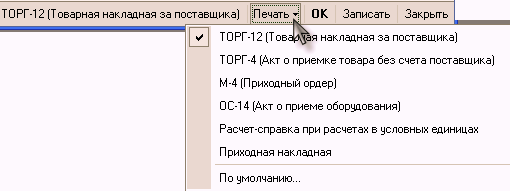

Документ «Поступление товаров и услуг» предоставляет удобные способы повторного использования информации, введенной пользователем в окне документа. Так, с помощью кнопки «Печать» экранной формы документа можно подготовить один из нескольких вариантов печатной формы.

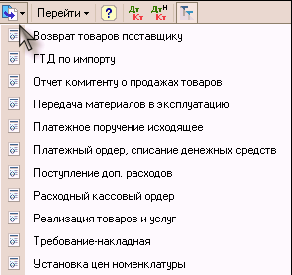

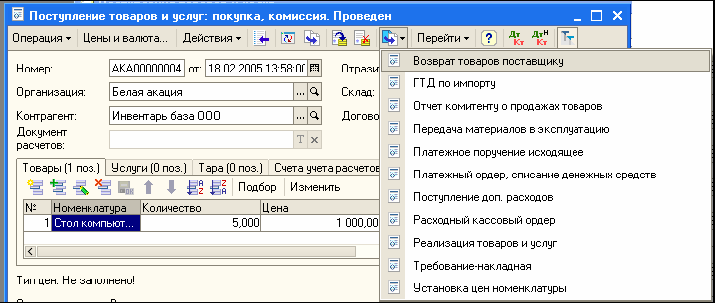

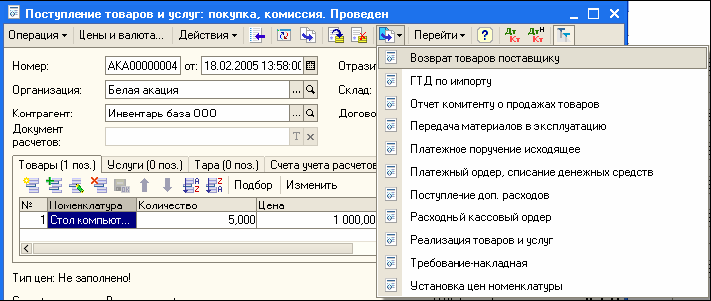

Из экранной формы документа «Поступление товаров и услуг» используя ввод на основании

можно сформировать и автоматически заполнить связанные документы.

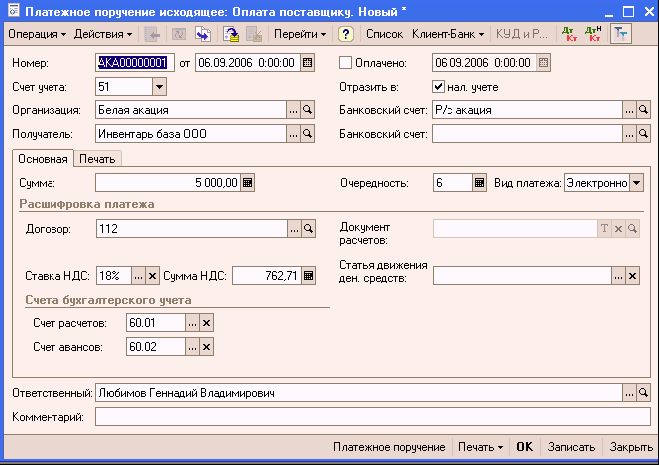

Например, можно сформировать документ «Платежное поручение исходящее» для организации последующей оплаты товаров.

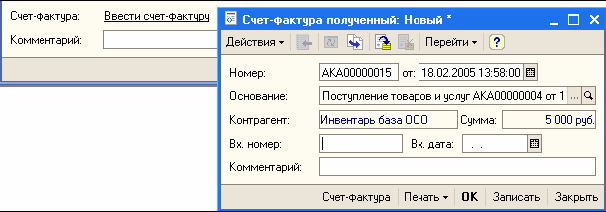

Из экранной формы документа «Поступление товаров и услуг» можно сформировать документ «Счет-фактура полученный», чтобы отразить поступление товаров в подсистеме учета НДС, документ «Перемещение товаров» для регистрации перемещения ценностей между подразделениями предприятия и др.

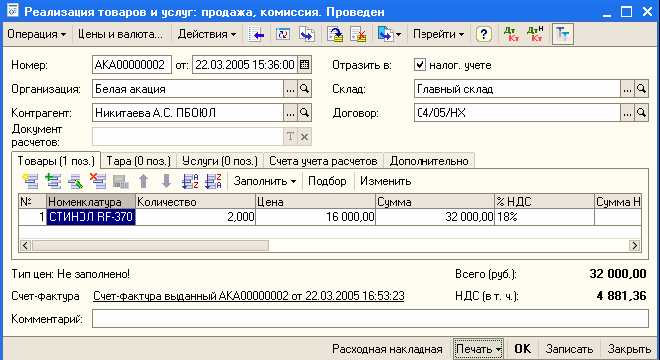

Отпуск товаров покупателю регистрируется в информационной базе с помощью документа «Реализация товаров и услуг».

Этот документ также предоставляет богатые возможности для повторного использования содержащейся в нем информации. Из экранной формы документа можно получить несколько вариантов печатных форм, а также сформировать связанные с ним документы (счет-фактуру, приходный кассовый ордер и др.).

Комиссионная торговля

Комиссионная торговля реализована с минимальным набором отличий от оптовой или розничной торговли.

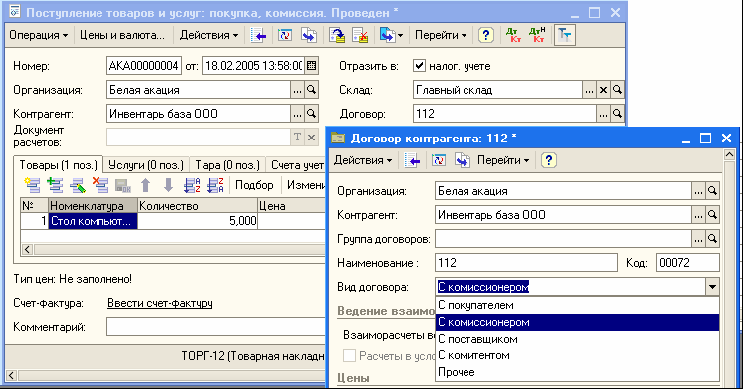

Вид торговых взаимоотношений определяется в свойствах договора с контрагентом, вносимым в информационную базу. Причем с одним контрагентом может быть заключено несколько договоров разных видов, одни из которых будут договорами купли-продажи, а другие – договорами с комиссионером, то есть договорами приема на комиссию или передачи на комиссию.

Для регистрации хозяйственных операций по договорам на комиссию используется тот же самый комплект документов, что и для регистрации хозяйственных операций по договорам купли-продажи. Так, прием товаров на комиссию регистрируется в информационной базе документом «Поступление товаров и услуг».

То, что товар принимается именно на комиссию, определено в договоре, который указан в соответствующем поле экранной формы документа.

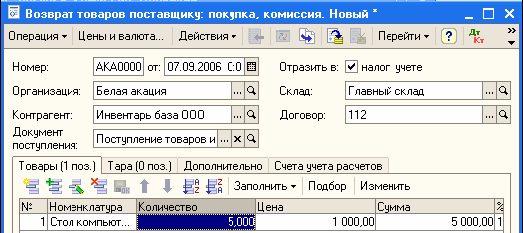

Из экранной формы документа «Поступление товаров и услуг» удобно сформировать связанные с ним документом, при этом новый документ автоматически заполнится соответствующей информацией, которая имеется в старом документе и в информационной базе данных. Так, при истечении срока действия договора у предприятия может возникнуть обязанность вернуть непроданные товары – для этого случая из экранной формы документа «Поступление товаров и услуг» можно сформировать документ «Возврат товара поставщику», табличная часть которого автоматически заполнится перечнем непроданных товаров.

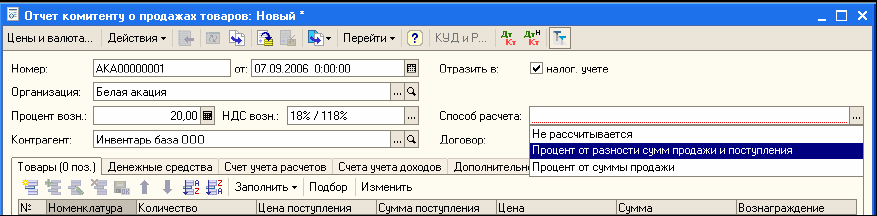

Если предприятие продаст товары, принятые на комиссию, или часть этих товаров, то к определенному сроку у него может возникнуть обязанность расплатиться с комитентом – контрагентом, передавшим предприятию товары на комиссию. Денежная сумма, подлежащая перечислению, определяется в документе «Отчет комитенту о продажах товарах» как разница между суммой реализации и суммой вознаграждения, причитающейся комиссионеру – предприятию, принявшему товары на комиссию. Представленный документ также можно сформировать автоматически из экранной формы документа «Поступление товаров и услуг».

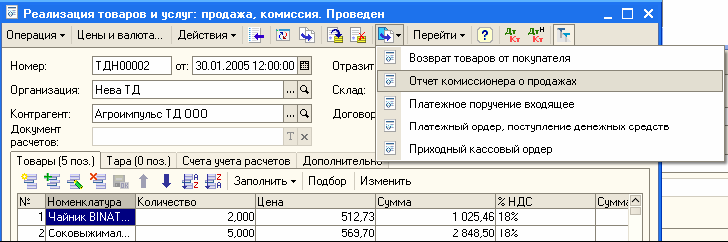

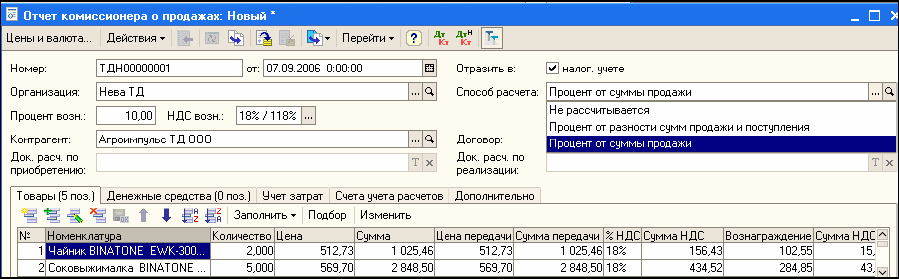

Передача товаров на комиссию контрагенту – комиссионеру оформляется документом «Реализация товаров и услуг». Комиссионер передает информацию о проданных им товарах и о сумме комиссионного вознаграждения, которую он должен удержать из полученной выручки в свою пользу. Факт продажи товаров комиссионером регистрируется в информационной базе с помощью документа «Отчет комиссионера о продажах товаров». Этот документ может быть заполнен автоматизированным способом на основе ранее введенного документа «Реализация товаров и услуг».

В документе «Отчет комиссионера о продажах товаров» указывается вариант расчета комиссионного вознаграждения в соответствии с условиями договора, заключенного с комиссионером. Сама сумма вознаграждения рассчитывается автоматически.

Конфигурация также поддерживает взаиморасчеты с контрагентами по договорам на субкомиссию.

Операции комиссионной торговли автоматически отражаются в налоговом учете.

Розничная торговля

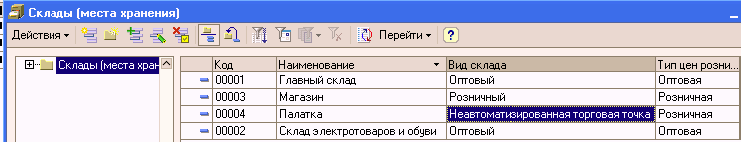

Предприятие может вести розничную торговлю с использованием одной или нескольких торговых точек, в роли которых могут выступать магазины, находящиеся в собственности предприятия или взятые в аренду, павильоны, киоски, арендуемые торговые секции в универсальных магазинах и т. д. «1С:Бухгалтерия 8.0» обеспечивает автоматизацию учета розничных продаж и товарных остатков на каждой торговой точке. «1С:Бухгалтерия 8.0» рассчитана на то, что торговые точки предприятия могут быть обеспечены разными комплектами торгового оборудования, что торговые точки могут различаться степенью автоматизированности и автономности.

Операции розничной торговли автоматически отражаются в бухгалтерском и налоговом учете.

В интересах отражения розничных продаж в информационной базе торговые точки разделяются на следующие две категории:

? неавтоматизированные торговые точки;

? автоматизированные торговые точки.

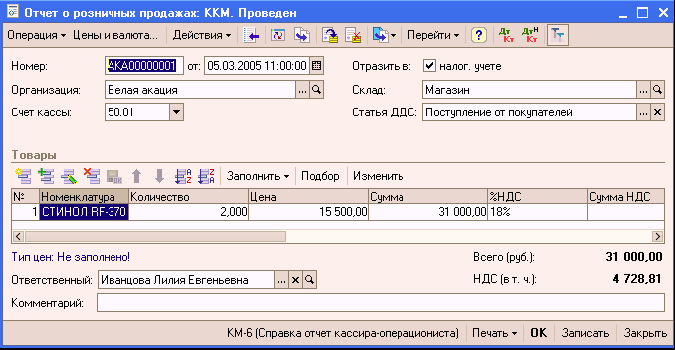

Автоматизированная торговая точка означает более высокую точность и оперативность учета. Продавец-кассир оформляет завершение каждой кассовой смены в соответствии с действующими правилами использования контрольно-кассовой техники. В частности, из контрольно-кассовой машины выводится так называемый «z-отчет», который регистрируется в бумажной «Книге кассира-операциониста». При завершении смены в информационную базу вносится документ «Отчет о розничных продажах». Документ содержит сводку товаров, проданных в течение кассовой смены.

В неавтоматизированной торговой точке контрольно-кассовые машины используются только для регистрации денежных сумм, полученных от покупателей, что достаточно для соблюдения действующих правил использования контрольно-кассовой техники. Предполагается, что контрольно-кассовые машины не связаны с информационной базой, оперативный учет отпуска товаров покупателям не ведется. При большом товарном обороте это приводит к тому, что через некоторое время реальные количественные остатки товаров в торговой точке становятся неизвестными.

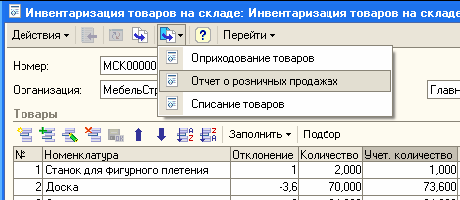

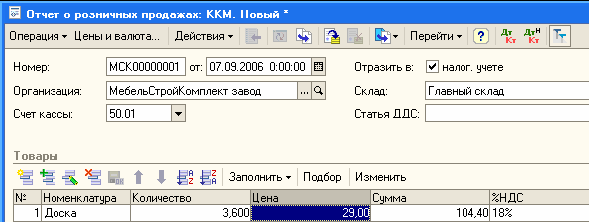

Для устранения расхождений между данными об остатках товаров, содержащимися в информационной базе, и их реальными остатками, периодически проводятся инвентаризации. Результаты инвентаризации вносятся в информационную базу документом «Инвентаризация товаров на складе». Отклонения, выявленные инвентаризацией, скорее всего, будут означать объемы продаж за период времени после предыдущей инвентаризации. Из экранной формы документа «Инвентаризация товаров на складе» можно сформировать документ «Отчет о розничных продажах», куда автоматически внесутся данные о выявленных недостачах. С помощью документа «Отчет о розничных продажах» продажи регистрируются в информационной базе.

Документ «Отчет о розничных продажах» можно вносить в информационную базу непосредственно, без предварительного формирования документа «Инвентаризация товаров на складе».

Реальные недостачи и излишки товаров, выявленные инвентаризацией, можно зарегистрировать в информационной базе соответственно документами «Списание товаров» и «Оприходование товаров». Эти документы также могут быть сформированы на основании документа «Инвентаризация товаров на складе».

Для повышения оперативности учета товаров в неавтоматизированных торговых точках в настройках учетной политики можно указать, что товары в этих точках оцениваются в ценах продажи. При этом на счетах бухгалтерского учета будет оперативно отражаться общая стоимость товаров в неавтоматизированных торговых точках.

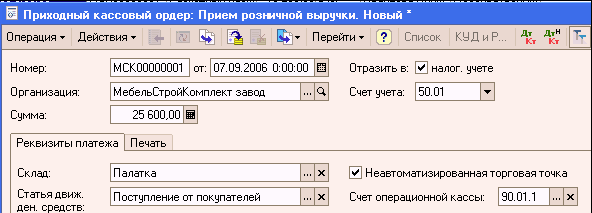

При указанной настройке учетной политики продажи товаров регистрируются документом «Приходный кассовый ордер» (вид операции – «Прием розничной выручки»), который теперь формирует проводки не только регистрации поступления розничной выручки в кассу организации, но и проводки списания товаров в торговой точке на общую сумму в ценах продажи без детализации по их номенклатуре.

Для восстановления информации о количественных остатках товаров в неавтоматизированной торговой точке требуется проводить инвентаризации, результаты которых вводятся в информационную базу документами «Инвентаризация товаров на складе».

Формирование Книги покупок и Книги продаж.

Учет НДС в «1С:Бухгалтерии 8.0» ведется автоматически на основании документов и операций, которые вводятся пользователями в информационную базу, а также ряда специализированных документов, описание которых приведено ниже. «1С:Бухгалтерия 8.0» обеспечивает автоматическое формирование отчетных форм, предусмотренных НК РФ и другими нормативными документами:

? книга продаж;

? книга покупок;

? налоговая декларация по налогу на добавленную стоимость;

? налоговая декларация по налогу на добавленную стоимость по налоговой ставке 0 процентов.

Рассмотрим, во-первых, каким образом начать ведение учета НДС в программе так, чтобы в дальнейшем использовать заложенные в ней функциональные возможности, во-вторых, вопросы автоматизированного учета начислений НДС к уплате в бюджет и, в-третьих, вопросы учета сумм НДС, предъявляемых к вычету в соответствии со статьями 171 и 172 НК РФ.

Начало ведения учета НДС

Чтобы начать ведение учета по НДС в программе, необходимо:

? задать настройки для ведения учета (учетную политику и иные сопутствующие настройки);

? внести начальные остатки по НДС.

Настройки, которые влияют на учет НДС в программе:

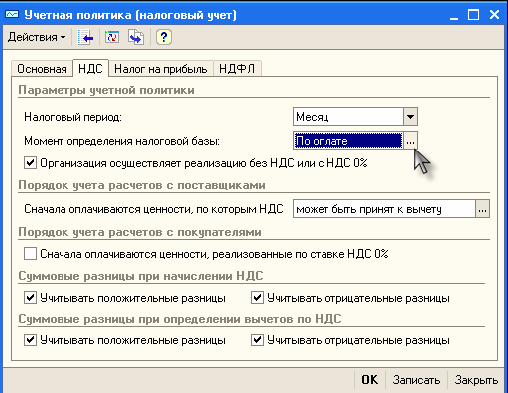

1. Для каждой из организаций, по котором планируется вести учет в информационной базе, нужно задать параметры учетной политики по налоговому учету (меню «Предприятие – Учетная политика – Учетная политика (налоговый учет)».

На учет НДС влияют следующие параметры:

? момент определения налоговой базы НДС (в соответствии со статьей 167 НК РФ, есть выбор одного из двух вариантов – «по отгрузке» или «по оплате»);

? наличие операций без НДС или с НДС 0% – если соответствующий флаг установлен, то включается возможность «увязки» вычетов по НДС с конкретными операциями реализации, что требуется статьей 170 НК РФ (для операций реализации, не облагаемых НДС) или статьей 172 НК РФ (особые условия вычетов при осуществлении операций по реализации, по которым применяется нулевая ставка НДС); в частности, тогда используется механизм партионного учета запасов для целей НДС;

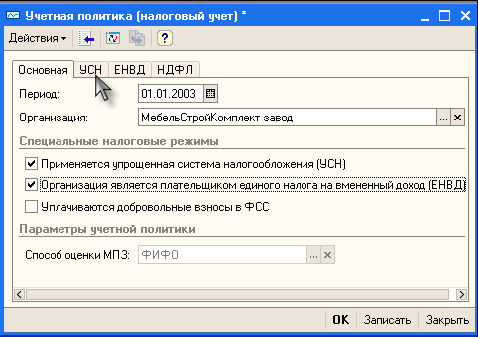

? выбор специальных налоговых режимов – упрощенной системы налогообложения (УСН) и/или системы налогообложения, предусматривающей уплату единого налога на вмененный доход (ЕНВД).

В случае, если организация применяет УСН, то она не является плательщиком НДС. Тем не менее, учет НДС автоматически в программе не отключается – ввиду того, что для целей признания расходов сумма НДС должна быть выделена отдельно. Разумеется, отчетность по НДС (книгу продаж, книгу покупок, декларацию) в этом случае формировать не нужно, за исключением исполнения обязанностей налогового агента.

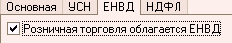

В случае, если организация подпадает под ЕНВД по определенным видам деятельности, то следует установить флаг «Организация является плательщиком ЕНВД» (при этом, если под ЕНВД подпадает именно розничная торговля, то следует также установить флаг «Розничная торговля облагается ЕНВД» – тогда при отражении в учете перемещения товаров в розничные торговые точки НДС, предъявленный поставщиками этих товаров, будет включаться в их стоимость в соответствии со ст. 170 НК РФ).

2. Кроме учетной политики для целей налогового учета, на учет НДС (в части порядка учета или даже функциональных возможностей по автоматизации учета) могут влиять и иные параметры учета:

? учетная политика в области бухгалтерского учета (меню «Предприятие – Учетная политика – Учетная политика (бухгалтерский учет)») – в части способа оценки МПЗ (формулы списания). В случае выбора значения «по средней» отдельная функциональность подсистемы учета НДС ограничена, в частности, не автоматизировано отслеживание НДС по приобретенным ценностям, используемым для операций реализации без НДС или с НДС 0%.

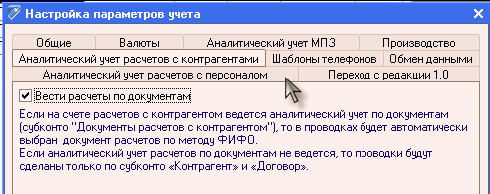

? настройка степени детализации аналитического учета расчетов с контрагентами (меню «Предприятие – Настройка параметров учета», закладка «Аналитический учет расчетов с контрагентами») – влияет на необходимость (или отсутствие необходимости) проводить специализированные документы по учету НДС «Регистрация оплаты от покупателей для НДС» и «Регистрация оплаты поставщику для НДС».

Ввод начальных остатков по НДС

Процедура ввода начальных остатков по НДС не сводится только к вводу начальных сальдо по счетам 19 «НДС по приобретенным ценностям», 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» (для организаций, определяющих налоговую базу НДС «по оплате») и 76.АВ «НДС по авансам и предоплатам». Для правильной работы системы в дальнейшем нужно заполнить регистры «НДС продажи» (в котором накапливаются все данные о начисленных суммах НДС) и «НДС покупки» (служит для хранения данных о суммах НДС, подлежащих принятию к вычету), при этом данные регистров и данные бухгалтерского учета не должны противоречить друг другу.

Для решения этой задачи предназначен документ «Ввод начальных остатков НДС».

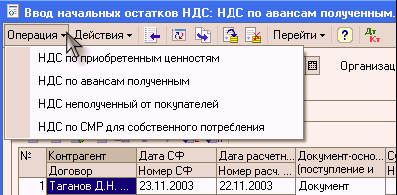

Документ имеет несколько режимов заполнения и проведения («Операции»):

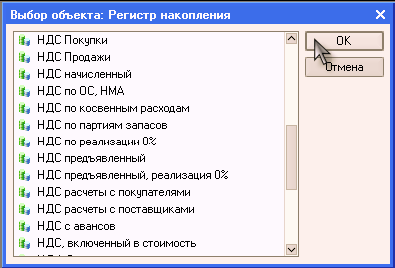

Прежде чем ознакомиться более подробно с работой документа ввода начальных остатков по НДС, важно в общем представлять себе структуру и принципы работы регистров «НДС продажи» и «НДС покупки» (меню «Операции – Регистры накопления»).

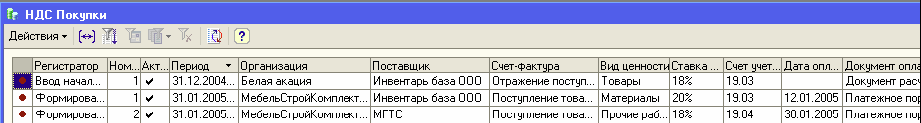

Регистр «НДС Покупки» предназначен для хранения информации о записях книги покупок. По данным этого регистра строится отчет «Книга покупок» без дополнительной обработки данных.

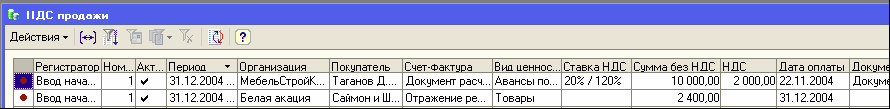

Регистр «НДС Продажи» предназначен для хранения информации о записях книги продаж. По данным этого регистра строится отчет «Книга продаж» без всякой дополнительной обработки данных.

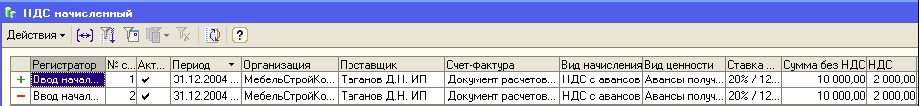

Регистр «НДС начисленный» предназначен для хранения информации о суммах НДС, начисленных к уплате в бюджет.

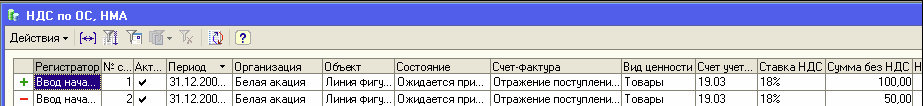

Регистр «НДС по ОС, НМА» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по основным средствам, объектам строительства и нематериальным активам.

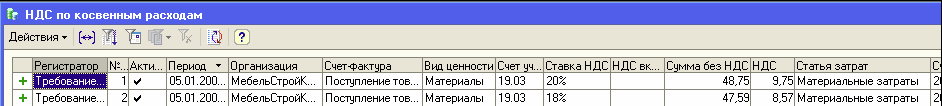

Регистр «НДС по косвенным расходам» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным ценностям, использованным как для осуществления операций, облагаемых НДС, так и не облагаемых НДС, и подлежащих распределению соответствии со ст. 170 НК РФ.

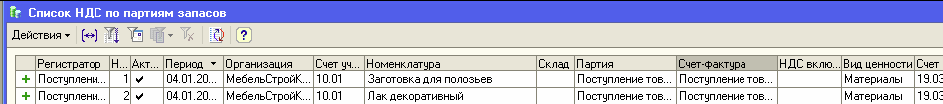

Регистр «НДС по партиям запасов» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным запасам.

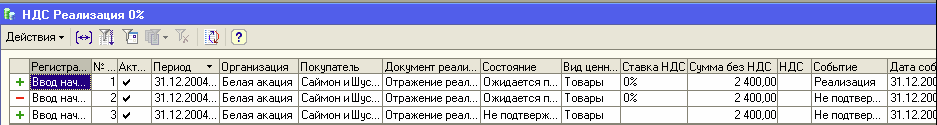

Регистр «НДС по реализации 0%» предназначен для автоматизации операций в случаях, когда подтверждение нулевой ставки НДС производится до истечения 180-дневного срока.

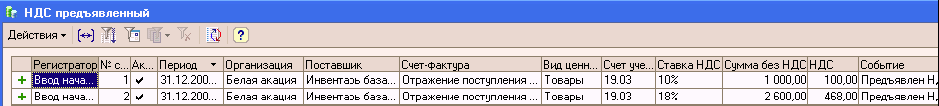

Регистр «НДС предъявленный» предназначен для хранения информации о суммах НДС, предъявленных поставщиками приобретенных ценностей.

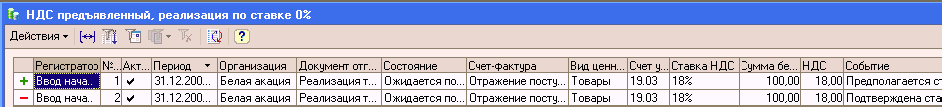

Регистр «НДС предъявленный, реализация 0%» предназначен для хранения информации о суммах НДС, предъявленных поставщиками приобретенных ценностей, связанных с операциями реализации по нулевой ставке НДС.

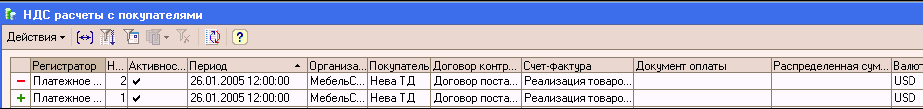

Регистр «НДС расчеты с покупателями» предназначен для хранения информации о расчетах с покупателями для целей учета НДС. По сравнению со счетами учета расчетов с покупателями, содержит более подробную информацию о том, какие поступления оплат от покупателей относятся к конкретным документам реализации товаров (работ, услуг), а какие еще «не привязаны» к документам реализации.

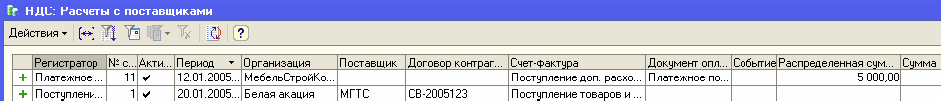

Регистр «НДС расчеты с поставщиками» предназначен для хранения информации о расчетах с поставщиками для целей учета НДС. По сравнению со счетами бухгалтерского учета расчетов с поставщиками, содержит более подробную информацию о том, какие оплаты поставщикам относятся к конкретным документам поступления товаров (работ, услуг).

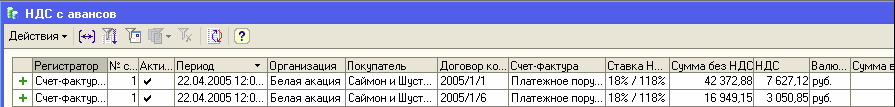

Регистр «НДС с авансов» предназначен для хранения информации о суммах НДС, начисленного с полученных авансов и предоплат, подлежащих в дальнейшем вычету в соответствии со ст. 171 НК РФ.

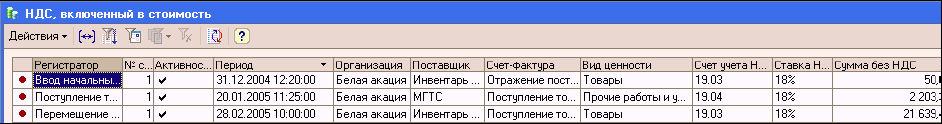

Регистр «НДС, включенный в стоимость» предназначен для хранения информации о суммах НДС, предъявленных поставщиками по приобретенным ценностям, включенных в стоимость этих ценностей в соответствии со ст. 170 НК РФ.

Книга продаж и начисления НДС в налоговой декларации формируются в зависимости от учетной политики по определению налоговой базы НДС (за исключением операций реализации по нулевой ставке НДС).

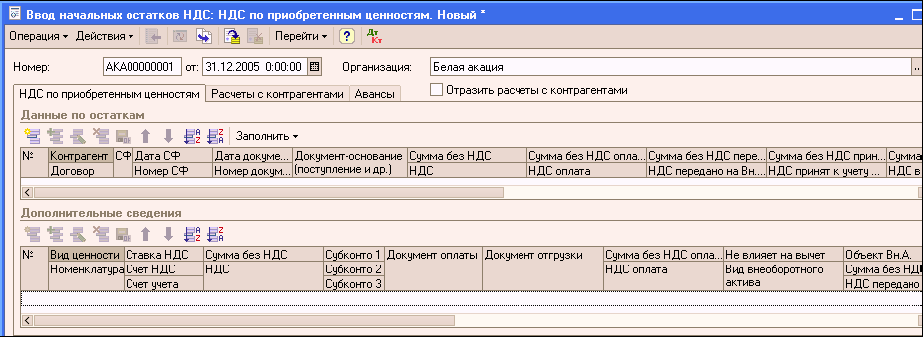

Ввод остатков НДС по приобретенным ценностям

После выбора операции «НДС по приобретенным ценностям» следует внести следующие сведения (подробнее см. в описании документа по кнопке

):

? При проведении документа «Ввод начальных остатков НДС» непосредственно этим документом создаются движения в регистре «НДС покупки»

Кроме движений по регистру, формируются бухгалтерские проводки:

? По дебету счета 19 «НДС по приобретенным ценностям», указанного в соответствующем реквизите субсчете – для сумм НДС, которые не предъявлены к вычету и не связаны с реализацией по нулевой ставке НДС или со строительством;

? По дебету счета 19.07 «Налог на добавленную стоимость по товарам реализованным по ставке 0% (экспорт)» – для сумм НДС, связанных с реализацией по нулевой ставке НДС;

? По дебету счета 19.08 «Налог на добавленную стоимость при строительстве основных средств» – для сумм НДС, связанных со строительством объектов ОС и не принятых к вычету (при этом объект строительства должен быть указан в реквизитах «Субконто» счета учета ценностей).

По кредиту во всех случаях отражается счет 000 «Вспомогательный счет».

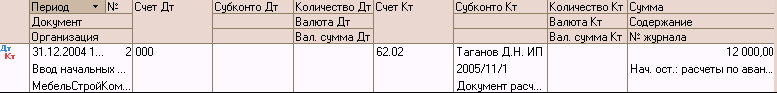

Наряду с внесением остатков НДС по приобретенным ценностям, существует возможность также ввести остатки задолженности перед поставщиками, причем, в отличие от ввода таких задолженностей при помощи документа «Операция (бухгалтерский и налоговый учет)», здесь автоматически будет обеспечена согласованность данных бухгалтерского учета расчетов с поставщиками и данных учета НДС, записываемых в регистр «НДС покупки».

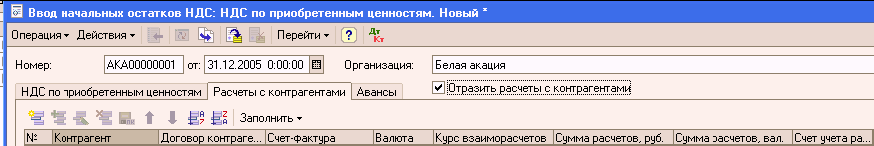

Для этого устанавливается флаг «Отразить расчеты с контрагентами» и заполняются реквизиты на отдельной закладке:

Если задолженность по счетам расчетов в большей части случаев соответствует сумме остатка НДС на счете 19 «НДС по приобретенным ценностям», то можно воспользоваться кнопкой «Заполнить». В этом случае сумма задолженности будет вычислена как разница между суммой, предъявленной к оплате поставщиком (сумма показателей «Сумма без НДС», «НДС»), и суммой, оплаченной поставщику (сумма показателей «Сумма без НДС оплата», «НДС оплата»). Разумеется, все суммы, полученные при автозаполнении, могут быть при необходимости скорректированы.

При проведении документа, в котором установлен флаг «Отразить расчеты с контрагентами», будут созданы бухгалтерские проводки по дебету счета 000 и кредиту счета расчетов, указанного в соответствующих строках табличной части. При этом, если по счетам расчетов предусмотрено ведение расчетов по документам, в качестве документа будет указан документ «Отражение поступления товаров и услуг (НДС)».

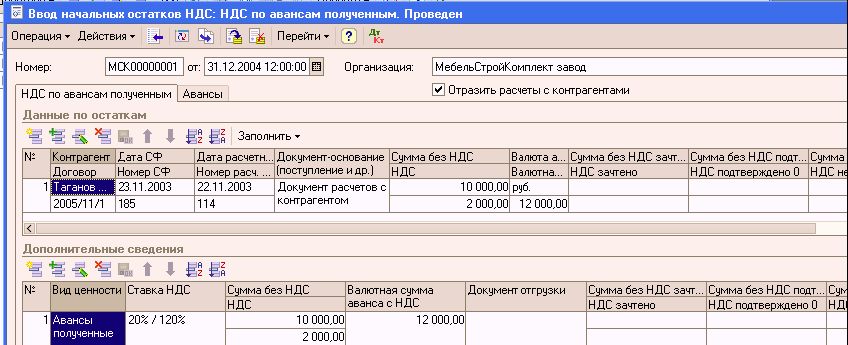

Ввод остатков НДС по авансам полученным

При выборе одноименной операции в документе «Ввод начальных остатков НДС» нужно заполнить следующие реквизиты в таблице «Данные по остаткам»:

? Контрагент – указывается покупатель, перечисливший аванс до даты ввода начальных остатков;

? Договор – указывается договор, в рамках которого был получен аванс;

? Дата СФ, Номер СФ – дата и номер счета-фактуры, выписанного при получении данного аванса;

? Дата расчетного документа, Номер расчетного документа – дата и номер документа, на основании которого был получен аванс (платежного поручения приходного кассового ордера или иного документа).

После этого следует перейти в табличную часть «Дополнительные сведения» и заполнить следующие данные:

? Вид ценности – выбрать одно из двух значений: «Авансы полученные» или «Авансы полученные под 0%» (последнее выбирается, если действительно аванс получен в счет предстоящей поставки, по которой предполагается реализация с применением ставки НДС 0%);

? Ставка НДС – должна быть выбрана одна из расчетных ставок (20/120, 18/118, 10/110 или Без НДС, если аванс не облагается НДС), по которой производилось начисление НДС с аванса;

? Сумма без НДС – сумма аванса, числящаяся на дату ввода начальных остатков, за вычетом НДС;

? НДС – сумма НДС, исчисленная с аванса, которая не предъявлена к вычету на дату вода остатков (рассчитывается автоматически, исходя из суммы без НДС, но проверять в любом случае необходимо);

? Валютная сумма аванса с НДС – сумма аванса в валюте договора, числящаяся на счете учета авансов полученных.

В результате одноименные колонки в таблице «Данные по остаткам» окажутся заполненными итоговыми цифрами из таблицы «Дополнительные сведения».

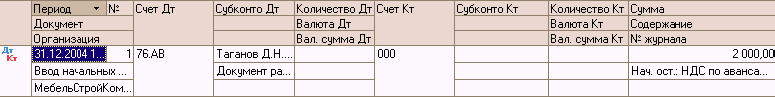

При проведении документа создаются:

? движения в регистре «НДС покупки» с событием «Получен счет-фактура от поставщика» (в роли «поставщика» в данном случае выступает покупатель, перечисливший аванс);

? бухгалтерские проводки по дебету счет 76.АВ «НДС по авансам и предоплатам» и кредиту счета 000 «Вспомогательный счет».

Наряду с вводом начальных остатков НДС с авансов имеется возможность при помощи этого же документа ввести данные об остатках авансов полученных в бухгалтерском учете, причем, в отличие от ввода таких задолженностей при помощи документа «Операция (бухгалтерский и налоговый учет)», здесь автоматически будет обеспечена согласованность данных бухгалтерского учета расчетов по авансам полученным и данных учета НДС с авансов, записываемых в регистр «НДС покупки».

Для этого следует установить флаг «Отразить расчеты с контрагентами», после чего заполнить следующие реквизиты:

? Счет расчетов с контрагентом (на котором числится задолженность перед покупателем по полученному авансу по указанному ранее договору);

? Валюта взаиморасчетов по договору – валюта, в которой предусмотрено установление цен на приобретаемые ценности;

? Курс – курс валюты взаиморасчетов по отношению к рублю согласно данным ЦБ РФ; по умолчанию подставляется на дату ввода начальных остатков;

? Сумма, руб. – сумма задолженности перед покупателем в рублях;

? Сумма, вал. – сумма задолженности перед покупателем в валюте взаиморасчетов.

Как правило, имеет смысл воспользоваться кнопкой «Заполнить расчеты» – тогда все перечисленные выше реквизиты будут заполнены автоматически, исходя из соответствия сумм числящихся авансов полученных и сумм НДС с этих авансов (что в большинстве случаев должно соблюдаться). Исключение могут составлять валютные суммы, так как данные в бухгалтерском учете должны быть отражены по курсу на дату ввода начальных остатков, для НДС же определяющим является курс на дату поступления авансов. В случае, если авансы в валюте поступали по курсу, отличному от курса соответствующей валюты на дату ввода начальных остатков, потребуется корректировка валютной суммы вручную.

В случае, если флаг «Отразить расчеты с контрагентами» установлен, при проведении документа также формируются бухгалтерские записи (проводки) по дебету счета 000 «Вспомогательный счет» и кредиту счетов учета авансов полученных (указанных в соответствующих реквизитах табличной части «Данные по остаткам»).

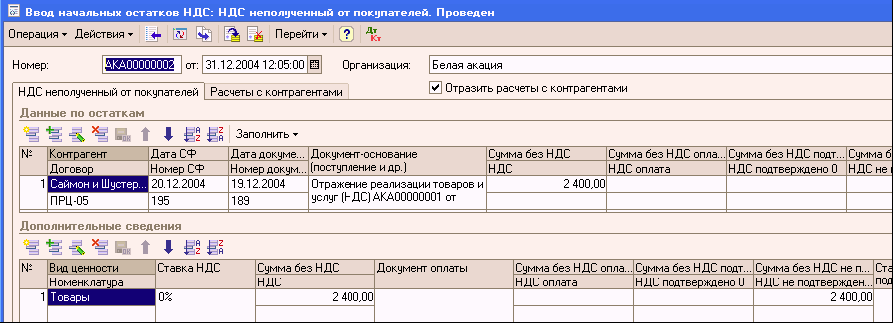

Ввод остатков НДС, не полученных от покупателей

Данный режим используется организациями, определяющими налоговую базу по НДС «по оплате».

Также этот режим используется для ввода вспомогательной информации об отгрузках с НДС 0% (например, при экспорте). Хотя о не полученных от покупателей суммах НДС здесь речь не идет, тем не менее, методически проблема сходна – это отложенная во времени регистрация реализации для целей НДС.

После выбора соответствующей операции необходимо заполнить следующие реквизиты табличной части «Данные по остаткам»:

? Контрагент – указывается покупатель, от которого не получена оплата до даты ввода начальных остатков;

? Договор – указывается договор, в рамках которого не получена оплата;

? Дата СФ, Номер СФ – дата и номер счета-фактуры, выписанного при реализации;

? Дата документа реализации, Номер документа реализации.

Далее следует перейти к табличной части «Дополнительные сведения» и заполнить в ней:

? Вид ценности – указать вид реализованной ценности (например, товары);

? Номенклатура – следует указывать только для случаев реализации со ставкой НДС 0%, чтобы можно было в дальнейшем при подтверждении этой ставки «разблокировать» вычеты НДС по приобретенным ценностям, использованным для осуществления данной операции реализации;

? Ставка НДС;

? Сумма без НДС, НДС – суммы продаж, по которым не получена оплата от покупателей (для случая с НДС 0% – вся сумма продаж, по которой предполагается ставка НДС 0%);

? Документ оплаты – заполняется только для случаев с предполагаемой ставкой 0%; подобрать его можно с помощью специальной формы (которая вызывается автоматически при попытке выбора документа оплаты), аналогичной описанной выше для случая с оплатой поставщику за приобретенные ценности;

? Сумма без НДС оплата, НДС оплата – сумма без НДС и сумма НДС, полученная от покупателя (заполняется одновременно с реквизитом «Документ оплаты»).

После заполнения дополнительных сведений в соответствующих колонках таблицы «Данные по остаткам» появляются итоговые суммы показателей, введенных в таблице «Дополнительные сведения».

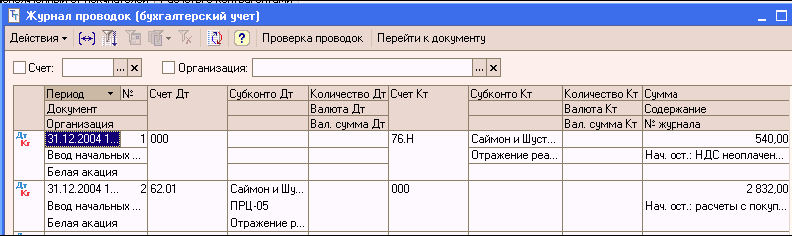

При проведении документа формируются:

? движения в регистре «НДС продажи» с событием «Реализация» (на суммы, указанные в реквизитах «Сумма без НДС», «НДС»);

? движения в регистре «НДС продажи» с событием «Оплата» (на суммы, указанные в реквизитах «Сумма без НДС оплата», «НДС оплата»);

? бухгалтерские проводки по кредиту счета 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» и дебету счета 000 «Вспомогательный счет», если сумма НДС, не полученного от покупателей, не равна нулю.

Наряду с вводом начальных остатков НДС, не полученного от покупателей, имеется возможность при помощи этого же документа ввести данные об остатках задолженностей покупателей в бухгалтерском учете, причем, в отличие от ввода таких задолженностей при помощи документа «Операция (бухгалтерский и налоговый учет)», здесь автоматически будет обеспечена согласованность данных бухгалтерского учета расчетов с покупателями и данных учета НДС, не полученного от покупателей, записываемых в регистр «НДС продажи». Для этого следует установить флаг «Отразить расчеты с контрагентами», после чего станут видимыми и доступными для заполнения следующие реквизиты:

? Счет расчетов с контрагентом (на котором числится задолженность покупателя по указанному ранее договору);

? Валюта взаиморасчетов по договору – валюта, в которой предусмотрено установление цен на реализованные ценности;

? Курс – курс валюты взаиморасчетов по отношению к рублю согласно данным ЦБ РФ; по умолчанию подставляется на дату ввода начальных остатков;

? Сумма, руб. – сумма задолженности покупателя в рублях;

? Сумма, вал. – сумма задолженности покупателя в валюте взаиморасчетов.

Как правило, имеет смысл воспользоваться кнопкой «Заполнить расчеты» – тогда все перечисленные выше реквизиты будут заполнены автоматически, исходя из соответствия сумм числящихся задолженностей покупателей и сумм НДС, приходящихся на эти задолженности (что в большинстве случаев должно соблюдаться). Исключение могут составлять валютные суммы, так как данные в бухгалтерском учете должны быть отражены по курсу на дату ввода начальных остатков, для НДС же определяющим является курс на дату реализации. В случае, если реализация осуществлялась по курсу, отличному от курса соответствующей валюты на дату ввода начальных остатков, потребуется корректировка валютной суммы вручную.

В случае, если флаг «Отразить расчеты с контрагентами» установлен, при проведении документа также формируются бухгалтерские записи (проводки) по кредиту счета 000 «Вспомогательный счет» и дебету счетов расчетов с покупателями (указанных в соответствующих реквизитах табличной части «Данные по остаткам»).

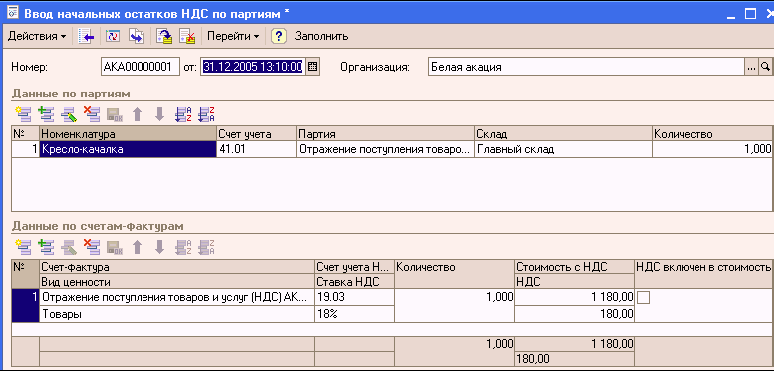

Документ «Ввод начальных остатков НДС по партиям»

Документ предназначен для ввода начальных данных о партиях запасов для целей учета НДС.

В табличной части «Данные по партиям» вводятся данные о партиях запасов. В реквизите «Партия» указывается документ, сформировавший партию товаров. В качестве такого документа, помимо стандартных документов поступления, могут быть использованы документы вида «Отражение поступления товаров и услуг», автоматически сформированные документами вида «Ввод начальных остатков НДС». При ручном учете может быть создан и использован документ вида «Партия (ручной учет)». Каждой строке табличной части «Данные по партиям» может соответствовать несколько строк табличной части «Данные по счетам-фактурам».

Ввод начальных остатков по партиям необходим, если в организации предполагается наличие реализации без НДС или по ставке НДС 0% (учетная политика организации по налоговому учету, взведен флаг «Организация осуществляет реализацию без НДС или с НДС 0%»). В случае, если по организации не предполагается реализация без НДС или по ставке НДС 0%, начальный остатки по партиям вводятся только для оборудования (остатки на счетах учета 07 «Оборудование к установке» и 08.04 «Приобретение объектов основных средств»).

В табличной части вводится информация о счетах-фактурах сформировавших партию запасо»Данные по счетам-фактурам» в. В качестве счета-фактуры может быть указан сам документ партии.

При проведении документ формирует записи в регистре «НДС по партиям запасов».

Книга покупок и Книга продаж

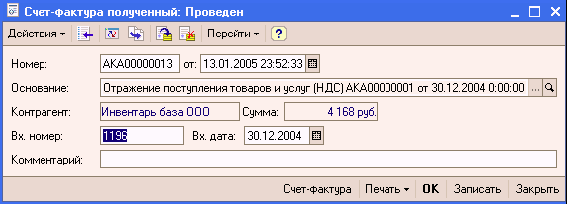

Следует помнить, что документ «Счет-фактура полученный», предназначенный для регистрации счетов-фактур полученных от продавцов, вводится только на основании проведенного документа поступления, в котором уже есть все основные данные: о поставщике и поступивших ценностях.

Дата и номер входящего документа заполняются вручную или из документа основания.

Для ввода документа «Счет-фактура полученный» в документах, на основании которых он вводится, предусмотрена кнопка «Ввести счет-фактуру».

При проведении документ не формирует движений по регистрам.

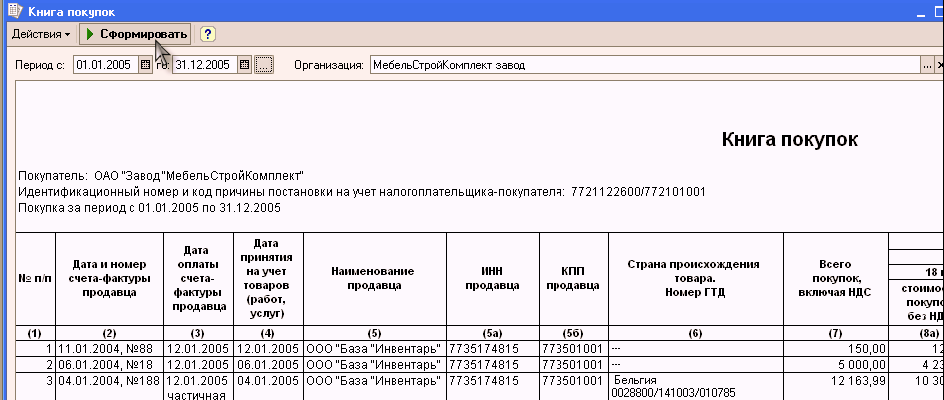

Отчет «Книга покупок» позволяет сформировать книгу покупок в соответствии с Постановлением Правительства РФ от 2.12.2000 г. № 914 с учетом последующих изменений и дополнений за заданный пользователем период.

Основанием для отчета служат записи в регистре «НДС покупки» с событиями:

? «Предъявлен НДС к вычету»

? «Предъявлен НДС к вычету 0%»

? «Восстановлен НДС».

Указанные записи отбираются за установленный период. Таким образом, перед формированием отчета необходимо:

? зарегистрировать (в регистре «НДС покупки») все случаи приобретения ценностей за период;

? зарегистрировать все полученные от поставщиков счета-фактуры;

? зарегистрировать все оплаты поставщикам и подрядчикам за приобретенные ценности;

? зарегистрировать все факты, влияющие на НДС в иных случаях (например, факт ввода в эксплуатацию законченного строителсьтвом объекта основных средств);

? зарегистрировать факты подтверждения (неподтверждения) ставки НДС 0%;

? зарегистрировать вычет НДС по авансам;

? зарегистрировать вычет НДС по приобретенным ценностям.

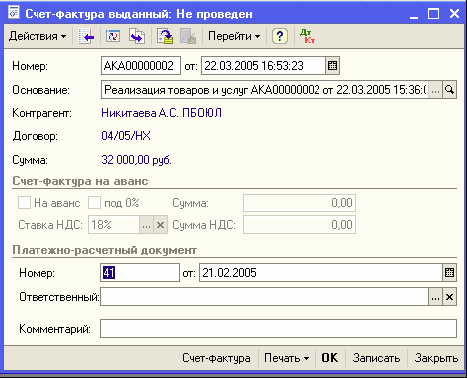

Следует помнить, что документ «Счет-фактура выданный» вводится на основании проведенного документа реализации («Реализация товаров и услуг», «Отчет комиссионера о продажах», «Отчет комитенту о продажах товаров», «Акт об оказании производственных услуг», «Передача ОС», «Передача НМА», «Отражение реализации товаров и услуг» и пр.), в котором уже есть все основные данные: о покупателе, о реализованных товарах, работах или услугах, а так же на основании документов, в которых зафиксировано выполнение собственными силами строительно-монтажных работ для собственного потребления («Принятие к учету ОС» и «Модернизация ОС»).

Дополнительные сведения (например, номер и дата расчетного документа) вносятся непосредственно при заполнении документа «Счет-фактура выданный» (для счетов-фактур на аванс на основании документов по приходу денежных средств эти сведения вносятся автоматически).

Для ввода документа «Счет-фактура выданный» в документах, на основании которых он вводится, предусмотрена кнопка «Ввести счет-фактуру»

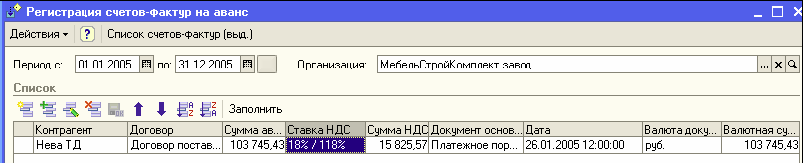

Счета-фактуры на авансы полученные выписываются отдельно при помощи специальной регламентной обработки («Регистрация счет-фактур на аванс»).

При проведении, движения по регистрам подсистемы учета НДС формируются только счетами-фактурами на аванс.

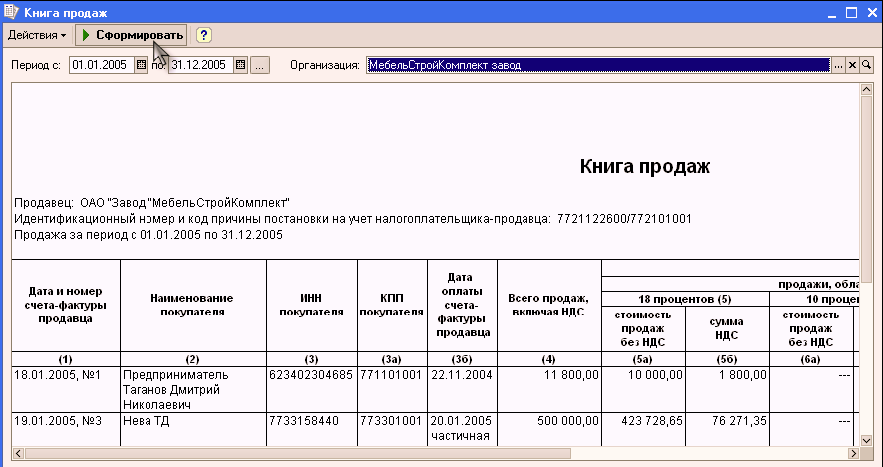

Отчет «Книга продаж» позволяет сформировать книгу продаж в соответствии с Постановлением Правительства РФ от 2.12.2000 г. № 914 с учетом последующих изменений и дополнений за заданный пользователем период.

Основанием для отчета служат записи в регистре «НДС продажи» с событиями:

? «Получен аванс»;

? «НДС начислен к уплате» (независимо от учетной политики);

? «Реализация» (при учетной политике «по отгрузке»);

? «Подтверждена ставка 0%» (для налогоплательщиков, применяющих ставку НДС 0%);

? «Не подтверждена ставка 0%» (для налогоплательщиков, применяющих ставку НДС 0%);

? совокупность событий «Реализация» и «Оплата» (при учетной политике «по оплате», кроме случаев применения ставки НДС 0%).

Указанные записи отбираются за установленный период.

Таким образом, перед формированием отчета необходимо:

? установить значение параметра учетной политики в части момента определения налоговой базы по НДС;

? зарегистрировать (в регистре «НДС продажи») все случаи реализации за период;

? зарегистрировать все поступления от покупателей и заказчиков, связанные с реализацией;

? зарегистрировать факты подтверждения (неподтверждения) ставки НДС 0%.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Как устроена эта книга

Как устроена эта книга В конце каждой главы (начиная со второй) есть небольшой раздел, озаглавленный «Краткое содержание главы: отличия полосы обгона», в котором я резюмирую основные расхождения со стратегий «богатей, пока молодой». Не пропускайте эти разделы! Они – тот

a. Незавершённость цепочки покупок и продаж

a. Незавершённость цепочки покупок и продаж Когда подписывается договор о покупке, то не всегда известно, насколько сложной будет цепочка. Соответственно, заказывая в банке ссуды, вы не знаете, когда будет произведён перевод денег. В такой ситуации крайне трудно вести

10. Книга покупок

10. Книга покупок Формирование книги покупок производится на основании введенных ранее документов «Запись книги покупок».Сформировать отчет можно одним из предложенных способов:1) из меню «Отчеты» главного меню программы выбрать пункт «Книга покупок»;2) в журнале

11. Книга продаж

11. Книга продаж На основании введенных ранее документов Запись книги продаж и Счет-фактура формируется книга продаж.Формирование отчета можно осуществить двумя способами:1) из меню «Отчеты» главного меню программы выбрать пункт «Книга продаж»;2) в журнале «Выданные

Операции покупок

Операции покупок Операции безналичной оплаты совершенных картодержателем покупок являются основным транзакционным доходом банка от розничных карт. Собственно, для таких операций и предназначается карта. С тарифом на эти операции, однако, дело обстоит не так просто.

ДЛЯ КОГО ЭТА КНИГА

ДЛЯ КОГО ЭТА КНИГА НАЧИНАЮЩИЕ, ЭТА КНИГА ДЛЯ ВАСЕсли вы намерены создать свой бизнес и зарабатывать деньги посредничеством на рынке труда, лучшего пособия и придумать нельзя. Это то, что вам нужно! Книга напи-сана именно с той степенью подробности, которая позволит вам, не

1.1 О чем эта книга?

1.1 О чем эта книга? Есть указание быть самостоятельным. Федор Абрамов, «Трава-мурава» Коза и 100 коровМы познакомились с Анной Петровной в нечерноземной глубинке, у ее дома, где она выгуливала козу. Коза невозмутимо объедала бурьян, а Анна Петровна рассказывала нам, что без

Что это за книга?

Что это за книга? Многие люди хотят добиться успеха на своей должности, но на пути встречают очень много препятствий, которые им необходимо преодолевать. И каждое препятствие — это вопрос «как?». В этой книге я хочу дать вам практические ответы на часто задаваемые

Как устроена эта книга

Как устроена эта книга Книга состоит из двух частей. В первой части («Как стать великолепной командой?») описаны факторы, влияющие на успех любого рабочего коллектива: его структура, лидерство в группе, постановка задач и целей, организация продуктивных

О чем эта книга

О чем эта книга У книги пять задач. Во-первых, она расскажет вам длинную и удивительную историю «интервью на сообразительность». Для этого будут рассматриваться такие темы, как использование интеллектуальных тестов при отборе на работу, история Кремниевой долины,

Книга

Книга В конце каждой главы представлены выводы, так что мы не будем повторять их здесь. Если хотите просмотреть книгу, начните с выводов. Они написаны не сухим академическим, а разговорным языком, временами с юмором, и рассказывают все как есть. Конечно, «рассказывать все

Книга

Книга Речь идет о книге, которую вы должны написать сами. Стоимость этого инфопродукта будет составлять примерно 100– 300 рублей.Главная цель наличия своей книги в инфобизнесе – ваш статус эксперта в глазах клиента.Когда вы приходите в инфобизнес и начинаете кого-то

Мини-книга

Мини-книга Теперь можно приступить к следующему шагу – это написание обучающих мини-книг.Когда у вас уже есть обучающая рассылка по определенной тематике, в которой имеется 10–15 статей, которые люди постоянно читают, из этого уже можно составить мини-книгу.Нужно просто

IV. Эта книга

IV. Эта книга Путь к концепции антихрупкости был каким угодно, но только не прямым.Однажды я осознал, что хрупкость – качество, у которого отсутствует специальная дефиниция, – можно определить как то, что не любит переменчивости, а то, что не любит переменчивости, не любит