Глава 15 Урок инвестора № 13: СНИЖЕНИЕ РИСКА ЗА СЧЕТ ФИНАНСОВОЙ ГРАМОТНОСТИ

Глава 15 Урок инвестора № 13: СНИЖЕНИЕ РИСКА ЗА СЧЕТ ФИНАНСОВОЙ ГРАМОТНОСТИ

Была ранняя весна 1974 года. До моего увольнения из вооруженных сил оставалась всего пара месяцев. Я все еще не знал, что буду делать после того, как выеду за ворота базы в последний раз. У президента Никсона были проблемы с Уотергейтом, вот-вот должны были начаться слушания. Я утешал себя тем, что в тот момент его положение было не лучше моего. Все понимали, что война во Вьетнаме закончилась и мы проиграли. У меня все еще была короткая военная стрижка, и я все время выделялся из толпы, потому что тогда в моде были длинные волосы в стиле хиппи. Мне было любопытно, как я буду смотреться с волосами до плеч. Я носил военную стрижку с 1965 года — с момента поступления на учебу в военную академию. Да, это было не совсем подходящее время для короткой стрижки…

Уже четыре дня, как падал фондовый рынок. Люди начали нервничать. Даже на базе в комнате для подготовки пилотов к полетам несколько летчиков, которые играли на бирже, были нервными и раздраженными. Один продал все акции и сейчас стоял и наблюдал со стороны, имея на руках деньги. У меня в то время не было инвестиций в фондовый рынок, поэтому я мог со спокойной душой смотреть, какое действие оказывают на людей взлеты и падения рынка.

Мы с богатым папой встретились, чтобы позавтракать вместе в его любимом отеле на пляже. Его лицо как всегда все светилось от радости. Рынок падал, а он делал еще больше денег. Мне казалось странным, что он мог быть таким спокойным и довольным, в то время как все остальные, даже комментатор по радио, нервничали.

— Как так получается, что вы веселы, тогда как все остальные, кого я встречал из тех, кто участвует в рынке, нервничают?

— Мы ведь уже говорили об этом, — заметил богатый папа. — Мы говорили о том, что одна из основ инвестирования — быть готовым ко всему, что бы ни случилось, вместо того чтобы пытаться предсказать, что может случиться. Сомневаюсь, что кто-нибудь может предсказать поведение рынка, хотя многие утверждают, что могут. Человек может предсказать что-то один раз, ну, может быть, два, но я никогда не видел, чтобы кто-нибудь предсказывал что-нибудь относительно рынка три раза подряд. Если такой человек существует, у него должен быть сверхмощный хрустальный шар.

— Но разве инвестирование — вещь не рискованная? — поинтересовался я.

— Нет, — сказал богатый папа.

— Многие из тех, с кем я говорил, считают инвестирование рискованным и поэтому держат свои деньги в банке, в фондах денежного рынка или на депозитах.

— И правильно делают, — сказал богатый папа, потом помолчал немного и продолжал: — Для большинства людей инвестирование действительно рискованно, но всегда помни, что это не всегда так — риск заключается в инвесторе. Многие люди, которые думают, что являются инвесторами, на самом деле ими не являются. На самом деле они спекулянты, торговцы или, хуже того, — игроки. Между ними и истинными инвесторами есть очень тонкое различие. Пойми меня правильно: случается, что спекулянты, торговцы и игроки достигают значительных финансовых успехов. Но я не включил бы их в категорию инвесторов.

— Так как же инвестору не быть источником риска? — спросил я.

— Вопрос хороший, — сказал богатый папа. — Но лучше было бы сформулировать его так: как мне стать инвестором, который делает много денег при очень малом риске? А затем удержать деньги, которые я сделаю?

— Да. Это, определенно, более точно сформулированный вопрос, — согласился я.

— Мой ответ все тот же: стремиться к простоте и владеть азами. Для начала надо иметь действующие планы защищенности и комфорта. Этими планами часто занимается кто-то другой, кого вы считаете компетентным и кто следует автоматической бездумной формуле. Затем нужно заплатить определенную цену за то, чтобы стать инвестором, делающим больше денег при меньшем риске.

— А какова эта цена? — спросил я.

— Время, — сказал богатый папа. — Время — вот твой самый важный капитал. Если ты не желаешь инвестировать свое время, тогда оставь свой инвестиционный капитал людям, которые будут следовать выбранному тобой инвестиционному плану. Многие мечтают стать богатыми, но большинство не хотят платить за это инвестированием своего времени.

Я видел, что богатый папа все еще во многом находится относительно меня на стадии моральной подготовки. Но к этому времени я уже морально созрел. Я действительно хотел научиться инвестировать по его инвестиционной формуле. А он все продолжал испытывать мою решимость инвестировать свое время и силы в обучение тому, чему мне следовало научиться. Тогда я повысил голос, чтобы было слышно за соседними столиками, и сказал:

— Я хочу учиться. Я хочу инвестировать свое время. И буду учиться. Я не подведу вас. Вы не тратите время даром, обучая меня. Просто скажите мне, как стать успешным инвестором с низким уровнем риска.

— Хорошо, — сказал богатый папа. — Я ждал, когда в тебе появится немного огня. Сегодня утром меня слегка озадачила твоя взволнованность падением рынка. Если ты позволяешь взлетам и падениям рынка управлять твоей жизнью, то тебе не следует быть инвестором. Рычаг управления номер один, которым ты должен обладать, чтобы стать инвестором, — это управление собой. Если ты не можешь управлять собой, взлеты и падения рынка будут управлять тобой, и ты все потеряешь в один из таких взлетов или падений. Причина номер один, по которой люди не становятся хорошими инвесторами, заключается в том, что они не управляют собой и своими эмоциями. Их страсть к защищенности и комфорту овладевает их сердцем, душой, рассудком, их видением мира и действиями. Как я уже говорил, истинному инвестору все равно, в каком направлении движется рынок. Он будет делать деньги в любом случае. Так что "управляй собой" — это первый и самый важный рычаг управления. Уяснил?

— Уяснил, — сказал я, немного откинувшись назад в моем маленьком кресле. Я пришел в тот день слегка взволнованный и озабоченный. Но я учился у богатого папы уже не один год и знал, что его интенсивный натиск означал, что уроки по инвестированию вот-вот должны начаться.

Богатый папа быстро продолжал:

— Так что, если хочешь инвестировать с низким риском и высокими доходами, ты должен заплатить за это определенную цену. А именно — учиться, учиться и учиться. Ты должен учиться азам бизнеса. Чтобы быть богатым инвестором, ты должен также быть либо хорошим владельцем бизнеса, либо знать то, что знает владелец бизнеса. На фондовом рынке инвесторы хотят инвестировать в успешные Б. Если ты обладаешь навыками Б, то сможешь либо создать свой собственный бизнес в качестве Б, либо анализировать другие бизнесы как потенциальные инвестиции в качестве И. Проблема в том, что большинство людей учатся в учебных заведениях быть Р или С. У них нет навыков, необходимых для Б. Вот почему так мало людей становятся очень богатыми инвесторами.

— Поэтому так много людей говорят или думают, что инвестировать рискованно?

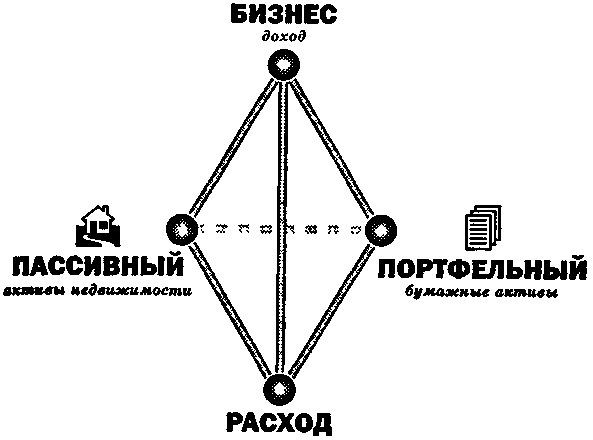

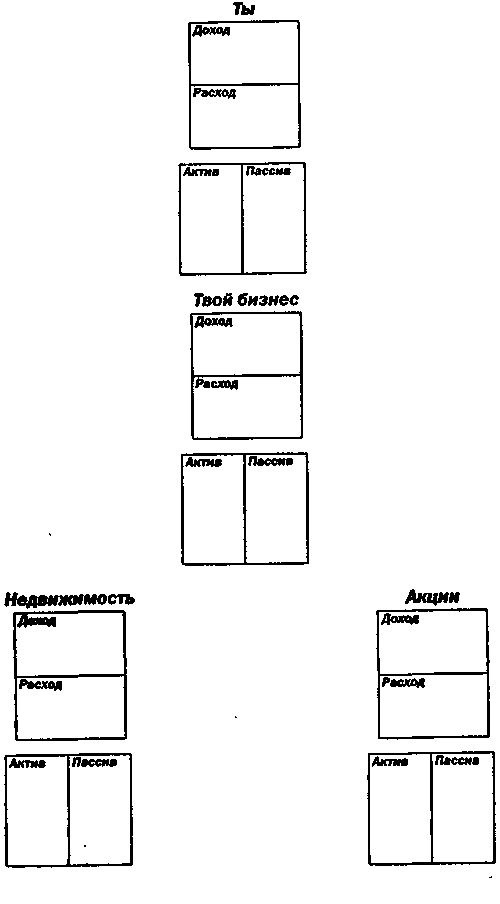

— Совершенно верно, — подтвердил богатый папа, беря в руки свой блокнот. — Вот что такое фундаментальное инвестирование. Это простая иллюстрация основной формулы, которой следую я и многие супербогатые инвесторы. В мире инвестирования имеются три базовых типа активов, в которые можно инвестировать. Мы уже говорили об идее заработанного, пассивного и портфельного доходов. Так вот, разница между по-настоящему богатыми и обычными богатыми — в этом тетраэдре, который я нарисовал.

— Вы хотите сказать, что бизнес — это инвестиция? — спросил я.

— И притом самая лучшая инвестиция, если ты хочешь стать богатым инвестором. Примерно 80 % очень богатых людей становятся богатыми путем создания бизнеса. Большинство людей работают на тех, кто создает бизнес или инвестирует в него. А потом удивляются, почему человек, который построил этот бизнес, так богат. Причина в том, что человек, создающий бизнес, всегда меняет деньги на активы.

— Вы имеете в виду, что создатель или владелец бизнеса ценит активы превыше денег? — спросил я.

— Это лишь часть общей картины, поскольку на самом деле вое, что делает инвестор, — это меняет время, знания или деньги на ценность, которая, как он надеется или рассчитывает, станет активом. Так же, как ты вкладываешь деньги, инвестируя в недвижимость, например, многоквартирный дом, или платишь деньги, покупая акции, владелец бизнеса платит деньги людям, чтобы создавать бизнес-актив. Одна из основных причин того, что бедные и люди среднего класса живут в нужде, в том, что они ценят деньги превыше истинных активов.

— Значит, бедные и люди среднего класса ценят деньги, а богатые их не ценят. Так, что ли?

— Частично, — сказал богатый папа. — Всегда помни закон Грешама.

— Закон Грешама? — переспросил я. — Я никогда не слышал о законе Грешама. Что это такое?

— Это экономический закон, который гласит, что плохие деньги всегда вытесняют хорошие деньги.

— Хорошие деньги, плохие деньги? — спросил я, недоуменно качая головой.

— Сейчас поясню, — сказал богатый папа. — Закон Грешама действовал с того момента, как люди начали ценить деньги. Еще в Древнем Риме люди занимались подпиливанием серебряных и золотых монет. Подпиливание монет означало, что люди спиливали немножко металла с монеты, перед тем как передать ее кому-то другому. Так монета начинала терять ценность. Римляне были неглупыми людьми и вскоре заметили, что монеты стали легче. Как только они поняли, что происходит, то стали откладывать полноценные монеты из серебра или золота и использовать только более легкие монеты. Вот пример того, как плохие деньги вытесняют из обращения хорошие.

— Для борьбы с этим подпиливанием денег правительство решило сделать нарезки на монетах. Поэтому монеты высокого достоинства имели маленькие насечки вдоль края. Если насечек не оказывалось, любой человек знал, что с монетой уже поработали. Как ни смешно, но сегодня именно правительство занимается «подпиливанием» наших денег.

— Но это было в Древнем Риме. А как этот закон работает сегодня? — поинтересовался я.

— В 1965 году, меньше 10 лет назад, закон Грешама начал действовать в Соединенных Штатах, когда правительство прекратило чеканить монеты, содержащие серебро. Другими словами, правительство начало чеканить плохие монеты, монеты, не обладающие реальной ценностью. Люди сразу же стали откладывать настоящие серебряные монеты, а тратить новые, не обладавшие большой ценностью.

— Другими словами, люди каким-то образом интуитивно чувствуют, что правительственные деньги мало чего стоят, — предположил я.

— Дело выглядит именно так, — сказал богатый папа. — И, возможно, поэтому мне представляется, что люди меньше откладывают и больше тратят. К несчастью, бедные и средний класс покупают вещи, которые обладают даже меньшей ценностью, чем их деньги. Они превращают деньги в мусор, в то время как богатые за свои деньги покупают такие вещи, как бизнес, акции и недвижимость. В наше время, когда деньги постоянно теряют реальную ценность, они ищут надежные ценности. Вот почему я постоянно говорю тебе и Майку: "Богатые не работают за деньги". Если хочешь быть богатым, ты должен знать разницу между хорошими и плохими деньгами, между активами и пассивами.

— Хорошими и плохими ценными бумагами, — добавил я. Богатый папа кивнул:

— Вот почему я всегда говорил вам: "Богатые не работают за деньги". Они достаточно умны, чтобы понимать, что деньги стоят все меньше и меньше. Если ты много работаешь за плохие деньги и не понимаешь разницы между активами и пассивами, хорошими и плохими ценными бумагами, то будешь испытывать финансовые трудности всю свою жизнь. Обидно, что те, кто больше всего трудится и кому меньше всего платят, больше всех страдают от этого постоянного падения ценности денег. Люди, выполняющие самую тяжелую работу, в большей степени, чем другие, испытывают на себе действие закона Грешама. Поскольку ценность денег постоянно снижается, разумный в финансовом отношении человек должен постоянно искать вещи, которые имеют ценность и могут наряду с этим создавать больше и больше малоценных денег. Если ты не будешь делать этого, то со временем будешь отставать в финансовом отношении, вместо того чтобы продвигаться вперед.

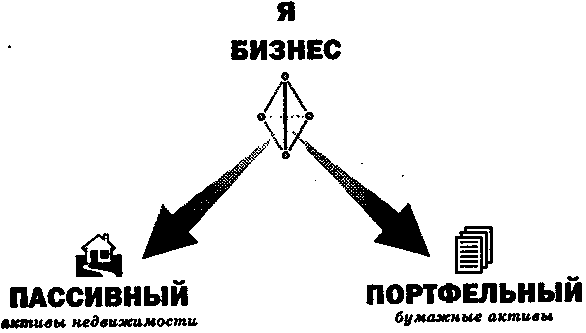

После чего богатый папа показал мне рисунок, который сделал в своем блокноте:

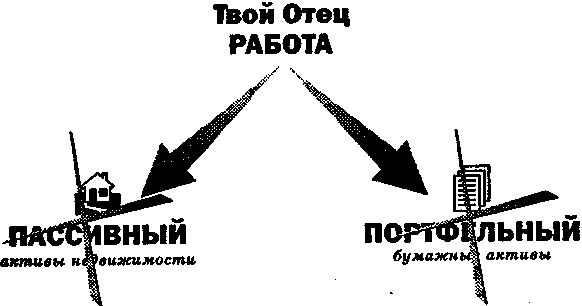

— Мое положение сегодня более надежное, чем положение твоего отца, потому что я много трудился ради того, чтобы приобрести эти три основных актива, или ценности. Твой же отец сделал выбор в пользу того, чтобы много трудиться ради надежной работы. То, ради чего он так много трудился, выглядит следующим образом:

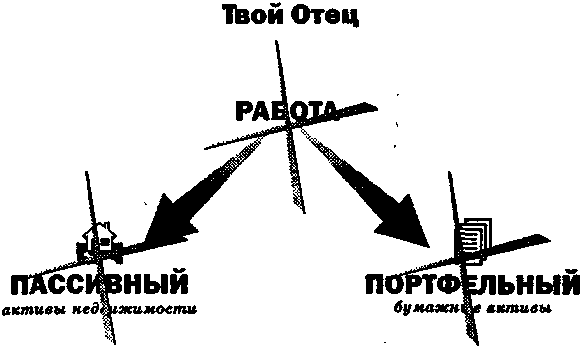

Затем богатый папа зачеркнул надежную работу:

— Итак, потеряв работу, он пришел к пониманию того, что много трудился ни за что. И, что хуже всего, он ведь добился успеха. Он прошел весь путь на самый верх системы образования нашего штата, но затем бросил вызов системе — и плакала его надежная работа в правительстве штата. Я сочувствую твоему отцу не меньше, чем ты. Но бесполезно говорить с тем, кто придерживается сложившейся системы базовых ценностей и не хочет изменяться. Он ищет другую работу, вместо того чтобы спросить себя, а даст ли ему эта работа то, чего он действительно хочет.

— Значит, будучи приверженцем надежной работы и ложных активов, он не конвертировал свой заработанный доход в истинные активы, чтобы получать доход богатого человека — пассивный или портфельный доход, — сказал я. — Ему следовало сделать это — конвертировать свою зарплату в настоящие ценности — прежде чем идти против системы.

— Твой отец — смелый и высокообразованный человек, но недостаточно просвещенный в области финансов. И это его главный недостаток. Если бы он был богатым, то мог бы влиять на систему посредством взносов в выборные кампании, но, поскольку у него не было денег, все, что он мог сделать, — это протестовать и бросать вызов правительству. Протест — вещь эффективная, но, чтобы хоть как-то повлиять на правительство, в нем должна участвовать уйма людей. Посмотри, сколько нужно протестующих людей, чтобы остановить войну во Вьетнаме.

— Вся ирония заключается в том, что протестовал-то он именно против возможности для богатых влиять на правительство посредством взносов в избирательные кампании, — сказал я. — Он был свидетелем власти, которую имеют над политиками люди с деньгами, привилегий, которые получают богатые, законов, которые принимаются в интересах богатых. Мой отец видел, как деньги делают политику, и поэтому выдвинулся на должность вице-губернатора, чтобы попытаться остановить этот финансовый беспредел. А теперь он заплатил за это своей должностью в правительстве. Он знает, что законы написаны в пользу богатых.

— Да, это еще один вопрос из области денег. Но это не тема нашего сегодняшнего урока, — сказал богатый папа.

Почему инвестирование не является рискованным

— Я уже принял решение, — сказал я. — Я не буду пилотом. Я скоро начну подыскивать себе работу в компании, где есть возможность обучиться искусству продавать, чтобы преодолеть страх перед отказом и научиться общаться с людьми, как вы мне советовали.

— Хорошо, — сказал богатый папа. — Компании «IBM» и «Xerox» имеют отличные программы по обучению продажам. Если ты хочешь быть в квадранте Б, то должен знать, как продавать и как вести маркетинг. Ты должен также уметь быть «толстокожим» и не принимать близко к сердцу, когда люди тебе отказывают. Но ты также должен уметь изменить их точку зрения, если это нужно. Умение продавать — это очень нужный и важный навык для любого, кто хочет стать богатым, особенно в квадранте Б и очень часто — в квадранте И.

— Но у меня есть один наболевший вопрос, — сказал я.

— Спрашивай, — сказал богатый папа.

— Как вы можете говорить, что инвестирование — дело не рискованное, когда большинство людей утверждают, что инвестирование очень рискованно?

— Это просто, — ответил богатый папа. — Я умею читать финансовые отчеты, а большинство людей не умеют этого делать. Ты помнишь, я сказал тебе много лет назад, что твой отец грамотен в словах, но неграмотен в финансах?

Я кивнул:

— Помню. Вы говорили это очень часто.

— Финансовая грамотность — это одна из важнейших основ инвестирования, особенно если ты хочешь стать безопасным инвестором, инвестором изнутри и богатым инвестором. Тот, кто не является финансово грамотным, не может заглянуть внутрь инвестиции. Подобно тому как рентгеновский снимок позволяет врачу заглянуть внутрь твоего организма, финансовый отчет позволяет тебе заглянуть внутрь инвестиции и увидеть истину, факты, вымысел, возможности и риск. Читать финансовый отчет бизнеса или человека — это все равно что читать биографию или автобиографию.

— Так значит, одна из причин того, что люди считают инвестирование рискованным, заключается просто в том, что их никогда не учили читать финансовые отчеты? — удивленно спросил я. — Так вот почему вы начали с того, что стали учить Майка и меня читать финансовые отчеты, когда нам было по девять лет?

— Может быть, ты помнишь, как сказал мне, когда тебе было всего 9 лет, что хочешь стать богатым? Когда ты мне это сказал, я начал с азов: никогда не работай ради денег, учись замечать возможности, а не места работы, и учись читать финансовые отчеты. Большинство людей выходят из учебных заведений и ищут работу, а не возможности. Их учили много работать, чтобы получать заработанный, а не пассивный и не портфельный доход. И большинство из них никогда не учились даже тому, как составлять баланс своей чековой книжки, не говоря уже о том, чтобы читать и писать финансовые отчеты. Неудивительно, что они говорят: "Инвестировать рискованно.

Богатый папа вновь взял свой блокнот и нарисовал следующую диаграмму:

— Каждый бизнес имеет финансовый отчет, акции являются отражением финансового отчета, каждый объект недвижимости имеет финансовый отчет, и каждый из нас как индивидуум имеет свой финансовый отчет, — сказал богатый папа.

— Каждая ценная бумага и каждый человек? — удивился я. — Даже мой папа? Даже моя мама?

— Безусловно, — подтвердил богатый папа. — Всё, независимо от того, бизнес это, недвижимость, или человек, — всё, что совершает операции с деньгами, — имеет отчет о доходах и баланс, знают они об этом или нет. Люди, которые не сознают силы финансового отчета, — это часто именно те люди, у которых меньше всего денег и больше всего финансовых проблем.

— Вы имеете в виду проблемы, которые возникли у моего отца сейчас? — спросил я.

— К несчастью, это так, — сказал богатый папа. — Незнание простой разницы между активами и пассивами, заработанным и пассивным или портфельным доходом, незнание того, где они появляются и как текут в финансовом отчете, — все это было большим пробелом в образовании твоего отца, который ему дорого обошелся.

— Так значит, когда вы оцениваете бизнес, вы смотрите на финансовый отчет, а не на цену на его акции в этот день? — спросил я, изо всех сил стараясь увести разговор от моего отца.

— Правильно, — сказал богатый папа. — Такой подход называется фундаментальным инвестированием. Финансовая грамотность имеет фундаментальное значение в фундаментальном инвестировании. Когда я смотрю на финансовую документацию бизнеса, я вижу его нутро и могу сказать, слаб он или силен фундаментально, растет или сокращается. Я могу сказать, насколько хорошо работает руководство бизнеса или тратит слишком много денег инвесторов. То же самое можно сказать о многоквартирном доме или офисном здании.

— Значит, читая финансовые документы, вы сами можете определить, является инвестиция рискованной или безопасной, — добавил я.

— Да, — подтвердил богатый папа. — Финансовые документы человека, бизнеса или объекта недвижимости скажут мне даже намного больше. Но беглый взгляд на финансовый отчет позволяет сделать три еще более важные вещи.

— А именно?

— Во-первых, финансовая грамотность дает мне контрольный список того, что важно. Я могу смотреть на каждую строку и определять, что делается неправильно или что я могу сделать, чтобы улучшить бизнес и исправить положение. Большинство инвесторов смотрят на цену, затем на соотношение цены и дохода для акций. Соотношение цены и дохода является показателем бизнеса для человека со стороны. Человек изнутри нуждается в других показателях, и это то, чему я буду тебя учить. Эти показатели — часть контрольного списка безопасности, необходимого для проверки того, что все системы бизнеса работают нормально. Если ты не являешься финансово грамотным, то не увидишь разницы. В таком случае, разумеется, инвестирование для тебя — вещь рискованная.

— А во-вторых? — спросил я.

— Во-вторых, когда я смотрю на инвестицию, я одновременно как бы накладываю ее на свой собственный финансовый отчет и определяю точки совпадения. Как я сказал, инвестирование — это план. Я хочу видеть, как финансовый отчет данного бизнеса, акции, инвестиционного фонда, облигации или недвижимости будет влиять на мой собственный финансовый отчет. Я хочу быть уверен, что данная инвестиция приведет меня туда, куда я хочу прийти. Я могу также проанализировать, как мне позволить себе данную инвестицию. Зная свои цифры, я знаю, что случится, если я займу деньги на покупку инвестиции, а также могу предсказать долгосрочные последствия с учетом доходов и оттока, вызванного выплатами по долгам.

— А в-третьих?

— Я хочу быть уверен, что данная инвестиция безопасна и принесет мне деньги. Я могу определить, будет ли она приносить деньги, или я буду терять деньги, за очень короткий промежуток времени. Если она не будет приносить мне денег, и если я не смогу устранить причину, по которой она не может приносить мне деньги, тогда зачем мне ее покупать? Это было бы рискованно.

— Значит, если вы не рассчитываете сделать деньги, вы не инвестируете? — спросил я.

— В большинстве случаев, — сказал богатый папа. — При том, что это звучит так просто, я всегда поражаюсь, когда встречаю людей, которые теряют деньги или не делают деньги и при этом думают, что они инвесторы. Многие люди, инвестирующие в недвижимость, теряют деньги каждый месяц, а потом говорят: "Но правительство дает мне налоговую передышку за мои убытки". Это все равно что сказать: "Если потеряешь доллар, правительство вернет тебе 30 центов". Очень немногие очень искушенные бизнесмены и инвесторы знают, как использовать эту правительственную уловку себе на пользу, и очень мало кто делает это. Почему бы не сделать доллар и вдобавок получить премию в 30 центов от правительства? Вот что делает настоящий инвестор.

— Люди на самом так поступают? Теряют деньги и считают это инвестированием?

— Более того, они считают, что терять деньги ради налоговых послаблений разумно. Знаешь, как легко найти инвестицию, в которой теряешь деньги? — спросил богатый папа.

— Думаю, очень легко, — предположил я. — Мир кишит акциями, инвестиционными фондами, недвижимостью и бизнесом, которые не приносят денег.

— Поэтому настоящий инвестор сначала стремится сделать деньги, а уж потом, когда их сделает, хочет получить дополнительные бонусы от правительства. Так, настоящий инвестор сделает доллар и плюс к тому получит бонус на 30 центов от правительства. Неискушенный же инвестор потеряет доллар и будет вне себя от радости, получив 30 центов от правительства в виде налоговых списаний.

— И только потому, что такой человек не умеет читать финансовые отчеты? — спросил я.

— Это — одна из основ. Финансовая грамотность, без сомнения, важная основа инвестирования на «богатом» уровне. Другая основа — инвестировать, чтобы делать деньги. Никогда не инвестируй с намерением потерять деньги, а потом получить списание налогов. Ты инвестируешь с одной-единственной целью — делать деньги. Инвестирование достаточно рискованно и без того, чтобы инвестировать ради потери денег.

Ваша зачетка

Когда наш урок подошел к концу, богатый папа спросил:

— Теперь ты понимаешь, почему я так часто заставлял тебя составлять личный финансовый отчет?

Кивнув, я сказал:

— По той же причине, что и анализировать финансовые отчеты бизнесов и инвестиций в недвижимость. Вы все время повторяли, что хотите, чтобы я думал на языке финансовых отчетов. Теперь я понимаю почему.

— Пока ты учишься в школе, в конце каждой четверти ты получаешь зачетный лист. После окончания школы твоей зачеткой становится твой финансовый отчет. Проблема в том, что, поскольку большинство людей не обучены читать финансовые отчеты и вести личный финансовый отчет, они не имеют представления о своей «успеваемости» после того, как окончили школу. Многие люди имеют оценки «неудовлетворительно» в своих финансовых отчетах, а сами при этом полагают, что преуспевают, потому что у них высокооплачиваемая работа и хороший дом. Если бы я выставлял оценки, то ставил бы «неуд» всякому, кто не является финансово независимым к 45 годам. И не потому, что хочу быть строгим. Я просто хочу, чтобы люди проснулись и, может быть, что-то изменили в своей жизни… До того, как у них закончится их самый важный актив — время.

— Значит, вы снижаете риск тем, что умеете читать финансовые отчеты, — подытожил я. — Человек должен иметь контроль над своим финансовым отчетом, перед тем как начать инвестировать.

— Несомненно, — сказал богатый папа. — Весь этот процесс, о котором я тебе говорил, — это процесс обретения контроля над собой, что, в частности, подразумевает контроль над финансовым отчетом. Многие люди хотят инвестировать потому, что они по уши в долгах. Инвестировать в надежде сделать больше денег для того, чтобы оплатить счета, купить дом побольше или новую машину, — это инвестиционный план дурака. Инвестируют по одной причине — приобрести актив, который конвертирует заработанный доход в пассивный или портфельный доход. Это преобразование одной формы дохода в другую и есть основная цель истинного инвестора. А для того, чтобы делать это, требуется более высокая степень финансовой грамотности, чем просто уметь сбалансировать чековую книжку.

— Так что вас не волнует цена акций или объекта недвижимости. Вас больше волнуют фундаментальные аспекты их функционирования — фундаментальные аспекты, которые вы можете увидеть при помощи финансового отчета?

— Правильно, — подтвердил богатый папа. — Именно поэтому меня расстроила твоя озабоченность ценами на фондовом рынке. Хотя цена и важна, она далеко не самое важное в фундаментальном инвестировании. Цена в большей степени относится к техническому инвестированию, но техническому инвестированию будет посвящен другой урок. Теперь ты понимаешь, почему я заставлял тебя составлять так много личных финансовых отчетов и анализировать инвестиции в бизнес и недвижимость?

Я кивнул:

— Тогда я ненавидел это, но сейчас рад, что вы заставляли меня составлять их в таком количестве. Теперь я замечаю, что думаю и анализирую вещи, используя мысленные фотоснимки моего собственного финансового отчета, и вижу, как то, что я делаю со своими деньгами, влияет на мой финансовый отчет. Раньше я не понимал, что большинство людей не думают на языке подобного рода фотоснимков.

"Ковер-самолет"

— Ты перевыполняешь план, — заметил богатый папа, — план по обогащению. У меня есть термин для обозначения отчета о доходах и баланса — двух основных отчетов, составляющих финансовый отчет — "ковер-самолет".

— Почему "ковер-самолет"? — спросил я.

— Потому, что они, как по волшебству, уносят тебя за кулисы любого бизнеса, любого объекта недвижимости, любой страны мира. Это очень похоже на то, когда берешь маску для подводного плавания и смотришь в нее под водой. Маска, символизирующая финансовый отчет, позволяет четко видеть все, что происходит под водой. А еще финансовый отчет можно сравнить с рентгеновским зрением супермена. Вместо того чтобы пытаться перепрыгнуть через небоскреб, финансово грамотный человек может видеть через его бетонные стены. Еще я называю эти документы «ковром-самолетом» потому, что они дают тебе свободу видеть и делать огромное количество вещей во многих частях света, не вставая из-за своего письменного стола. Ты можешь инвестировать во многих частях мира или в собственном дворике, с гораздо большим знанием и видением. Повышение моей финансовой грамотности в конечном счете снижает разного рода риск и повышает отдачу от моих инвестиций. Финансовый отчет позволяет мне видеть то, что не в состоянии увидеть средний инвестор. Он также обеспечивает мне контроль над моими собственными финансами и позволяет идти в жизни туда, куда я хочу. Контроль над финансовыми отчетами также позволяет мне управлять сразу многими бизнесами, не находясь при этом в них физически. По-настоящему разбираться в финансовых отчетах — вот один из ключей, необходимых человеку из квадранта С для того, чтобы переместиться в квадрант Б. И поэтому я называю отчет о доходах и баланс "ковром-самолетом".

Тест на ментальную установку

Если мы хотим купить подержанную машину, то, скорее всего, захотим, чтобы ее посмотрел механик с использованием электронной системы диагностики, перед тем как решим, стоит ли она той цены, которую за нее просят. Если мы хотим купить дом, то попросим инженера-строителя пройтись по списку и проверить такие вещи, как состояние фундамента, сантехники, электрооборудования, крыши и т. п., перед тем как его купить. Если мы собираемся жениться, то, скорее всего, захотим узнать, что на самом деле скрывается за хорошеньким личиком, перед тем как решиться провести с его обладательницей всю свою жизнь.

Но когда дело доходит до инвестирования, большинство инвесторов не читают финансовых отчетов компании, в которую они инвестируют. Большинство инвесторов предпочитают инвестировать, следуя "ценным указаниям", низкой цене или цене, в зависимости от направления рынка. Большинство людей ежегодно проводят техосмотр своей машины, сами проходят ежегодный медосмотр, но при этом большинство не проводят анализа своих финансовых отчетов на предмет ошибок или потенциальных проблем в будущем. Причина в том, что большинство людей оканчивают школу, так и не поняв важности финансового отчета, а уж тем более — не научившись управлять им. Неудивительно, почему так много людей говорят, что инвестирование рискованно. Инвестирование не рискованно. Рискованно быть финансово неграмотным.

Как увидеть инвестиционные возможности

Если вы планируете стать богатым за счет инвестирования, необходимым минимальным требованием, по моему мнению, является хорошее практическое знание финансовой отчетности. Это не только повысит ваш фактор надежности, но также позволит вам сделать намного больше денег за более короткий промежуток времени. Причина, по которой я это говорю, заключается в том, что способность читать финансовый отчет позволит вам увидеть инвестиционные возможности, которые средний инвестор пропускает. Он смотрит преимущественно на цену как возможность купить или продать. Искушенный же инвестор натренировал свой разум на то, чтобы видеть, помимо цены, и другие возможности. Он знает, что большинство лучших инвестиционных возможностей невидимы нетренированному глазу.

Богатый папа учил меня, что большую часть денег ты, как инвестор, делаешь за счет того, что являешься финансово грамотным, а также за счет знания внутренних сильных и слабых сторон инвестиции. Он говорил: "Лучшие инвестиционные возможности находятся там, где есть понимание бухгалтерского учета, налогового законодательства, законодательства в области бизнеса и корпоративного права. И именно в этих невидимых сферах настоящие инвесторы выбирают себе крупнейшие инвестиционные сделки. Вот почему я называю отчет о доходах и баланс «ковром-самолетом»".

Итак, вот вопрос на ментальную установку:

Если вы планируете стать богатым за счет инвестирования и инвестировать в то, во что инвестируют богатые, то намерены ли вы вести регулярно обновляемый личный финансовый отчет и регулярно тренироваться в чтении других финансовых отчетов?

Да___Нет___

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 1 Деньги сами по себе богатства не приносят Что нужно для того, чтобы подняться до уровня финансовой грамотности

Глава 1 Деньги сами по себе богатства не приносят Что нужно для того, чтобы подняться до уровня финансовой грамотности Заголовок гласил: «Бывшая жена Эдди Мёрфи – банкрот!» Далее в статье, опубликованной в 2010 году, говорилось, что Николь Мёрфи развелась с Эдди Мёрфи в 2006

Глава 3 Урок инвестора № 1: ВЫБОР

Глава 3 Урок инвестора № 1: ВЫБОР Так начались уроки богатого папы по инвестированию. "Когда дело касается денег и инвестирования, у людей могут быть три фундаментальные причины для инвестирования. Вот они:1) обрести защищенность;2) обрести комфорт;3) стать

Глава 4 Урок инвестора № 2: КАКИМ ВЫ ВИДИТЕ МИР?

Глава 4 Урок инвестора № 2: КАКИМ ВЫ ВИДИТЕ МИР? Одно из самых разительных отличий между моим богатым и бедным папами состояло в том, как они видели мир. Мой бедный папа всегда видел мир, в котором не хватает денег. Эта точка зрения находила отражение в его фразах типа:

Глава 5 Урок инвестора № 3: ПОЧЕМУ ИНВЕСТИРОВАНИЕ КАЖЕТСЯ СЛОЖНЫМ

Глава 5 Урок инвестора № 3: ПОЧЕМУ ИНВЕСТИРОВАНИЕ КАЖЕТСЯ СЛОЖНЫМ Как-то раз я сидел в кабинете богатого папы, пока он разговаривал по телефону. Он произносил фразы вроде: "Так сегодня ты играешь на повышение?", или "Если прайм[8] упадет, что будешь делать со спредом?[9]", или

Глава 6 Урок инвестора № 4: ИНВЕСТИРОВАНИЕ — ЭТО ПЛАН, А НЕ ОБЪЕКТ ИЛИ ПРОЦЕДУРА

Глава 6 Урок инвестора № 4: ИНВЕСТИРОВАНИЕ — ЭТО ПЛАН, А НЕ ОБЪЕКТ ИЛИ ПРОЦЕДУРА Мне часто задают вопросы типа: "У меня есть 10 тысяч долларов, чтобы инвестировать. Во что вы мне посоветуете их вложить?"Мой стандартный ответ на них: "А у вас есть план?" Пару месяцев назад я

Глава 7 Урок инвестора № 5: ВЫ ПЛАНИРУЕТЕ СТАТЬ БОГАТЫМ ИЛИ БЕДНЫМ?

Глава 7 Урок инвестора № 5: ВЫ ПЛАНИРУЕТЕ СТАТЬ БОГАТЫМ ИЛИ БЕДНЫМ? — Большинство людей планируют стать бедными, — сказал богатый папа.— Что? — изумленно переспросил я. — Почему вы так говорите? Как вы можете так говорить?— Я просто прислушиваюсь к тому, что говорят

Глава 10 Урок инвестора № 8: КЕМ ВЫ ХОТИТЕ СТАТЬ, КОГДА ВЫРАСТЕТЕ?

Глава 10 Урок инвестора № 8: КЕМ ВЫ ХОТИТЕ СТАТЬ, КОГДА ВЫРАСТЕТЕ? В первом уроке инвестора, который касался важности выбора, приводились три базовые финансовые системы ценностей:1. Обрести защищенность.2. Обрести комфорт.3. Стать богатым.Это очень важный личный выбор, и к

Глава 11 Урок инвестора № 9: У КАЖДОГО ПЛАНА ЕСТЬ СВОЯ ЦЕНА

Глава 11 Урок инвестора № 9: У КАЖДОГО ПЛАНА ЕСТЬ СВОЯ ЦЕНА — Так в чем же разница между планом, как стать богатым, и двумя другими базовыми ценностями? — спросил я.Богатый папа взял свой желтый блокнот и написал следующие слова:1. Защищенность.2. Комфорт.3. Богатство.— Ты

Глава 12 Урок инвестора № 10; ПОЧЕМУ ИНВЕСТИРОВАТЬ НЕ РИСКОВАННО

Глава 12 Урок инвестора № 10; ПОЧЕМУ ИНВЕСТИРОВАТЬ НЕ РИСКОВАННО Люди говорят: "Инвестировать рискованно", по следующим трем причинам:1. Они не прошли обучения инвестированию. Если вы читали "Квадрант денежного потока" — продолжение книги "Богатый папа, бедный папа", — то

Глава 14 Урок инвестора № 12: ОСНОВНЫЕ ПРАВИЛА ИНВЕСТИРОВАНИЯ

Глава 14 Урок инвестора № 12: ОСНОВНЫЕ ПРАВИЛА ИНВЕСТИРОВАНИЯ Помню, как-то я был в отчаянии от того, как складывалась моя жизнь в финансовом плане. У меня оставалось примерно три месяца до того, как я должен был оставить военную службу и окунуться в гражданский мир. Я

Глава 16 Урок инвестора № 14 ПРОСТО О ФИНАНСОВОЙ ГРАМОТНОСТИ

Глава 16 Урок инвестора № 14 ПРОСТО О ФИНАНСОВОЙ ГРАМОТНОСТИ "Твой отец постоянно испытывает финансовые трудности потому, что он грамотен в словах, но неграмотен в финансах, — часто говорил мне богатый папа. — Если бы он уделил немного времени тому, чтобы научиться

Глава 17 Урок инвестора № 15: ВОЛШЕБНАЯ СИЛА ОШИБОК

Глава 17 Урок инвестора № 15: ВОЛШЕБНАЯ СИЛА ОШИБОК Мой настоящий папа вышел из академической среды, где считается, что ошибки — это плохо и их следует избегать. В мире образования бытует мнение, что чем больше ошибок совершает человек, тем ниже его интеллектуальный

Глава 18 Урок инвестора № 16: СКОЛЬКО СТОИТ СТАТЬ БОГАТЫМ?

Глава 18 Урок инвестора № 16: СКОЛЬКО СТОИТ СТАТЬ БОГАТЫМ? Богатый папа говорил мне, что существует много способов стать богатым, но у каждого из них своя цена:1. Можно стать богатым, вступив в брак с кем-то из-за его денег. И все мы знаем, какова эта цена. Богатый папа морщился

7.2. Снижение риска инвестиций

7.2. Снижение риска инвестиций Слово «диверсификация» существует не только для разработки дикции. Его придумали, чтобы хоть иногда применять. Г. Эрдман, российский журналист Диверсификация. Страх рисков – эмоциональная реакция на восприятие шансов получить прибыль и