Глава 39. ВЫСШИЙ ИНВЕСТОР

Глава 39. ВЫСШИЙ ИНВЕСТОР

Итак, остается вопрос, как человек вроде Билла Гейтса становится богатейшим бизнесменом мира в свои тридцать с небольшим лет? Или как Уоррен Баффет стал самым богатым инвестором в Америке? Оба вышли из семей среднего класса, так что им не принесли ни деньги, ни успех на тарелочке с голубой каемочкой. И, несмотря ни на что, без богатой семьи за спиной, они вознеслись на вершины богатства за каких-то несколько лет. Как? Так же, как это делали другие сверхбогатые люди в прошлом и будут делать в будущем. Они стали высшими инвесторами, создав актив, который стоит миллиарды долларов.

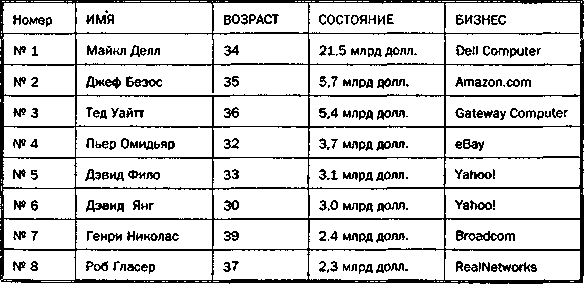

В журнале «Fortune» от 27 сентября 1999 года передовая статья озаглавлена "Молодые и богатые: 40 самых богатых американцев моложе 40 лет". Вот некоторые из этих молодых миллиардеров:

Как вы можете заметить, 10 самых богатых людей моложе 40 лет — владельцы компьютерных или Интернет-компаний. Но в этом списке встречаются и представители других видов деятельности:

Я нахожу интересным тот факт, что богатые люди не из Интернета относятся к таким видам деятельности, как приготовление пиццы, рэп-музыка и спорт. Все остальные — из области компьютеров или Интернета.

Билл Гейтс и Уоррен Баффет не вошли в список, потому что на тот момент им уже перевалило за 40. В 1999 году Биллу Гейтсу было 43 года, и он владел 85 миллиардами долларов. Уоррену Баффету было 69 лет, и он владел 31 миллиардом долларов, по данным журнала "Forbes".

Они добились этого старым добрым способом

Так как же большинство этих людей вступили в ряды сверхбогатых в таком раннем возрасте? Они сделали это старым добрым способом — тем же самым, с помощью которого в свое время стали сверхбогатыми Рокфеллер, Карнеги и Форд и с помощью которого это будут делать завтрашние сверхбогатые люди мира. Они строили компании и продавали их акции широкой общественности. Они упорно работали ради того, чтобы стать продающими, а не покупающими акционерами. Можно сказать, что, став продающими акционерами, они печатали себе деньги — совершенно законно. Они создавали ценные бизнесы, а потом продавали долю собственности в них другим — покупающим акционерам.

В книге "Богатый папа, бедный папа" я писал, как в возрасте 9 лет я начал делать собственные деньги, плавя свинцовые тюбики от зубной пасты и отливая фальшивые монетки в гипсовых формочках. Тогда мой бедный папа объяснил мне, что означает слово «фальшивомонетчик». Так мой первый бизнес открылся и закрылся в один и тот же день.

Мой богатый папа, с другой стороны, сказал мне, что я был не так уж далек от главной формулы богатства: печатать или изобретать свои собственные деньги — законным путем. Иначе говоря, зачем трудиться ради денег, если можно печатать свои собственные? В книге "Богатый папа, бедный папа" пятый урок называется "Богатые сами изобретают свои деньги". Богатый папа учил меня изобретать свои собственные деньги посредством недвижимости или малых компаний. Этот технический навык относится к области инвесторов изнутри и высших инвесторов.

Каким образом 10 % людей владеют 90 % акций

Одна из причин, почему самые богатые 10 % населения владеют 90 % всех акций, о чем писал журнал "The Wall Street Journal", заключается в том, что эти богатейшие 10 % включают высших инвесторов — людей, которые и создали эти самые акции. Другая причина состоит в том, что только эти 10 % имеют право (в соответствии с правилами КЦББ) инвестировать в компании на ранней стадии, до того, как их акции становятся доступными широкой общественности через IPO. В эту элитную группу входят основатели компаний (акционеры-учредители), друзья основателей и избранные инвесторы. Именно эти люди становятся все богаче и богаче, в то время как остальная часть населения трудится в поте лица, чтобы свести концы с концами, инвестируя те несчастные несколько долларов, которые смогли отложить, в качестве покупающих акционеров, если эти доллары вообще у них есть.

Последняя вершина

К 1994 году я мог сказать, что успешно выполнил большую часть плана, который мы с моим богатым папой составили в 1974 году. Я достаточно уверенно мог контролировать большинство компонентов треугольника Б—И, научился разбираться в законах, чтобы разговаривать с юристом и (или) бухгалтером. Я также знал разницу между формами организации бизнеса (S- и С-корпорациями, КОО, ТОО, полными товариществами) и когда какую из них следует использовать. Я довольно уверенно мог покупать и управляться с инвестициями в недвижимость. К 1994 году наши расходы были под контролем и, где только возможно, они осуществлялись как расходы бизнеса до уплаты налогов. Наш обычный подоходный налог был небольшим просто потому, что у нас не было работы в обычном смысле слова. Большая часть наших доходов имела форму пассивного и немного — портфельного дохода в основном от инвестиционных фондов. Еще какая-то часть дохода, поступала от инвестиций в бизнес других людей.

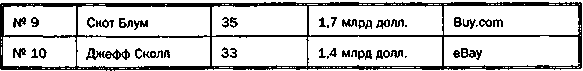

Но в один прекрасный день, когда я изучал свой тетраэдр, мне вдруг стало совершенно очевидно, что одна из его вершин была явно слабой — она относилась к бумажным активам.

Мой тетраэдр выглядел так:

В 1994 году я был доволен моими успехами. Мы с Ким были финансово свободными и могли себе позволить не работать всю оставшуюся жизнь, оградив себя от финансовых невзгод Однако было очевидно, что одна из вершин моего тетраэдра была слабее других. Моя финансовая империя выглядела несбалансированной.

Я устроил себе отдых в горах с 1994 по 1995 годы, в течение которого много размышлял об усилении этой последней вершины — бумажных активов. Я должен был решить, действительно ли я хочу проделать всю работу, необходимую для ее усиления. В финансовом плане у меня было все в порядке, и, по моим представлениям, я не особенно не нуждался в бумажных активах, чтобы быть финансово обеспеченным. Я чувствовал себя хорошо с тем, что уже имел, и мог становиться все богаче и богаче и без бумажных активов.

После года раздумий и колебаний я решил, что вершина бумажных активов в моем тетраэдре нуждается в усилении. Если бы я не сделал этого, то изменил бы самому себе. Эта мысль не давала мне покоя.

Я также должен был решить, хочу ли я инвестировать извне, как это делает большинство людей, когда речь идет о покупке акций компаний. Другими словами, я должен был решить, хочу ли я быть покупающим акционером и инвестировать извне, или же я хочу научиться инвестировать изнутри. В обоих случаях мне предстояло многому научиться, приобрести новый опыт, почти что начинать все с начала.

Попасть внутрь сделки с недвижимостью или малого бизнеса сравнительно легко. Именно поэтому я рекомендую тем, кто имеет серьезные намерения набраться опыта в овладении десятью рычагами управления инвестора, начать с небольших сделок в инвестиции этого типа. Но попасть внутрь компании до того, как она выйдет на открытый фондовый рынок, участвуя в распределении акций до IPO, — это совсем другое дело. Обычно право быть приглашенным инвестировать в компанию до ее открытого акционирования предоставляется лишь малой группе людей, так называемой элите, а я к ней не принадлежал, поскольку был еще недостаточно богат и не настолько сильно привык к своим деньгам. Кроме того, я происходил не из «правильной» семьи и не из «правильного» университета. У меня красная кровь, а не голубая; у меня не белая кожа; и в Гарварде нет никаких сведений о том, что я когда-либо подавал заявление в это престижное учебное заведение. Я должен был научиться тому, как войти в элиту, которую приглашают инвестировать в лучшие компании до того, как они выйдут на открытый фондовый рынок.

На какое-то мгновение я почувствовал жалость к самому себе, мною овладели чувства самоуничижения, неуверенности в себе и обиды на свою судьбу. Богатого папы уже не было, и мне не к кому было обратиться за советом. Когда отчаяние прошло, я вдруг вспомнил, что мы живем в свободной стране. Если Билл Гейтс может бросить колледж, создать компанию и предложить ее людям, то почему я не могу этого сделать? Разве мы не можем быть такими богатыми или такими бедными, как хотим? Не потому ли бароны в 1215 году вынудили короля Джона подписать Великую хартию вольностей? Итак, в конце 1994 года я решил, что раз никто не приглашает меня в элитарный клуб, я сам его найду и попрошу, чтобы меня пригласили в него вступить, или же создам свой собственный клуб. Проблема заключалась в том, что я не знал, с чего начать, особенно находясь в Финиксе, штат Аризона, — за две тысячи миль от Уолл-стрит.

В день встречи нового, 1995, года, я и мой лучший друг Лэрри Кларк взобрались на вершину горы неподалеку от нашего дома. По нашей старой новогодней традиции мы обсуждали прошедший год, строили планы на будущий и записывали цели, которых должны были достичь. Так мы провели почти три часа на скалистой вершине, обсуждая нашу жизнь, прошедший год, наши надежды, мечты и цели на будущее. Лэрри и я были лучшими друзьями уже 25 лет (мы вместе начинали в компании «Xerox» в Гонолулу в 1974 году). Теперь он был моим самым близким другом, потому что на данном этапе у меня было с ним больше общего, чем с Майком. Майк к тому времени был уже очень богат, а Лэрри и я только начинали, не имея ничего, кроме сильного желания стать очень богатыми.

Мы с Лэрри много лет были партнерами — начинали совместно ряд предприятий. Многие из них потерпели крах еще на бумаге. Когда мы с ним вспоминаем о некоторых из этих предприятий, то смеемся над своей наивностью. И все же некоторые из них шли очень даже неплохо. Мы вместе начинали бизнес по производству изделий на «липучках» в 1977 году и подняли его на мировой уровень. Мы стали лучшими друзьями, вместе создавая бизнес, и остаемся ими и по сей день. Когда наш бизнес с застежками на «липучках» потерпел неудачу в 1979 году, Лэрри вернулся в Аризону и начал делать себе имя и состояние в строительном бизнесе. В 1995 году журнал "Inc." назвал его бизнес самым быстрорастущим в области жилищного строительства Америки, и он стал одним из членов престижного списка быстрорастущих предпринимателей. В 1991 году мы с Ким переехали в Финикс из-за погоды и гольфа, но еще в большей степени — ради недвижимости стоимостью в миллионы долларов, которую федеральное правительство отдавало за бесценок. Сегодня мы с Ким живем по соседству с Лэрри и его женой Лизой.

Этим ясным днем в канун 1995 года я показал Лэрри нарисованный мною тетраэдр и рассказал о необходимости усилить вершину бумажных активов. Я поделился с ним своим желанием инвестировать в компанию до ее выхода на фондовый рынок, а может, даже создать собственную компанию и самому вывести ее на открытый фондовый рынок. Когда я закончил свои объяснения, Лэрри сказал лишь "Удачи тебе". Мы закончили день, записав наши цели на небольших карточках, и пожали друг другу руки. Мы записали наши цели, потому что богатый папа всегда говорил: "Цели должны быть ясными, простыми и записанными на бумаге. Если они не записаны на бумаге и их каждый день пересматриваешь — это не цели. Это пожелания". Сидя на холодной вершине, мы обсудили цель Лэрри продать свой бизнес и уйти на отдых. В конце его объяснений я пожал ему руку, сказал: "Удачи тебе", и мы начали спускаться с горы.

Периодически я брал эту небольшую карточку и читал, что на ней написано. Моя цель была проста: "инвестировать в компанию до ее открытого акционирования и приобрести 100 тысяч акций по цене менее 1 доллара за акцию". 1995 год подошел к концу, но ничего так и не произошло. Я не достиг своей цели.

Ровно через год, уже в канун 1996 года, мы с Лэрри вновь сидели на той же горной вершине и обсуждали результаты года. Компания Лэрри вот-вот должна была быть продана, но этого еще не произошло. Так что мы не достигли наших целей на 1995 год. Лэрри был близок к достижению цели, а я — очень далек. Он спросил, не хочу ли я отказаться от своей цели и выбрать что-нибудь другое. Когда мы стали обсуждать мою цель, я начал понимать, что хотя я и записал ее, но не верил в то, что это для меня возможно. В душе я по-настоящему не верил, что был достаточно умен, квалифицирован или что кто-то хотел, чтобы я вошел" в элиту. Чем больше мы говорили о моей цели, тем больше я злился на себя за сомнения и низкую самооценку. "В конце концов, — сказал Лэрри. — Ты уже сделал свой взнос. Ты знаешь, как создавать преуспевающую частную компанию и управлять ею. Почему ты не можешь стать ценным приобретением для команды, которая выводит компанию на фондовый рынок?" Переписав наши цели и пожав друг другу руки, мы стали спускаться вниз. Я шел очень расстроенный и полный сомнений, потому что теперь хотел достичь своей цели еще больше. Но во мне теперь было больше решимости воплотить свою цель в реальность.

Прошло шесть месяцев, но ничего не изменилось. По утрам я читал свою цель, а затем шел заниматься повседневными делами, которые в то время заключались в создании игры "Денежный поток". В один прекрасный день ко мне в дверь постучалась моя соседка Мэри и сказала: "У меня есть друг, с которым, мне кажется, ты должен встретиться". Я спросил ее почему. Она ответила: "Не знаю. Просто мне кажется, что вы найдете общий язык. Он инвестор, как и ты". Я доверял мнению Мэри, поэтому согласился как-нибудь пообедать с ним.

Недели через две я договорился пообедать с ее другом в гольф-клубе в Скоттсдэйле, штат Аризона. Питер был высоким представительным мужчиной возраста моего отца, если бы тот был жив. За обедом я узнал, что Питер провел большую часть своей взрослой жизни на Уолл-стрит, где у него была своя брокерская фирма, время от времени создавая компании и выводя их на фондовый рынок. У него были собственные компании, акции которых котируются на Американской бирже, Канадской бирже, в торговой системе «NASDAQ», а также на большом табло Нью-Йоркской фондовой биржи. Он не только сам создавал активы, но и инвестировал "с другой стороны медали" на открытых фондовых рынках. Я знал, что он может ввести меня в мир, куда могут заглянуть лишь очень немногие инвесторы. Он мог провести меня в «Зазеркалье», за кулисы, расширив мое понимание самого мощного рынка капитала в мире.

Оставив работу, они с женой переехали в Аризону и теперь живут относительно уединенно в собственном имении в пустыне, вдали от суеты и шума бурно растущего города Скоттсдэйл. Когда Питер сказал мне, что за свою карьеру он участвовал в открытом акционировании почти 100 компаний, я понял, почему обедаю с ним.

Не желая показывать своей увлеченности и слишком сильно давить, я изо всех сил старался контролировать себя. Питер — человек очень сдержанный и уделяет свое время лишь очень немногим людям. (Именно поэтому я использую имя Питер вместо его настоящего имени. Он по-прежнему предпочитает анонимность.) Обед прошел в приятной атмосфере, но я так и не завел разговор о том, что мне так хотелось обсудить. Как я уже сказал, я не хотел выглядеть чересчур нетерпеливым и наивным.

В течение двух месяцев я пытался предложить встретиться еще раз. Но всякий раз, будучи джентльменом, Питер вежливо отвечал «нет» или уклонялся назначать конкретное время встречи. Наконец он ответил «да» и объяснил мне, как доехать до его дома, расположенного далеко в пустыне. Мы назначили дату, и я начал репетировать то, что собирался сказать.

И вот, после недели ожидания, я ехал на машине к его дому. Первой меня приветствовала надпись "Осторожно! Злая собака". Мое сердце бешено колотилось, пока я ехал вдоль по длинной дорожке, ведущей к дому. В конце я увидел огромный черный бугор прямо посредине дорожки. Это была собака, которой мне следовало остерегаться, и, надо признаться, очень большая собака. Я припарковал машину прямо напротив нее, потому что собака так и не сдвинулась с места. Мой мини-грузовик и парадную дверь дома разделяли примерно двадцать футов, а собака находилась посредине. Я начал медленно открывать дверцу своего мини-грузовика, когда вдруг понял, что пес спит глубоким сном. Я тихонько выбрался из кабины, но, как только моя нога коснулась земли, собака вдруг ожила. Огромный пес встал во весь рост. Он смотрел на меня, а я — на него. Мое сердце забилось еще сильнее, и я уже приготовился залезть обратно в кабину, как неожиданно пес начал вилять обрубком хвоста и пошел мне навстречу, чтобы поприветствовать меня. Пять минут я играл с этим огромным черным сторожевым псом, а он тщательно облизывал мне лицо.

Когда речь идет о бизнесе, у меня и моей жены Ким есть правило: "Никогда не имей дел с домашними животными, которым не доверяешь". В результате многолетнего опыта мы пришли к выводу, что люди и их домашние животные очень похожи. Однажды мы заключали сделку по недвижимости с одной супружеской парой, у которой было много домашних животных. Он любил маленьких собачек, которых еще называют «мопсы», а она любила разноцветных экзотических птиц. Когда мы с Ким пришли к ним в дом, их маленькие симпатичные собачки и птички сперва показались нам дружелюбными, но, когда мы подошли к ним поближе, они оказались ужасно злобными. Как только мы пытались приблизиться к ним, собаки начинали огрызаться, громко и яростно лаять, а птицы — пронзительно кричать. Через неделю после заключения сделки мы с Ким выяснили, что хозяева оказались в точности такими же, как их домашние животные, — милыми снаружи, но злобными внутри. Нас сильно «укусило» то, что было написано в контракте мелким шрифтом. Даже наш юрист пропустил один коварный укус. С инвестицией тогда все закончилось благополучно, но с тех пор мы с Ким выработали новую тактику: если у нас есть сомнения по поводу тех, с кем мы ведем дела, и у них имеются домашние животные, мы должны постараться увидеть этих животных. Люди обладают способностью представать в приятном обличье и с милой улыбкой говорить совсем не то, что думают, но их домашние животные не лгут. За многие годы мы убедились, что этот простой метод весьма точен. Мы поняли: что у человека внутри, то у его домашних животных снаружи. Поэтому моя встреча с Питером обещала быть успешной. К тому же, этого огромного черного пса звали Конфетка.

Поначалу встреча с Питером складывалась не совсем так, как мне бы хотелось. Я спросил его, можно ли мне пойти к нему в «подмастерья», чтобы научиться инвестировать изнутри. Я сказал, что буду работать бесплатно, если он научит меня тому, что знает сам о процессе вывода компании на фондовый рынок. Я объяснил ему, что свободен в финансовом отношении и мне не нужны деньги, чтобы работать с ним. В течение часа Питер был настроен скептически. Мы все время возвращались к ценности его времени и выяснению того, способен ли я к быстрому обучению и готов ли идти до конца. Он опасался, что я могу все бросить, как только пойму, насколько это трудно, — ведь моя подготовка была слабой в том, что касалось финансов и рынков капитала, таких как Уолл-стрит. Он сказал:

— Никто еще не обращался ко мне с предложением работать бесплатно только ради того, чтобы у меня учиться. Если люди и просили меня о чем-то, то разве что дать работу или денег взаймы.

Я уверил его, что все, что мне надо, — это возможность работать с ним и учиться у него. Я рассказал ему про то, как богатый папа вел меня многие годы и как я работал на него бесплатно. Наконец он спросил меня:

— Насколько сильно вы хотите научиться этому бизнесу? Я посмотрел ему прямо в глаза и сказал:

— Я хочу научиться этому очень сильно.

— Хорошо, — сказал он. — В настоящий момент я изучаю один обанкротившийся золотой прииск, расположенный в Андах в Перу. Если вы действительно хотите учиться у меня, тогда слетайте в этот четверг в Лиму, исследуйте прииск вместе с моей командой, встретьтесь с руководством банка, узнайте, сколько они хотят за него, возвращайтесь обратно и составьте для меня отчет о своих выводах. Да, кстати, вся поездка за ваш счет.

Я был ошарашен.

— Лететь в Перу в этот четверг? — переспросил я. Питер заулыбался.

— Ну что, вы все еще хотите войти в мою команду и научиться искусству открытого акционирования компаний?

Меня прошиб холодный пот. Я знал, что это испытание моей искренности. Был вторник, и у меня уже были назначены встречи на этот четверг. Питер сидел и терпеливо ждал, пока я обдумывал варианты. Наконец тихо, очень приятным тоном, с улыбкой, он спросил:

— Так что, по-прежнему хотите учиться моему бизнесу?

Я знал, что это решающий момент. Знал, что надо либо решаться, либо отказываться. Я испытывал сам себя. Мой выбор не имел отношения к Питеру. Он касался следующего этапа моего развития как личности. В такие минуты, как эта, я повторяю про себя отрывки из поэмы, которая помогает мне. Это поэма В. Н. Мюррея под названием "Посвятив себя". Он написал ее, когда собирался в экспедицию на Гималаи. Я прикрепил ее к своему холодильнику и читаю всегда, когда ищу что-то, что вдохновило бы меня продолжать дело, когда все во мне говорит "стой!".

Именно одна из строк этой поэмы — "Тогда и Провидение вступает в дело" — в течение многих лет помогала мне сделать шаг вперед, когда все во мне восставало против этого. Толковый словарь Вебстера определяет «провидение» как "Божий промысел или Божья забота. Бога же следует понимать как силу, укрепляющую человека и управляющую его судьбой". Сейчас я не намерен читать проповедь или утверждать, что Бог на моей стороне. Я хочу сказать лишь то, что всегда, когда я подхожу к границам своего мира или когда намереваюсь сделать шаг в неизведанное, все, что у меня есть в такие минуты, — это моя вера в существование силы намного большей, чем я сам. Именно в такие минуты — минуты, когда я знаю, что должен ступить за край, — я делаю глубокий вдох и иду. Это можно было бы назвать прыжком с верой. Я называю это испытанием своей веры в силу, намного большую, чем я. Я считаю, что именно этим первым шагам я обязан тем, как складывалась моя жизнь. Поначалу результаты не всегда были такими, какими я хотел их видеть, но, по большому счету, моя жизнь всегда при этом изменялась к лучшему. Эта поэма всегда оказывала мне неоценимую помощь в трудные моменты.

Заканчивается поэма словами: "В решительности — гений, сила, волшебство".

Когда эти строки пронеслись в моей голове, я поднял глаза и сказал:

— Я буду в Перу в эти выходные.

Питер улыбнулся спокойной широкой улыбкой:

— Вот вам список людей, с которыми вы должны встретиться, и где с ними встретиться. Позвоните, когда вернетесь.

Это не рекомендация

Это определенно не тот путь, который я бы рекомендовал всем, кто хочет научиться выводить компании на фондовый рынок. Есть более умные и простые пути. Но это был тот путь, который открылся передо мной. Поэтому я лишь откровенно описываю вам процесс, через который прошел, чтобы достичь своей цели. По моему мнению, каждый человек должен быть честен по отношению к своим умственным и эмоциональным достоинствам и недостаткам. Я просто излагаю процесс, через который прошел после того, как узнал, каким будет следующее направление в моей жизни. Причем в эмоциональном плане это было намного труднее, чем в умственном, как это обычно и бывает в случае значительных изменений в жизни.

Богатый папа часто говорил: "Сущность человека — это граница между верой и уверенностью". И рисовал диаграмму, которая выглядела так:

После чего говорил: "Границы реальной сущности человека часто остаются неизменными до того момента, когда он оставляет позади то, в чем чувствует себя уверенно, и слепо идет вперед с верой. Очень многие не становятся богатыми потому, что ограничены своей уверенностью, а не безграничностью веры".

Итак, в четверг летом 1996 года я был на пути в Анды, чтобы произвести инспекцию золотых приисков, разрабатывать которые начали еще инки, а затем продолжили испанцы. Я делал решительный шаг в мир, о котором ничего не знал. И именно благодаря этому шагу целый новый мир инвестирования открылся передо мной. С того момента, как я решился сделать его, моя жизнь стала другой. Изменилось мое реальное представление в отношении того, что возможно в финансовом плане и как человек может стать богатым. И чем дальше я работаю с Питером и его командой, тем дальше раздвигаются границы богатства.

Сегодня, продолжая расширять свои границы, я слышу слова своего богатого папы: "Человек ограничен лишь собственным реальным представлением о том, что возможно в финансовом отношении. Ничего не изменится, пока не изменится реальная сущность этого человека. А его финансовая реальная сущность не изменится до тех пор, пока он не захочет, поборов страхи и сомнения, выйти за им же определенные границы".

Питер сдержал слово

Вернувшись из поездки, я пришел с докладом к Питеру. Прииск был отличный, подтвердилось наличие там предполагаемых золотых жил, но имелись и финансовые проблемы, к тому же, он требовал больших изменений в плане организации работ. Я не рекомендовал приобретать его, потому что там имелись серьезные социальные и экологические проблемы, решение которых вылилось бы в миллионы. Чтобы заставить прииск работать эффективно, любой новый хозяин должен будет сократить рабочую силу, по меньшей мере, на 40 %. Это разрушит экономику города. Я сказал Питеру: "Много веков эти люди жили там на высоте около 5 тысяч метров над уровнем моря. Многие поколения их предков похоронены там. Я не думаю, что с нашей стороны было бы разумно стать теми, кто вынудит их покинуть землю предков и отправиться в поисках работы в города у подножия горы. Тогда у нас возникнет больше проблем, чем мы будем в состоянии решить".

Питер согласился с моими заключениями и, что более важно, согласился учить меня. Вскоре мы уже искали прииски и нефтяные месторождения в других частях света. Так началась новая глава в моем образовательном процессе.

С лета 1996 по осень 1997 года я работал «подмастерьем» у Питера. Он занимался развитием своей компании, назовем ее "EZ Energy Corporation", которая вот-вот должна была быть зарегистрирована на фондовой бирже в Альберте, Канада, когда я пришел к ним. Я влился в команду слишком поздно, поэтому не мог получить акции, распределяемые до IPO по цене "для своих". Было бы не совсем хорошо, если бы я стал инвестировать вместе с основателями, поскольку был еще новичком и человеком непроверенным. И все же я смог приобрести внушительный пакет акций по цене IPO по 0,5 канадского доллара за акцию.

После того как мы наткнулись на нефть в Колумбии и нашли то, что может оказаться крупным нефтяным и газовым месторождением в Португалии, акции "EZ Energy Corporation" продаются по цене от 2 до 2,35 канадского доллара за акцию. Если находка в Португалии окажется такой внушительной, как показывают анализы, цена за акцию может подняться до 5 канадских долларов где-то к 2000 году. Если, а это обоснованное «если», месторождение в Португалии окажется таким большим, как мы надеемся, тогда цена за акцию "EZ Energy Corporation" может подскочить от 15 до 25 канадских долларов в следующие два-три года. Это плюсы. Однако, имея дело с подобного рода акциями малых компаний, всегда есть и минусы. Акции могут также упасть до нуля в течение следующих двух-трех лет. Многое может случиться, когда компания находится на этой стадии развития.

Хотя "EZ Energy Corporation" и является малой компанией, на сегодняшний день прирост стоимости для тех, кого Питер называет "инвесторами начального капитала", был достаточно хорошим. Если дела пойдут так, как мы надеемся, они сделают большие деньги. Инвесторы начального капитала (аккредитованные инвесторы, участвовавшие до IPO) вложили 25 тысяч долларов США в 100 тысяч акций (25 центов за акцию). Они инвестировали эти деньги в репутацию Питера, силу совета директоров и квалификацию геологической команды. На момент частной подписки и даже на момент публичного предложения не было гарантий или какой-то стоимости, в которые можно было бы инвестировать. Другими словами, в начале эта инвестиция характеризовалась таким ц/д, где было одно только «ц» (цена) и никакого «д» (доход). Поэтому сначала она была предложена только друзьям Питера и его узкому кругу инвесторов.

На этой стадии инвестиционного цикла инвесторы вкладывают в людей, составляющих команду. Люди — в гораздо большей степени, чем продукт, будь то нефть, золото, продукт Интернета или еще какая-нибудь штуковина, — значительно важнее, чем любая другая часть уравнения. Золотое правило "Деньги следуют за управлением" на этой стадии развития компании исключительно важно.

Управление "EZ Energy Corporation" осуществляется на очень высоком уровне. Но вместо того, чтобы углубляться в амбиции, надежды и мечты этой компании, думаю, будет полезнее привести вам факты.

Учредители компании вкладывают свое время и знания в обмен на акции компании. Другими словами, большинство основателей работают бесплатно, инвестируя свое время и знания. Стоимость их акций на момент выпуска весьма невелика, поэтому у них нет заработанного дохода или он совсем небольшой. Они работают без зарплаты, рассчитывая увеличить стоимость своих акций, которые будут генерировать для них портфельный, а не заработанный доход. Лишь немногим из учредителей за их услуги платят небольшие оклады. Они работают ради более существенной отдачи, которая наступит, если им удастся расширить компанию и сделать ее более ценной.

Поскольку большинство директоров не получают зарплату, в их интересах увеличивать стоимость компании. Их личный интерес совпадает с интересом акционеров, который заключается в постоянном росте цены на акции. То же можно сказать и о других руководящих сотрудниках компании. Они получают небольшую зарплату, но по-настоящему они больше заинтересованы в росте цены на акции.

Учредители очень важны для успешного начала компании, поскольку их репутация и опыт обеспечивают доверие, уверенность, импульс и законность проекту, который часто существует еще только на бумаге. Когда компания выведена на фондовый рынок и имеет успех, некоторые учредители могут прекратить работать в ней, забрав с собой свои акции. Новая управленческая команда заменит их, а учредители приступят к созданию новой компании, и таким образом весь процесс повторяется вновь и вновь.

История компании "EZ Energy Corporation"

Вот последовательность событий, произошедших после основания компании:

1. Инвесторы начального капитала внесли 25 тысяч долларов США за 100 тысяч акций (по 25 центов за акцию). На этой стадии у компании был предварительный план, но она не владела правами на проведение изысканий. Активов не было. Инвесторы начального капитала вкладывали в руководящий состав.

2. В настоящее время акции компании продаются по цене от 2 до 2,35 канадского доллара за акцию.

3. Таким образом, пакет акций инвесторов начального капитала сейчас стоит от 200 тысяч до 235 тысяч канадских или от 160 тысяч до 170 тысяч долларов США. Теперь работа директоров — обеспечивать рост стоимости компании и цены на ее акции, поставляя на рынок найденную нефть, занимаясь бурением новых скважин, проводя разведку новых нефтяных резервов. На бумаге инвесторы начального капитала заработали около 140 тысяч долларов на своей инвестиции в 25 тысяч. Они были в деле пять лет, так что, если они смогут продать свои акции, их годовая прибыль составит 45 %.

4. Проблема инвесторов заключается в том, что компания маленькая и рынок акций очень ограничен. Инвестору со 100 тысячами акций будет трудно продать весь пакет разом, при этом не вызвав значительного падения цены на акции. Так что оценочная стоимость всего пакета акций — это во многом пока лишь оценка на бумаге.

Если все пойдет как запланировано, компания будет расти, и все большее количество людей начнут наблюдать за ней и ее акциями. Тогда станет легче покупать и продавать большие пакеты этих акций. Можно смело сказать, что в случае хороших новостей о поисках, большинство держателей крупных пакетов акций будут стараться придерживать их.

Почему именно канадская биржа?

Впервые начав работать с Питером, я спросил его, почему он использует канадские биржи, а не более известные «NASDAQ» или Уолл-стрит. В индустрии ценных бумаг Северной Америки канадские биржи — как бельмо на глазу. И тем не менее Питер использует канадские биржи потому, что:

1. Канадские биржи являются мировыми лидерами в области финансирования малых компаний, занимающихся природными ресурсами. Питер использует их потому, что создает в основном именно такие компании. Питер, как и Уоррен Баффет, предпочитает заниматься тем бизнесом, в котором разбирается. "Я разбираюсь в нефти и газе, серебре и золоте, — говорит Питер. — Я разбираюсь в природных ресурсах и в драгоценных металлах". Если бы он собирался создать компанию в области высоких технологий, то скорее всего, разместил бы ее на одной из бирж США.

2. «NASDAQ» и Уолл-стрит слишком сильно разрослись, чтобы маленькая компания могла там привлечь к себе внимание. Питер сказал: "Когда я начинал этот бизнес в 50-е годы, маленькая компания еще могла рассчитывать на какое-то внимание со стороны брокеров на крупнейших биржах. Сегодня Интернет-компании, многие из которых вообще не имеют доходов, движут большим количеством денег, чем многие большие хорошо известные компании индустриального века. Поэтому большинство крупных брокерских контор не особенно интересуются малыми компаниями, которым надо привлечь всего-навсего несколько миллионов долларов. Брокерские фирмы в Америке интересуют предложения размером в 100 и более миллионов.

3. Канадские биржи позволяют оставаться в бизнесе мелким предпринимателям. Я думаю, Питер использует канадские биржи в основном потому, что он на пенсии. Он часто говорит: "Мне не нужны деньги, поэтому мне не надо создавать большую компанию, чтобы бить рекорды. Я просто получаю удовольствие от игры. Она помогает мне оставаться активным, к тому же, где еще мои друзья могли бы поучаствовать в IPO, платя всего 25 тысяч долларов за 100 тысяч акций? Я делаю это потому, что это по-прежнему мне интересно, я люблю отвечать на этот вызов, да и сами деньги могут быть немалыми. Мне нравится начинать компании, выводить их на фондовый рынок и наблюдать за их ростом. И мне нравится, когда мои друзья и их семьи становятся богатыми".

4. Питер предостерегает: "То, что канадские биржи маленькие, еще не значит, что любой может играть в их игру. Некоторые имеют пошатнувшуюся репутацию из-за своих операций в прошлом. Чтобы вести дела на этих биржах, человек должен быть хорошо знаком со всеми подводными камнями процесса вывода компании на открытый фондовый рынок".

Обнадеживает тот факт, что в последнее время система канадских бирж вроде бы стала вводить более строгие правила, за соблюдением которых следят более пристально. Я думаю, что через несколько лет канадские биржи начнут расти по мере того, как все больше малых компаний со всего мира будут обращаться к небольшим биржам для привлечения необходимого им капитала.

Остерегайтесь «раскрутчиков» акций: за несколько лет моего участия в этом бизнесе я повстречал трех, у которых были все необходимые полномочия и соответствующие титулы. Они весьма толково описывали свое дело, привлекали десятки миллионов долларов, но при этом не имели ни малейшего понятия о том, как начинать бизнес с нуля. В течение нескольких лет такие люди летают повсюду первым классом или на частных самолетах, останавливаются в лучших отелях, устраивают шикарные обеды, пьют лучшие вина, и вовсю прожигают жизнь на деньги своих инвесторов. Компания вскоре умирает, потому что в действительности нет никакого развития. Денежный поток весь вытек наружу. И тогда эти люди принимаются создавать другую такую компанию, и все начинается сначала. Как отличить честного предпринимателя он транжиры-мечтателя? Этого я не знаю. Двоим из тех троих удавалось водить меня за нос, пока их компании не лопнули. Лучшее, что я могу посоветовать, — это поинтересоваться успешностью их деятельности в прошлом, проверить рекомендации и довериться вашему шестому чувству или интуиции.

5. Если маленькая компания растет и процветает, то в дальнейшем в результате успешной деятельности она сможет перейти с маленькой биржи на большую, вроде «NASDAQ» или Нью-Йоркской фондовой биржи. Когда компании переходят с канадских бирж на американские, их оценочная стоимость существенно возрастает (иногда более чем на 200 %).

Большинство сегодняшних компаний-гигантов начинали как маленькие, никому не известные компании. В 1989 году «Microsoft» была маленькой компанией, акции которой продавались по 6 долларов за акцию. Те же самые акции сегодня стоят в восемь раз дороже. В 1991 году акции «Cisco» стоили всего 3 доллара за акцию, что в восемь раз меньше, чем сегодня. Эти компании мудро распорядились деньгами своих инвесторов и выросли, став ведущими локомотивами мировой экономики.

Примечание Шэрон

Необходимые требования для выхода на основные фондовые рынки Соединенных Штатов сделали IPO трудным процессом для большинства бизнесов. Как описано в книге "Руководство Эрнста и Янга по выводу вашей компании на фондовые рынки", для выхода на Нью-Йоркскую фондовую биржу компания должна иметь чистые материальные активы на 18 миллионов долларов и доход до уплаты налогов в 2,5 миллиона долларов. Американская фондовая биржа требует, чтобы собственный акционерный капитал компании составлял 4 миллиона долларов, а рыночная стоимость IPO — минимум 3 миллиона долларов. А Национальная торговая система «NASDAQ» требует, чтобы чистые материальные активы компании составляли не меньше 4 миллионов долларов, а рыночная стоимость IPO была минимум 3 миллиона долларов.

Помимо этого, согласно оценкам, процесс IPO на этих основных фондовых рынках может стоить от 400 тысяч до 500 тысяч долларов. Эти затраты включают в себя регистрационные сборы, а также плату за услуги юридических консультантов, бухгалтеров и андеррайтеров.[24]

Многие малые и средние компании, которые не в состоянии удовлетворить этим требованиям, ищут варианты слияния с существующей компанией, акции которой свободно ходят на бирже (так называемое "обратное смещение"). Таким способом эта компания, получив контроль над вновь образованной открытой компанией, может котироваться на фондовой бирже.

Компании могут также обратить свой взор на биржи в других странах, как в случае с канадскими биржами, где условия выхода на рынок не такие жесткие.

Кто покупает канадское?

Во время одной из моих лекций по инвестированию в Австралии два года назад один из слушателей засомневался, в своем ли я уме, что инвестирую в драгоценные металлы и нефть. Он спросил:

— Сейчас, когда все покупают акции высоких технологий и Интернета, почему вы кормите "собак экономики"?

Я объяснил, что всегда дешевле выходить инвестором "в противофазе", то есть искать акции, которые в данный момент не популярны или на которые сейчас "не сезон".

— Несколько лет назад, — сказал я, — когда все увлекались золотом, серебром и нефтью, аренда участков для проведения изыскательских работ, являющаяся основой для начала такого бизнеса, стоила очень дорого. Было очень трудно найти сделку за хорошую цену. Теперь, когда цены на нефть, золото и серебро низкие, найти хорошие участки легко, и люди охотнее снижают цены, потому что эти товары "не в моде".

Цены на нефть начали расти, отчего акции нашей нефтяной компании стали дорожать. В этот же период Баффет объявляет, что занимает внушительные позиции по серебру. В феврале 1998 года этот инвестор-миллиардер сообщил, что ранее он приобрел 3680 тонн серебра и хранил их на складе в Лондоне. 13 сентября 1999 года газета "Canadian Business" опубликовала статью, где говорится, что самый богатый человек планеты Билл Гейтс совершил покупку серебра. За 12 миллионов долларов США он приобрел 10,3 % канадской компании по добыче серебра, зарегистрированной на Ванкуверской фондовой бирже. Гейтс потихоньку приобретал акции этой компании с февраля 1999 года. Эта новость принесла нашим инвесторам долгожданное облегчение после долгих лет веры и доверия.

Не все мячи летят в ворота

Не все начинающие компании столь же успешны, как "EZ Energy Corporation". Некоторым так и не удается встать на ноги даже после выхода на фондовый рынок, и инвесторы теряют большую часть, если не все вложенные деньги. Поэтому они должны быть аккредитованными, и мы предупреждаем их о том, что предлагаем рынку инвестицию типа "всё или ничего".

Как один из партнеров Питера, я рассказываю потенциальным инвесторам о том, как становятся вкладчиками начального капитала в новых компаниях. Я объясняю им, какова степень риска, прежде чем рассказывать о бизнесе, об участвующих людях или прибылях. Часто я начинаю представлять инвестицию так: "Инвестиция, о которой я собираюсь рассказать, является очень рискованной спекулятивной инвестицией, предлагаемой в первую очередь тем, кто удовлетворяет требованиям аккредитованного инвестора". Если человек не знаком с требованиями к аккредитованному инвестору, я объясняю критерии, выдвинутые КЦББ, и акцентирую внимание на возможности потерять все инвестированные деньги, повторяя это несколько раз. Если они по-прежнему заинтересованы, я продолжаю объяснять, что в любом случае деньги, размещаемые у нас, не должны превышать 10 % от их общего капитала для инвестиций. Тогда и только тогда, если они все еще заинтересованы, я приступаю к рассказу о самой инвестиции, о рисках, о команде и возможных прибылях.

В конце своей презентации я спрашиваю, имеются ли вопросы. Ответив на них, я вновь повторяю про риск, а затем заканчиваю словами: "Если ваши деньги будут потеряны, все, что я смогу вам предложить, — это возможность в первоочередном порядке инвестировать в наш следующий проект". Обычно к этому моменту большинство полностью понимает всю степень риска и, должен вам сказать, 90 % решают не инвестировать у нас. Мы даем 10 % людей, которые все еще заинтересованы, более подробную информацию, а также время, чтобы все обдумать и отказаться, если они придут к такому решению.

Я подозреваю, что многие из сегодняшних высоко парящих интернетовских IPO камнем полетят вниз в течение нескольких следующих лет и инвесторы потеряют миллионы, если не миллиарды долларов. Хотя Интернет и представляет собой потрясающе новый передовой рубеж, силы, управляющие экономикой, позволят стать победителями лишь нескольким из этих пионерских компаний. Так что независимо от того, какая компания выходит на фондовый рынок, будь то золотодобывающая, водопроводная или Интернет-компания, по-прежнему все во власти сил, управляющих открытым рынком.

Прекрасное образование

Решение лететь в Перу оказалось одним из самых удачных. Как ученик и партнер Питера, я научился у него не меньшему, чем у моего богатого папы. После того как я проработал в «подмастерьях» у Питера и его команды почти полтора года, он предложил мне стать партнером в его частной компании венчурного капитала.

С 1996 года я приобрел опыт, который бывает только раз в жизни, наблюдая за тем, как "EZ Energy Corporation" вышла на фондовый рынок и превратилась в жизнеспособную компанию, которая однажды может стать одной из крупнейших. Я не только стал мудрее как бизнесмен в результате совместной работы, но и узнал много о том, как работают фондовые рынки. Один из моих принципов — посвящать по пять лет процессу обучения. Пока что на данной фазе я проучился четыре. На сегодняшний день я еще не сделал реальных денег — по крайней мере, тех, которые мог бы положить себе в карман. Все мои приобретения — это пока что бумажные приобретения, но образование в области бизнеса и инвестиций было бесценным. Возможно, однажды в будущем я создам компанию, которую выведу на один из американских фондовых рынков.

Будущие IPO

В настоящее время Питер и его частная команда венчурного капитала, в которой я являюсь партнером, разрабатывает три других компании с целью вывода их на открытый рынок: компанию по добыче ценных металлов, имеющую права на разработку месторождений в Китае, нефтяную компанию, имеющую права на разработку месторождений в Аргентине, и компанию по добыче серебра, приобретающую права на разработку месторождений в Аргентине.

Дольше всего пришлось работать с китайской компанией драгоценных металлов. Наши переговоры с китайским правительством продвигались успешно, как вдруг в 1999 году американский военный самолет сбросил бомбу на китайское посольство в Косово. Они сказали, что использовали старые карты. Какова бы там не была причина бомбежки, этот инцидент отбросил нас на два года назад. Но мы по-прежнему продолжаем медленно, но верно продвигаться вперед.

Когда люди спрашивают, зачем мы идем на такой большой риск, работая в Китае, мы отвечаем: "Скоро это будет самая большая экономика в мире. Хотя риск огромный, потенциальная отдача может быть поразительной".

Инвестировать в Китай сегодня подобно тому, как англичане в свое время инвестировали в Америку в 1800-е годы. Мы инвестируем в контакты и добрую волю. Мы хорошо понимаем политические различия и вопросы, связанные с правами человека. Как компания, мы делаем все от нас зависящее, чтобы упрочить наши отношения и установить открытый диалог с нашими партнерами в Китае в надежде на то, что мы сможем стать частью преобразований в американо-китайских отношениях. Образовательный опыт был для меня бесценным. Это все равно что быть частью истории. Иногда кажется, что участвуешь в первом путешествии Колумба в Новый Свет.

На то, чтобы вывести компанию на открытый рынок, обычно уходит от трех до пяти лет. Если все сложится хорошо, мы сможем вывести две из трех компаний в течение следующего года. Когда это произойдет, я достигну своей цели — стать высшим инвестором. Это будет моя первая компания на открытом рынке, а для Питера — девяносто какая-то. Так что хоть я еще не стал высшим инвестором, но близок к достижению этой цели — цели, которую поставил перед собой в 1995 году.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 21 Целеустремленный инвестор

Глава 21 Целеустремленный инвестор Вы действительно хотите быть богатым?Колесо вот-вот сделает полный круг. Мы уже познакомились с некоторыми правилами Игры, с некоторыми игроками и с некоторыми причинами, побуждающими их играть. Эти причины, как мы убедились, не всегда

Хороший инвестор – заботливый инвестор

Хороший инвестор – заботливый инвестор Я кивнул и улыбнулся.– Точно так же, как родители заботятся о своих детях, инвестор заботится о том, насколько хорошо обращаются с его деньгами. Большинство людей слепо доверяют свои сбережения совершенно незнакомым людям,

Глава 22. АККРЕДИТОВАННЫЙ ИНВЕСТОР

Глава 22. АККРЕДИТОВАННЫЙ ИНВЕСТОР Кто же такой аккредитованный инвестор?В большинстве развитых стран существуют законы для защиты среднего гражданина от плохих и рискованных инвестиций. Проблема в том, что эти же самые законы, вместе с тем, могут не позволять массам

Глава 24. ИСКУШЕННЫЙ ИНВЕСТОР

Глава 24. ИСКУШЕННЫЙ ИНВЕСТОР Искушенный инвестор знает столько же, сколько и квалифицированный, но дополнительно к этому он изучил преимущества, предоставляемые законодательством, и знаком со следующими областями права:1. Налоговое законодательство.2. Корпоративное

Глава 26. ВЫСШИЙ ИНВЕСТОР

Глава 26. ВЫСШИЙ ИНВЕСТОР Высший инвестор — это такой человек, как Билл Гейтс или Уоррен Баффет. Такой инвестор создает гигантские компании, в которые стремятся инвестировать другие инвесторы. Высший инвестор — это человек, создающий актив, который становится настолько

Глава 37. КАК МЫСЛИТ ИСКУШЕННЫЙ ИНВЕСТОР?

Глава 37. КАК МЫСЛИТ ИСКУШЕННЫЙ ИНВЕСТОР? — Теперь, когда ты понимаешь треугольник Б—И, готов ли ты строить бизнес? — спросил меня богатый папа.— Да, вполне. Хотя это немножко страшновато, — ответил я. — Так много всего надо держать в голове.— В этом все дело, Роберт. Как

Глава 1 Величайший инвестор в мире

Глава 1 Величайший инвестор в мире Журнал Forbes ежегодно публикует список самых богатых людей Соединенных Штатов Америки – элитный рейтинг Forbes 400. Каждый год этот список изменяется: одни люди покидают его, на смену им приходят другие. Иначе и быть не может: изменяются личные

Глава 1. Величайший инвестор в мире

Глава 1. Величайший инвестор в мире 1. Loomis C. J. The Inside Story of Warren Buffett // Fortune, 1988, April 11, p. 30.2. Buffett W The Superinvestors of Graham-and-Doddsville // Hermes, Fall 1984.3. Годовой отчет Berkshire Hathaway. 1999. C.

ГЛАВА 3 ИНВЕСТОР-ТАНЦОР

ГЛАВА 3 ИНВЕСТОР-ТАНЦОР В начале 1960-х культовой стала книга «Как я заработал 2 миллиона долларов на фондовом рынке» (How I Made $2 Million in the Stock Market) Николаса Дарваса (Nicholas Darvas). Она была впервые опубликована в 1961 году. Затем крохотный томик переиздавался неоднократно, последний раз

Глава 1 Кто такой частный инвестор?

Глава 1 Кто такой частный инвестор? Я никогда ничего не покупаю, если не могу на одной бумаге описать мои объяснения и причины. Уоррен Баффет В широком смысле слова инвестором принято называть любого человека, который имеет сбережения в банке, вложил свои деньги в

2.5. Высший инновационный совет народного хозяйства — ВИСНХ

2.5. Высший инновационный совет народного хозяйства — ВИСНХ Для начала нужно сформировать ВИСНХ — Высший инновационный совет народного хозяйства, своего рода «инновационный парламент», вбирающий в себя самых интеллектуальных, технически образованных, патриотично

А теперь – высший пилотаж

А теперь – высший пилотаж Если у вас хватает времени и желания, вы можете объединить и сайт, и все свои социальные сети для большего эффекта. Например, на сайте – серьезная и полезная статья на какую-либо тему с указанием, что подробности можно узнать в блоге, а

Глава 5 Мыслите как предприниматель и инвестор

Глава 5 Мыслите как предприниматель и инвестор Образ мышления предпринимателя В сегодняшней стремительно меняющейся экономической обстановке предпринимательский образ мышления приобретает особое значение. Он поможет вам подготовиться к будущему, повысить

Решение проблем: высший приоритет

Решение проблем: высший приоритет У меня есть серьезное подозрение, что первейшим предназначением человечества на этой планете является решение проблем. Я предоставляю философам решать, дано ли это предназначение решать проблемы нам затем, чтобы мы могли учиться и