3. Объект налогообложения и налоговая база

3. Объект налогообложения и налоговая база

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

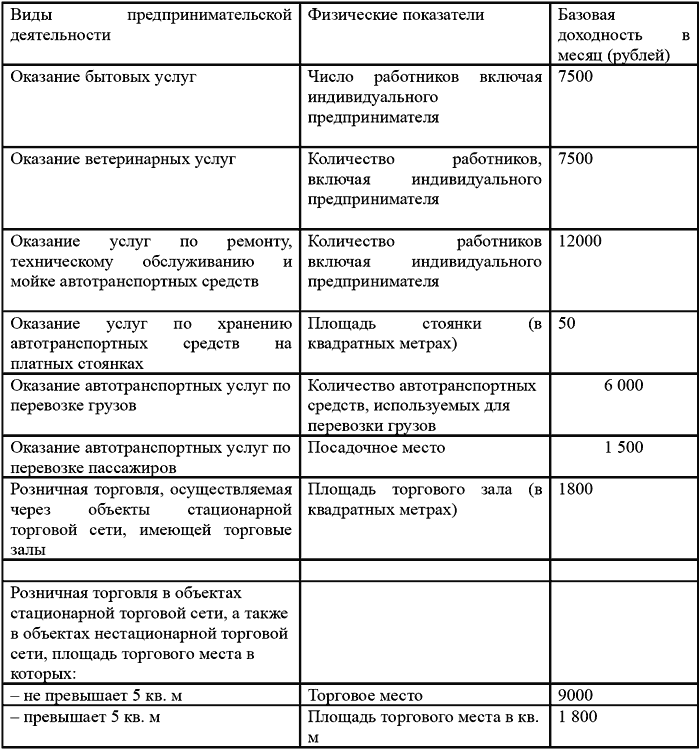

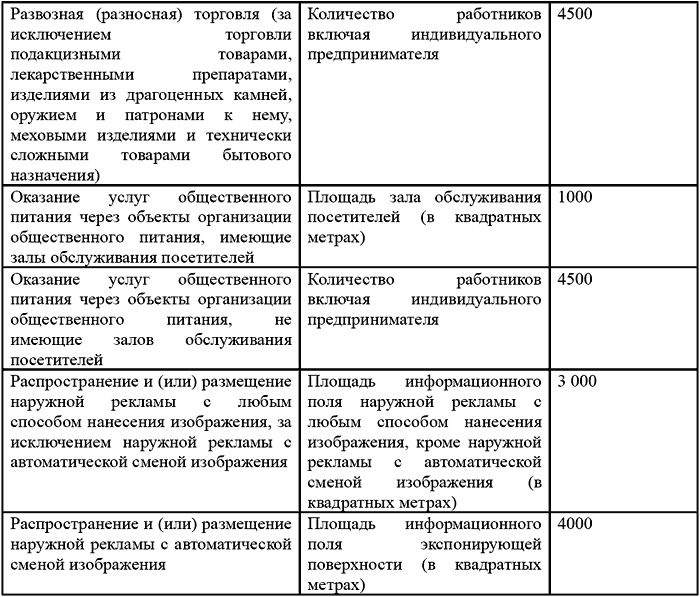

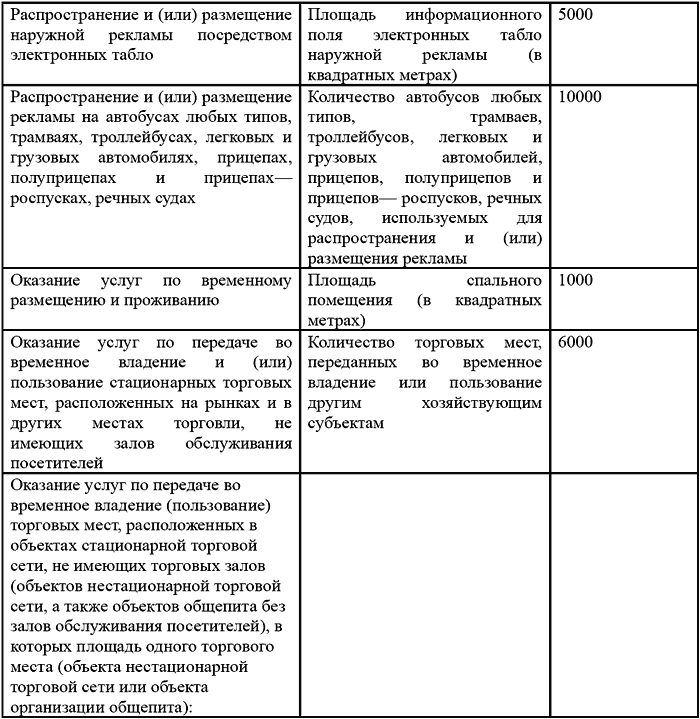

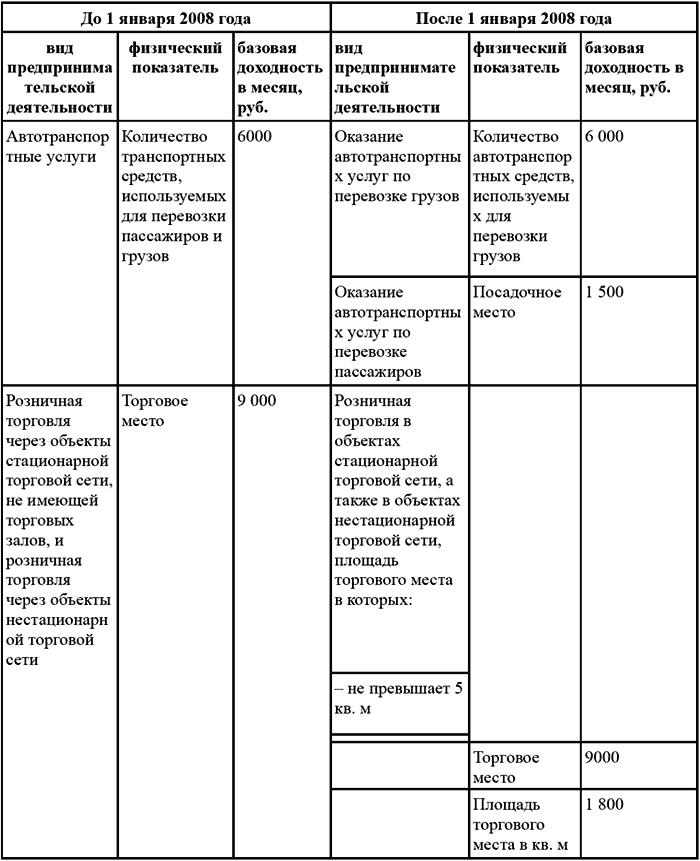

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц:

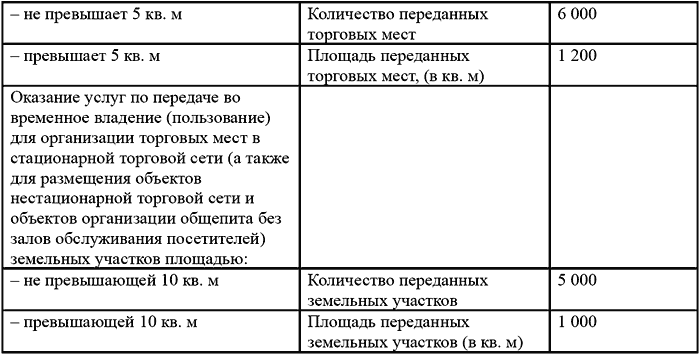

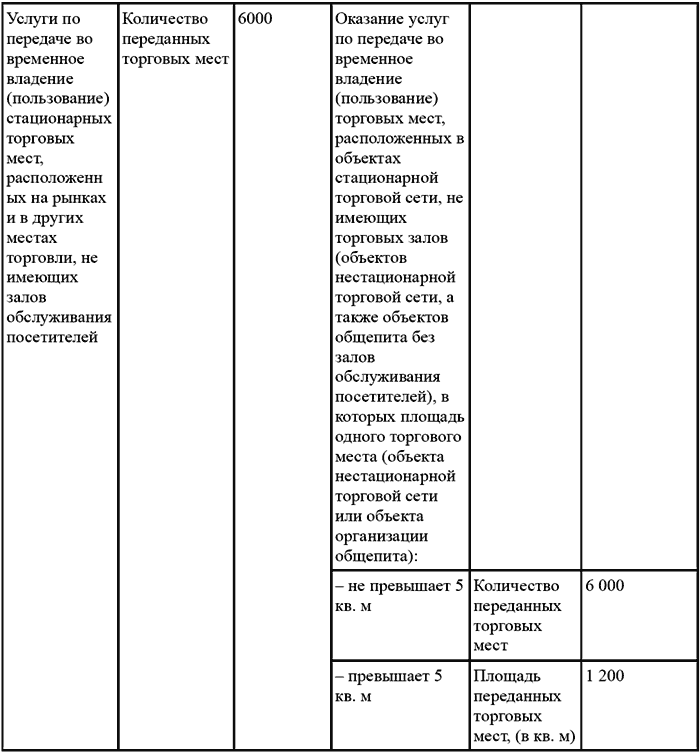

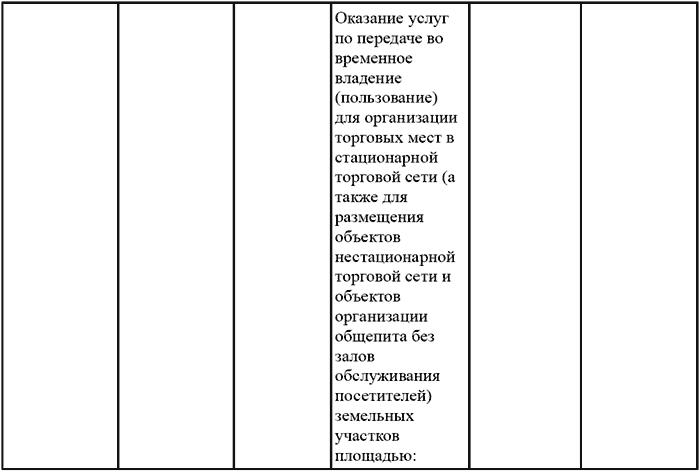

Все внесенные изменения не могли не повлечь за собой изменения в составе физических показателей. Так, для расчета единого налога при аренде земли ввели два новых показателя, размер которых определяется исходя из площади участка. Если она не превышает 10 кв. метров базовая доходность будет зависеть от количества сдаваемых в аренду участков. В случае если площадь земель больше, то налог придется считать уже исходя из площади переданных земель.

Аналогичный метод расчета ЕНВД будет действовать и в отношении торговых мест, правда, лимитом в данном случае будет служить площадь помещения, равная 5 кв. метрам. «Вмененный» доход будет зависеть от количества переданных в аренду торговых мест, если их площадь составит не более 5 кв. метров. В остальных ситуациях базовую доходность придется рассчитывать исходя из площади переданных торговых мест. Напомним, что сейчас базовая доходность для арендодателей установлена в расчете на одно торговое место.

С 1 января 2008 г. также установлено два показателя для автотранспортных услуг. При грузовых перевозках, как и ранее единый налог будет зависеть от количества машин. А вот для пассажирских перевозок будет действовать новый физический показатель – «посадочное место».

В следующей таблице мы приведем сравнение физических показателей, которые применялись до и после 1 января 2008 г.

Таблица 2.1.1

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

123. Налоговая база

123. Налоговая база Для исчисления суммы налога определяется налоговая база как сумма выплат и иных вознаграждений, являющихся объектом налогообложения, начисленных налогоплательщиками за налоговый период в пользу физических лиц. Налоговым периодом признается

Налоговая база

Налоговая база Налоговая база представляет собой оценку – денежную или количественную – объекта налогообложения.Налоговая база налога, уплачиваемого в связи с применением УСН, оценивается в деньгах, причем кассовым методом, то есть по оплате. Доходы, полученные в

Налоговая база

Налоговая база При определении налоговой базы учитываются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме.Налоговая база может быть уменьшена на сумму налоговых вычетов. Причем если в результате такого уменьшения налоговая база

Налоговая база

Налоговая база Налоговой базой признается денежное выражение прибыли, определяемой по правилам налогового учета. Обширные льготы по налогу не предусмотрены, что логично, поскольку название налога говорит само за себя. Если организация занимается коммерческой

119. Налог на имущество организаций: налогоплательщики, объект налогообложения, налоговая база

119. Налог на имущество организаций: налогоплательщики, объект налогообложения, налоговая база С 1 января 2004 г. налог на имущество организаций устанавливается гл. 30 НК и законами субъектов РФ, вводится в действие в соответствии с НК, законами субъектов РФ и с момента

20. Элементы налогообложения. Объект налогообложения. Налоговый период

20. Элементы налогообложения. Объект налогообложения. Налоговый период Элементы налогообложения представляют собой набор параметров, необходимых и достаточных для исчисления и уплаты налога. Для признания налога законно установленным недостаточно лишь формально

21. Налоговая база. Налоговая ставка

21. Налоговая база. Налоговая ставка Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Главная функция налоговой базы – выразить объект налогообложения количественно, то есть его измерить. Для этого требуется выделить параметр,

37. НДС: налогоплательщики, объект налогообложения, налоговая база, налоговый период

37. НДС: налогоплательщики, объект налогообложения, налоговая база, налоговый период Налог на добавленную стоимость (НДС) относится к косвенным налогам. Это означает, что при реализации товаров (работ, услуг) налогоплательщик дополнительно к цене реализуемых товаров

40. Акцизы: налогоплательщики, объект налогообложения, налоговая база, налоговый период

40. Акцизы: налогоплательщики, объект налогообложения, налоговая база, налоговый период Налогоплательщики. Акцизы (как и НДС) относятся к косвенным налогам, бремя уплаты которых перекладывается налогоплательщиками на потребителей товаров. Налогоплательщиками акциза

42. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, налоговая база, налоговый период

42. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, налоговая база, налоговый период Налогоплательщики. Включают две группы физических лиц: 1) налоговые резиденты – физические лица, фактически находящиеся на территории РФ более 183 дней в

45. ЕСН: объект налогообложения, налоговая база

45. ЕСН: объект налогообложения, налоговая база Единый социальный налог (ЕСН) заменил совокупность уплачивавшихся ранее обязательных страховых взносов в государственные внебюджетные фонды. При этом целевое назначение ЕСН сохранилось: он предназначен для мобилизации

58. Земельный налог: налогоплательщики, объект налогообложения, налоговая база, налоговый период

58. Земельный налог: налогоплательщики, объект налогообложения, налоговая база, налоговый период Земельный налог относится к местным налогам. Он устанавливается НК и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие

62. УСН: объект, налоговая база, исчисление и уплата

62. УСН: объект, налоговая база, исчисление и уплата Объектом налогообложения являются: 1) доходы; 2) доходы, уменьшенные на величину расходов. Выбор объекта налогообложения осуществляется налогоплательщиком самостоятельно. Исключение составляют налогоплательщики,

Безвозмездное пользование и НДС – объект налогообложения, налоговая база, вычеты

Безвозмездное пользование и НДС – объект налогообложения, налоговая база, вычеты При арендных отношениях организации могут передавать свое имущество либо его часть в безвозмездное пользование другой организации. При этом возникает закономерный вопрос: облагается ли

2.2.3. Объект налогообложения при упрощенной системе налогообложения

2.2.3. Объект налогообложения при упрощенной системе налогообложения Объектами налогообложения при применении УСН признаются доходы, а также доходы, уменьшенные на величину расходов.Индивидуальные предприниматели, изъявившие желание перейти на УСН, вправе

6.1. Налоговая база

6.1. Налоговая база В случае, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя.В случае, если объектом налогообложения