И всем вам настанет WACC!

И всем вам настанет WACC!

В предыдущей главе мы говорили о том, что ставка дисконтирования – это тот минимальный процент, под который акционеры готовы дать деньги компании на проект. Получается, что ставка дисконтирования равна стоимости собственного капитала? Не всегда. Мы с вами забыли про один важный нюанс – возможность использования компанией не только денег акционеров, но и кредитных денег. В ситуации Ameritrade это было неактуально, так как у компании отсутствовал заемный капитал в структуре баланса. Но обычно компании в той или иной мере используют кредитные ресурсы. Поэтому давайте разберем, какое влияние на ставку дисконтирования оказывает использование заемных средств.

Вспомним основную задачу менеджеров: приносить доход акционерам. Только ли им? Не только. В конечном итоге у компании есть много разных заинтересованных в результатах ее работы лиц (по-английски – stakeholders). Это работники, которые работают на компанию и которых она обеспечивает средствами к существованию. Это государство, которое получает от компании налоги и решает за счет компании определенные социальные задачи (та же борьба с безработицей и социальной напряженностью). Но это и кредиторы. Вспомним уравнение бухгалтерского баланса:

АКТИВЫ (Assets) = ЗАЕМНЫЙ КАПИТАЛ (Debt) + СОБСТВЕННЫЙ КАПИТАЛ (Equity).

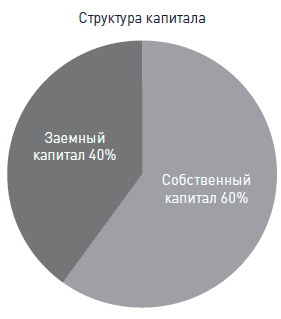

Мы можем представить источники финансирования активов как большой «пирог» (структура указана как пример):

В этом случае мы понимаем, что в среднем любой проект компании из этого примера на 60 % финансируется за счет средств акционеров и на 40 % – за счет кредитов. Возврат от проекта должен удовлетворить не только акционеров, но и кредиторов компании. Например, мы посчитали беты, риск и т. д. и выяснили, что стоимость собственного капитала должна составлять 20 %. При этом компания может взять кредит под 15 % годовых (обычно возврат на капитал, требуемый кредиторами, ниже требуемого акционерами, так как у кредиторов ниже риски: в случае проблем компании их права требования на имущество компании стоят выше прав акционеров). Какой в этом случае должен быть ожидаемый возврат по проекту? Как посчитать, какова должна быть ставка дисконтирования?

Логика подсказывает, что возврат по проекту, удовлетворяющий и акционеров, и кредиторов, должен быть средневзвешенным между стоимостью собственного и заемного капитала (пропорционально их доле). В нашем случае средневзвешенная стоимость капитала, согласно этой логике, будет составлять: 60 % ? 20 % + 40 % ? 15 % = 18 %.

Все вроде бы просто? Но мы забыли об одной важной детали. Это налоги. Вспомните, что процентные выплаты кредиторам можно вычитать из налогооблагаемой базы. Давайте рассмотрим пример. Предположим, что наша компания инвестировала в проект 1000 руб., из которых 600 руб. дали акционеры, а 400 руб. – кредиторы. Длительность проекта – один год. В конце года компания получила доход в 18 % на вложенный капитал, то есть денежный поток в размере 1180 руб. после уплаты налогов, но до уплаты процентов по кредиту. Тысяча руб. ушла на выплату основной части инвестиций кредиторам и акционерам. Оставшиеся 180 руб. уходят на проценты кредиторам и дивиденды акционерам. Итак, кредиторам компания заплатит 400 ? 15 % = 60 руб. Однако процентные платежи можно вычитать из налогооблагаемой базы. В этом случае (предположим, что ставка налога на прибыль составляет 25 %) компания вернет себе 60 ? 25 % = 15 руб. налогов, и акционеры получат 180 – 60 + 15 = 135 руб.

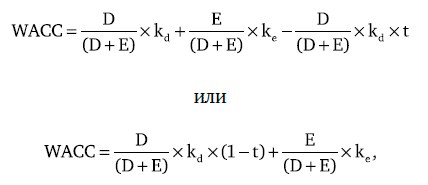

Итак, компания вроде бы заработала ровно столько, сколько просили акционеры и кредиторы на свои вложения (средневзвешенная доходность в 18 %), но акционеры за счет налогового щита получили денег больше, чем ожидали. Обратите внимание, что компания могла бы заработать всего 1165 руб., чтобы полностью обеспечить доходность, требуемую кредиторами и акционерам. Кредиторы по-прежнему получили бы свои 60 руб. процентных платежей. Акционеры бы получили 105 руб. плюс 15 руб. возврата налогов, то есть всего те самые 120 руб., которые они хотели получить (20 % на 600 руб. инвестиций). Учитывая, что средневзвешенная стоимость капитала – это доходность, которая достаточна для удовлетворения требований кредиторов и акционеров, мы можем сказать, что в данном случае она составляет не 18 %, а 16,5 %. Математически средневзвешенная стоимость капитала (по-английски WACC, или Weighted Average Cost of Capital) составит:

где:

D – доля заемных средств в структуре капитала;

E – доля собственных средств в структуре капитала;

kd – стоимость заемных средств;

t – ставка налога на прибыль;

ke – стоимость собственного капитала.

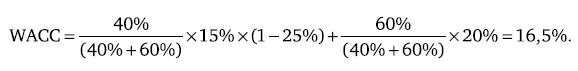

В нашем примере WACC составит:

WACC – это основной метод вычисления ставки дисконтирования для любых инвестиционных проектов. Он верен и в случае с Ameritrade. Просто поскольку Ameritrade не использовала заемные средства (D=0), WACC Ameritrade был равен стоимости ее собственного капитала.

Что надо сделать, чтобы посчитать WACC и использовать его? Последовательность шагов примерно следующая.

1. Считаем денежные потоки проекта. Обратите внимание, что в калькуляции WACC уже учтен налоговый эффект процентных платежей, поэтому в расчете денежных потоков учитывать процентные платежи НЕ НУЖНО. Иначе вы два раза посчитаете одно и то же и завысите NPV.

2. Определяем структуру капитала, которую будем использовать в расчете. Для проектов, не связанных с покупкой других компаний, чаще всего это будет целевая структура капитала нашей компании.

3. Находим стоимость заемного капитала (kd). Чаще всего это будет ожидаемая стоимость кредитов нашей компании.

4. Находим чистую бету проекта (?a). Обратите внимание, что бета компании, рассматривающей проект, и бета проекта – это не одно и то же. Бета всегда специфична для конкретного проекта, а не для компании, которая проект рассматривает. Поэтому для проекта важно найти правильные базовые компании для сравнения. Это может быть наша компания, но не обязательно. Например, если наша компания занимается производством легковых автомобилей и рассматривает проект организации производства нового легкового автомобиля, то ее бета будет подходить для проекта. Но если это проект организации производства, например, телевизоров, то в данном случае у производства телевизоров совсем другой бизнес-риск, совсем другая бета. Поэтому бету нашей автомобильной компании для оценки WACC такого проекта использовать ни в коем случае нельзя. Нам придется найти компании, занимающиеся производством телевизоров, и оценить бету проекта через них (по схеме, аналогичной кейсу Ameritrade).

5. Находим бету проекта с учетом структуры капитала (?e).

6. Находим безрисковую ставку и риск-премию рынка (уже обсуждали как).

7. Находим стоимость собственного капитала (ke) для проекта с использованием модели САРМ по формуле: ke = rf + ?e ? rm.

8. Находим ставку налога на прибыль (обычно официальная ставка налога на прибыль в стране, в которой будет реализован проект).

9. Находим WACC по формуле

10. Дисконтируем денежные потоки с помощью WACC.

11. Радуемся, что сделали большое дело, и не забываем проводить анализ рисков и чувствительности проекта к изменению основных предположений (включая и ставку дисконтирования).

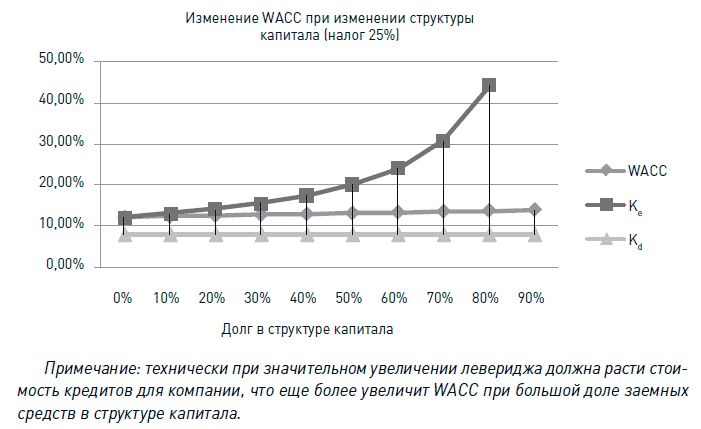

Есть один важный момент, на который надо обратить внимание при калькулировании и использовании WACC. Прежде всего, при отсутствии значительных изменений структуры капитала WACC существенно не меняется. Почему? С одной стороны, исходя из формулы, при увеличении доли заемного капитала WACC должен падать (так как заемный капитал дешевле собственного). Однако надо понимать, что при увеличении объема кредитных ресурсов увеличивается и риск вложений акционеров компании. В этом случае начинает расти бета собственного капитала и, соответственно, стоимость собственного капитала.

Это делает WACC очень удобным инструментом. При использовании WACC при отсутствии серьезных колебаний структуры капитала компании (или проекта) вас дальше уже не волнует ее изменение. Вам не надо заботиться об учете способов финансирования в расчете NPV проекта.

Надо сказать, что одна из очень часто встречающихся ошибок – это то, что в проект пытаются «впихнуть» его финансирование. Например, говорят, что дисконтировать проект надо по ставке стоимости кредитов, так как проект предполагается финансировать за счет кредитов. Это в корне неверно по двум причинам:

• во-первых, ни один проект невозможно полностью финансировать за счет заемных ресурсов. Сказок не бывает. В той или иной степени вам придется вкладывать в бизнес собственные деньги;

• во-вторых, часть кредита на проект будет выдана под залог других активов компании. Получение кредита увеличит долговую нагрузку компании, то есть уменьшит доступность кредитов для других проектов компании. Это важный момент. Чем предлагаемый проект лучше других проектов компании (под них ведь тоже можно взять кредиты)? Почему один проект обязательно финансируется кредитом, а другой обязательно нужно финансировать за счет собственного капитала?

Логически получается, что все проекты компании в среднем финансируются за счет некой смеси собственных и заемных средств. Это усредненное понятие, но оно правильное. Понятно, что на практике вы крайне редко увидите специальный кредит под конкретный проект совместно со специальным выпуском акций под этот же проект. Кредиты и выпуски акций обычно происходят «на общие нужды». Но если брать этот «пирог» в целом, то любой проект финансируется кредиторами и акционерами в определенных пропорциях. Это и учитывает WACC. Кроме того, это важный момент для практического мышления менеджеров. Менеджеры должны принять бизнес-решение о проекте, а уже задача финансового директора – профинансировать эти проекты из некоего «мешка» (капитала). Финансовый директор должен определить размер, структуру и состав этого «мешка». Он должен дать менеджерам установки по ограничениям «мешка» (стоимости заемного капитала, общему объему доступного финансирования). Далее вся менеджерская команда, имея в виду эти ограничения, должна выбрать из доступного количества проектов те проекты, которые позволят получить максимальную добавленную стоимость для акционеров (грубо говоря, максимальный NPV). Как именно финансовый директор может определить размер, структуру и состав мешка, мы будем подробно обсуждать в следующей части книги.

В некоторых проектах есть специфика финансирования. Например, у вас может быть проект с государственной гарантией по кредитам, которая снижает риски кредиторов и, соответственно, снижает процентную ставку по кредитам по сравнению со средней рыночной ставкой для компании (kd). У вас может быть специальное экспортное финансирование или проектное финансирование вашего проекта. Что делать в этом случае? Самое простое решение: по-прежнему использовать WACC, но отдельно приплюсовать эффект «нестандартных» компонентов финансирования. Например, по госгарантиям мы можем посчитать и дополнительно приплюсовать к NPV эффект от более низкой стоимости заемного капитала, посчитав его как налоговую выгоду от разницы между стандартной стоимостью кредитов для компании и ставкой по кредиту с госгарантией.

Кроме того, как альтернативу WACC в этом случае можно использовать метод калькуляции APV (Adjusted Present Value), который мы рассмотрим позднее в этой книге.

Обратите внимание, что ставка дисконтирования – это не заповедь, высеченная в камне. В ее расчете есть много места для субъективизма. Например, вы можете использовать ставку риск-премии рынка не 8 %, а, скажем, 10 %. Эти цифры можно защитить и обосновать. То же касается и беты. Поэтому при расчете проекта бывает полезно сделать анализ чувствительности проекта к изменению ставки дисконтирования. Если при ее изменении на 1–2 % NPV проекта становится отрицательным, то, может, и не стоит заниматься таким проектом?

* * *

Чтобы закрепить всю тему на практике, давайте рассмотрим ситуацию American Chemical.

При прочтении кейса постарайтесь самостоятельно ответить на следующие вопросы.

? Постройте модель денежных потоков проекта покупки завода с учетом и без учета ламинатной технологии.

? Какой WACC надо использовать для дисконтирования денежных потоков проекта покупки завода в Коллинсвилле?

? Стоит или не стоит покупать завод? Что вы порекомендуете менеджменту Dixon Corporation?

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Стремление на всем экономить

Стремление на всем экономить Известно, что скупой платит дважды. Многие люди ищут ценники с надписью «Скидка», одеваются в магазинах «Секонд Хэнд», покупают самые дешевые, некачественные продукты, ходят в разные инстанции и выпрашивают социальную помощь или добиваются

Расчет WACC

Расчет WACC К текущему моменту у нас есть все данные, необходимые для расчета WACC:• структура капитала (65 % собственный, 35 % заемный);• стоимость заемного капитала (kd=11,25 %);• ставка налога на прибыль (48 %);• стоимость собственного капитала (ke=22,3 %).Используя эти данные,

Не со всем надо бороться

Не со всем надо бороться Итак, мы начали благодарить Вселенную за все хорошее, что у нас есть, за все, что с нами происходит и что произойдет в будущем. Неужели теперь не произойдет ничего плохого? Конечно, это не так: машина будет ломаться, вероятность затопить соседей

Миф № 3. «Не всем быть богатыми»

Миф № 3. «Не всем быть богатыми» С этим мифом мы подробно разберемся в следующей главе.Альтернативой мифам является реальность. Реальность проявляется в законах, принципах и правилах. Если ты хочешь разбогатеть, тебе нужно научиться отличать одно от другого. Индикатором,

Не всем поровну

Не всем поровну Впрочем, по крайней мере к одному из регионов мира это, с большой вероятностью, относиться не будет. Это — объединенная Европа, точнее сказать, «зона евро». В отличие от других регионов мира, страны зоны евро обладают практически полным спектром

Во всем виноват Гэлбрейт

Во всем виноват Гэлбрейт Началось все со скандала. Написав к 1955 г. книгу об истории Великой депрессии, Гэлбрейт отправился давать показания перед сенатской комиссией о текущем состоянии дел на бирже. Пока он напоминал сенаторам о печальных событиях 1929 г., биржа в

Всем правит информация

Всем правит информация Принятие правильного решения на 90 % зависит от собранной информации. Чем важнее решение, тем больше времени требуется, тем больше вариантов вы подбираете и тем больше информации вы должны собрать. Если вы бедный студент, то мобильный телефон,

Учитесь на всем

Учитесь на всем Разработка стратегии и следование ей – это то, что помогает вам и всем, с кем вы работаете, идти одной дорогой и тем самым обеспечивать максимальную эффективность маркетинга. Но еще важнее то, что стратегическое мышление становится образом

Поймите, что всем все известно

Поймите, что всем все известно Стратегия – единственное, что сохраняет ясность перспективы. Когда вас охватывают сомнения, просто сверяйте свои намерения со стратегией.Со стратегиями происходит то же, что с позиционированием. То есть, если у вас нет стратегии, ее

16. Маркетер, по-моему, должен разбираться во всем, интересоваться всем. А какие, по вашему мнению, неспециальные дисциплины, знания, увлечения (помимо маркетинга, PR, рекламы и т. д.) больше всего помогают маркетеру расти как специалисту, как человеку и развивать системность мышления?

16. Маркетер, по-моему, должен разбираться во всем, интересоваться всем. А какие, по вашему мнению, неспециальные дисциплины, знания, увлечения (помимо маркетинга, PR, рекламы и т. д.) больше всего помогают маркетеру расти как специалисту, как человеку и развивать системность

Внимание всем героям

Внимание всем героям Эта глава в основном посвящена талантам в торговле, поскольку отделы продаж – движущая сила многих организаций и важная составляющая успеха. Но многое из того, что изложено здесь, вполне можно применить и к другим отделам. Если вы хотите заполнить

Удовлетворение всем требованиям

Удовлетворение всем требованиям Для каждого теста нужно установить минимальное количество дней, кликов и конверсий.Если у вас достаточно данных для дисперсионного анализа, но тест проводился в течение одного дня, продолжайте его. Каждая переменная может повлиять на

6. Что вам со всем этим делать

6. Что вам со всем этим делать Модель крючка предназначена для того, чтобы связывать проблему пользователя с предлагаемым разработчиками решением и делать это с частотой, необходимой для формирования привычки. Так создаются продукты, удовлетворяющие нужды потребителей

Как же всем этим управлять?!

Как же всем этим управлять?! Следующая проблема, которая возникает у человека: как же всем этим управлять? Одни фрилансеры пропадают, другие просят больше денег, третьи обещают, но не исполняют – большая проблема!Именно поэтому на следующем уровне мы учим людей, как

«Во всем виноват Facebook!»

«Во всем виноват Facebook!» Я помню, как Патрик однажды сказал, что перейдет из социальной сети своего колледжа на сайт Facebook. Я последовал за ним на Facebook, поскольку он явно понимал, что делает (из молодых да ранних). И должен отметить: Патрик очень помог мне с Facebook и

Стремление угодить всем

Стремление угодить всем Поскольку цветочный бизнес имеет отношение к сфере услуг, велика вероятность того, что вы захотите угодить всем своим покупателям. Но нравиться абсолютно всем невозможно. Если с одними и теми же покупателями раз от разу возникают конфликтные