Работа с инвестиционным предложением

Работа с инвестиционным предложением

Как вы видите, VC – это дорогой и сложный источник финансирования. Но таков бизнес венчурных фондов. У частных инвестиционных фондов требования могут быть менее жесткими, так как они специализируются на менее рискованных бизнесах. Тем не менее венчурное финансирование – это, по сути, эквивалент кредита под 40–50 % годовых с кучей жестких ковенант.

Инвестиционное предложение – это предмет для переговоров. До момента его подписания вы вполне можете вести переговоры с несколькими фондами. Если вы понимаете, что к вам есть серьезный интерес со стороны нескольких фондов, вы можете немного надавить на них, дав им крайний срок (еще говорят – дедлайн, от англ. – deadline) для подачи инвестиционных предложений. Обычно когда у вас есть предложение от одного фонда, начинают звонить и другие – это не просто стадное чувство. На самом деле это нормальное использование диверсификации портфеля. Часто в одну компанию инвестируют несколько фондов. Распределив риск компании между собой, они могут еще больше снизить риск своего портфеля. Кроме того, это позволяет снизить нагрузку на партнеров фондов (партнер – это высший ранг менеджера фонда) – можно проводить с компанией меньше времени.

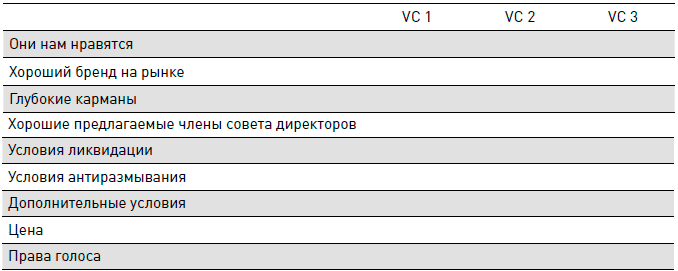

При сравнении между собой инвестиционных предложений нескольких VC вы составите сравнительную таблицу примерно следующего содержания:

Расставив баллы и приоритеты, далее вы должны будете сделать выбор.

После подписания вами инвестиционного предложения начинает этап комплексного аудита бизнеса (due diligence).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

6.2. Работа

6.2. Работа Как предприниматель будет организовывать трудовой процесс – это его личное дело. О том, как наиболее эффективно использовать каждого своего работника, предприниматель должен думать сам. Мы же хотим напомнить, что большое количество действий работодателя в

Моя работа и ваша работа

Моя работа и ваша работа Одним из моих любимых героев является Стив Джобс, соучредитель и генеральный директор компании «Apple». Если бы не он, моя книга «Богатый папа, бедный папа» вряд ли увидела бы свет в 1997 году и я не смог бы пользоваться своим айфоном для общения со всем

3.2.1.1. Задачи заказчика по управлению инвестиционным проектом

3.2.1.1. Задачи заказчика по управлению инвестиционным проектом Основные задачи заказчика-застройщика определены пунктом 2 Постановления № 58.1. На стадии подготовки инвестиционного проекта проработки:› разработка бизнес-плана;› выбор площадки строительства;› получение

Глава 10 Как управлять инвестиционным портфелем

Глава 10 Как управлять инвестиционным портфелем В предыдущих главах книги представлен анализ подхода Уоррена Баффета к принятию инвестиционных решений. Он основан на двенадцати неподвластных времени принципах инвестиционной деятельности. В книге также

Налогообложение по инвестиционным операциям

Налогообложение по инвестиционным операциям Довольно часто частных инвесторов разочаровывает слишком низкая реальная прибыль от инвестиций по сравнению с тем, на что они могли бы рассчитывать. Причиной несоответствия являются не только неверно выбранные

4.6. Механизмы управления инвестиционным климатом в целях стимулирования инновационного развития

4.6. Механизмы управления инвестиционным климатом в целях стимулирования инновационного развития По настоящее время у большинства российских предприятий существуют серьезные проблемы в области обновления материально-производственной базы, особенно остро эти проблемы

15. Организация управления инвестиционным проектом

15. Организация управления инвестиционным проектом Организационная структура управления инвестиционным проектом определяет успешность его реализации. Все проекты различаются по структуре вложений и содержанию отдельных этапов, и не существует структуры управления,

209. Можно ли считать уникальным торговым предложением (УТП) издательства фразу «Максимально полезные деловые книги»?

209. Можно ли считать уникальным торговым предложением (УТП) издательства фразу «Максимально полезные деловые книги»? Или это скорее слоган? Как создать аналогичную по функциям фразу для своего бизнеса?Это и слоган, и УТП.Принципы создания УТП сформулировал более

Коллин – бизнес-коуч и ее письмо с предложением своих услуг без повторного контакта

Коллин – бизнес-коуч и ее письмо с предложением своих услуг без повторного контакта Моя хорошая знакомая Коллин Брэкен и я начали карьеру спикеров и бизнес-коучей с интервалом в несколько месяцев в 2001 году. Поначалу Коллин специализировалась на работе с директорами

Работа

Работа • Я помогаю сотрудникам делать их уникальные навыки и способности достоянием команды.• Я часто говорю сотрудникам о том, как именно их уникальные навыки и способности приносят пользу команде и организации в целом.• Я помогаю сотрудникам увязать свои

Работа на дому и дистанционная работа

Работа на дому и дистанционная работа Сотрудники, работающие на дому, могут быть приняты на работу в качестве консультантов, аналитиков, дизайнеров, программистов или на различные административные работы. Преимуществами такой формы работы являются следующие:•

Выстраивайте работу HR в соответствии с ценностным предложением для клиентов

Выстраивайте работу HR в соответствии с ценностным предложением для клиентов Лучшими HR-практиками являются те, которые созданы для наибольшего удовлетворения потребностей клиентов и обеспечения неизменно позитивного покупательского опыта. Поэтому HR-служба должна

Управление инвестиционным временем

Управление инвестиционным временем Для профессионалов, работающих в фирмах, я ставлю еще один вопрос: сколько вашего неоплачиваемого времени вкладывается в совместный проект или объединяется с неоплачиваемым временем других профессионалов с целью создания достаточно

10. Работа ума и работа тела

10. Работа ума и работа тела В ходе исследования по подготовке отделения фирмы IBM в Санта-Терезе, описанного в главе 9, Мак-Кью и его ассистенты изучили распределение времени по различным режимам работы. В обычный день сотрудники распределяли своё рабочее время следующим

10. Работа ума и работа тела

10. Работа ума и работа тела В ходе исследования по подготовке отделения фирмы IBM в Санта-Терезе, описанного в главе 9, Мак-Кью и его ассистенты изучили распределение времени по различным режимам работы. В обычный день сотрудники распределяли своё рабочее время следующим