Скорректированная дисконтированная стоимость (APV)

Скорректированная дисконтированная стоимость (APV)

Скорректированная дисконтированная стоимость (Adjusted Present Value, или APV) – это одна из разновидностей метода оценки с помощью дисконтирования денежных потоков. Суть метода заключается в том, что компания оценивается «по частям»: отдельно оцениваются денежные потоки от операций, отдельно – влияние налогового щита займов и отдельно все прочие моменты. Чтобы разобрать принцип, давайте вспомним, чем определяется стоимость компании (глава 5, «Структура капитала»):

V (A) = V (all-equity) + V (t) – p ? V (distress),

где:

V (A) – общая стоимость компании;

V (all-equity) – стоимость компании, если бы она финансировалась только за счет собственного капитала;

V (t) – стоимость налогового щита;

р – вероятность возникновения финансовых проблем;

V (distress) – стоимость, разрушаемая в случае возникновения этих проблем.

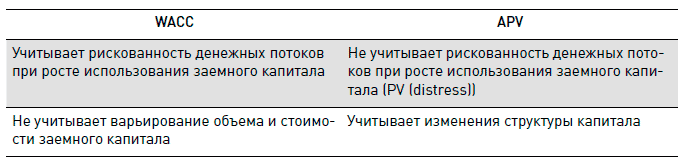

При использовании WACC все эти компоненты включаются в расчет WACC:

V (t) учитывается в расчете WACC как kd? (1 – t) – в WACC попадает стоимость долга с учетом налогового щита;

P?V (distress) учитывается за счет изменения стоимости собственного капитала при учете влияния использования заемного капитала на бету.

Метод APV делает то же самое, но немного с другой точки зрения. APV оценивает денежные потоки примерно так, как показано в формуле:

V (A) = V (all-equity) + V (t) + V (прочих факторов).

При использовании APV мы должны поступать следующим образом.

1. Считаем номинальные денежные потоки. Процесс расчета ничем не отличается от стандартного расчета денежных потоков для использования WACC.

2. Находим чистую бету проекта (?a).

3. Находим стоимость собственного капитала (ka) all-equity для дисконтирования с использованием модели САРМ по формуле: ka = rf + ?a ? rm.

4. Дисконтируем полученные денежные потоки компании по ставке ka. В результате мы получаем V (all-equity), то есть дисконтированную стоимость денежных потоков компании, как если бы она финансировалась только за счет собственного капитала.

5. Считаем дисконтированную стоимость налогового щита V (t). Для этого:

a) по каждому виду заемных средств, которыми финансируется, например, покупка компании, находим денежные потоки от налогового щита (то есть положительный денежный поток в виде процентных выплат, умноженных на налоговую ставку);

б) дисконтируем полученный денежный поток по стоимости кредита (эффективной процентной ставке);

в) складываем получившиеся суммы дисконтированных денежных потоков. В результате получается дисконтированная стоимость налогового щита.

6. Считаем эффект прочих факторов. Сюда, например, можно отнести дисконтированную ценность (как положительную, так и отрицательную) различных гарантий, субсидий, расходов и т. д. Отдельно надо сказать о калькуляции ожидаемых убытков от финансовых проблем p?V (distress). При использовании WACC эта отрицательная стоимость учитывается за счет использования в калькуляции стоимости собственного капитала беты с учетом левериджа. При использовании APV этот момент часто опускают, то есть не учитывают. Методологически это неправильно, особенно в случае высокого левериджа (большой доли задолженности) и, соответственно, высокого значения p?V (distress). Это отрицательный момент метода APV. Технически можно учесть издержки от финансовых проблем за счет некоторого повышения ставки дисконтирования ka. Альтернативно можно построить модель, где каждый год отдельно выделяется эффект левериджа конкретного года на ka и, соответственно, отдельно показывает негативный эффект дисконтирования разницы.

Давайте попробуем разобрать использование метода APV на примере.

Пример:

Мы собираемся купить завод по производству электродвигателей небольшой мощности для использования в различных видах вентиляторов, кондиционеров и прочей бытовой техники. Текущий владелец предлагает нам приобрести чистые активы завода за 3 млрд рублей. Мы рассчитываем, что в результате работы мы сможем:

• увеличить операционную рентабельность за счет сокращения издержек и аутсорсинга части функций;

• снизить оборотный капитал на 25 %;

• продать некоторые непрофильные активы завода;

• увеличить уровень роста объема продаж за счет улучшения мотивации дистрибьюторов;

Мы предполагаем профинансировать сделку на 80 % за счет заемного капитала (4-летнего банковского кредита под 8 % годовых и субординированного 5-летнего кредита под 9,5 % годовых).

Наши расчеты показали, что стоимость собственного капитала без учета левериджа (all-equity) составляет 13,5 %.

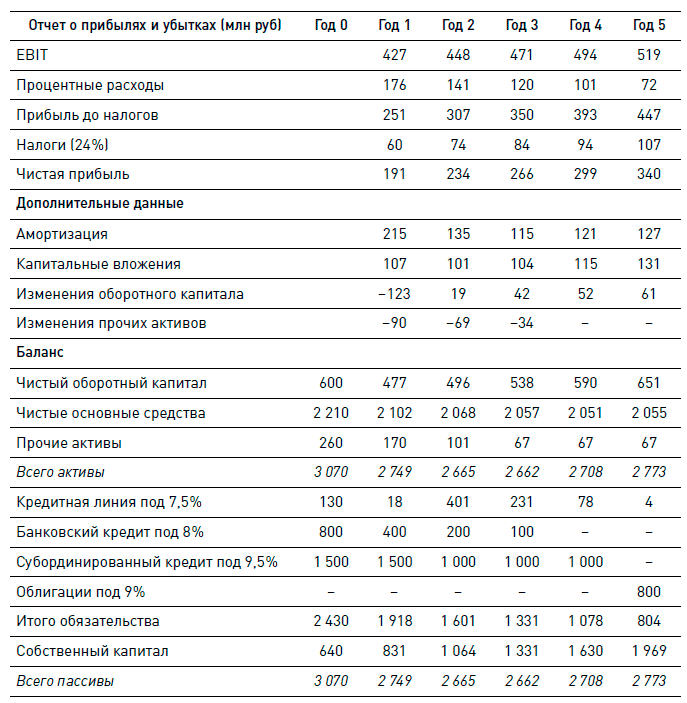

Вот прогнозные значения основных финансовых показателей завода с учетом всех улучшений (см. модель на www.gerasim.biz):

Стоит ли покупать завод?

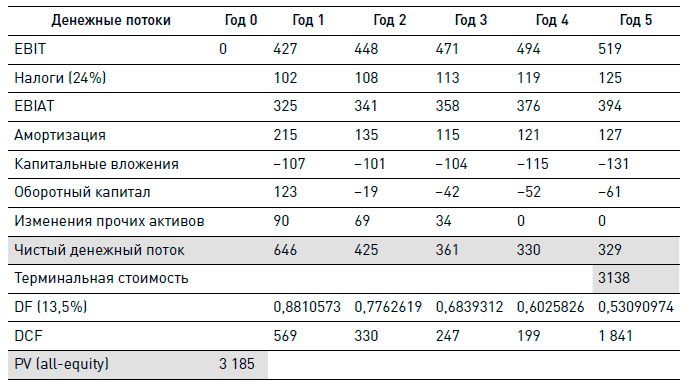

Давайте посчитаем денежные потоки завода и продисконтируем их:

Примечание: терминальную стоимость рассчитываем как перпетуитет с ростом в 3 %.

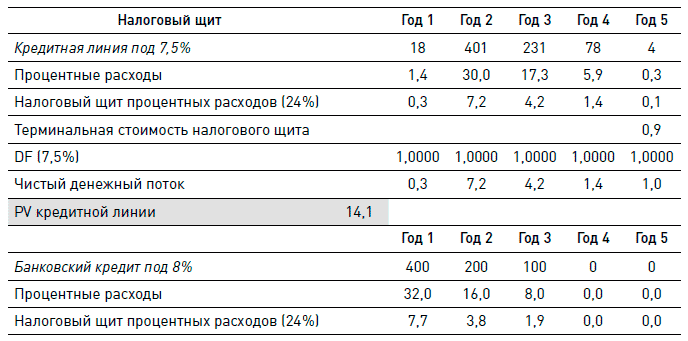

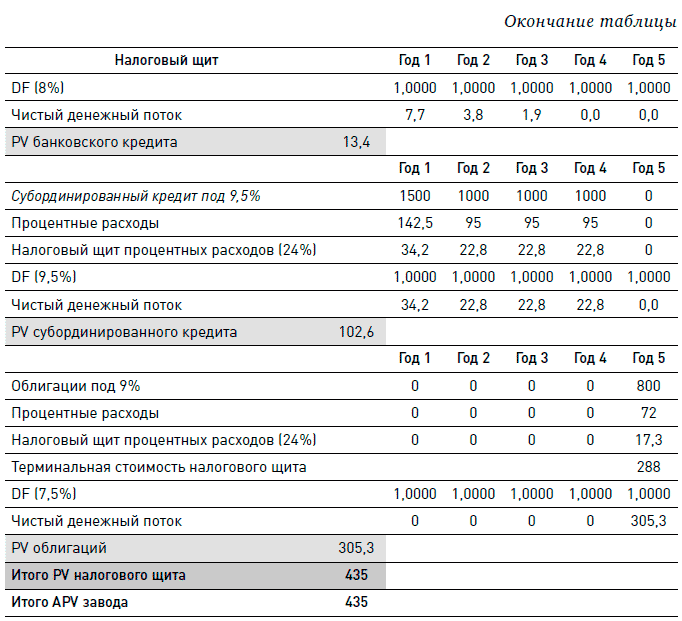

Следующим шагом мы должны посчитать эффект налогового щита:

Таким образом, общее APV завода составит 3,185 + 0,305 = 3,49 млрд руб. Это та максимальная сумма, которую мы готовы заплатить за чистые активы завода. Поскольку владелец просит 3 млрд, завод мы должны покупать. В этом случае наш чистый выигрыш составит 3,49 млрд за вычетом долга в 2,430 млрд и наших собственных 570 млн, то есть 490 млн.

У APV есть свои особенности с точки зрения наглядности. Использование этого метода позволяет показать, из каких частей состоит наша итоговая оценка. В данном случае ценность завода для нас складывалась из следующих частей:

• денежный поток от завода без изменений (как у текущего владельца);

• рост рентабельности;

• рост продаж;

• снижение оборотного капитала;

• продажа непрофильных активов;

• финансовый эффект налогового щита.

Добавленная стоимость, которую мы в данном случае создаем, это только операционные улучшения. Используя APV, мы легко можем выделить влияние операционных улучшений на ценность завода и узнать, какую часть стоимости добавляем мы, то есть за счет чего стоимость завода для нас будет выше, чем для текущего владельца. При этом на PV этих улучшений не будет влиять финансовый эффект налогового щита (ставка дисконтирования, которую мы будем использовать в данном случае не будет отражать эффекта использования заемных средств). Кроме того, в этом случае мы можем к разным денежным потокам применять разную ставку дисконтирования. Например, если мы считаем, что продать непрофильные активы будет несложно, то риск этих денежных потоков будет ниже, чем риск денежных потоков от прибыли. В этом случае мы можем для оценки «вклада» продажи непрофильных активов в общую стоимость завода использовать более низкую ставку дисконтирования (ниже 13,5 %). При использовании WACC мы неизбежно усредняем ставку дисконтирования, что не всегда корректно.

Почему еще в данном случае нам будет сложно использовать WACC? Есть несколько факторов.

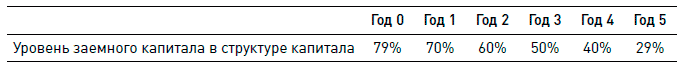

• Изменяющаяся структура капитала. Леверидж компании в течение всех пяти лет будет сильно меняться:

И это при условии, что мы упрощаем расчет и считаем структуру капитала по балансовой стоимости, где используется балансовое значение собственного капитала. Рыночное значение стоимости собственного капитала в первом году будет значительно выше (исходя из наших расчетов, оно составит 3,490 – 2,430 = 1,06 млрд руб., то есть на 80 % выше балансового). И оно будет меняться каждый год.

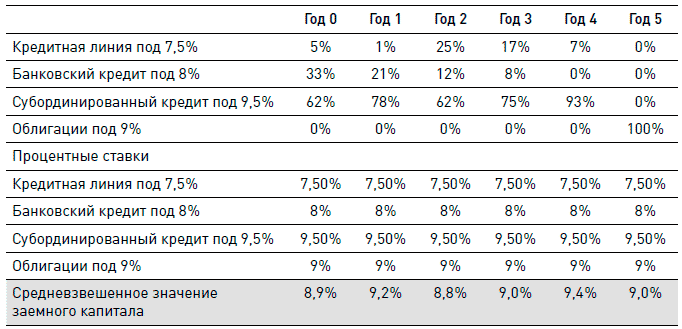

• Изменяющаяся стоимость заемного капитала. Поскольку наш заемный капитал при покупке завода состоит из нескольких компонентов, при использовании WACC нам придется считать средневзвешенное значение стоимости заемного капитала. Поскольку постепенно разные виды заемного капитала мы будем выплачивать, это средневзвешенное значение также будет меняться:

В этом случае нам сложно будет найти правильное значение для расчета WACC. Можно, конечно, каждый год считать новый WACC, но это будет сильно усложнять анализ для понимания. На практике так не делают.

С другой стороны, при использовании APV мы упускаем возможные потери от финансовых проблем. Именно они изменяют рискованность денежных потоков при увеличении использования заемного капитала. Расчет APV компании в его текущем виде не учитывает, что денежные потоки завода, особенно в первые годы после покупки, за счет большого левериджа более рискованны, чем в последующие годы. Вспомним, что за счет роста риска при увеличении левериджа WACC компании сильно не меняется при большом промежутке возможных значений структуры капитала. Увеличение использования налогового щита компенсируется большей требуемой доходностью собственного капитала.

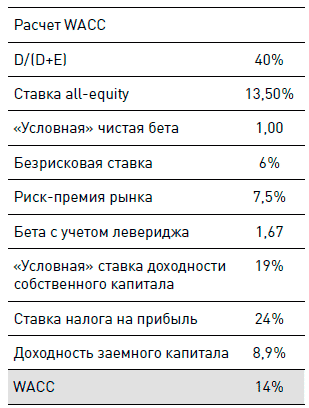

В самом деле, давайте попробуем посчитать PV завода с использованием WACC. При расчете ставки дисконтирования нам придется использовать некоторые предположения (см. таблицу).

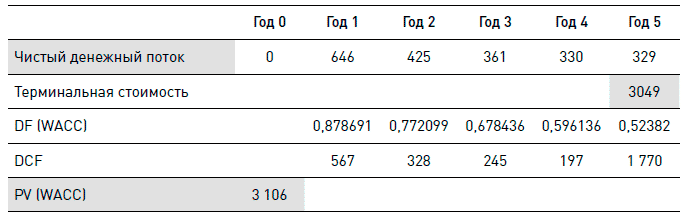

Теперь мы можем посчитать PV денежных потоков завода:

Мы видим, что стоимость завода, посчитанная с помощью WACC, на 15 % ниже стоимости, посчитанной с помощью APV. Объяснить это можно двумя факторами:

• неточный учет налогового щита в варианте с WACC – в первые годы леверидж выше использованного в модели WACC целевого левериджа, что дает дополнительный налоговый щит;

• в APV не учтено влияние PV (distress).

Какая из оценок точнее? Истина, как всегда, где-то посередине:

При тщательном расчете использование обоих вариантов дало бы нам примерно одинаковый результат.

В общем случае используйте APV, если:

• структура капитала в проекте сильно меняется с течением времени;

• вероятность финансовых проблем мала;

• стоимость налогового щита значительна.

Во всех остальных случаях используйте WACC. На практике APV используется нечасто – пока еще эта техника не получила большого распространения.

Что действительно часто используется на практике, это применение концепции APV для отдельной калькуляции каких-то частей общей стоимости компаний. Принцип «сложения частей» дает нам путь к оценке возможных дополнительных «фишек» проекта, таких как гарантии, субсидированные ставки и прочие нюансы. Все эти дополнительные «штуки» надо оценивать отдельно и приплюсовывать к основному анализу.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Накопленная стоимость

Накопленная стоимость Как только проект производства толокна начнет приносить деньги, Quaker едва ли оставит их праздно лежать – деньги используются для реинвестиций. Значит, если компания получит, как предусмотрено сценарием А, по $51 000 в первые два года и $61 000 в третий, это

2.4.6. Стоимость патента

2.4.6. Стоимость патента Это наверняка самый главный вопрос, волнующий предпринимателей.Годовая стоимость патента определяется как произведение налоговой ставки в размере 6 % и потенциально возможного к получению предпринимателем годового дохода, установленного по

Добавленная стоимость

Добавленная стоимость В состав названия налога входит понятие добавленная стоимость.Добавленная стоимость – это прирост стоимости продукта за счет включения в нее всех видов затрат, связанных с продуктом, и прибыли от его продажи. Например, в изготовлении лома и в его

Первоначальная стоимость

Первоначальная стоимость Под основными средствами согласно п. 1 ст. 257 НК РФ понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.С 1 января 2006 года в

Справедливая стоимость

Справедливая стоимость Согласно Положению ЦБ РФ № 254-П под «справедливой стоимостью залога» понимается такая его «цена, по которой залогодатель, в случае если бы он являлся продавцом имущества, представленного в залог, имея полную информацию о стоимости имущества и не

Залоговая стоимость

Залоговая стоимость Залоговая стоимость – это рыночная стоимость, пониженная на залоговый дисконт банка. Дисконтирование рыночной стоимости призвано учесть возможные затраты банка на обращение взыскания и реализацию имущества, а также его прогнозную стоимость.

Стоимость пункта

Стоимость пункта На валютной паре GBP/CHF 1 пункт стоит 12 долларов.Теперь давайте подсчитаем.За вход в сделку по валютной паре GBP/CHF с вас взимается 10 пунктов х 12 долларов = 120 долларов, при залоговой сумме 3000. Значит, с баланса при входе в сделку вычитается 3120 долларов. А у вас

Инвестирование в стоимость

Инвестирование в стоимость Можно ли в итоге превзойти рынок? Надеюсь, что к этому моменту я убедил вас в обратном. Можно задать вопрос по-другому: существуют ли сегменты и подсегменты рынка, доходность которых превосходит доходность рынка или проигрывает ей по сравнению

Трудовая стоимость

Трудовая стоимость Первые критики Смита пользовались чаще всего его же методами и идеями. Поэтому влияние Смита, в особенности сплавленное с влиянием Рикардо, было огромно вплоть до 60-х годов XIX в. Затем положение изменилось. С одной стороны, возник марксизм. С другой

Стоимость и потребительная стоимость товара рабочая сила. Закон прибавочной стоимости — основной экономический закон капитализма.

Стоимость и потребительная стоимость товара рабочая сила. Закон прибавочной стоимости — основной экономический закон капитализма. Как и всякий другой товар, рабочая сила продаётся по определённой цене, в основе которой лежит стоимость этого товара. Какова эта

Потребительная стоимость и стоимость товара в социалистическом хозяйстве.

Потребительная стоимость и стоимость товара в социалистическом хозяйстве. Те продукты, которые в социалистическом обществе производятся и реализуются как товары, имеют потребительную стоимость, создаваемую конкретным трудом, и стоимость, создаваемую абстрактным

1. Два фактора товара: потребительная стоимость и стоимость (субстанция стоимости, величина стоимости)

1. Два фактора товара: потребительная стоимость и стоимость (субстанция стоимости, величина стоимости) Богатство обществ, в которых господствует капиталистический способ производства, выступает как «огромное скопление товаров»,[130] а отдельный товар – как элементарная

Трудовая стоимость

Трудовая стоимость Первые критики Смита пользовались чаще всего его же методами и идеями. Поэтому влияние Смита, в особенности сплавленное с влиянием Рикардо, было огромно вплоть до 60-х годов XIX в. Затем положение изменилось. С одной стороны, возник марксизм. С другой

Е. Внутренняя стоимость, балансовая стоимость и рыночная цена[71]

Е. Внутренняя стоимость, балансовая стоимость и рыночная цена[71] Внутренняя стоимость — чрезвычайно важное понятие, которое открывает единственно целесообразный подход к проведению оценки относительной привлекательности инвестиций и компаний. Можно дать простое

1.8. Стоимость проекта

1.8. Стоимость проекта Инвестиционная фаза проекта составляет восемь месяцев.Общий размер инвестиций в проект составит 6,6 млн рублей, из которых:• инвестиции в приобретение основного и вспомогательного оборудования – 5,9 млн руб.;• инвестиции в оборотный капитал –

18.4.8. Стоимость трансакций

18.4.8. Стоимость трансакций Полезно ли участникам знать стоимость сделки, на которую оставлен отзыв?[526] Информация о стоимости сделки может быть важной для обнаружения/предотвращения асимметричного поведения относительно сделок разного масштаба. Искушение «наживы»