Публичные компании

Публичные компании

Если акции компании торгуются на бирже, это дает вам как плюсы, так и минусы. С одной стороны, публичные компании должны раскрывать инвесторам массу информации. Таким образом, у вас будет существенно больше информации о цели для проведения ее оценки. Кроме того, у самой компании уже есть оценка, которую дает рынок, – курс акций. С другой стороны, получить дополнительную информацию о компании (то есть провести реальный due diligence) может быть очень и очень сложно. Здесь все будет зависеть от того, является ли поглощение дружественным или враждебным.

Что такое дружественное поглощение? Этот термин означает, что менеджеры и совет директоров публичной компании согласны на поглощение. В этом случае они обычно предоставляют вам доступ к дополнительной требуемой вами информации. В каком случае более высоки шансы на дружественное поглощение? Очевидно, что шансы выше всего, если вы не собираетесь что-то серьезно менять в целевой компании, прежде всего самих менеджеров (как вариант, в результате поглощения менеджеры получат за свой уход очень серьезные бонусы). В этом случае обычно условия по оставлению старых менеджеров на ключевых постах или условия ухода менеджерской команды прописываются в специальном соглашении между вами и целью. Надо сказать, что более 90 % всех слияний и поглощений в мире рассматриваются как дружественные.

Если же вы собираетесь проводить серьезные изменения, и существующая команда менеджеров явно не будет вашими друзьями, вам, скорее всего, придется остановиться на варианте враждебного поглощения. В этом случае ожидать от менеджеров предоставления дополнительной информации сверх требуемой для раскрытия от публичной компании вам, очевидно, не приходится.

Второй момент, который надо понимать при попытке поглощения публичной компании: вам придется заплатить премию к текущей цене акций. Понятно, что купить контрольный пакет по текущей цене вам вряд ли удастся – зачем акционерам продавать его вам? Если вы предлагаете купить их акции, то они понимают, что, скорее всего, их акции стоят дороже, поэтому чтобы «побудить» их продать вам акции, вам придется предложить акционерам более высокую цену. Как правило, премия при поглощениях составляет не менее 20–30 % к средней рыночной цене за последние несколько месяцев до поглощения.

Третий момент, который надо учитывать, это форма поглощения. Обычно существуют три основные формы получения контроля над компанией:

• через слияние двух компаний в одну (merger). В этом случае цель прекращает свое существование в качестве юридического лица и превращается в единую компанию;

• через покупку акций целевой компании (acquisition). В этом случае целевая компания не прекращает свое существование, но ее контролирующим акционером становится агрессор;

• через покупку активов и обязательств цели (asset deal). Это некое «квазипоглощение». В этом случае вы не покупаете акции. Вы просто покупаете ряд активов и обязательств у целевой компании.

Давайте рассмотрим, как будет выглядеть процесс поглощения при использовании этих трех вариантов.

Слияние

Слияние во многом похоже на сделку по покупке частной компании. Слияние в 100 % случаев – сделка дружественная, то есть менеджмент и совет директоров цели соглашаются на предложение агрессора.

Для реализации слияния вы делаете предложение о слиянии целевой компании. Если это предложение заинтересовало менеджмент цели, то обычно между целью и агрессором заключается ряд соглашений:

• соглашение о конфиденциальности (confidentiality agreement). Поскольку мы говорим о том, что цель – публичная компания, все переговоры о возможном слиянии должны идти в условиях абсолютной конфиденциальности. Просочившиеся в массы слухи о возможном поглощении могут привести к росту курса акций цели в ожидании слияния. Это может развалить сделку;

• соглашение о непринятии шагов по покупке акций (standstill agreement). Это соглашение говорит о том, что на период переговоров о слиянии агрессор не будет предпринимать попыток скупки акций цели или выставлять тендерное предложение на покупку акций цели;

• соглашение о непереманивании менеджеров. Это соглашение говорит о том, что в период переговоров агрессор не будет переманивать в свою компанию или на свою сторону менеджеров цели.

В обмен на эти соглашения цель обычно соглашается дать агрессору доступ к своим финансовым данным, то есть фактически провести due diligence. После завершения due diligence и переговорного процесса компании вырабатывают условия слияния. Эти условия, то есть предложение по слиянию, должны быть одобрены общим собранием акционеров.

В условиях часто оговариваются «отступные». Например, если по каким-то причинам цель решила отклонить предложение агрессора, то она выплачивает агрессору определенную сумму (так называемый termination fee). То же самое касается и агрессора – если после одобрения сделки он от нее откажется, то он будет обязан выплатить компании определенную сумму. Подобная история, например, произошла с НЛМК: российская компания в феврале 2009 года отказалась от покупки американской John Maneely Company и за отказ от сделки была вынуждена заплатить компенсацию в $234 млн.

Обычно если слияние не вызывает возражений со стороны директоров и несет в себе премию для акционеров, то акционеры голосуют «за».

Недостаток процесса слияния состоит в том, что оно занимает очень много времени – от 4 до 6 месяцев и дольше. В этом плане поглощение с помощью тендерного предложения происходит гораздо быстрее.

Поглощения с помощью выкупа акций

Поглощения с помощью выкупа акций происходят гораздо быстрее слияний – их можно осуществить всего за месяц. Для этого не нужны долгие переговоры с менеджерами цели, согласование каких-то условий. Это капитализм в действии – есть товар (акции), есть цена, есть покупатель – кто хочет, может продавать. Но обычно скорость приводит к несогласию менеджеров с вашим предложением, то есть к превращению проекта покупки компании во враждебное поглощение.

Часто разумно такое поглощение проводить в несколько этапов:

• предварительная скупка (toehold);

• тендерное предложение (tender offer);

• обязательная оферта.

Давайте рассмотрим отдельно каждый из них.

Предварительная скупка акций

На этапе предварительной скупки (toehold) вы или скорее инвестиционный банк, который вы наняли, будете понемногу скупать акции компании на открытом рынке. Предварительную скупку делать необязательно. Но коль скоро вы решили немного сэкономить и купить часть акций цели без премии, делать это надо постепенно, чтобы не создать большого изменения объемов торговли акциями компании. Если неожиданно по акциям какой-то компании сильно изменились объемы, то участникам рынка становится понятно, что компанию собираются поглотить. В этом случае часто спекулянты могут начать резко покупать акции этой компании, чтобы продать их вам потом дороже. В результате ваши затраты на поглощение возрастут. Поэтому на первом этапе акции стараются скупать понемногу, чтобы замаскировать свои истинные намерения. За счет предварительной скупки на открытом рынке вы не сможете собрать большой пакет. Дело в том, что во всех странах существуют требования по раскрытию информации о приобретении крупного пакета акций публичной компании. Обычно, если вы приобретаете более 5 % акций компании, вы должны в течение нескольких дней сообщить об этом органам, которые регулируют работу фондового рынка. В этом случае появление нового крупного инвестора не пройдет незамеченным, все поймут ваши планы, курс акций резко вырастет, что сделает дальнейшую «тайную» скупку бессмысленной. Далее вы можете перейти к основному этапу – тендерному предложению.

Тендерное предложение

Когда вы уже раскрыли себя, пора выходить на сцену и стараться купить контрольный пакет компании. Для этого вы объявляете тендерное предложение (по-английски – tender offer или bid) на покупку определенного количества акций. Покупка обычно производится за:

• денежные средства (all-cash tender offers);

• в обмен на акции «агрессора» (all-stock tender offers);

• в обмен на некую смесь акций и денег (mixed offers).

Форма «оплаты» компании – это инструмент управления вашими рисками. Поскольку информации о компании при тендерном предложении у вас меньше, чем после тщательного due diligence, возникает риск, что вы серьезно переплатите за компанию. В этом случае самым рискованным способом покупки являются «денежные» сделки – после покупки акций вы уже не сможете ничего требовать с продавших вам акции акционеров. Оплата части компании своими акциями (или производными формами акций, такими как варранты или опционы) помогает вам разделить с акционерами «цели» риск того, что цель переоценена. Это помогает снизить риск при поглощениях.

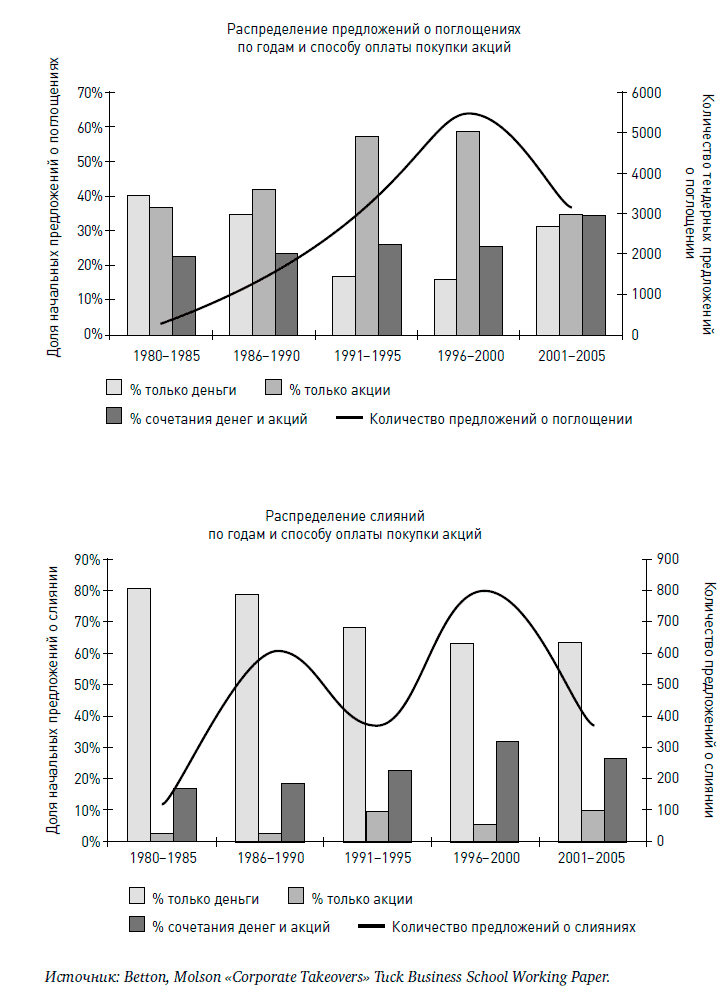

В основном при враждебных тендерных предложениях приоритет отдается «денежным» предложениям, при дружественных слияниях оплата уже в большей степени осуществляется акциями (см. рисунки). «Денежные» предложения особенно характерны для российских компаний, которые в период бума M&A в России в 2006–2008 годах в подавляющем большинстве случаев покупали компании «за кэш». Контролирующие акционеры боялись размывания своего пакета. Это, правда, привело к образованию у российских компаний весьма существенных долгов, которые аукнулись с наступлением кризиса осенью 2008 года.

При объявлении тендерного предложения каждый акционер решает за себя – принимать ваше тендерное предложение или нет (обычно предложение имеет определенный срок действия). Условия тендерных предложений достаточно свободные. Вот некоторые примеры.

• Вы можете сказать, что не желаете покупать меньше, чем вам необходимо для получения контрольного пакета акций. Иными словами, если по вашему предложению вам поступило заявок на продажу меньшего количества акций, чем вам нужно для получения контрольного пакета, то вы можете отказаться от приобретения этих акций.

• Вы можете изменить цену покупки в зависимости от того, дает вам оферта контрольный пакет или нет. Это так называемый двухступенчатый бид. В этом случае вы говорите о том, что те акции (в порядке поступления заявок на продажу), которые дают вам контрольный пакет, вы покупаете по одной цене, остальные – по другой, более низкой. Дело в том, что в поглощениях часто встречается такой эффект, как проблема маленького акционера (по-английски – free-rider problem). Акционер, обладающий небольшим количеством акций, думает: зачем мне продавать свои акции по биду? Моя пара акций все равно не сделает погоды. Кроме того, если их покупают по какой-то цене, возможно, они реально стоят дороже. Если так думает большое число небольших акционеров, то поглощение может и не состояться. В этом случае двухступенчатый бид дает вам возможность «простимулировать» мелких акционеров и поторопить их с решением.

• Вы можете менять цену покупки в зависимости от даты, до которой акционер принимает ваше предложение.

• Вы можете «зашить» в тендерное предложение ступенчатые платежи, в зависимости от определенных условий (например, в зависимости от финансовых показателей компании в следующие несколько лет).

В целом тендерное предложение – это просто некое предложение о продаже акций на определенных условиях, которое каждый акционер может принять или отклонить. В некоторых странах установлены требования к тендерным предложениям. В России это пока не развито, но, например, в США к тендерным предложениям предъявляются следующие требования.

• Предложение должно быть действительно не менее 20 рабочих дней (чтобы избежать мгновенно истекающих предложений, которые не дают акционерам времени опомниться и проанализировать ситуацию).

• Если в этот период возникает конкурирующее предложение, то действие первого предложения автоматически продляется еще на 10 рабочих дней.

• В течение минимум 15 рабочих дней после появления предложения акционеры, которые приняли предложение, могут от него отказаться (обычно они отказываются, если появилось более выгодное конкурирующее предложение).

• В случае если количество акций, которое готовы продать акционеры, превышает условия тендера, акции выкупаются у акционеров pro rata.

• В случае приобретения свыше 5 % акций компании инвестор должен не только сообщить об этом, но и описать свои намерения относительно компании, такие как намерение приобрести контрольный пакет.

Обычно тендерные предложения также рассматриваются менеджерами и советом директоров компании, которые дают акционерам свои рекомендации (по поводу того, принимать или не принимать предложение). Обычно директора перестраховываются и стараются получить от независимых консультантов (чаще всего инвестиционных банков) заключения о справедливости предложенных сумм (так называемый fairness opinion), на основе которого и дают рекомендацию. Наличие такого заключения помогает избавить директоров от возможных исков со стороны некоторых акционеров, считающих, что предложенная за акции цена слишком мала. Или, наоборот, если директора рекомендовали акционерам не принимать предложение, они обычно прикрываются заключением, говорящим о том, что предложенная цена недостаточно велика.

Перед выставлением бида подобное же заключение по тем же самым причинам обычно получает и совет директоров (и менеджмент) агрессора. Вообще сделки M&A, связанные с публичными компаниями, в подавляющем большинстве случаев проходят при участии консультантов (обычно юристов и инвестиционных банкиров) как с той, так и с другой стороны.

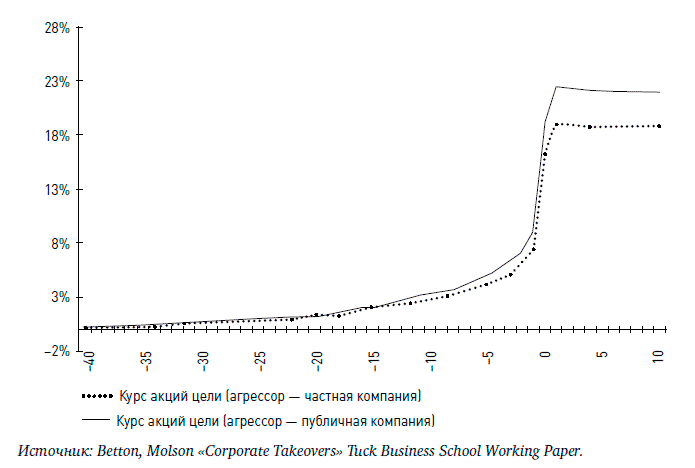

В любом случае появление тендерного предложения приводит к существенному росту курса акций поглощаемой компании (см. рисунок).

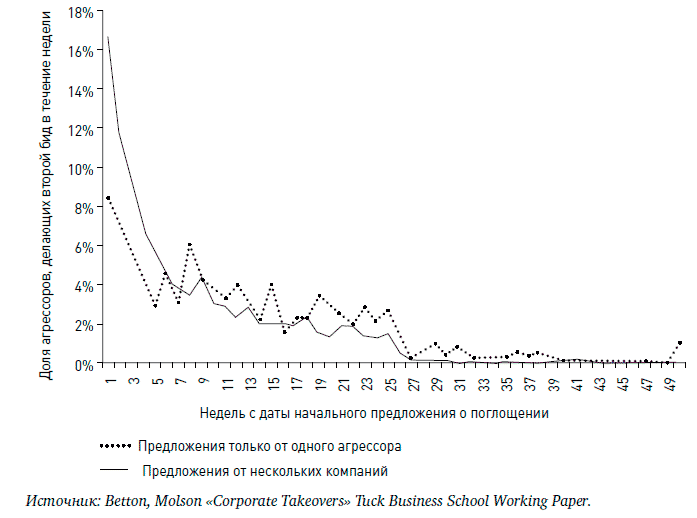

Даже если ваше предложение будет одобрено советом директоров и менеджментом, игра еще не окончена. В нее могут вступить и сторонние игроки, например, другая компания может перебить ваш бид. В этом случае возникает война бидов (см. рисунок).

Победитель в этом случае заранее неизвестен. Ожесточенные схватки могут продолжаться некоторое время, но обычно не больше трех месяцев. В этот период стороны обычно делают несколько конкурирующих предложений, часто «перебивающих ставки» друг друга.

Обычно для скупки контрольного пакета, при отсутствии конкурирующих бидов, достаточно премии к рыночной цене акций в 20?30 %. В случае возникновения войны бидов финальная премия за акции по отношению к их цене до появления первого бида может быть очень значительной. В среднем финальная премия при конкуренции бидов составляет около 50 %.

Обязательная оферта

Законы некоторых стран обязывают инвестора, который приобрел свыше некоторого процента акций компании, сделать оставшимся акционерам обязательное предложение на выкуп у них акций, причем при некоторых условиях эта оферта может стать обязательной для принятия миноритарными акционерами (так называемый сквизаут – squeeze-out). Это делается для того, чтобы акционеру, владеющему практически всеми акциями, не «мешали» миноритарные акционеры. Цена при этом устанавливается согласно определенным правилам.

Например, в России инвестор, который приобрел более 30 % акций ОАО, должен в течение 35 дней выставить прочим акционерам оферту на приобретение оставшихся акций по цене не ниже среднерыночной за последние 6 месяцев (если акции ОАО торгуются на бирже). Если акции ОАО не торгуются, то цену оферты должен определить независимый оценщик. Правда эта оферта добровольная – миноритарные акционеры могут ее и не принять. А вот в случае, если акционер владеет свыше 95 % голосующих акций ОАО, он может объявить обязательную к принятию миноритариями оферту по тем же ценовым условиям.

Здесь, правда, надо сделать небольшое отступление. В России, как обычно, строгость законов компенсируется необязательностью их исполнения. После покупки более 30 % ТГК-2 в 2008 году компания «Корес» нашла интересный способ сэкономить около 15 млрд руб., не исполняя обязательной оферты по высокой докризисной цене. Компания назвала себя иностранным инвестором, найдя на Кипре «сестринскую» Divent Enterprises Ltd, а ТГК-2 – стратегическим предприятием из-за неиспользуемой лицензии на работу с радиоактивными веществами. После этого «Корес» через суд признал сделки по покупке акций по оферте ничтожными, раз их не одобряла правительственная комиссия. Аналогичным образом кипрская Onexim Holdings поступила с миноритариями ТГК-4, чтобы не тратить на выкуп 21 млрд руб. Энергокомпания попала в список стратегических из-за небольшого газопровода в Рязанской области. А «Газпром», получивший контроль над ТГК-1, оферту просто игнорировал. Исков от миноритариев не последовало, а чиновники ФСФР проблему не комментировали.

Законы об обязательных офертах имеются и во многих других странах, например, во Франции, Великобритании и Германии. В США законы о ценных бумагах неоднородны – условия различаются по разным штатам.

Не всегда, правда, российские акционеры хотят выполнять требования закона. Например, в ходе реорганизации РАО «ЕЭС России» группа «Онэксим», принадлежавшая Михаилу Прохорову, в середине 2008 года приобрела контрольный пакет акций ТГК-4. Согласно закону об открытых акционерных обществах «Онэксим» выставил оферту миноритарным акционерам, однако после начала кризиса использовал различные судебные механизмы, чтобы эту оферту не исполнить. Впрочем, о российской специфике M&A мы еще будем говорить чуть дальше в этой главе.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Люди, ориентированные на успех в компании, имеют склонность подчиняться правилам компании

Люди, ориентированные на успех в компании, имеют склонность подчиняться правилам компании Всякого рода крупные организации очень похожи на школы и колледжи – учебные заведения, из которых большинство людей и приходят в эти организации. У них есть свои правила

О компании

О компании Консалтинговая группа «Личный капитал» – первая в России компания, оказывающая физическим лицам услуги независимого финансового консультирования.Наша миссия – помогать клиентам грамотно управлять личными финансами и эффективно инвестировать

Глава 3. «Страхование – главный бизнес нашей компании» Начало деятельности компании Berkshire Hathaway

Глава 3. «Страхование – главный бизнес нашей компании» Начало деятельности компании Berkshire Hathaway 1. Годовой отчет Berkshire Hathaway. 1985. C. 8.2. Buffett W The Security I Like Best // The Commercial and Financial Chronicle, 1951, December 6; Kilpatrick A. Of Permanent Value: The Story of Warren Buffett, rev. ed. Birmingham, AL: AKPE, 2000. P. 302.3. Годовой отчет Berkshire Hathaway. 1999.

Компании в США

Компании в США СШАСоединенные Штаты Америки достаточно известная страна, чтобы уделять большое внимание общей информации о ней. Этого нельзя сказать о ее законодательстве. Таким образом, перед тем, как Вы перейдете к информации о цене компании, мы рекомендуем Вам

19. ПЕРВИЧНЫЕ ПУБЛИЧНЫЕ РАЗМЕЩЕНИЯ

19. ПЕРВИЧНЫЕ ПУБЛИЧНЫЕ РАЗМЕЩЕНИЯ Актуальной экономической темой в Казахстане на глазах становятся первичные публичные размещения акций компаний реального сектора, IPO. Процесс этот понятен и закономерен: средний темп годового экономического роста за последние семь

Компании, как люди

Компании, как люди С точки зрения факторов, представляющих компанию окружению, ее можно сравнить с человеческой личностью. Человек руководствуется в своем поведении своими привычками, жизненными принципами, текущими нуждами и обязательствами. Внутри компании эти

1.2.3. Публичные обязательства

1.2.3. Публичные обязательства Просрочка исполнения публичных обязательств, то есть налоговых платежей и платежей в фонды, влечет ничуть не меньшие риски, что и просрочка перед

129. Вы директор по маркетингу крупной компании, а также совладелец собственного небольшого бизнеса. Существует ли разница в подходах к маркетингу с точки зрения наемного менеджера и собственника компании? Если да, то в чем она?

129. Вы директор по маркетингу крупной компании, а также совладелец собственного небольшого бизнеса. Существует ли разница в подходах к маркетингу с точки зрения наемного менеджера и собственника компании? Если да, то в чем она? Да, существует.Когда ты собственник, ты

Могут ли публичные компании быть сознательными?

Могут ли публичные компании быть сознательными? Одно из мнений, с которым мы постоянно сталкиваемся, гласит, что сознательное управление возможно только в случае с небольшим или частным бизнесом, но, когда компания становится крупной и публичной, сознательно

Оплаченные публичные рекомендации

Оплаченные публичные рекомендации В США Federal Trade Commission (Федеральная торговая комиссия) издала правила, требующие раскрытия информации об оплаченных публичных рекомендациях в социальных сетях. Эти правила были разработаны специально для борьбы с блогерами, которые

О компании D.E.I

О компании D.E.I Основанная в 1979 году Стивеном Шиффманом D.E.I., одна из ведущих тренинговых компаний США в области продаж, она предлагает программы освоения принципов управления и совершенствования различных навыков для всевозможных организаций – от компаний из списка Fortune

Публичные мероприятия

Публичные мероприятия К публичным мероприятиям относятся выступления, семинары, тренинги, вебинары (проводятся через Интернет). Вы можете организовать подобные мероприятия сами либо быть приглашенным лицом. В любом случае это прекрасная возможность осведомить

Cоциальное продвижение и публичные извинения

Cоциальное продвижение и публичные извинения О вас заговорят, когда начнете раскручиваться в своей нише.Обязательно надо поддерживать партнерские отношения с людьми, которые формируют общественное мнение в вашей индустрии. Задача – следить за тем, что о вас говорят, и

Публичные выступления

Публичные выступления Компания оплатила ваши расходы по участию в семинаре. Сейчас вас просят выступить перед аудиторией, состоящей из менеджеров и начальников, и поделиться своим опытом участия в семинаре. Время выступления подошло. Сердце стучит сильнее и быстрее.

Продумывайте все публичные заявления

Продумывайте все публичные заявления Говорят, что Кугл заявлял о том, что компания всегда четко сортировала информацию при общении с прессой, акционерами и аналитиками о том, как осуществляется руководство Yahoo!. Они не хотели бы выглядеть слишком великими и