Трехфакторная модель

Трехфакторная модель

Альтернативная гипотеза, как мы уже упомянули, говорит, что не существует «избыточного» дохода без повышенного риска. Эту теорию выдвигают Фама и Френч в форме своей трехфакторной модели. Эта простая, но мощная концепция исключительно полезна для понимания долгосрочной доходности на рынках во всем мире. Если объяснить по-простому, любой класс активов, состоящий из акций, приносит четыре различные доходности:

• доходность по безрисковой ставке, то есть стоимость денег с учетом дохода будущего периода (обычно устанавливается по ставке краткосрочного казначейского векселя);

• премия за рыночный риск – дополнительная доходность, получаемая за подвергание себя рискам фондового рынка;

• премия за размер – дополнительная доходность, получаемая за владение акциями мелких компаний;

• премия за стоимость – дополнительная доходность, получаемая в результате владения акциями стоимости.

Каждый получает доходность по безрисковой ставке. Поэтому во вселенной Фамы – Френча единственное важное решение, которое вам придется принять, – это в какой мере вы готовы испытать влияние трех других факторов. Полный трус испытает нулевое влияние всех трех факторов и владеет только казначейскими векселями. Если вы допускаете высокую степень риска, то испытываете максимальное влияние всех трех факторов и владеете только мелкими акциями стоимости.

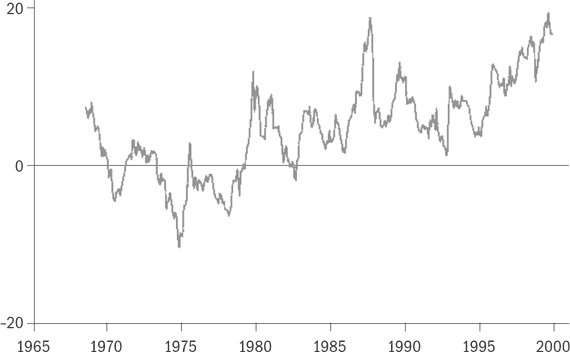

Рассмотрим каждый фактор риска отдельно. На рис. 7.4 я построил график, отслеживающий пятилетнюю премию за рыночный риск в годовом исчислении (доходность индекса CRSP 1–10 – что примерно соответствует индексу Wilshire 5000 – минус доходность казначейских векселей) за последние 36 лет (с 1965 по 2000 г.). Заметьте, что тогда как она была устойчиво положительной за последние два десятилетия, ситуация была намного более шаткой в 1960-х и 1970-х гг. За весь период годовая премия составила 5,65 %. Она, безусловно, не была гарантирована, поскольку являлась положительной только в 78 % случаев за последовательные пятилетние периоды.

Рис. 7.4. Пятилетняя премия за рыночный риск в годовом исчислении, %

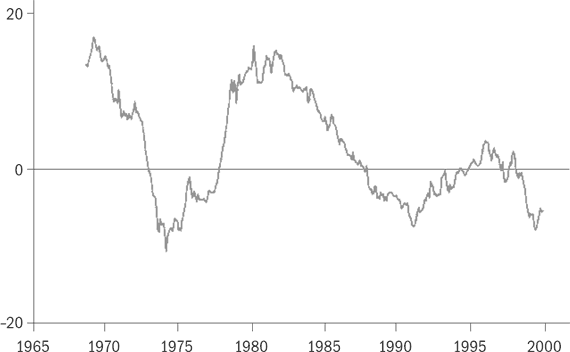

Можно ли нести более высокий риск и таким образом получать повышенную премию? Да. Вы можете решить инвестировать в более мелкие компании, которые с большей вероятностью могут внезапно исчезнуть, чем крупные. За последние 36 лет премия за размер (определяемая как доходность акций компаний с самым низким коэффициентом P/B за вычетом доходности акций компаний с самым высоким P/B) составляла 1,71 %. Я построил график по ней на рис. 7.5. Доходность за последовательные пятилетние периоды была положительной только в 53 % случаев.

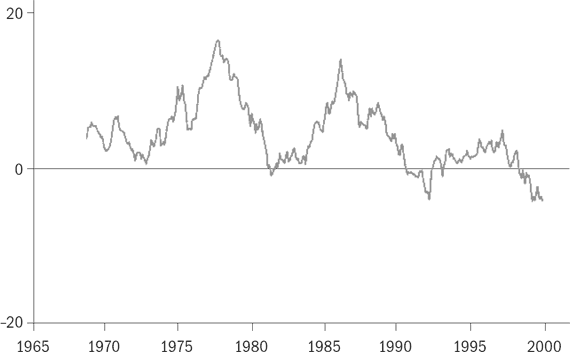

Наконец, существует третья и гораздо более спорная премия, график которой я изобразил на рис. 7.6. По Фаме и Френчу, если вы настоящий любитель риска и хотите еще больше увеличить премию, то можете инвестировать в компании стоимости. Это самые слабые акции. Подумайте о компаниях Harvester, Kmart, Nissan. Они отличаются низкой стоимостью, как, например, по показателю P/B. 36-летняя премия за инвестирование в них (определяемая как доходность акций компаний с самым низким Р/В за вычетом доходности акций компаний с самым высоким Р/В) составляла 3,77 % в годовом исчислении. Немного удивительно то, что, как видно на графике, эта премия была довольно стабильной и имела положительное значение в 87 % случаев. В действительности устойчивость премии за стоимость вызывала у некоторых вопросы о том, не является ли она настоящим «бесплатным сыром» по сравнению с реальной «историей риска».

Рис. 7.5. Пятилетняя премия за размер в годовом исчислении, %

Рис. 7.6. Пятилетняя премия за стоимость в годовом исчислении, %

Фама и Френч подробно исследовали эти три премии – за рыночный риск, размер и стоимость; они, а также другие эксперты показали существование всех премий за риск за очень длительный период времени на рынке США, а также рынках многих других стран. Существуют ли другие премии? Вероятно. Существует, возможно, премия за инвестирование в «акции момента». Природу риска, связанного с «моментом», если таковой существует, еще предстоит выяснить.

Трехфакторная модель имеет еще одно применение, с которым мы сталкивались ранее: оценка управляющих активами. Используя сложные статистические методы, можно определить, какая часть доходности, получаемой управляющим, связана с каждым из факторов риска, а какая – если вообще связана – с умением. Например, если управляющий получает особенно хорошую доходность в данный период, это может быть связано с его умением (или везением). Однако это может быть также связано с тем, что на управляющего влиял фактор рынка, имевший высокую доходность. Как вы уже, вероятно, подозреваете, значительная часть эффективности первоклассных управляющих связана с влиянием на них определенных факторов, и мало кто из таких управляющих (если таковые вообще имеются) в действительности демонстрирует что-либо похожее на умение в статистическом смысле.

В итоге вознаграждения рынка капиталов достаются тем, кто находит наиболее разумный баланс между тремя факторами риска, а также рисками компаний, в которых они работают. Маленький пример: сотрудники циклических компаний стоимости должны особо остерегаться портфелей стоимости, поскольку в случае существенного экономического спада их занятость и портфели пострадают в неравной мере. Тем, кто стремится удержаться на своих рабочих местах в тяжелые времена, например почтальонам и специалистам коллекторских агентств, безопаснее владеть акциями стоимости.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Модель ICM

Модель ICM Разработанная Патриком Салливаном модель ICM имеет много общего с моделью Юбера Сент-Онжа. Она также исходит из того, что при изучении интеллектуального капитала компании важнейшую роль играет анализ ее человеческого капитала (ее ноу-хау, включая коллективный

Модель «ДеТренд и RSI»

Модель «ДеТренд и RSI» Интересный подход описан в книге Неда Гандевани «Победоносное преимущество трейдинга». В своем подходе он использовал простые, общеизвестные индикаторы, такие как RSI и Детрендовый ценовой осциллятор (DPO). Все индикаторы представлены во многих

Модель «Gartley»

Модель «Gartley» В 1932 г. Гартлей представил общественности модель «Gartley». Ларри Песавенто (Larry Pesavento) добавил в эту модель соотношения Фибоначчи и описал правила торговли по модели «Gartley» в своей книге «Коэффициенты Фибоначчи с графическими моделями» («Fibonacci Ratios with Pattern

Модель «Баттерфляй»

Модель «Баттерфляй» Модель «Баттерфляй» первыми описали Брюс Гилмор (Bryce Gilmore) и Ларри Песавенто. Эта модель также эффективна, как и модель «Gartley». В модели «Баттерфляй» величина отката цены до точки В определяется как 0,786 от размера волны ХА. И бычий и медвежий вариант

Модель «Краб»

Модель «Краб» Модель «Краб» описана Скоттом Карнеем. Структура этой модели также является еще одной разновидностью 5-точечной формы модели «Gartley». Модель «Краб» также имеет соотношение 0,618 волны АВ к волне ХА. Целевая зоны для фиксации прибыли находится на уровне в 1,27 от

Модель «Прямоугольник»

Модель «Прямоугольник» «Прямоугольник» – это модель продолжения тенденции. Она состоит из двух горизонтальных линий, уровня поддержки и уровня сопротивления. Цены должны сформировать эти уровни, касаясь их как минимум два раза до прорыва. Объем торгов внутри фигуры

Модель «Алмаз»

Модель «Алмаз» Фигура «Алмаз» – очень надежная модель для получения прибыли и состоит из четырех сторон, которые образует цена. Эта модель похожа на два симметричных треугольника, соединенных вместе. «Алмаз» одновременно является моделью продолжения и разворотной

4.2.3. Факторная модель

4.2.3. Факторная модель Риски ИБ от персонала составляют отдельную группу рисков ИБ организации, однако спектр причин и условий их реализации очень широк. Мы предлагаем описывать риски ИБ от персонала в виде факторной модели — системы причин и условий, благоприятствующих

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн Ценовая война – цикл последовательных уменьшений цены соперничающими на олигополистическом рынке фирмами.Дуополисты Бертрана исходят из предположения о независимости цен, устанавливаемых друг другом,

17.4.1. Модель взаимодействия мультипликатора-акселератора и параметры, определяющие амплитуду циклических колебаний в условиях негибких цен (модель Самуэльсона-Хикса)

17.4.1. Модель взаимодействия мультипликатора-акселератора и параметры, определяющие амплитуду циклических колебаний в условиях негибких цен (модель Самуэльсона-Хикса) Экономическое развитие может проходить равномерно, но, как правило, этого не происходит. Есть периоды

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития

Глава I Функции экономической системы и экономической теории Глава II Неоклассическая модель Глава III Неоклассическая модель II: Государство Глава IV Потребление и концепция домашнего хозяйства Глава V Общая теория высокого уровня развития Часть II. Рыночная

Модель доставки

Модель доставки Как вы планируете доставлять свои продукты конечным потребителям?Сосредоточитесь на географическом принципе:• местный рынок;• региональный;• национальный;• международный?Сосредоточитесь на методе:• личные продажи;• удаленные (через интернет, по

БЮРОКРАТИЧЕСКАЯ МОДЕЛЬ

БЮРОКРАТИЧЕСКАЯ МОДЕЛЬ Бюрократическая модель организации описана Перроу (1980). Это попытка представить организацию как машину, и поэтому ее можно связать с некоторыми идеями, возникшими в классической школе. Эта модель основана на работе Макса Вебера (1946), который ввел

СОЦИОТЕХНИЧЕСКАЯ МОДЕЛЬ

СОЦИОТЕХНИЧЕСКАЯ МОДЕЛЬ Исследователи из Тавистокского института дополнили представление об организации как о системе социотехнической моделью. Основной принцип этой модели состоит в том, что в любой системе организации ее технические или рабочие аспекты

МОДЕЛЬ УЧР

МОДЕЛЬ УЧР Философия УЧР изложена в следующих рекомендациях, которые составляют модель отношений с работниками:• стремление к приверженности – овладение «сердцами и умами» работников, чтобы привести их к отождествлению себя с организацией, большему приложению своих

Модель GROW, или модель РОСТа, – укрепление потенциала

Модель GROW, или модель РОСТа, – укрепление потенциала Джон Уитмор, эксперт в области коучинга[3], придумал довольно интересный акроним для обозначения как индивидуального, так и командного развития. Он назвал свою модель GROW (РОСТ): цели (Goals), реальность (Reality), возможности