О ценовых фигурах Ларри Вильямса

О ценовых фигурах Ларри Вильямса

Это игра развития стратегий с выигрышными преимуществами, привлечения шансов на свою сторону, работы с этими шансами, а также постоянной готовности отреагировать на любые потенциальные изменения в игре, включая новых игроков или новые идеи и концепции.

Л. Вильямс

Ларри Вильямс пишет о том, что существует много краткосрочных рыночных фигур, которые реально работают и дают трейдеру большое преимущество в игре. Фигуры, которые он использует, служат для предсказания краткосрочных рыночных колебаний продолжительностью от 1 до 5 дней.

Основная предпосылка, на которой основаны ценовые фигуры Ларри Вильямса, или, если сказать по-другому, основной общий элемент, который их связывает, – это то, что эти фигуры представляют собой экстремальные рыночные эмоции, которые создают великолепные условия для сделок в противоположном направлении (по сути, это тот же принцип отрицания, который описан в главе 6). Практически все его модели построены на чрезмерной эмоциональности публики, которая заводит ее в ловушку. Большое значение в этих моделях отводится цене открытия.

Ларри Вильямс изменил кардинальным образом трактовку некоторых типичных ценовых моделей. То, что до него считалось медвежьим сигналом (например, закрытие на минимуме дня), на самом деле для краткосрочных рыночных движений в большинстве случаев является предвестником возможного близкого разворота и, следовательно, бычьим сигналом.

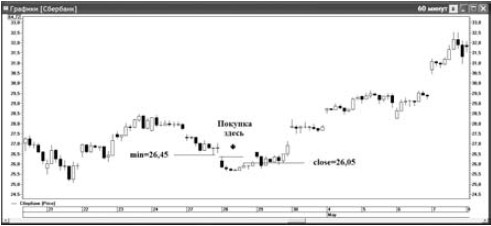

Наиболее известной ценовой моделью Ларри Вильямса является модель Уупс. Эта фигура представляет собой чересчур эмоциональную реакцию рынка, которая выражается в слишком большом ценовом разрыве, возникающем на открытии. Это происходит либо когда игроки впадают в панику и открытие следует ниже минимума предыдущего дня, либо, наоборот, когда у трейдеров случается приступ жадности, они спешат покупать на открытии и рынок открывается значительно выше максимума предыдущего дня. Вслед за таким чересчур сильным или чересчур слабым открытием вскоре происходит разворот, и рынок начинает идти в противоположную сторону. До поры до времени это выглядит как недоразумение, и те игроки, которые заняли неправильную позицию, не торопятся ее закрывать. К тому моменту, когда они осознают, что ошиблись, рынок успевает как следует разогнаться, и их действия еще больше усиливают движение.

Очень часто за этим следует широкодиапазонный трендовый день. Покупать нужно на минимуме предыдущего дня в случае дня покупки, а продавать – на уровне максимума предыдущего дня, если это день продажи. «Больше всего можно заработать не при механическом подходе к торговле, а используя эту технику с умом или накладывая ее поверх рыночного расклада», – пишет Ларри Вильямс. А именно – основываясь на тенденции акций к росту в первые дни месяца, покупая или продавая в определенные дни недели или распознавая сигналы с рынка казначейских облигаций.

Другие две ценовые модели Ларри Вильямс назвал фигурами ударных дней.

Сценарий ударного дня покупки состоит в закрытии ниже минимума предыдущего дня, что многими воспринимается как медвежий сигнал (это может быть минимум последних 3–8 дней). Однако если на следующий день рынок развернулся, пошел вверх и дошел до максимума предыдущего дня, то в этой точке нужно покупать. Суть в том, что если рынок сумел дойти до этой точки, то, значит, ситуация на рынке изменилась.

Сценарий ударного дня продажи в точности противоположен: рынок закрывается выше максимума предыдущего дня, осуществив тем самым прорыв, но на следующий день он разворачивается и идет вниз. Прорыв оказался ложным. Модель ударного дня покупки или продажи отражает известный принцип отрицания: если рынок не сумел сделать то, что он должен был сделать, – это явное указание на то, что он очень скоро попытается сделать нечто противоположное. Эта модель близка по психологии к свечной модели поглощения.

Рис. 3.4. На рисунке мы видим две ценовые модели ларри Вильмса: 1 – модель Уупс, 2 – модель «Скрытый ударный день»

У Ларри Вильямса есть также модель скрытого ударного дня. Она указывает нам не на разворот, а на продолжение основной тенденции. Сценарий скрытого ударного дня покупки возникает, если рынок закрывается с повышением, но при этом в нижних 25 % диапазона, а еще лучше – если ниже цены открытия. Если на следующий день цена разворачивается, опять несется вверх и достигает максимума предыдущего дня, то это означает, что однодневная коррекция закончилась и можно опять открывать длинную позицию. Скрытый ударный день продажи в точности противоположен. Рынок закрывается в верхних 25 % диапазона и выше открытия дня, но на следующий день разворачивается, и входить нужно в тот момент, когда цена падает ниже минимума скрытого ударного дня.

Рис. 3.5. Модель ударного дня, изображенная на рисунке, по существу, представляет собой происходящий на следующий день краткосрочный разворот тренда на основе ценовой структуры, описанный в главе 7

Скрытый ударный день, как правило, возникает на сильном трендовом рынке как день передышки, возникающей после сильного открытия и фиксации частью участников своих прибылей. На рис. 3.5 скрытый ударный день стал логичным следствием параболического роста последних нескольких ударных дней. После такого бурного роста рынок нуждался в передышке.

Эти ценовые модели работают значительно лучше, если они подтверждаются другими торговыми сигналами, исходящими не от ценовой структуры.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Чему учат магистров делового администрирования в части ценовых колебаний

Чему учат магистров делового администрирования в части ценовых колебаний Итак, что известно об анализе рынка кандидатам на получение степени магистра делового администрирования (MBA)? Я имел дело с множеством таких магистров из разных бизнес-школ и имею представление о

Глава 4 Торговые системы на основе ценовых диапазонов

Глава 4 Торговые системы на основе ценовых диапазонов 4.1. Принципы работы в ценовых диапазонах Торговые системы, в которых используются ценовые диапазоны, обычно основаны на следующих предположениях:1. Основное движение цены заключено между границами диапазона. Поэтому

4.1. Принципы работы в ценовых диапазонах

4.1. Принципы работы в ценовых диапазонах Торговые системы, в которых используются ценовые диапазоны, обычно основаны на следующих предположениях:1. Основное движение цены заключено между границами диапазона. Поэтому при откате цены от границы диапазона надо открывать

«Маг рынка» Ларри Хайт

«Маг рынка» Ларри Хайт То же любопытство, что в конечном итоге и породило «Следование тренду», подвигло меня лично познакомиться и взять интервью у еще большего количества трейдеров. И на протяжении первых пяти месяцев 2005 г. я беседовал, у них дома или в офисе, со многими

Глава 3 Торговый метод Ларри Вильямса

Глава 3 Торговый метод Ларри Вильямса Правда о рынке рождается из всеобъемлющих наблюдений, правильной логики и верных заключений, основанных на имеющихся под рукой данных. Л. Вильямс Хочу обратить ваше внимание на слово «всеобъемлющий». Оно так близко по духу

Главная идея метода Ларри Вильямса

Главная идея метода Ларри Вильямса Для роста прибылей нужно время. Наиболее прибыльным методом краткосрочной торговли, по мнению Ларри Вильямса, является поиск дней с большим диапазоном, когда рынок открывается на одном конце торгового диапазона и закрывается на

Формула управления капиталом Ларри Вильямса

Формула управления капиталом Ларри Вильямса Успешная торговля делает деньги. Успешная торговля с надлежащим управлением капиталом способна создавать несметные богатства. Л. Вильямс Получение преимущества в игре подразумевает не только отбор финансового инструмента

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн

10.5.1. Модель Бертрана, или модель олигополистических ценовых войн Ценовая война – цикл последовательных уменьшений цены соперничающими на олигополистическом рынке фирмами.Дуополисты Бертрана исходят из предположения о независимости цен, устанавливаемых друг другом,

УРОК 34. Понятие и использование ценовых групп

УРОК 34. Понятие и использование ценовых групп Разные товары в зависимости от условий реализации и прочих факторов можно реализовывать по различным ценам. Для этого в программе предусмотрен механизм группировки цен. Например, товары группы "Телевизоры" предприятие

Человек действия, человек эпохи Возрождения: Ларри Эллисон

Человек действия, человек эпохи Возрождения: Ларри Эллисон Крах Enron и WorldCom наделал много шума в СМИ. Нас пытались убедить в том, что алчность умерла. Но мы надеемся, что вы не поспешили купить цветы на ее похороны. Хотя многие из сильнейших пали, их вина была не в любви к

Глава 23 Жить как Ларри

Глава 23 Жить как Ларри В начале книги мы говорили о том, что задавать вопросы по методу QBQ – все равно что включать свет, щелкая переключателем. Этот метод раскрывает силу личной ответственности и вводит в действие пять принципов: обучение, ответственность, креативность,

12.3. Правила начисления баллов для ценовых заявок: некоторые общие особенности

12.3. Правила начисления баллов для ценовых заявок: некоторые общие особенности В этом разделе мы анализируем свойства некоторых правил начисления баллов за цену, которые позволяют покупателю преобразовывать ценовые предложения в баллы. Мы сосредоточимся на пяти

12.3.4. Начисление ценовых баллов, поведение поставщиков и стимулы

12.3.4. Начисление ценовых баллов, поведение поставщиков и стимулы Стимул подавать заявки на цену меняется при различных правилах начисления баллов. Стимулы конкурировать по цене и, таким образом, по эффективно поданным ценовым заявкам могут в значительной степени