Индикаторы объема

Индикаторы объема

В основе всех индикаторов объема лежит концепция того, что объем опережает цену. Например, во время формирования дна умные инвесторы накапливают акции в предвкушении роста; в то время как на последних стадиях роста умные деньги начинают выходить до того, как будет достигнута вершина.

Накопление/распределение является лучшим индикатором настроения биржевой толпы.

Технические инструменты объема снабжают нас важной информацией, необходимой для выявления надвигающихся ценовых разворотов. Объемы также дают иногда четкие сигналы на готовящиеся ценовые прорывы вверх или вниз, когда они опережают формирование соответствующих моделей на ценовых графиках.

Все индикаторы объема можно разделить на три категории.

Первая категория индикаторов объема включает балансовый объем (OBV) и тренд объема – цены (Volume – Price Trend, V – PT) и характеризуется расчетами, направляемыми изменением цены в рассматриваемом периоде. OBV смотрит, является закрытие восходящим или нисходящим, в то время как V – PT рассматривает процентные изменения. Значение индикатора рассчитывается путем прибавления или вычитания объема торгов в рассматриваемом периоде либо умножения объема на процентное изменение цены в зависимости от того, как изменилась цена – выросла или снизилась.

Другая категория индикаторов опирается на изучение внутренних данных каждого торгового диапазона как движущей силы индикаторов и включает индикатор накопления/распределения Ларри Вильямса (Accumulation/Distribution – A/D) и внутридневную интенсивность Дэвида Бостиана (Intraday Intensity – II). Вычисляются они по следующим формулам:

A/D = (Close – Open) / (Max – Min) ? Volume;

II = (2 ? Close – Max – Min) / (Max – Min) ? Volume.

Индикаторы A/D и II уделяют особое внимание соотношению цены открытия и цены закрытия. Основная идея здесь заключается в том, что, когда акция по-настоящему сильна, она будет торговаться выше после открытия вне зависимости от того, насколько сильным является само открытие. Аналогичным образом слабое открытие, за которым следует дальнейшая слабость, является продолжением негатива, в то время как слабое открытие, за которым следует сила, является позитивным. Эти индикаторы как бы устраняют роль ценового разрыва, который возникает в большей степени под воздействием эмоциональных факторов.

И тот и другой индикатор являются осцилляторами. Внутридневная интенсивность поднимается до 1, если мы закрываемся на вершине диапазона, равна 0, если мы закрываемся в середине диапазона, и -1, если мы закрываемся в нижней части диапазона.

И индикатор II, и A/D могут быть нормализованы таким образом, что с их помощью можно будет сопоставлять различные ценные бумаги, если разделить значения индикаторов на средний объем в расчетном периоде.

Третья категория индикаторов использует объем, чтобы модифицировать существующие индикаторы. Сюда входят: индекс движения денег (Money Flow Index – MFI) – версия индекса относительной силы RSI Уайлдера и объемно-взвешенная MACD – версия MACD Джеральда Аппеля.

Все категории индикаторов объема не коррелированы между собой, поскольку используют разные расчеты.

Балансовый объем, или индикатор OBV, разработанный Джозефом Грэнвиллом (Joseph Granville), представляет собой чрезвычайно простой и популярный метод изучения накопления/распределения. Этот индикатор распределяет объем торговли по закрытию каждого периода. Когда цена закрытия выше цены закрытия предыдущего периода, к OBV прибавляется соответствующий объем. Если цена закрытия акции оказалась ниже цены закрытия предыдущего периода, то объем вычитается из показателя. С течением времени индикатор выстраивает комплексную картину настроя рыночных покупателей и продавцов.

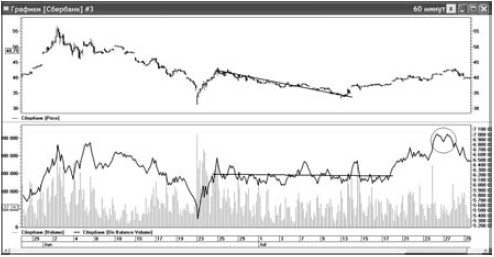

Рис. 8.10. Индикатор OBV пребывал в боковом тренде во время снижения цены 25 июня – 13 июля, затем прорывался к новым максимумам, в то время как цена еще торговалась в прежнем диапазоне. Таким образом, индикатор OBV четко отражает бычьи настроения участников

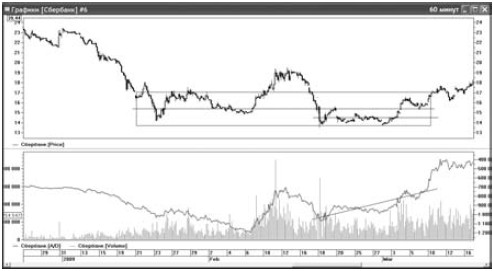

Рис. 8.11. Индикатор A/D характеризуется более плавным движением, чем индикатор OBV, и показывает направление, в котором идет поток покупок/продаж

Данный индикатор дает возможность исследовать ценовой график посредством таких технических инструментов, как трендовые линии, модели «Треугольники» и «Двойное Дно». Трейдеры могут проводить сравнительный анализ поведения индикатора с формирующимися ценовыми моделями и проводить предварительный прогноз схождений/расхождений. Часто индикатор OBV опережает цену и совершает разворот как раз перед последующим движением цены.

На рис. 8.11 показан график другого популярного индикатора – индикатора накопления/распределения Ларри Вильямса. Обратите внимание, что разворот индикатора наступил раньше цены и февраль четко показывает нам: идет процесс накопления акций. Формирование двойного дна ценой 18 февраля сопровождалось более высоким минимумом индикатора A/D, и пробой февральского относительного максимума в марте произошел значительно раньше аналогичного пробоя цены. Это был важный сигнал окончания долгосрочного нисходящего тренда.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Индикаторы тренда

Индикаторы тренда Для идентификации трендового рынка вам понадобятся несколько вещей. Во-первых, нужно будет запастись печеньем или какой-нибудь другой вкуснятиной (клубникой, шоколадом или фруктами). Во-вторых, вы должны будете вывести на свои мониторы линейные

Индикаторы

Индикаторы Как насчет индикаторов? Помню, как много лет назад один трейдер пытался объяснить мне свой метод открытия позиции по стохастикам. Он основывался на самом индикаторе, а не на цене (первое предостережение!), и я сама должна была разобраться в хитросплетении

Индикаторы

Индикаторы Как насчет индикаторов? Помню, как много лет назад один трейдер пытался объяснить мне свой метод открытия позиции по стохастикам. Он основывался на самом индикаторе, а не на цене (первое предостережение!), и я сама должна была разобраться в хитросплетении

Экономические индикаторы

Экономические индикаторы Первоисточником данных по России является Государственный комитет по статистике (www.gks.ru).Валовой национальный продукт (ВНП) отражает общее состояние экономики страны. В свою очередь, рост экономики отражает состояние национальных

Важные экономические индикаторы для США

Важные экономические индикаторы для США Все перечисленные ниже экономические индикаторы важны для доллара США. Однако, поскольку американская экономика ориентирована на услуги, следует уделять особое внимание показателям сферы услуг.Занятость, количество занятых в

Важные индикаторы для евро

Важные индикаторы для евро Все перечисленные ниже экономические индикаторы важны для евро. Однако учитывая, что EMU состоит из 12 стран, важно быть в курсе политического и экономического развития всех стран-членов, в частности, иметь представление о темпах роста их ВВП,

Индикаторы инфляции

Индикаторы инфляции Гармонизированный индекс цен потребителей (HICP) публикуется Евростатом, разработан для международных сравнений, что предусмотрено законодательством ЕС. Евростат публикует этот индекс с января 1995 г. С января 1998 г. Евростат публикует специфический

Важные экономические индикаторы для Японии

Важные экономические индикаторы для Японии Все перечисленные ниже экономические индикаторы важны для Японии. Однако, поскольку японская экономика ориентирована на производство, нужно уделять особое внимание показателям производственного сектора.Валовой внутренний

Важные экономические индикаторы для Австралии

Важные экономические индикаторы для Австралии Валовой внутренний продукт — оценивает совокупное производство и потребление товаров и услуг в Австралии. ВВП рассчитывается путем сложения расходов домовладений, бизнеса, правительства и чистых покупок за рубежом.

Важные экономические индикаторы для Канады

Важные экономические индикаторы для Канады Безработица — уровень безработицы показывает количество неработающих лиц, выраженное в процентах к числу занятых.Индекс цен потребителей — показывает средний темп повышения цен. Когда экономисты говорят, что инфляция стала

9 Индикаторы: друзья или предатели?

9 Индикаторы: друзья или предатели? ...Если ж друг не скулил, не ныл, Пусть он хмур был и зол, но шел, А когда ты упал со скал, Он стонал, но держал! Если шел за тобой, как в бой, На вершине стоял хмельной, Значит, как на себя самого положись на него... В. Высоцкий В каждом человеке

Индикаторы тенденции

Индикаторы тенденции Движущие, или скользящие, средние Существуют три типа скользящих средних:• простые, или среднеарифметические, скользящие средние (Simple Moving Averages, SMA);• линейно-взвешенные скользящие средние (Linearly weighted Moving Averages, LMA); используются редко;•

Глава 8 Технические индикаторы

Глава 8 Технические индикаторы Технические индикаторы при интуитивном подходе вовсе не играют такой важной роли, как при системном подходе. Тем не менее, поскольку подавляющее большинство трейдеров торгует на их основе, влияние индикаторов огромно, и поэтому их тоже

18. Индикаторы уровня и качества жизни

18. Индикаторы уровня и качества жизни Показатели уровня жизни населения отражают общее благосостояние населения и характеризуются системой количественно-качественных показателей.Основным индикатором качества жизни, принятым на международном уровне, следует считать

Индикаторы ринга

Индикаторы ринга Вопрос Да Нет Двусмысленные цели? Противоречащие интересы? Различия в ценностях? Изменения? Непредсказуемость? Призраки прошлого? Доверительность? Крысы на борту? Я откровенен в том, что делаю? Испытываю ли я неприятное чувство в отношении

Перейдите от увеличения объема покупки к увеличению объема обслуживания

Перейдите от увеличения объема покупки к увеличению объема обслуживания Одно из самых отвратительных словосочетаний в лексиконе продавцов – это «увеличение объема покупки». Вы приходите в магазин спортивных товаров за простыми кроссовками, а продавец пытается