ГЛАВА 2 ОТКРОВЕНИЯ 1920-Х ГОДОВ: ОТ ЛЮБВИ ДО НЕНАВИСТИ – ОДИН ШАГ

ГЛАВА 2

ОТКРОВЕНИЯ 1920-Х ГОДОВ: ОТ ЛЮБВИ ДО НЕНАВИСТИ – ОДИН ШАГ

В 1929 году в США на пике фондового рынка, достигнутом перед Великой депрессией, на нем играли около 1,5 млн американцев (при населении страны 120 млн человек). Выход массового инвестора на рынок и резкий рост фондовых индексов во второй половине 1920-х объясняют в том числе и влиянием популяризации вложений в акции в книгах и статьях для широкой публики. Популяризация дошла до того, что статьи про инвестиции в акции публиковались даже в женских журналах. Так, августовский номер Ladie’s Home Journal («Домашний журнал для женщин») содержал интервью с руководителем финансового комитета компании General Motors, который рассказывал о том, что за последнее десятилетие 10 тыс. долларов, инвестированные в акции автомобильного гиганта, превратились в 1,5 млн, и пытался поколебать позицию тех, кто уверял, что такой феноменальный скачок больше не повторится.

Одна из самых известных книг того времени – «Фондовый рынок» (The Stock Market) профессора государственного университета Огайо Чарльза Амоса Дайса (Charles Amos Dice), вышедшая в 1926 году и переизданная в 1929-м. Дайс уверял, что высокий уровень рынка объясняется изменившимися фундаментальными причинами. (Список таких причин, правда, другого автора – Ирвина Фишера, можно найти в моей книге «Анатомия финансового пузыря» и в этой чуть дальше, в главе 5 части 1).

Здесь мы поговорим о другой известной книге того времени – «Обыкновенные акции как долгосрочные инвестиции» (Common Stocks as Long-Term Investments) Эдгара Лоуренса Смита (Edgar Lawrence Smith), которая впервые вышла в 1924 году и до 1929-го выдержала несколько переизданий. В ней на обширном статистическом материале доказывалось, что на длительном временном интервале инвестиции в акции гораздо выгоднее, чем в облигации. И это была прорывная для своего времени идея.

В начале века никто не сомневался в том, что лучше вкладываться в облигации, а не в акции, ведь последние считались некой разновидностью облигаций плохого качества – как «мусорные» облигации в наше время. Когда акции оценивали, то о будущем росте прибыли не задумывались. Доходность акций принято было рассчитывать исходя только из дивидендных выплат. Эксперты по инвестициям считали акции приемлемыми, если у эмитента оставалось что-то для выплаты в виде дивидендов после погашения процентов по кредитам и облигациям. Цены на акции второго эшелона «шатало», скорее всего, потому, что ими активно манипулировали. Наибольшей популярностью пользовались акции, цены которых вели себя более стабильно, то есть как цены облигаций [Fridson 1998, p. 41–42].

На написание книги Эдгара Смита – простого бизнесмена – подвигло то, что в 1922 году он опубликовал памфлет о том, что облигации – лучшие инвестиции. В то время в этом никто не сомневался. Однако уже после публикации Смит задумался, так ли это на самом деле, и провел исследование, на основе которого и была написана книга. О том, что экономисты-современники оценили его работу высоко, говорит тот факт, что сам Кейнс вскоре после выхода книги предложил Смиту стать членом «Королевского экономического общества».

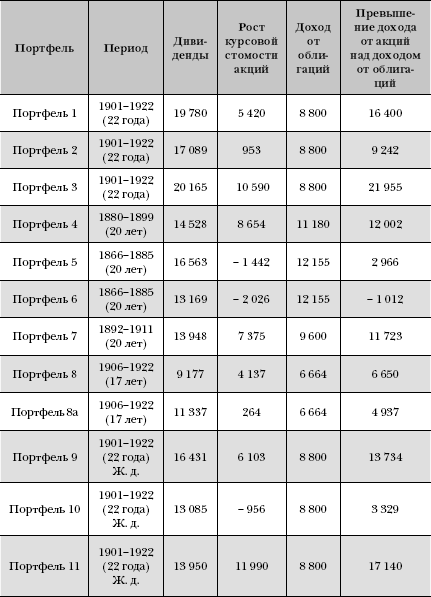

Смит составил 12 разных портфелей акций – по времени их входа на рынок, по длительности владения ими и по их типу. Однако все они были диверсифицированными портфелями в каком-нибудь сегменте рынка. Например, один из портфелей называется «Бостонский стиль инвестирования» и включает модные в штате Массачусетс текстильные компании – это бурно развивающаяся и самая передовая отрасль в данном регионе в конце XIX века. Среди компаний из разных портфелей – угольные шахты, сталелитейные, сахарные, табачные компании, производители резины, телефонно-телеграфные компании, железные дороги и изготовители оборудования для них, хлопковые фабрики, компании, занимающиеся газовым освещением, и даже конные железнодорожные ветки. Из известных нам – Procter&Gamble, принадлежавшая Рокфеллеру Standart Oil, Western Union и др. Подробности того, как были устроены различные портфели, я излагать не буду. Для наших целей это совершенно не важно. В каждый из «виртуальных» портфелей вложено примерно 10 тыс. долларов. Приблизительно тогда же и столько же вложено в портфели облигаций с соответствующим сроком погашения. Результаты, которые получил Смит, представлены в таблице ниже. Как видно, только один из портфелей акций (это портфель 6) показывает результаты хуже, чем соответствующий портфель облигаций. Кроме того, видно, что при инвестировании в акции результат превышен значительно и в относительном выражении – по сравнению с размером портфеля.

Как пишет сам Смит, «тесты, которые мы провели, каждый сам по себе не являются убедительными, но взятые все вместе, они показывают, что хорошо диверсифицированный портфель акций, отобранных исходя из простейших принципов широкой диверсификации, реагирует на некий определяющий и влияющий на их стоимость фактор так, что в случае долгосрочного инвестирования у них есть преимущество перед облигациями» [Smith 1928, p. 68]. Никакого передергивания или подтасовывания результатов здесь нет. Что касается самого статистического исследования, то оно вполне добротное и честное.

Из всех факторов, которые могут служить объяснением этого феномена, Смит в первую очередь напирает на инфляцию. Действительно, акции являются защитой от инфляции – при условии, что компания может повышать цены на свою продукцию вровень с ней, а еще лучше – опережающими темпами. Об этом очень много писал Баффетт в ранних (конца 1970-х – начала 1980-х годов) письмах к акционерам Berkshire Hathaway. Тогда США переживали период двузначной инфляции, и проблема защиты от нее являлась одной из самых актуальных для инвесторов. Смит заходит так далеко, что приводит в пример послевоенную Германию, испытывавшую гиперинфляцию, и ссылается на такие примеры: «Берлинской железной дорогой объявлены 500 000 000 000 %-ные дивиденды… В реальном выражении это составляет 1,2 доллара на акцию стоимостью 1000 марок» [Там же, p. 68]. Действительно, так и было. В разгар гиперинфляции в Германии цены росли на десятки процентов в день. Рабочий, зашедший после трудового дня в бар выпить пива, сразу же заказывал и оплачивал несколько кружек – к концу посиделок пиво становилось дороже. В фильме Бергмана «Змеиное яйцо», где действие происходит в то время, героиня пытается снять для себя комнату. Она находит хозяйку, которая берет только марки. Девушка меняет свои сбережения в твердой валюте на быстро обесценивающиеся марки, заходит к старушке утром, вносит депозит, приходит поселяться вечером, а старушка говорит, что передумала, но «честно» отдает всю сумму – в марках. Девушка в шоке – сбережения пропали.

Сравнительная доходность акций и облигаций по Эдгару Смиту

Примечание: Для портфелей 5 и 6 выбран период дефляции, когда курсовая стоимость портфеля облигаций тоже выросла, поэтому в графе «Рост курсовой стомости акций» показано превышение прироста курсовой стомости акций над облигациями.

Источник: [Smith 1928, p. 20–67].

Согласно Смиту, другой важный фактор, влияющий на более высокую доходность акций, – это возможность компаний постоянно реинвестировать прибыль, чему, в свою очередь, способствуют рост населения, «ускорение темпа современной жизни» (рост скорости коммуникаций и транспортировки, а также появление устройств, сберегающих время), человеческий фактор («менеджмент любой компании на стороне акционеров, а не на стороне держателей облигаций»), рост ответственности менеджмента корпораций, появление науки управления корпорацией и прослойки квалифицированных кадров и т.п. [Там же, p. 84–85, 90]. Риторика характерна для 1920-х годов.

Джон Мейнард Кейнс, который написал положительную рецензию на эту книгу[3], так сформулировал пионерскую идею Смита: «возможно, самая главная идея Смита и, несомненно, его самая новаторская идея, состоит в том, что хорошо управляемые промышленные компании, как правило, не распределяют акционерам всю прибыль. В хорошие, если не во все, годы они оставляют часть заработанной прибыли и вкладывают ее обратно в дело. Таким образом, возникает элемент сложных процентов (курсив Кейнса. – Е.Ч.), который способствует надежным промышленным инвестициям» [Цит. по: Buffett 2001].

Вот как разъясняет Баффетт то, что произошло в дальнейшем: «Это было просто. Это даже не было новым. Совершенно точно, что люди знали, что компании не выплачивали в виде дивидендов 100% прибыли. Но инвесторы не продумывали до конца последствия этого. А здесь этот умный парень Смит говорит: “Почему же акции обычно показывают лучшую доходность, чем облигации? Основная причина состоит в том, что бизнес сохраняет прибыль, которая породит еще большую прибыль и дивиденды”. Это открытие разожгло небывалый рынок быков. Гальванизированные догадкой Смита, инвесторы массово бросились вкладывать в акции, надеясь убить двух зайцев: получить более высокую доходность в виде текущих выплат да еще и рост курсовой стоимости в придачу. Для американской публики это открытие стало чем-то вроде открытия огня.

Но вскоре она обожглась. Сначала цены акций взлетели на такую высоту, которая сделала их доходность сравнимой с доходностью облигаций, а затем и более низкой. То, что случилось потом, читателю должно быть до боли знакомо. Сам факт того, что цены росли столь быстро, стал для большинства основным стимулом помчаться инвестировать в акции. То, что лишь немногие купили по правильным причинам в 1925 году, многие купили по неправильным причинам в 1929-м» [Buffett 2001].

Роберт Шиллер так прокомментировал влияние идей Смита на инвесторские массы, ссылаясь при этом на выдающегося экономиста 1920-х годов Ирвина Фишера: «в 1924 году в книге Эдгара Лоуренса Смита, которая стала бестселлером, было сделано наблюдение о том, что рынок акций по доходности опережает другие инвестиции… По мнению Ирвина Фишера, который это писал в 1929 году: “Этот труд стал бомбой для инвестиционного сообщества”. Фишер полагал, что рынок быков 1920-х годов обязан тому, что публика усвоила эти идеи: “Только после того как публика осознала, во многом благодаря трудам Едгара Лоуренса Смита, что акции предпочтительнее облигаций в период обесценения валюты, рынок быков привел к дооценке акций до справедливой стоимости”» [Shiller 2005, p. 196].

И что же случилось с этой справедливой стоимостью вскорости? Вот как выглядит динамика американских фондовых индексов в 1920–1932 годах: в 1921 году индекс Доу-Джонса колебался ниже отметки 80 пунктов, к концу 1928-го он достиг 300 пунктов, а на пике – 3 сентября 1929 года – составил 381 пункт. Минимум времен Великой депрессии, который составляет… 41 пункт, был достигнут в июле 1932 года. Таким образом, индекс с пика упал примерно в 10 раз (а если быть более точным, то на 89%)! Максимальное падение S&P составило 68%. Оказалось, что в финансах прогнозировать будущее, исходя из прошлого, нельзя. Как любит повторять Уоррен Баффетт: «В финансах нужно остерегаться доказательств, основанных на прошлых результатах, – если бы исторические книги были путем к богатству, то список Forbes 400 состоял бы из библиотекарей» [Buffett 1990].

Кстати, Баффетт очень точно подмечает, почему потерять деньги можно и на хорошей вроде бы идее: «Эта книга была интеллектуальным фундаментом мании на фондовом рынке 1929 года… [Она] доказывала, что акции всегда приносят больший доход, нежели облигации. Смит выявил пять причин, но основная идея состояла в том, что компании оставляют часть прибыли, которую они могут реинвестировать под стабильную доходность. Это была идея капитализации – новаторская для 1924 года. Но как часто говаривал мой учитель Бен Грэхем: “Можно сильнее попасть на хорошей идее, чем на плохой, потому что ты забываешь о том, что хорошая идея имеет свои ограничения”» [Цит. по: Schroeder 2008, p. 21].

Баффетт указывает, что Кейнс все же заметил потенциальную опасность книги Смита: «лорд Кейнс в рецензии на эту книгу сказал: “Если вы не можете понять, почему прошлый опыт был именно таким, каким он был, прогнозировать высокие результаты в будущем, исходя из прошлых, опасно”. Если вы не можете этого сделать, сказал он, то окажетесь в ловушке ожидания в будущем таких результатов, которые могут материализоваться только в том случае, если условия будут точно такими же, как в прошлом. Те особые условия, которые он имел в виду, конечно же основывались на том факте, что исследование Смита покрывало полстолетия, в течение которого акции обычно приносили большую доходность, нежели облигации. Инвесторы крупно обсчитались в 1920-х годах, и это привело к такому кутежу на рынке акций в 1920-е годы, что его последствия тянулись аж до 1948-го. Экономика страны после Второй мировой войны была гораздо более мощной, чем 20 лет назад, дивидендная доходность почти вдвое превышала доходность облигаций, а акции были на уровне ниже пика 1929 года. Условия, которые породили удивительные результаты Смита, появились снова – причем повсеместно. Но вместо того чтобы напрямую посмотреть на ситуацию конца 1940-х годов, инвесторы были зациклены на ужасающем рынке начала 1930-х и старались избегать риска вновь испытать боль потерь. Не подумайте, что мелкие инвесторы – единственные, кто слишком часто смотрит в зеркало заднего вида. Посмотрите на поведение профессионально управляемых пенсионных фондов в последние десятилетия. В 1971 году – а это было время Nifty Fifty[4] – управляющие пенсионными фондами, оптимистично настроенные в отношении рынка акций, вложили в акции до 90% всех денег – рекорд на тот момент. А потом, через пару лет, крыша упала и акции подешевели. И что же сделали управляющие? Они перестали покупать, потому что акции подешевели!» [Buffett 1990].

* * *

Баффетт плавно подвел нас к 1960-м годам – это как раз то время, когда возникли «новые песни о главном». В годы застоя – с начала Великой депрессии вплоть до середины 1950-х – на фондовом рынке было тихо, а индексы не превышали пика 1929 года. Связано это было и с памятью поколения, прогоревшего в депрессию, и с неважным экономическим положением в стране. Начиная с середины 1950-х снова растет интерес к акциям. Мнение переживших депрессию уже не в счет: распространяется другое – что успешно инвестировать на фондовом рынке могут только те, кому до 40. Может быть, это случайное совпадение, но три книги конца 1950-х – начала 1970-х, которые стали бестселлерами и о которых я расскажу ниже, написаны именно молодыми авторами.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Золотой стандарт 1920-х годов

Золотой стандарт 1920-х годов В кратком описании восстановленного золотого стандарта 1920-х годов основное внимание следует уделить следующим трем фактам: 1) ослабленная войной и нездоровая экономическая ситуация, в которой функционировал восстановленный золотой стандарт;

Сила откровения

Сила откровения В детстве мы из многого делали секреты — для сохранения своего внутреннего пространства. Секрет — родственник отрицания, свойственного нам в первые годы жизни. Эта примитивная позиция часто ошибочно воспринимается как выражение негативного отношения,

2.5. Откровения российских банкиров

2.5. Откровения российских банкиров Выше мы рассмотрели общие (методологические) вопросы банковской коррупции. Сейчас же попытаемся разобраться в конкретных проявлениях банковской коррупции в нашей стране.Преследуемый банкир как источник откровений.Человек, не

Глава 12 Эпоха процветания 1920-х годов в США и флоридский бум недвижимости Какими их увидели Синклер Льюис, Джон Дос Пассос и Сомерсет Моэм

Глава 12 Эпоха процветания 1920-х годов в США и флоридский бум недвижимости Какими их увидели Синклер Льюис, Джон Дос Пассос и Сомерсет Моэм Над заголовком этой главы я думала долго. Пыталась сложить какое-нибудь троесловие на манер известных: секс, наркотики и рок-н-ролл;

Семена ненависти

Семена ненависти В контексте чеченской проблемы, безусловно, с особой остротой встают ключевые вопросы сохранения единства государства, способность контролировать политическую ситуацию в стране, противодействие антигосударственным силам. Право наций на

Островные откровения

Островные откровения В преддверии миллениума Кларк предпринял вторую после книги «Черты будущего», опубликованной почти 40 лет назад, масштабную попытку вырисовать хронологию достижений нового столетия, предварив ее заверением, что пророком себя не считает: «Несмотря

48. ДЕСЯТЬ ПУНКТОВ, КОТОРЫЕ ВЫ ДОЛЖНЫ ДЕРЖАТЬ ПЕРЕД ГЛАЗАМИ, ГОТОВЯСЬ К ВЫСТУПЛЕНИЮ ОДИН НА ОДИН

48. ДЕСЯТЬ ПУНКТОВ, КОТОРЫЕ ВЫ ДОЛЖНЫ ДЕРЖАТЬ ПЕРЕД ГЛАЗАМИ, ГОТОВЯСЬ К ВЫСТУПЛЕНИЮ ОДИН НА ОДИН Многие из тех, кто занимается сбытом товаров, выступают исключительно один на один.Чтобы заработать на жизнь таким способом, нужно многое уметь. И главное тут – никогда не

Глава 30 Маркетинг «один на один»

Глава 30 Маркетинг «один на один» Технологии работают рука об руку с нашей гордостью – маркетингом. С отличной рекламой обычно ассоциируются слова «классная, стильная, смешная, потрясающая». Тем не менее большинство людей просто хотят знать, почему они должны покупать

1. Отдельное расположение – один человек, один станок

1. Отдельное расположение – один человек, один станок Это простейший вид расстановки. Каждый станок обслуживал один рабочий. Этот рабочий устанавливал на станок деталь, которую нужно было обработать, и включал его. Пока станок выполнял резку, он либо просто наблюдал за

Разрушение и рассеивание «Аль-Каиды», способного к регенерации организма ненависти

Разрушение и рассеивание «Аль-Каиды», способного к регенерации организма ненависти Афганистан был фактически оккупирован талибами и «Аль-Каидой», которая использовала территорию страны для планирования операций и обучения бойцов. После 11 сентября 2001 г. США и их

Глава 3 На этот раз по любви

Глава 3 На этот раз по любви Я двигаюсь исключительно вперед, Меня не напугать и не сбить с пути поиска совершенства. Джей-Зи (Американский Рэпер), On To The Next One Когда сделка с EDS была завершена, я почувствовал, что компания в хороших руках, но мои акционеры так не думали. Я

Бизнес-модели «один за один»: TOM’S – не только обувь, но и солнечные очки

Бизнес-модели «один за один»: TOM’S – не только обувь, но и солнечные очки Бизнес-модель компании TOM’S Shoes – бесплатная передача одной пары обуви нуждающемуся человеку за каждую проданную пару – кажется несколько рискованной в условиях рецессии, при которой небольшие

Глава 17 НА ФРОНТАХ МАРКЕТИНГА И ЛЮБВИ

Глава 17 НА ФРОНТАХ МАРКЕТИНГА И ЛЮБВИ Глава «военно-романтическая», и повествует она о том, что «боевые действия» любви не помеха, а часто даже схожи между собой.Никогда украинский рынок мобильной связи не рос такими темпами, как в первой половине «нулевых». И никогда уже