Глава 8 Финансовый анализ эффективности инвестиционных проектов

Глава 8

Финансовый анализ эффективности инвестиционных проектов

8.1. Правила инвестирования

Наиболее общими факторами достижения целей инвестирования являются:

1) сбор необходимой информации для разработки бизнес-плана инвестиционного проекта;

2) изучение и прогнозирование перспектив рыночной конъюнктуры по интересующим инвестора объектам;

3) выбор стратегии поведения на рынке инвестиционных товаров;

4) гибкая текущая корректировка инвестиционной тактики, а подчас и стратегии.

Выбор наиболее эффективного способа инвестирования начинается с четкого определения возможных вариантов. Альтернативные проекты поочередно сравниваются друг с другом, и выбирается наиболее приемлемый с точки зрения доходности и безопасности для инвестора.

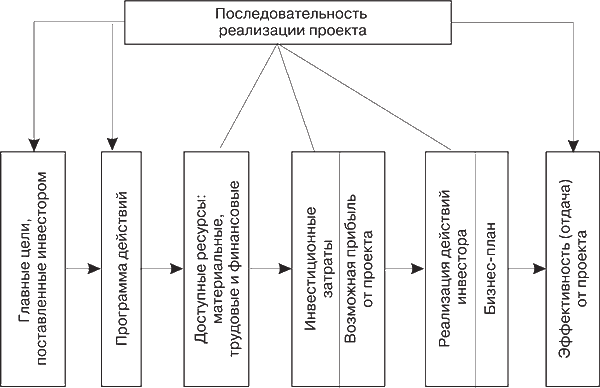

Общая схема инвестиционного анализа, в ходе которого отбираются наилучшие варианты, показана на рис. 8.1.

Рис. 8.1. Последовательность инвестиционного анализа при реализации проекта

На первоначальном этапе целесообразно определить, куда выгоднее вкладывать капитал: в производство, ценные бумаги, приобретение товаров для перепродажи, недвижимость и т. д.

Поэтому при инвестировании рекомендуется соблюдать следующие правила.

1. Чистая прибыль (ЧП) от данного вложения должна превышать ее величину от помещения средств на банковский депозит:

УРИ > Дст., (76)

где УРИ – уровень рентабельности инвестиций,%; Дст. – депозитная ставка процента.

2. Рентабельность инвестиций должна превышать темп инфляции (ТИ)

РИ > ТИ, (77)

где РИ – рентабельность инвестиций,%,

РИ = Чистая прибыль / Инвестиции ? 100, (78)

3. Рентабельность данного проекта с учетом фактора времени (временной стоимости денег) должна быть больше доходности альтернативных проектов.

4. Рентабельность активов инвестора (ЧП/А ? 100) после реализации проекта возрастает и в любом случае должна превышать среднюю ставку банковского процента (СП) по заемным средствам. Иначе реализованный проект окажется неэффективным.

ЧП / А = С??П??, (79)

5. Правило финансового соотношения сроков («Золотое банковское правило») заключается в том, что получение и использование средств для инвестирования должны происходить в установленные сроки. Это относится как к собственным, так и к заемным средствам. Поэтому капитальные вложения с длительным сроком окупаемости затрат целесообразно финансировать за счет долгосрочных кредитов и займов, чтобы не отвлекать из текущего оборота собственные средства на продолжительное время.

6. Правило сбалансированности рисков: особенно рисковые инвестиции в кратко– и среднесрочные проекты желательно финансировать за счет собственных средств (чистой прибыли и амортизационных отчислений).

7. Правило доходности капитальных вложений: для капитальных затрат необходимо выбирать самые дешевые способы финансирования (самоинвестирование, финансовый лизинг и др.). Заемный капитал выгодно привлекать только в том случае, если после реализации проекта повысится рентабельность собственного капитала.

8. Рассматриваемый проект соответствует главной стратегии поведения предприятия на рынке товаров и услуг с точки зрения формирования рациональной ассортиментной структуры производства, сроков окупаемости капитальных затрат, наличия финансовых источников покрытия издержек производства и обеспечения стабильности поступления доходов от реализации проекта.

Инвестирование – длительный по времени процесс. Поэтому при оценке инвестиционных проектов необходимо учитывать:

1) рискованность проектов (чем длительнее срок окупаемости капитальных вложений, тем рискованнее проект);

2) временнyю стоимость денег, так как с течением времени денежные средства утрачивают свою ценность вследствие влияния фактора инфляции;

3) привлекательность проекта по сравнению с альтернативными вариантами вложения средств с точки зрения максимизации доходов и роста курсовой стоимости эмиссионных ценных бумаг акционерной компании при минимальной степени риска, так как эта цель для инвестора определяющая.

Используя указанные правила на практике, инвестор может принять обоснованное инвестиционное решение, отвечающее его стратегическим целям.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

87. Методы оценки эффективности инвестиционных проектов

87. Методы оценки эффективности инвестиционных проектов Методы, используемые в анализе инвестиционной деятельности можно разделить на две группы:— основанные на дисконтировании.— не предполагающие дисконтирования.Методы основанные на дисконтировании1. Метод чистой

83. Осуществление инвестиционных проектов

83. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

21. Виды инвестиционных проектов

21. Виды инвестиционных проектов Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение общества внутренний валовой

22. Основные принципы экономической эффективности инвестиционных проектов

22. Основные принципы экономической эффективности инвестиционных проектов Основные принципы эффективности:1) рассмотрение проекта на протяжении всего его жизненного цикла до его прекращения;2) правильное распределение денежных потоков, включающих все связанные с

42. Неопределенность инвестиционных проектов

42. Неопределенность инвестиционных проектов Неполнота или неточность информации об условиях, связанных с исполнением отдельных плановых решений, влекут за собой определенные потери или в некоторых случаях дополнительные выгоды. Это и называется

2. Моделирование инвестиционных проектов

2. Моделирование инвестиционных проектов Цифры управляют миром; по крайней мере нет сомнения в том, что цифры показывают, как он управляется. Иоганн Гете Моделирование инвестиционных проектов по сути является работой с механизмом расчетов различных параметров и

5.10. Бюджетирование инвестиционных проектов

5.10. Бюджетирование инвестиционных проектов Бюджетирование – это технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые

8. Примеры инвестиционных проектов

8. Примеры инвестиционных проектов Воображение гораздо важнее, чем знания. Альберт Эйнштейн В данной книге рассмотрим два примера (кейса) реальных инвестиционных проектов – по одному для каждого из двух классических типов проектов.1. Инновационный проект, связанный с

60. Осуществление инвестиционных проектов

60. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

49. Осуществление инвестиционных проектов

49. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

Принципы оценки инвестиционных проектов

Принципы оценки инвестиционных проектов В жизни менеджерам и предпринимателям постоянно приходится принимать решения – куда вкладывать (или не вкладывать) деньги. Как принять такое решение? В какие проекты нужно, а в какие не нужно вкладывать деньги? Логика принятия

Подготовка инвестиционных проектов

Подготовка инвестиционных проектов Большинство проектов капитальных вложений инициируются на уровне заводов (иногда в компаниях их называют «активами» или «промышленными площадками»), что неудивительно: промышленные площадки производят продукты, так что кто как не

54. Неопределенность инвестиционных проектов

54. Неопределенность инвестиционных проектов Неопределенность инвестиционных проектов вызвана неполнотой или неточностью информации об условиях выполнения отдельных плановых решений, вызывающей определенные потери (в некоторых случаях – дополнительные выгоды).

70. Понятие оценки эффективности инвестиционных проектов

70. Понятие оценки эффективности инвестиционных проектов Эффективность реальных инвестиций закладывается на стадиях: 1) технико-экономического обоснования и разработки бизнес-плана: нужны выбор и обоснование наиболее перспективных и выгодных

Финансовый анализ проектов

Финансовый анализ проектов Немногие из крупных управленческих решений настолько прозрачны, что можно спокойно обойтись без финансового анализа, ибо преимущества и так очевидны. Некоторые менеджеры полностью передоверяют финансовый анализ бухгалтерам. Но это скорее