8. Факторы производства

8. Факторы производства

Земля является наиболее важным фактором производства. Рынок земли в отличие от капитала имеет практически бесконечный срок службы и, следовательно, может приносить владельцу бессрочный доход – ренту.

Ценообразование на землю имеет ряд особенностей, и главной из них является естественная ограниченность предложения земли. Для предложения других факторов подобного явления практически не наблюдается.

Таким образом, предложение земли, пригодной для использования в сельском хозяйстве или промышленности, всегда неэластично.

Цена земли зависит от величины спроса на нее, и в случае недостаточного спроса земля может оказаться вообще бесплатной.

Экономическая рента – цена, которая выплачивается владельцу земли и природных ресурсов за их использование, так как они являются исчерпаемыми.

Поскольку качество земельных участков неоднородно, т. е. они различаются по плодородию, месторасположению, наличию в недрах полезных ископаемых и близостью к коммуникациям, то рента будет более высокой с наиболее плодородных участков, а самый неплодородный участок, используемый для обработки, в обычных условиях вообще не приносит своему владельцу ренту.

Рента выплачивается владельцу участка в виде арендной платы.

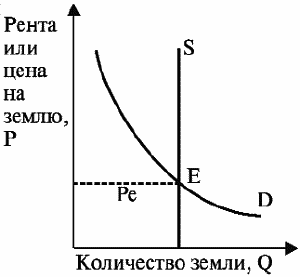

Арендная плата включает в себя ренту, а также процент за находящийся на данном участке земли капитал, а также за улучшение почвы, произведенное владельцем (орошение, удобрение). Если арендная плата повысится, то предложение превысит спрос, и рынок выйдет из состояния равновесия (рис. 11).

Рис. 11. Спрос и предложение земли

S – неэластичное предложение земли;

D – потенциальный спрос на землю;

E – точка равновесия.

Рента и цена земли – понятия разные. Цена земли отражает денежную оценку, по которой она покупается и продается. Цена на землю определяется по формуле:

Цена земли = [(Размер земельной ренты) / (Величина ссудного капитала)] ? 100%.

Итак, земля – это ресурс особого рода, количество которого ограничено, в связи с этим предложение земли совершенно неэластично. Поэтому величина земельной ренты определяется спросом на аренду земельных участков.

Труд – это деятельность работника, направленная на получение дохода.

Практически любой труд предполагает затраты физической, умственной и нервной энергии.

Австрийский экономист Л. фон Мизес выделил интровертный и экстравертный труд[1].

Экстравертный труд имеет целью получение дохода. Можно выделить 3 разновидности интровертного труда:

1) работа ради усовершенствования тела и разума;

2) труд, имеющий целью реализацию религиозных убеждений;

3) труд как рафинированная игра с целью избавиться от гнетущих мыслей и прогнать беспокойство.

Рынок труда представляет собой важнейшую сферу рыночных отношений.

Рынок труда – это общественно-экономическая форма движения рабочей силы (трудовых ресурсов).

Субъектами предложения на рынке труда выступают домашние хозяйства, а спроса – фирмы и государство.

Рынок труда выполняет следующие функции:

1) согласующую, т. е. обеспечивает согласование интересов работников и работодателя;

2) объединяющую, т. е. соединяет подготовку и использование рабочей силы;

3) регулирующую, т. е. регулирует доходы каждого работника;

4) формирующую, т. е. формирует оптимальную и профессиональную структуру кадров и кадровый резерв для общественного воспроизводства.

Объем предложения на рынке труда зависит от наличия экономически активного населения – трудоспособного населения, юридически имеющего возможность и желание работать.

Экономически активное население можно разделить на занятых и безработных.

К занятым относятся:

1) выполняющие работу по найму;

2) временно отсутствующие на работе (по болезни, находящиеся в отпуске и т. п.);

3) самостоятельно обеспечивающие себя работой.

К экономически неактивному населению относятся:

1) учащиеся и студенты, посещающие дневные учебные заведения;

2) лица, получающие пенсии по старости, на льготных условиях, по инвалидности;

3) лица, занятые ведением домашнего хозяйства, уходом за детьми;

4) отчаявшиеся найти работу и прекратившие ее поиски;

5) другие лица, у которых нет необходимости работать.

Рынок труда отличается чрезвычайно сложной структурой.

В зависимости от различных критериев можно выделить:

1) рынки физического и умственного труда;

2) профессиональные рынки (например, врачей, актеров);

3) региональные, областные, районные рынки;

4) рынки квалифицированного и неквалифицированного труда и т. д.

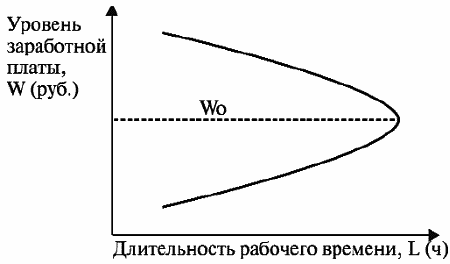

Кривая предложения труда (индивидуального) может иметь такой вид, представленный на рис. 12.

Рис. 12. Кривая индивидуального предложения труда

Изменение наклона кривой предложения труда можно объяснить следующим:

1) рабочее время является альтернативой досугу;

2) если работник обеспечивает себе и близким определенный уровень потребления, то он стремится сократить рабочее время L, и наоборот – свободное время может быть заменено рабочим.

Кроме того, предложение труда зависит от:

1) численности и темпов прироста трудовых ресурсов;

2) доли трудоспособного населения в общей численности населения;

3) продолжительности рабочего дня;

4) интенсивности и производительности труда;

5) квалификации работников;

6) миграционных возможностей населения.

Предложение труда зависит от величины заработной платы.

При повышении реальной заработной платы предложение труда возрастает.

Величина заработной платы зависит от многих составляющих, главными из которых являются:

1) величина спроса и предложения на рабочую силу;

2) интенсивность труда;

3) производительность труда;

4) квалификация работника;

5) продолжительность рабочего дня;

6) сложность труда;

7) особые условия труда (например, выше оплачивается труд работающих в северных районах России);

8) уровень жизни населения в стране или регионе и т. п.;

9) деятельность профессиональных союзов.

Заработная плата выступает в двух формах: повременной и сдельной (поштучной).

Повременная форма оплаты труда состоит в том, что индивид получает доход за количество отработанного времени (почасовая, поденная, понедельная, помесячная).

Эта форма оплаты труда бывает следующих видов:

1) простая повременная — инженерно-технические работники и служащие за фактически отработанное время получают оклад, а рабочие – заработную плату по тарифной ставке;

2) повременно-премиальная – рабочим оплата осуществляется по тарифной ставке, а НТР и служащим выплата производится как сочетание оклада с системой премий (за достижения качественных или количественных показателей).

Сдельная форма оплаты труда предполагает, что оплата труда будет возрастать пропорционально количеству выпущенной продукции. Она бывает следующих видов:

1) прямая сдельная – оплата по неизменным расценкам за единицу продукции;

2) сдельно-премиальная – возможна выплата премий за достижение определенных показателей;

3) сдельно-прогрессивная – за выпуск изделий в пределах плана оплата производится по фиксированным расценкам, за выпуск сверх плана – по более высоким расценкам;

4) аккордная – оплата производится по итогам выполнения определенного вида работ.

Спрос на труд является производным от спроса на товар или услугу, в производстве которой данный вид труда используется.

Величина спроса на труд зависит от следующих факторов:

1) уровня цен на товары и услуги, производимые при его помощи;

2) производительности труда (чем выше производительность труда, тем выше спрос);

3) уровня технологий;

4) фазы экономического цикла (на фазе подъема спрос на труд возрастает, а во время спада экономики падает);

5) величины заработной платы (при росте заработной платы предприниматель для сохранения равновесного состояния будет стремиться сохранить спрос на труд).

Конъюнктура рынка труда (условия для реализации товаров в конкретном месте и в определенное время) может быть трех видов:

1) трудодефицитной, т. е. спрос на труд превышает его предложение (безработица);

2) трудоубыточной, т. е. предложение превышает спрос;

3) равновесной.

Рынок капитала в рыночной экономике также регулируется спросом и предложением.

Капитал – это ресурс, продукт человеческой деятельности.

Предприниматель может приобрести капитал двумя способами: либо купить на рынке средства производства, либо взять их в аренду.

Капитальные ресурсы можно классифицировать следующим образом:

1) производственный капитал, который состоит из:

а) основного капитала (средства производства, неоднократно используемые в процессе производства и частично переносящие свою стоимость на готовую продукцию (здания, машины, оборудование));

б) оборотного капитала (средства производства, однократно используемые в производстве и сразу превращающиеся в готовую продукцию (сырье, материалы));

2) человеческий капитал – денежная оценка способности человека приносить доход;

3) денежный капитал – денежные средства, необходимые для приобретения производственного капитала.

Процент на капитал – это плата за использование капитального ресурса.

Ставка процента (S) – это отношение готовой суммы процента (I) к сумме капитала (К), который был отдан в кредит (измеряется в процентах):

S = (I / K) ? 100%.

На рынке действует два класса субъектов:

1) продавцы капитала (субъекты предложения капитала):

а) банки;

б) страховые компании;

в) пенсионные фонды;

г) ссудо-сберегательные ассоциации и т. п.;

2) покупатели капитала (субъекты спроса на капитал):

а) предприятие;

б) государство;

в) домашнее хозяйство (граждане).

Инвестиции (капиталовложения) представляют собой затраты денежных ресурсов, направляемые на приобретение капитала. Инвестиции можно классифицировать на следующие группы:

1) реальные (вложения в физический и человеческий капитал) и финансовые (затраты на приобретение финансового капитала);

2) внутренние и иностранные;

3) прямые (инвестиции, выполненные субъектами, владеющими более чем 10% акций предприятия) и портфельные (инвестиции, выполненные субъектами, владеющими менее чем 10% акций предприятия).

Деятельность экономического субъекта, связанная с инвестированием, предполагает формирование своеобразного портфеля инвестиций. В зависимости от инвестиционной стратегии предприятия выделяют:

1) консервативный портфель (предполагает инвестирование в малодоходные, но стабильные объекты);

2) доходный портфель (инвестиции осуществляются в объекты, гарантированно приносящие высокие доходы);

3) рисковый портфель (его формирование связано с осуществлением инвестирования в объекты, приносящие наибольший, но не гарантированный доход).

На величину инвестиций влияют следующие основные факторы:

1) ожидаемая норма чистой прибыли (чем больше ожидается прибыль, тем выше уровень инвестиций);

2) ставка процента (существует обратная зависимость между ставкой процента и величиной требуемых инвестиций);

3) издержки на приобретение и эксплуатацию оборудования (чем выше издержки, тем меньше уровень инвестиций);

4) налоги на бизнес (чем меньше уровень налогов, тем выше объем инвестиций);

5) технический прогресс (является стимулом для инвестирования);

6) имеющийся основной капитал (чем больше основного капитала у производителя, тем меньше требуется расходовать средств на покупку нового оборудования).

Самой важной частью рынка капитала является рынок ссудного капитала, т. е. денежные средства, привлекаемые для организации процесса производства и оплаты рабочей силы.

Источниками ссудного капитала являются:

1) денежные доходы населения;

2) свободный капитал предприятия:

а) амортизационные накопления компании;

б) средства, необходимые для выплаты заработной платы;

в) прибыль, которую аккумулирует фирма для расширения производства;

г) часть оборотного капитала, накопленная из-за разницы во времени продажи продукции и покупки сырья;

3) средства рантье (рантье – лица, обладающие капиталом большого размера и живущие за счет получения процента на капитал).

Размер ставки процента, взимаемой за ссудный капитал, зависит от:

1) сроков займа – чем длительнее срок займа, тем выше ставка с процента;

2) размеров займа – чем меньше ссуда, тем больше процентная ставка;

3) риска – если продавец капитала оценивает как высокую вероятность невозвращения займа, то он устанавливает более высокую ставку процента.

На рынке ссудного капитала постоянно осуществляется переливание средств с рынка краткосрочных операций (обслуживает движение оборотного капитала) на рынок долгосрочного капитала (поддерживает движение основного капитала). На практике предоставление капитала в кредит может осуществляться через покупку ценных бумаг.

Ценные бумаги – это документы, дающие их обладателям право на то или иное имущество, на получение доходов, определенных денежных сумм. Главные среди ценных бумаг – акции и облигации, связанные с созданием и развитием акционерных обществ.

Акция – это ценная бумага, свидетельствующая о том, что ее держатель:

1) вложил определенную сумму денег (долю) в уставный капитал данного акционерного общества;

2) является совладельцем этого капитала (в размере соответствующей доли);

3) имеет право на получение части прибыли акционерного общества в форме так называемого дивиденда.

Существует множество видов акций, различаемых по разным признакам:

1) по характеру распоряжения:

а) именные акции – имя владельца фиксируется в специальных книгах (покупаются только гражданами);

б) предъявительские акции – имя владельца не регистрируется;

2) по характеру получения и размерам дохода:

а) обыкновенные акции – дивиденды по акциям такого вида зависят от прибыли компании в текущем году;

б) привилегированные акции – дивиденды по таким акциям фиксированы (обычно меньше, чем по обыкновенным) и не зависят от прибыли компании;

3) по формам выпуска и обращения:

а) сертификатные акции – это ценные бумаги, которые представлены особым документом (сертификатом);

б) безналичные акции – это ценные бумаги, существующие в безбумажной форме (в памяти компьютеров и / или в учетных реестрах акционерного общества);

4) по обеспечению права голоса – одноголосые, безголосые и многоголосые (какое количество голосов предоставляется для голосования держателю акций).

На акции проставляется ее цена, которая называется номинальной стоимостью акции. Ценные бумаги продаются на фондовой бирже или в банке по курсу акций. Курс акций прямо пропорционален дивиденду и обратно пропорционален величине ставки процента:

Курс акций = (Дивиденд / Ставка процента) ? 100%.

Акция не возвращается назад предприятию, выпустившему ее, она может быть продана на бирже.

Наряду с акциями акционерное общество может выпускать и облигации. Облигация – это долговое обязательство, по которому заемщик (акционерное общество) гарантирует держателю облигации (своему кредитору – физическому или юридическому лицу):

1) регулярную выплату дохода в виде процента;

2) в конечном итоге возврат обозначенной в облигации суммы денег в оговоренный срок.

Помимо акций и облигаций, существуют и другие виды ценных бумаг:

1) вексель – это ценная бумага, подтверждающая право векселедержателя требовать с векселедателя уплаты суммы, указанной в векселе; они бывают:

а) простые;

б) переводные;

в) финансовые;

г) гарантированные;

д) коммерческие;

е) казначейские;

2) казначейское обязательство – ценная бумага, дающая право держателю на получение дохода в течение срока владения и подтверждающая внесение денежных средств в бюджет; этот вид ценных бумаг размещается на добровольной основе;

3) сберегательный сертификат – письменное свидетельство кредитного учреждения (банка), подтверждающее право владельца по истечении определенного срока получить депозит (вклад в банк) и проценты по нему; сберегательные сертификаты бывают:

а) именные;

б) на предъявителя;

в) срочные (на определенный срок);

г) до востребования.

Предпринимательство представляет собой специфическую деятельность по организации производства и распоряжению его результатами.

Для такого фактора, как предпринимательство, характерны следующие черты:

1) экономическая свобода в выборе способов и направлений своей деятельности;

2) полная материальная ответственность своим имуществом за итог своей деятельности;

3) ориентация на прибыль, т. е. главная цель предпринимательства – получение максимальной прибыли.

Объектами предпринимательства считаются:

1) предприятие (фирма);

2) доходное дело.

Субъектами предпринимательства являются:

1) предприниматель;

2) собственники факторов производства;

3) менеджеры (управленцы);

4) акционеры:

а) поставщики (покупатели) товаров;

б) государство;

в) профсоюзы.

Как плату за риск и усилия, которые предприниматель вкладывает в бизнес, он получает прибыль, а в случае неудачи развернутого производства несет убытки.

Прибыль предпринимателя равна разности между доходом и издержками. Выделяют несколько видов прибыли.

Бухгалтерская прибыль представляет собой разницу между совокупным доходом и внешними издержками – выплатами всем внешним поставщикам факторов производства, т. е. они включают в себя заработную плату рабочим, процент на капитал и земельную ренту.

Экономическая прибыль есть разность между совокупным доходом и общими издержками (внутренними и внешними). К внутренним издержкам относятся все неполученные предпринимателем доходы из-за того, что он использует собственные факторы производства на своем предприятии.

Номинальная прибыль равна нулевой экономической прибыли или превышает ее и является необходимым условием заинтересованности предпринимателя в продолжении своей деятельности – в ином случае ему было бы выгоднее свернуть свой бизнес и продавать на сторону находящиеся в его собственности факторы производства.

Источники возникновения прибыли могут быть самыми разнообразными:

1) связанные с риском деятельности предпринимателя;

2) предвидение;

3) умелое сочетание предпринимателем в процессе изготовления продукции факторов производства;

4) монополизация рынка;

5) тайный сговор между предпринимателями;

6) умелая дифференциация выпускаемого продукта;

7) инновации;

8) ценовая дискриминация потребителей.

По формам собственности предпринимательство может выступать в следующих организационно-правовых формах:

1) единоличное владение – собственность одного лица (семьи);

2) партнерство – собственность двух и более человек, объединенная на основе договора о размере вклада каждого, разделении труда и доле в доходе;

3) корпорация – объединение множества собственников через выпуск акций.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Приложение 4. Экстенсивные и интенсивные факторы сельскохозяйственного производства

Приложение 4. Экстенсивные и интенсивные факторы сельскохозяйственного

XXII. ПЕРВИЧНЫЕ ФАКТОРЫ ПРОИЗВОДСТВА, НЕ СВЯЗАННЫЕ С ДЕЯТЕЛЬНОСТЬЮ ЧЕЛОВЕКА

XXII. ПЕРВИЧНЫЕ ФАКТОРЫ ПРОИЗВОДСТВА, НЕ СВЯЗАННЫЕ С ДЕЯТЕЛЬНОСТЬЮ ЧЕЛОВЕКА 1. Общие замечания, касающиеся теории ренты В системе рикардианской экономической теории идея ренты была попыткой трактовки тех проблем, которые современная экономическая наука исследует с

3. Ресурсы и факторы производства

3. Ресурсы и факторы производства В экономической теории одним из главных факторов изменения спроса потребителя на рынке является фактическое присутствие или отсутствие благ.Блага представляют собой средства, которые способны удовлетворить различные потребности

3.4 Факторы производства, их взаимоотношение и комбинация

3.4 Факторы производства, их взаимоотношение и комбинация Исходным моментом экономической деятельности людей является производство, предполагающее взаимодействие различных факторов. В экономике факторы производства (лат. factor – делающий) – это все то, что, участвуя в

12.1. Спрос и предложение на факторы производства

12.1. Спрос и предложение на факторы производства Рынок факторов производства – это сфера товарного оборота таких важнейших ресурсов, как земля, капитал и труд. Из предыдущих лекций известно, что рынок любой товарной группы предполагает соотношение спроса и предложения,

2. Важнейшие факторы экономического роста предприятия (внешние и внутренние), организационно-экономические факторы

2. Важнейшие факторы экономического роста предприятия (внешние и внутренние), организационно-экономические факторы Экономический рост тесно связан с проблемами расширенного воспроизводства, более того, экономический рост является концентрированным выражением и

2.4. Факторы производства, их взаимодействие и комбинация

2.4. Факторы производства, их взаимодействие и комбинация Исходным моментом экономической деятельности людей является производство, предполагающее взаимодействие различных факторов. В экономике факторы производства (лат. factor – делающий) – это все то, что, участвуя в

11.1. Спрос на факторы производства

11.1. Спрос на факторы производства Рыночная цена на факторы производства также образуется в результате взаимодействия спроса и предложения. Однако ценообразование на факторы производства имеет ряд существенных особенностей.1. Если предложения товаров и услуг поступают

Занятие 4 Основы и факторы общественного производства. Кругооборот ресурсов и экономических благ

Занятие 4 Основы и факторы общественного производства. Кругооборот ресурсов и экономических благ Семинар Учебная лаборатория: обсуждаем, отвечаем, дискутируем… Обсуждаем1. Основы общественного производства.2. Факторы производства, их взаимодействие и

2. Основные факторы производства современной экономики

2. Основные факторы производства современной экономики Производственный процесс представляет собой процесс обработки исходных материальных ресурсов и факторов производства на пути к созданию готовой продукции, работ, услуг. В соответствии с этим необходимым является

2.3.14. Факторы монополизации индустриального производства

2.3.14. Факторы монополизации индустриального производства Основной целью предпринимательской деятельности людей является достижение ими такого экономического и социального положения, которое они сами считали бы для себя приемлемым. Вполне естественно, что все люди

2.3.15. Факторы демонополизации индустриального производства

2.3.15. Факторы демонополизации индустриального производства Как было показано выше, в аграрных обществах не существовало институтов, способных воспрепятствовать образованию монополий.Основной причиной возникновения монополий стало противоречие между интересами

Факторы производства и доходы

Факторы производства и доходы Труд — заработная плата, капитал — прибыль, земля — рента. Вспомним еще раз эту триаду, или триединую формулу, которая играет в буржуазной политической экономии такую важную роль.Теория факторов производства Сэя была попыткой ответить на

Факторы производства и доходы

Факторы производства и доходы Труд — заработная плата, капитал — прибыль, земля — рента. Вспомним еще раз эту триаду, или триединую формулу, которая играет в буржуазной политической экономии такую важную роль.Теория факторов производства Сэя была попыткой ответить на