Ирвинг Фишер и адвокаты «новой эры»

Ирвинг Фишер и адвокаты «новой эры»

Вначале давайте рассмотрим оптимистические взгляды исторических фигур, которые столь потрясающе ошиблись относительно краха 1929 г. и последовавшего за ним экономического кризиса. Самый известный американский экономист профессор Йельского университета Ирвинг Фишер принадлежит к этой категории. Фишер имел репутацию выдающегося специалиста по денежной теории и являлся сторонником «количественной теории денег». Некоторые и сегодня провозглашают его одним из лучших американских экономистов166. Исходя из собственных теоретических произведений того времени The Nature of Capital and Income и The Purchasing Power of Money, Фишер был твердо убежден в долгосрочной нейтральности денег, означающей, что увеличение денежной массы приведет к пропорциональному повышению цен, не вызвав никаких долгосрочных отрицательных эффектов. Упоминая иногда «несоответствия» [maladjustments] и «переинвестирование», которые могут возникнуть в отдельных областях производства, Фишер рассматривал их как точки краткосрочного неравновесия, причиной которых являются преимущественно институциональные факторы (контракты, традиции, законодательные ограничения и т.д.), которые в конце концов сами собой рассосутся167.

На протяжении всех 1920-х годов очевидна трагическая неспособность Фишера распознать надвигающуюся угрозу, неудивительная, впрочем, если учитывать, что он постоянно подчеркивал долгосрочную денежную стабильность. Он был главным адвокатом «новой эры» и оптимизма «ревущих двадцатых», одним из жизнерадостных апостолов нового дивного мира. В середине 1920-х годов он высказал предположение, что «так называемый деловой цикл» больше не имеет основы в экономической системе168. Он одобрял инфляционное расширение кредита Федеральным резервом в 1920-х годах до тех пор, пока цены остаются относительно стабильными, и глубоко верил в Федеральный резерв, ожидая, что он сможет стабилизировать экономику, если возникнет кризис.

Ценовая стабилизация была главной денежной целью Фишера. Он стал ведущим адвокатом движения за «стабильные деньги», организовав в мае 1931 г. Лигу за стабильные деньги, позже преобразованную в Ассоциацию стабильных денег. Другими заметными членами ассоциации стабилизации были экономисты Элвин Хансен, Артур Пигу, Ральф Хоутри, Кнут Виксель, Густав Кассель и Джон Мейнард Кейнс169.

Идея состояла не в том, чтобы стабилизировать рост денежной массы, а в том, чтобы стабилизировать цены, в частности оптовые и розничные. Согласно Фишеру и другим сторонниками стабилизации цен, если розничные цены остаются стабильными, то все в порядке. Но если цены начинают снижаться, угрожая дефляцией, то Федеральный резерв должен вмешаться и расширить кредит. Фактически на протяжении 1920-х годов оптовые и розничные цены в США оставались удивительно стабильными и даже немного снизились. Поэтому монетаристы считали, что все обстоит прекрасно. Видимая ценовая стабильность притупила их бдительность. Они не увидели отрицательных последствий экспансионистской политики Федерального резерва во второй половине 1920-х годов и отмахнулись от таких предвестников экономической беды, как бум на рынке недвижимости во Флориде и эйфория фондового рынка170.

Во второй половине 1920-х годов Фишер стал главным жрецом бу ма на фондовом рынке. Его излишний оптимизм носил как личный, так и идеологический характер - кроме того что он был профессором, он был также бизнесменом-миллионером и крупным инвестором на Уолл стрит.

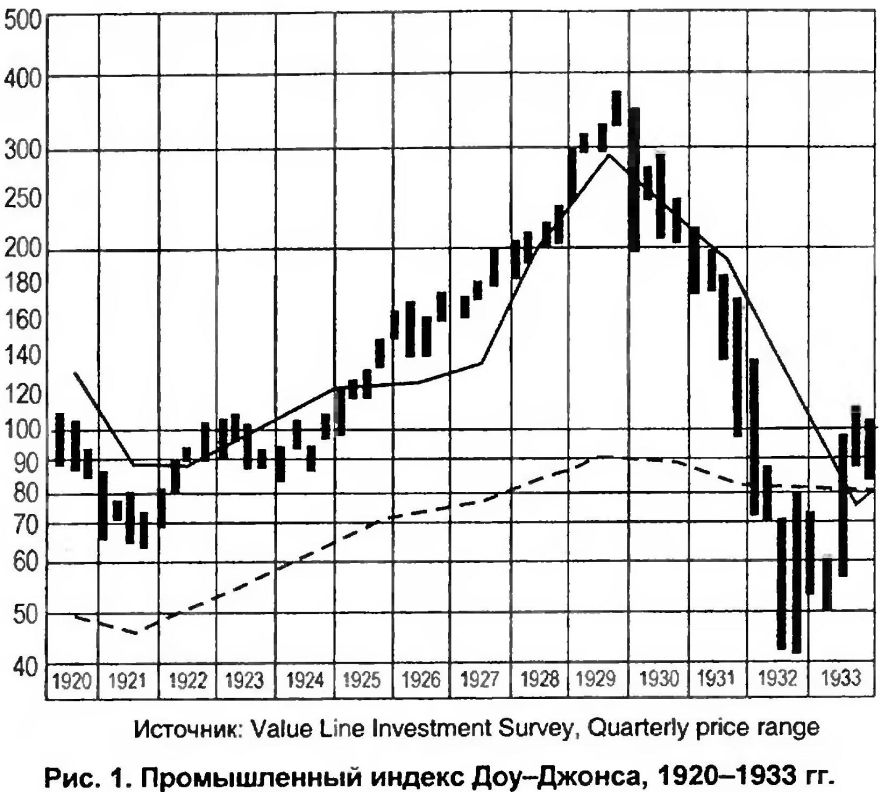

Фишер считал бум на фондовом рынке отражением «новой эры» постоянного процветания в Америке. Он отрицал какую бы то ни было «спекулятивную оргию», несмотря на то, что Промышленный индекс Доу-Джонса со 103 пунктов в 1922 г. добрался до 381 пункта 3 сентября 1929 г. (абсолютный максимум за все время существования этого индекса), более чем утроившись за семь лет (рис. 1). Когда 5 сентября 1929 г. менее влиятельный финансовый консультант Роджер Бэбсон предупредил инвесторов о приближающемся крахе, Фишер опроверг Бэбсона, сказав: «Падение цен акций возможно, но ничто, что походило бы на крах, |нам не грозит]»171.

В течение почти двух месяцев казалось, что Фишер прав. Хотя рынок не штурмовал новых высот, но и резкого падения не было. 15 октября, менее чем за две недели до краха, Фишер возвестил: «Я ожидаю, что через несколько недель уровень цен на бирже будет значительно выше, чем сегодня»172. На следующий день он сделал предсказание, которое стало бессмертным: «Биржевые цены достигли уровня, который похож на постоянно высокое плато»173 В понедельник 21 октября 1929 г. он предположил, что «даже при сегодняшнем высоком уровне биржевых цен цены акций еще не достигли своей реальной ценности».

Любое падение биржевых цен «может исходить только от безумцев, пытающихся спекулировать на разнице курсов…»174. Наконец, 22 октября, за два дня до «черного вторника», Фишер заявил: «По-моему, появляющиеся предсказания о резком изменении курсов ценных бумаг, которое затронет общий уровень цен, не имеет под собой оснований»175.

Но Фишер продолжал упорствовать и после неожиданного обвала биржевых цен в конце октября, и в декабре. К середине декабря он написал новую книгу The Stock Market Crash-And After, представлявшую собой самоуверенную попытку восстановить оптимизм нации. Он объяснял: «Я высказал свое мнение в сентябре, еще до паники, что рынок достиг высшей точки, что впоследствии подтвердилось. Я также сказал, что падение не будет представлять собой серьезный крах, в чем я ошибся. Я также предсказал, что новое плато биржевых цен переживет любое падение. Это оказалось верным»176.

К сожалению, Фишер вновь оказался не прав. Несмотря на его веру в то, что программа Гувера сможет удержать курс акций, Промышленный индекс Доу-Джонса упал еще на 200 пунктов, прежде чем в 1932 г. достиг дна в районе 40 пунктов! Затянувшийся крах на Уолл-стрит практически уничтожил его собственный портфель ценных бумаг. В начале 1930-х годов в качестве мер борьбы с депрессией профессор Фишер предлагал рефляцию (восстановление уровня цен), девальвацию, отказ от золотого стандарта. Приветствуя в 1933 г. решение Франклина Делано Рузвельта действовать, он полагал, что дно уже достигнуто и ему все-таки удастся избежать банкротства177.

Понятно, что денежная идеология и теория ценовой стабилизации Фишера в критический период мирового экономического кризиса доказали свою фатальную порочность. Его макроэкономическая картина скрывала основные финансовые факты, что должно поставить под вопрос здравость всей экономической системы. Например, неужели его не тревожил тот факт, что ставка процента по онкольным ссудам (the call rate on call margin) в 1929 г. достигла 15-20%, а учетная ставка оставалась равной 6%? Для любого закаленного спекулянта такая разница должна греметь набатным колоколом. Несомненно, он должен был чувствовать опасность. Однако, подобно многим финансовым консультантам, ослепленным своей любимой теорией, он не смог увидеть того, что сейчас кажется очевидным. Монетаристы, к числу которых принадлежал Фишер, считающие показателем инфляции товарные цены, а не кредитную политику Федерального резерва, обречены постоянно испытывать разочарование в своей способности предсказывать будущие экономические события.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Филип Фишер

Филип Фишер В то время когда Бенджамин Грэхем писал свою книгу «Анализ ценных бумаг», Филип Фишер только начинал свою карьеру консультанта по инвестициям. Окончив Высшую школу делового администрирования при Стэнфордском университете, Фишер поступил на должность

2.2. Предприниматели и адвокаты

2.2. Предприниматели и адвокаты Индивидуальными предпринимателями признаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты,

Гуру Новой эпохи

Гуру Новой эпохи В истории Новой эпохи будет отмечено, что Роберт Меткалф и Гордон Мур, подобно Моисею и Аарону, вывели своих последователен из теснин Ветхой экономики и привели в землю фондовых опционов и кофе латте. Меткалф и Мур сформулировали законы, но которым в 1990-е

Ирвинг Фишер и адвокаты «новой эры»

Ирвинг Фишер и адвокаты «новой эры» Вначале давайте рассмотрим оптимистические взгляды исторических фигур, которые столь потрясающе ошиблись относительно краха 1929 г. и последовавшего за ним экономического кризиса. Самый известный американский экономист профессор

Митчел и оптимизм «новой эры»

Митчел и оптимизм «новой эры» Фишер был не единственным ученым-экономистом, оказавшимся неспособным предсказать крах. Еще одним представителем сторонников тезиса о «новой эре» был Уэсли Митчел, бесспорный авторитет в области делового цикла в 1920-е годы. Митчел был не

Судьба новой парадигмы

Судьба новой парадигмы После первой публикации моей книги мы все пережили примечательное историческое событие. Глобальная финансовая система, крайне мощная структура, считавшаяся вполне естественной, фактически рухнула. Это стало сильным потрясением, особенно для

§ 2 Создание новой стоимости

§ 2 Создание новой стоимости За счет чего бизнесмен обогащаетсяПо-видимому, всем понятен самый простой способ обогащения бизнесмена. Его можно изобразить в виде следующей формулы:Д – T – Д ,Д = Д + ? Д,где Д – авансированная стоимость, т. е. первоначально затраченная сумма

К новой многосторонности

К новой многосторонности Из катастроф, Великой депрессии и Второй мировой войны, возник новый мировой порядок и появились новые институты. Созданный тогда механизм работал в течение многих лет, но для управления меняющейся глобальной экономической системой он

В новой стране

В новой стране Новый семинар, созданный Бальцеровичем, носил уже несколько иной характер. Работал он пару лет, и к середине 1980 г. его участники выработали свой профессиональный взгляд на реформы. Впоследствии результаты исследований оказались изданы за рубежом на

ОСНОВАНИЕ НОВОЙ ДИСКУРСИВНОСТИ

ОСНОВАНИЕ НОВОЙ ДИСКУРСИВНОСТИ «Концепция “трансформации” Карла Маркса все еще востребована – если и не вся, то по большей части – в интерпретации мира как самопроизводства субъекта истории и истории субъекта». Ж.-Л. Нанси В своей получившей широкую известность

Покупатели как адвокаты

Покупатели как адвокаты Сознательные компании понимают, как важно ставить интересы покупателя выше собственных и оставаться честными и прозрачными, общаясь с людьми. Они предоставляют покупателям истинную и полную информацию, помогая найти товары, которые лучше

Концепция новой экономики

Концепция новой экономики Термином «новая экономика», возникшим в конце 1990-х годов, обозначают переход развитых стран от промышленной/ производственной экономики, стремящейся к накоплению богатств, к экономике сектора услуг, основанной на активах, которая

Шаг IV: Н – начало новой жизни

Шаг IV: Н – начало новой жизни Для человека гораздо лучше совершать ошибки на свободе, чем поступать правильно в цепях. Томас Генри Гексли (1825–1895), английский биолог, прозванный «бульдогом

Становление новой культуры

Становление новой культуры Самым наглядным результатом преобразований в Unga стало развертывание программы 5S – она началась в заводских цехах и постепенно охватила всю компанию вплоть до кабинетов руководства. «Чистота и порядок, организация рабочего пространства и

Рождение новой идеи

Рождение новой идеи У французов есть для этого очень милое слово: trouvaille. Оно значит «то, что находится с радостью». Мы бы сказали о «находке» или «порыве вдохновения». Это слово неразрывно связано с возбуждением, которое охватывает нас, когда начинает брезжить свет в конце