Краудфандинг: все, что вы хотели знать, но боялись спросить

Краудфандинг: все, что вы хотели знать, но боялись спросить

Пространство для краудфандинга постоянно расширяется, и потенциально этот подход способен изменить правила игры. На самом деле краудфандинг — не новая идея. Привлечение средств на строительство Статуи свободы в Нью-Йорке было одним из крупнейший краудфандинговых проектов в истории. Народ Франции преподнес статую в дар послу США во Франции, однако отсутствие средств затормозило строительство пьедестала. Попытки привлечь средства не давали результата до тех пор, пока Джозеф Пулитцер, издатель газеты The World, известный по Пулитцеровской премии, не обратился через свою газету к американцам с призывом внести пожертвования. Г-н Пулитцер использовал свою газету как средство доступа к миллионам читателей и передачи им предложения принять участие в финансировании строительства пьедестала. В результате было получено более 120 000 индивидуальных взносов в среднем по 85 центов, и собранных средств хватило для строительства. Кампания по сбору средств заняла пять месяцев. В наши дни ту функцию, которую в 1884 г. выполняла газета, взял на себя Интернет. В этом контексте в краудфандинге нет ничего нового, это просто еще один пример осуществления в режиме онлайн того, что раньше делалось в режиме офлайн.

Хауард Леонхардт, основатель Leonhardt Ventures, Калифорнийской фондовой биржи и CalXStarts, так рассказывает о краудфандинге:

Мы стоим на пороге самого грандиозного всплеска креативности и экономического роста из всех, что наблюдались на протяжении всей истории нашей цивилизации. Краудфандинг и P2P-микрокредитование (то есть микрокредитование физическими лицами друг друга) являются выражением воли людей в чистом виде. Человек с идеей становится мечтой с целевым финансированием. Они ведут к взрывному развитию демократии и свободного рыночного капитализма. Они позволяют финансировать новые идеи и тестировать их на свободном рынке при более низких затратах, проще и быстрее, чем когда-либо раньше. Возможность экспериментировать открылась для миллионов тех, у кого прежде не было шансов опробовать свои идеи. Возможность экспериментировать — источник инноваций, а инновации — это двигатель устойчивого процесса создания рабочих мест. Я уверен, что этот в полном смысле слова прорывной социоэкономический инструмент откроет перед человечеством новую эру.

Случаи краудфандинга долевого участия в капитале известны с 2000 г., но юридическую силу этот метод финансирования получил 5 апреля 2012 г., когда президент Обама подписал закон о стимулировании создания стартапов (JOBS Act). Статьи закона, посвященные краудфандингу, разрешают онлайновым «порталам по привлечению финансирования» или брокерам/дилерам предлагать краудфандинговое инвестирование до $1 млн в год на компанию. Инвестиции могут варьировать от $2000 до 10 % годового дохода инвестора в зависимости от его капитала или размера годового дохода. Хотя Обама дал старт 5 апреля, все веб-сайты и организации, специализирующиеся на краудфандинге долевого участия, должны пройти регистрацию в Комиссии по ценным бумагам и биржам (SEC) и соблюдать правила, к разработке которых только-только приступили и выход которых ожидался не раньше начала 2013 г. Несмотря на то, что закон дал SEC 270 дней, начиная с 5 апреля 2012 г., на разработку правил, их отодвинули на 2013 г. В конечном итоге они вышли вместе с конкретным руководством для компаний, предлагающих ценные бумаги в соответствии с правилом 506 (с). Большинство предпринимателей и венчурных инвесторов считают выполнение новых правил более обременительным, чем прямое обращение к публике. Кроме того, нормотворчество Агентства по регулированию деятельности финансовых институтов (FINRA) после выхода в свет окончательных правил SEC осложнило процесс развития краудфандинга, и я лично до сих пор предпочитаю держаться в стороне во избежание осложнений с FINRA и SEC.

SEC хотела с помощью правил защитить наивных инвесторов от мошенников, играющих в системе. Довольно легко представить себе, как кто-нибудь из Майами устраивает бизнес-презентации каждую неделю, приносящие по несколько тысяч долларов, банкротится, а после этого у основателя в собственности остается корпоративный автомобиль и яхта. Такой мошенник вполне может переходить с одного краудфандингового сайта на другой и использовать новых сообщников в качестве зарегистрированных генеральных директоров, чтобы избежать ответственности за серийные банкротства. Краудфандинговые компании стремятся не допустить такого. Они устанавливают барьеры для входа и создают рыночные вертикали для себя. Мы видим, что некоторые краудфандинговые сайты фокусируются на какой-нибудь одной нише, например на благотворительности, на проектах по созданию фильмов, на высокотехнологичных стартапах, на университетском образовании, проектах по искусству или на поэтах и художниках, совершающих паломничество в Индию.

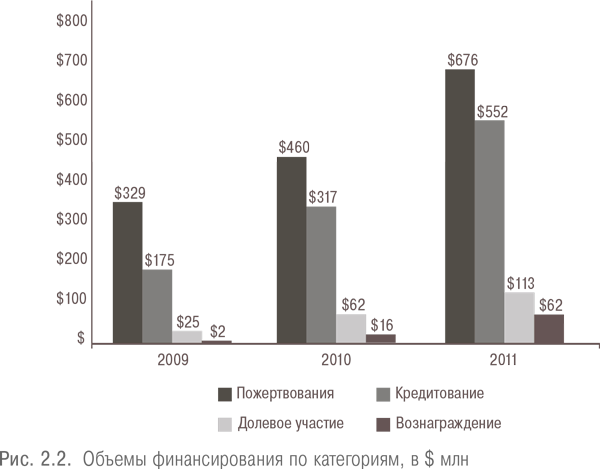

Хотя речь идет чаще всего о краудфандинге долевого участия, стоит заметить, что есть и другие типы платформ краудфандинга, ориентированные на другие сделки. В целом их можно разделить на четыре основные категории:

• краудфандинг на основе пожертвований;

• краудфандинг на основе вознаграждения;

• краудфандинг на основе кредитования;

• краудфандинг на основе долевого участия.

У каждой из этих платформ краудфандинга свой подход к привлечению средств, но принципом любой из них является то, что люди или стартапы могут заявить о себе, о своем деле, продукте или инвестиционной возможности, воспользоваться ее социальной сетью для распространения информации и привлечь внимание и получить немного денег от множества людей.

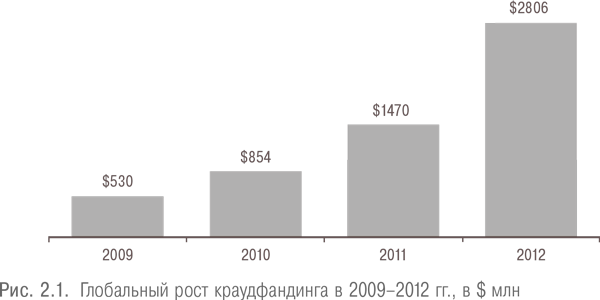

Massolution, компания по исследованиям в области краудфандинга, проанализировала ситуацию и определила, что по состоянию на апрель 2012 г. в глобальном масштабе действовали 452 краудфандинговые платформы. По прогнозу Massolution, их число должно было достичь 530 к концу 2012 г. Северная Америка является крупнейшим рынком, на котором в 2011 г. было привлечено $837 млн. В глобальном масштабе в 2011 г. было проведено более 1 млн кампаний по привлечению средств, принесших $1,5 млрд (см. рис. 2.1). По мнению одного из руководителей, эти данные неточны, учитывая, что Kickstarter привлекла только $100 млн в 2011 г. По всей видимости, данные Massolution включают в себя микрофинансирование и другие формы привлечения средств, которые в Kickstarter не считают краудфандингом. В Kickstarter также пояснили, что они не участвуют в краудфандинге долевого участия и что 95 % их проектов относятся к сфере искусства, вроде музыки и изобразительного искусства, а не к технологической сфере. Следует заметить, что значительная часть названной Kickstarter суммы $100 млн является объявленной, но еще не выплаченной. Хотя регуляторы не торопятся с выпуском правил осуществления краудфандинга долевого участия, приведенные выше данные показывают значимость этой новой модели привлечения средств.

Краудфандинг долевого участия — это лишь небольшой кусочек более масштабной картины. Краудфандинг на основе вознаграждения — еще меньшая ее часть. Примерно половина краудфандинга — это привлечение пожертвований, а еще 40 % приходится на кредитование. На рис. 2.2 представлены объемы финансирования по категориям.

Если в 2011 г. через краудфандинг было привлечено более $1,5 млрд, то, как ожидается, в 2012 г. этот показатель должен удвоиться. Как отдельно взятая платформа Indiegogo профинансировала более 60 000 проектов. Хотя на инвестиционный краудфандинг все еще приходится ничтожно малая часть пирога, его потенциал огромен.

Например, Фред Уилсон из Union Square Ventures отмечает, что если каждая американская семья решит направить всего лишь 1 % своих инвестиций в краудфандинг, то это привлечет $300 млрд в венчурные активы и сметет венчурных инвесторов. Это говорит о том, что краудфандинг потенциально является фактором, изменяющим правила игры. На мой взгляд, венчурным инвесторам не следует опасаться этого, а нужно просто играть на тренде. Венчурные инвесторы могли бы вкладывать в новое дело 10 % рискового капитала, 90 % оставлять на долю краудфандинговой толпы. Венчурным инвесторам должно также хватить ума отслеживать законодателей трендов, поднимающихся на вершину краудфандинговых платформ, как показатель одобрения пользователями. Тогда, как только компания созреет для венчурного финансирования, превышающего $5 млн, венчурный инвестор уже будет наготове. При таком подходе тот факт, что известный венчурный инвестор возглавляет сделку, придаст толпе уверенность, и она будет следовать за ним в краудфандинговом/ангельском раунде финансирования. Это хорошо и для предпринимателей, и для венчурных инвесторов, и для ангелов.

На фоне быстрого изменения правил игры в последние месяцы появилось несколько сотен краудфандинговых платформ на основе вознаграждения в ожидании результатов принятия закона о стимулировании создания стартапов. Отдельно от инвестиционного краудфандинга стали проводиться кампании вроде той, что организовала Crowdfunder, где инвестор получает осязаемый предмет или услугу в обмен на свои средства. Например, если ваш стартап намеревается привлечь $500 000 для производства какой-нибудь потрясающей новой штучки, то вы размещаете ее описание и видеоролик на Crowdfunder. Если достаточно народу пожелает купить ваш продукт (обещанное вознаграждение) и наберется достаточная сумма, то деньги переводятся стартапу. Новая компания организует производство обещанного продукта и рассылает его в качестве вознаграждения.

Kickstarter была создана в 2009 г. и демонстрировала хороший рост. Ей удалось привлечь $380 млн для 70 000 проектов, при этом ее проекты в 43 % случаев добивались цели и получали необходимое финансирование. Объем денежных средств, доверенных Kickstarter, вырос в первые месяцы 2012 г. с $4 млн в январе до $5 млн в феврале и до $7 млн в марте. Indiegogo как отдельная платформа финансирует более 60 000 проектов.

Если не брать в расчет краудфандинг на основе вознаграждения, то положения закона о стимулировании создания стартапов, относящиеся к инвестиционному краудфандингу, внедряются медленно. И все-таки несколько ключевых нововведений изменили архаичные законы, которые ограничивали предпринимателей в выборе способов привлечения финансирования. Раньше, например, незаконным было слишком широкое привлечение инвесторов к ангельскому или венчурному раунду финансирования (иногда называемому «предложением в соответствии с правилом 506» или «предложением в соответствии с правилом D»), поскольку это требовало регистрации предложения в SEC, что влекло за собой значительные издержки. Я вспоминаю участие в инвестиционных событиях в Нью-Йорке много лет назад, когда организаторы строго запрещали нам обращаться за финансированием к кому-либо еще сверх тех 500 инвесторов, что присутствовали в зале. Теперь нет никаких ограничений для осуществления общего предложения в соответствии с правилом 506. Нет и существовавшего ранее ограничения, требовавшего регистрировать IPO в SEC, если число акционеров превышало 500. Данный порог сейчас поднят до 2000 акционеров, причем краудфандинговые инвесторы не учитываются в этом числе.

Это может измениться после выхода новых правил, но, по всей видимости, инвесторы, осуществляющие прямые инвестиции без использования краудфандинговых веб-сайтов, по-прежнему должны будут являться аккредитованными инвесторами. Определение аккредитованного инвестора в том виде, в котором оно было опубликовано на веб-сайте SEC во время работы над этой книгой, не менялось с 1990-х гг., когда я впервые начал привлекать ангельское финансирование. Физические лица должны иметь собственный капитал (исключая стоимость основного жилья) не менее $1 млн или годовой доход $200 000 (или $300 000 вместе с супругой/супругом). В зависимости от типа компании или стадии ее развития наиболее подходящими могут быть разные предложения, ориентированные либо на аккредитованных инвесторов, либо на неаккредитованных инвесторов. Или, как разъяснил мой старый друг из Лондона Тони Фиш, описывая ситуацию с краудфандингом в Великобритании, пользователь просто врет, выбирая на сайте ответ на вопрос, удовлетворяет ли он требованиям, предъявляемым к аккредитованным инвесторам, но никто не проверяет правильность таких заявок. Тони является соучредителем Innovation Warehouse, совместно используемого ресурса в восточной части Лондона, а также соучредителем iNeed, которая недавно привлекла финансирование на краудфандинговом портале.

В любом случае финансирование получают больше компаний, и мы видим рост числа запусков стартапов. Уровень провалов у стартапов остается высоким, однако некоторые из них выживают и улучшают возможности выбора для классических ангелов и венчурных инвесторов. Понятно, что это идет на пользу предпринимателям, ангелам и венчурным инвесторам, но не очень здорово для некоторых наивных мелких инвесторов. Краудфандинговые инвесторы имеют определенное право на возврат средств, если они докажут, что предприниматель представил инвестиционную возможность в искаженном свете; некоторые инвесторы теряют свои вложения, если компания терпит крах даже несмотря на то, что она делает все от нее зависящее. К счастью, это не ведет к повышению судебного риска для стартапов.

С моей точки зрения, краудфандинг — превосходная идея, которая позволяет большому числу людей собирать средства, необходимые предпринимателю для старта. Я желаю всем краудфандинговым компаниям успеха и надеюсь, что SEC будет соответствующим образом регулировать и стимулировать этот чрезвычайно важный сектор.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 1. Как работает краудфандинг. Основы

Глава 1. Как работает краудфандинг. Основы В этой главе вы: ? Узнаете о том, что является краудфандингом и что им не является, ? Изучите работу краудфандинга, ? Определитесь, предлагает ли краудфандинг возможность финансирования вашей идеи, бизнеса или проекта, ? Создадите

Краудфандинг можно использовать при сборе средств на благотворительность

Краудфандинг можно использовать при сборе средств на благотворительность Краудфандинг можно также использовать при сборе средств для конкретных людей и/или благотворительности. В тринадцатой главе дается описание краудфандинговой платформы под названием Upstart,

Основанный на вознаграждении краудфандинг – мощный инструмент привлечения средств

Основанный на вознаграждении краудфандинг – мощный инструмент привлечения средств Подобно специальным краудфандинговым платформам для малых предприятий, высокотехнологичной продукции и иных типов специализированных или рыночно-ориентированных предприятий с

Компания Пита Моргана Hammerhead задействовала краудфандинг при создании продукта для велосипедистов

Компания Пита Моргана Hammerhead задействовала краудфандинг при создании продукта для велосипедистов В 2006 году Пит Морган (Piet Morgan) отправился на велосипеде из Нью-Хейвена, штат Коннектикут, в Сан-Франциско. Цель путешествия была благородной – сбор денег для

Урок 3 Знать хоть что-то о своем клиенте так же важно, как знать о своей продукции все

Урок 3 Знать хоть что-то о своем клиенте так же важно, как знать о своей продукции все Возьмем, например, политических деятелей. Любой политический деятель будет поддерживать ваше предложение лишь до тех пор, пока оно популярно в политическом отношении или сулит

Хотели как лучше…

Хотели как лучше… Как легко, по прошествии лет, отдать дань должного моей интуиции, которая держала меня на почтительном расстоянии от этой мины замедленного действия!Начатое в конце 2008 г. финансовое расследование ФБР, ставившее целью вскрыть истинные причины потери

235. Вам часто задают вопрос, каким был ваш первый заработок. Но я хочу спросить о другом. Как вы представляете себе свой последний заработок? Или, если шире, чем и как, по-вашему, заканчивается карьера классного маркетолога?

235. Вам часто задают вопрос, каким был ваш первый заработок. Но я хочу спросить о другом. Как вы представляете себе свой последний заработок? Или, если шире, чем и как, по-вашему, заканчивается карьера классного маркетолога? Свой последний заработок я представляю себе ну

236. Какой вопрос или вопросы вы хотели бы задать читателям этой книги?

236. Какой вопрос или вопросы вы хотели бы задать читателям этой книги? Давайте внесем небольшую поправку. Я хотел бы задать один вопрос читателям и один вопрос себе от лица моих корреспондентов.Итак, вопрос читателям: еще вопросы есть? Присылайте!Мой вопрос себе (видно, сам

Не знать – значит знать нечто очень важное

Не знать – значит знать нечто очень важное Если Производитель чего-то не знает, он чувствует себя крайне неуютно. На собрании, не понимая, что будет дальше, он требует: «Доктор Адизес, скажите прямо, к чему вы клоните?» Ответ: «Не знаю. Скоро выясним. Я не хочу опережать

Не знать – значит знать нечто весьма важное

Не знать – значит знать нечто весьма важное Если P чего-то не знает, ему становится не по себе. Когда я занимаюсь коучингом Производителей, они часто спрашивают: «Доктор Адизес, куда вы нас ведете?» – и приходят в замешательство, когда я говорю: «Не знаю, пока я лишь зондирую

Глава 5 Какие дополнительные обязанности из тех, которые вам не предлагались или не предлагаются, вы бы хотели на себя взять?

Глава 5 Какие дополнительные обязанности из тех, которые вам не предлагались или не предлагаются, вы бы хотели на себя взять? Я ожидала, что ответы на этот вопрос могут частично совпадать с ответами на предыдущие вопросы, что подтверждало бы ранее сказанное, но я также

Глава 7 Чему бы вы хотели обучаться и какие знания считаете необходимым получить, но так и не получили, и какая от них была бы польза?

Глава 7 Чему бы вы хотели обучаться и какие знания считаете необходимым получить, но так и не получили, и какая от них была бы польза? Я твердо верю, что обучение играет решающую роль в успехе нашего бизнеса. Соответственно, я с нетерпением ждала искренних ответов на этот

Где бы вы хотели начать коучинг?

Где бы вы хотели начать коучинг? Теперь вам осталось только решить, в каких ситуациях вы хотели бы начать применение коучинговых принципов и моделей поведения. Данные описания помогут вам выбрать, какой из сценариев наиболее точно соответствует типу коучинга, с которого